Nyheter

CLMA, dekarbonisering och ESG i samma ETF

Publicerad

5 år sedanden

CLMA ETF investerar i lösningar som kan avkolväda planeten. Detta gör den genom att ge direkt exponering för den största trenden under 2000-talet, övergången till en koldioxidsnål ekonomi. CLMA är den första och enda ETF som fokuserar på de företag som kan möjliggöra CO2e-undvikande. Med ett sådant unikt fokus möjliggör ETF direkt exponering mot de företag som tillhandahåller relevanta klimatförändringslösningar.

CLMA är den första ETF som kvantifierar effekten den genererar. Varje företag i CLMA har sin potentiella undvikna utsläpp och en konsoliderad potentiell undviken utsläpp, mätt i gigaton CO2e kvantifieras. Vidare tillhandahåller CLMA en balanserad exponering för de viktigaste klimatförändringslösningarna. Det är den enda ETF som ger omfattande exponering för de fem relevanta sektorerna. Denna ETF är inte bara för förnybar energi och elfordon utan för möjliga lösningar och hållbara produkter.

Företag i CLMA drar nytta av en kombination av marknadskrafter och utvecklande reglering för klimatförändringar. Företag i CLMA är troligtvis fördelarna med netto noll och Paris-anpassade reglerande förändringar på viktiga marknader, såsom EU och USA samt Kina (som åtagit sig att netto noll 2060), tillsammans med efterfrågestyrda nya preferenser (t.ex. baserade dietprodukter)

CLMA tillhandahåller också exponering för potentiellt högväxtlösningar. Spännande utrymmen med hög tillväxt som bränsleceller och den nya vätgasekonomin, såväl som V2G och distribuerad produktion är väl representerade i CLMA. Denna börshandlade fond är ett spännande alternativ till ETF: er med låga koldioxidutsläpp (”gör mindre skada”). Större ETF med låga koldioxidutsläpp fokuserar bara på att företagen minskar sina utsläpp (så kallade scope 1 och 2) och många ETF: er ger exponering för ett stort antal företag (1 500 och högre) utan direkt koppling till lösningar för klimatförändringar.

CLMA har ett fokus på Dekarbonisering. Sponsorn av CLMA, Clima Investments har inga konflikter och inga konkurrerande produkter med olika strategier. Clima Investments har fokus på klimatförändringslösningar.Det gör CLMA till en unik ETF inom hållbarhetsområdet. Hållbara ETF: er upplever hög efterfrågan, CLMA fyller ett tomrum och har ett tydligt syfte och positionering.

Det gör också att CLMA kan erbjuda en balanserad exponering mot olika företag. CLMA spårar Clima Global Decarbonisation Enablers Index, utvecklat av Clima Investments. Indexet byggdes enligt ett nivåindelat synsätt, vilket innebär ingen överexponering för stora bolag.

En sammanfattning av CLMA

För att minimera de värsta effekterna av global uppvärmning måste det göras en global insats för att minska koldioxidutsläppen. Globala ledare kom överens om målåtaganden vid toppmötet i Paris 2015, men regeringarna är på väg att begränsa den globala temperaturökningen till högst 1,5 grad Celsius.

Förordningen ökar för att uppnå dessa mål och Storbritannien är det första landet som kräver obligatoriska klimatrelaterade riskupplysningar till 2023. Behovet av att nå dessa mål kommer att leda till stora kapitalflöden till denna sektor på medellång till lång sikt, vilket skulle gynna företag som verkar inom detta område.

Denna ETF kommer att fokusera på områden som grundarna tror kommer att dra nytta av dessa åtgärder och bidra till att belöna företag som fokuserar på avkolning.

Om iClima Earth (“iClima”)

iClima Earth Ltd. är en Londonbaserad Green FinTech. iClima vill omdefiniera investeringar i klimatförändringar, motiverade av konceptet att det bästa sättet att minska CO2-ekvivalenter (”CO2e”) i atmosfären är att inte släppa ut i första hand. Företaget utvecklar investeringsundersökningar och aktieindex baserat på det enda målet att decarbonisera vår planet.

iClima fokuserar på företag som erbjuder produkter och tjänster som förskjuter utsläppsproducerande alternativ – vilket möjliggör CO2e-undvikande. Detta är en övergång från andra ”koldioxidsnåla” tillvägagångssätt som fokuserar på företagens egna utsläppsreducerande åtgärder. iClima kallar företagen i sitt index ”klimatmästare” eftersom de levererar effektiva lösningar mätt med deras produkters CO2e-undvikande potential. Dessutom har iClima utvecklat en metod för att kvantifiera denna potential för att undvika CO2e för varje företag i sitt index.

Denna decarbonisation ESG ETF riktar sig till företag som erbjuder verkliga klimatförändringslösningar, som innovatörer och implementatorer. Att investera i decarboniseringen ESG ETF kommer att driva kapital mot dessa aktiviteter, så mer FoU och investeringar kan riktas mot de företag som kan bidra väsentligt till övergången i världen till ett koldioxidutsläpp netto.

ESG ETF-möjligheten för koldioxidutsläpp

Det finns ett antal olika faktorer som driver koldioxidutsläppsmöjligheten, inklusive:

Regulatoriska bakvindar; till exempel regleringsändringar på nätet-noll och Parisavtalet.

Trender för konsumentpreferenser; växtbaserade dieter, telepresence, ruttdelning och andra

En balanserad exponering för en omfattande lista över klimatförändringslösningar

Exponering för lösningar med hög tillväxt, som gröna väte- och bränsleceller, distribuerad produktion och fordon till nät.

Ett datadrivet tillvägagångssätt för lämpligt företagsval som bekämpar ”gröntvätt”

Regulatoriska faktorer som påverkar klimatinvesteringar Parisavtalet 2015: ett rättsligt instrument för att styra globala åtgärder mot klimatförändringar med bindande och icke-bindande bestämmelser.

EU:s gröna affär pågår: Europeiska kommissionen definierade en uppsättning strategier som syftar till att minska koldioxidutsläppen med 55 procent fram till 2030 och göra Europa klimatneutralt till 2050. För att finansiera denna politik kommer en investeringsplan på 1 biljon euro att införas.

Nya EU ESG-föreskrifter som ”lämplighetsregler” som kräver att kundens ESG-preferenser ska beaktas av investeringsrådgivare och försäkringsförmedlare och miljömärken för finansiella produkter.

Storbritannien var det första landet som tillkännagav obligatoriska upplysningskrav för företag enligt riktlinjerna i Task Force on Climate-Related Financial Disclosures (TCFD). Detta kommer att krävas senast 2023 för vissa upplysningar och 2025 för alla. Andra länder förväntas följa.

Kinas åtagande att ha netto noll utsläpl 2060, tillkännagavs i september 2020, kommer att kräva att landet fördubblar årliga investeringar i sol, fyrdubbla investeringar i vind och ökar sina ansträngningar för att utveckla grönt vätgas, energilagring och havsbaserad vind.

USA: s potentiella gröna avtal och återgång till Parisavtalet: Den demokratistyrda amerikanska regeringen har uttalat sin avsikt att återvända till Parisavtalet och tillkännagav en Green New Deal med målet att möta 100% av energibehovet genom energikällor utan utsläpp.

10 största innehaven

| Företag | Vikt |

| China High Speed Transmission Equipment Group | 1.67% |

| Ecopro | 1.30% |

| China Longyuan Power Group- | 1.28% |

| Xinyi Solar Group | 1.25% |

| Byd Co | 1.13% |

| Xiaomi Corp | 1.10% |

| Sumitomo Forestry | 1.08% |

| Xinjiang Goldwind Science & Technology | 1.05% |

| Delta Electronics | 1.03% |

| Lee & Man Paper Manufacturing | 1.02% |

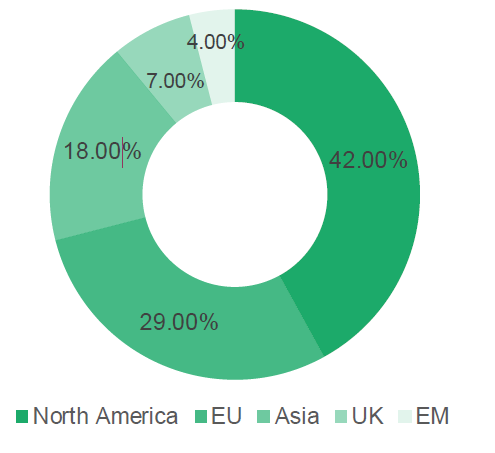

Geografisk fördelning

Metodöversikt

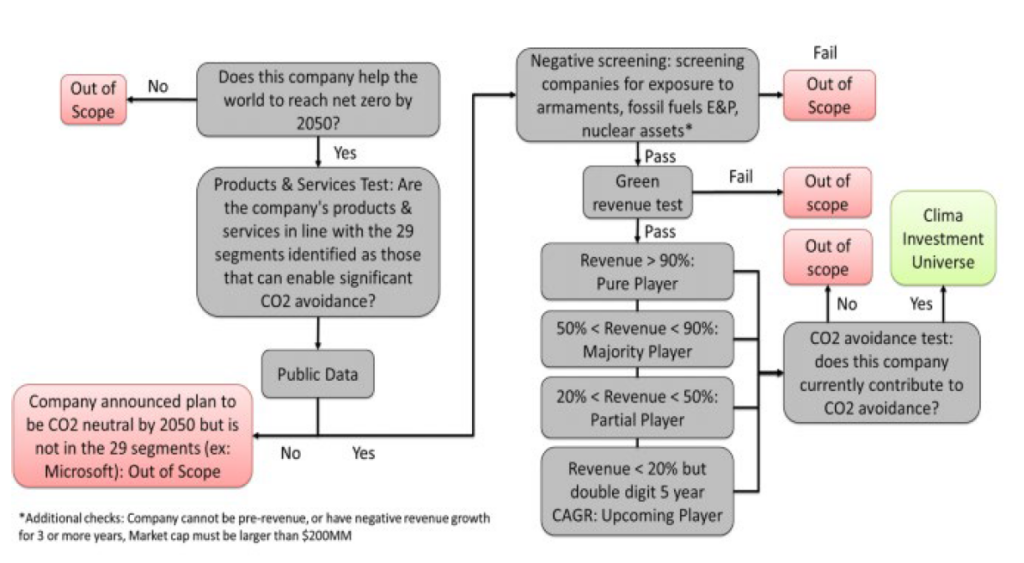

Screeningsprocess:

- INDEX UNIVERSE av Solactive GBS Global Markets All Cap USD Index TR

- Listat på ett av de berättigade börserna

- Lägsta börsvärde på 200 miljoner dollar

Urvalsprocess:

- Företagen måste vara involverade i produkter och tjänster som möjliggör undvikande av koldioxid inom fem bredare sektorer:

- Grön energi

- Grön transport

- Förbättring av vatten och avfall

- Aktivera lösningar

- Hållbara produkter

Klassificering:

Varje företag i INDEX UNIVERSE klassificeras i ett av 29 segment definierade enligt produkter och tjänster som möjliggör minst en av fyra källor för koldioxidundvikande:

- direkt minskning av växthusgasutsläpp från generering eller förbränning av fossila bränslen,

- möjliggöra undvikande via produktion av förnybar energi,

- möjliggöra energibesparingar, eller

- kolbindning.

Granskning:

Varje företag kontrolleras baserat på ett intäkttest.

Företag faller inom en av fyra kategorier, nämligen:

ren spelare, om gröna intäkter överstiger 90%;

majoritetsaktör om gröna intäkter är mellan 50% och 90%;

partiell spelare om intäkterna är mellan 20% och 50%; och

kommande spelare om intäkterna är under 20% men den gröna intäktsgraden observerar tvåsiffrig årlig tillväxt.

Undantag: Oljeprospektering är en utesluten aktivitet, liksom företag som exponeras för icke-konventionella vapen (kärnvapen eller INDEX RIKTLINJE 8 Version 1.0 – 30 september 2020-system, kemiska eller biologiska vapen, landminor, klusterbomber eller utarmat uranvapen )

Företag inom vart och ett av dessa segment inkluderades baserat på ett reglerbaserat trattsystem som beskrivs i följande flödesschema.

Indexmetodologi

Denna dekarbonisering och ESG ETF följer är ett proprietärt riktmärke bestående av 151 Climate Champion-företag som iCLIMA Earth beräknar kommer att göra störst påverkan på att minska koldioxidpåverkan på vår planet.

Till skillnad från andra ”gröna” ETF: er som använder olika ESG-poäng med tveksam klimatpåverkan, som därför ofta är sårbara för ”green washing”, fokuserar CLMA på företag med produkter och tjänster som direkt möjliggör ”CO2e-undvikande”. Dessutom kvantifierar CLMA denna CO2e-begränsande effekt av företagen i sitt index.

Många institutionella investerare har fokuserat på att använda ESG-betyg som en proxy för hållbarhet men står ofta inför motstridiga poäng för samma företag från olika kreditvärderingsinstitut. Metoden för att beräkna ESG-poäng är ofta en Blackbox och innehåller ett brett spektrum av kvalitativa variabler. Dessutom har ETF med låga koldioxidutsläpp på marknaden ett snävt fokus. De tittar på företagets eget koldioxidavtryck eller har enskilda tematema utan en bredd av klimatkopplade lösningar. Det har ökat efterfrågan på mer datadrivna hållbara investeringsprodukter från både investerare och tillsynsmyndigheter för att bekämpa denna ”gröntvätt”. CLMA-indexet levererar detta behov med sin kvantitativa strategi.

| iCLMA Earth använder 5 kärnsegment, som inspirerades av Project Drawdown och EU Green Taxonomy. Dessa segment kombinerar och återspeglar effektivt ett brett spektrum av klimatförändringslösningar. Företagen i iClimas indexunivers erbjuder lösningar inom följande segment: Undertema | Beskrivning | Exempel |

| Aktivera lösningar | Bränsleceller, alternativa bränslen, batteriförsörjningskedja, elektriska system, energieffektivitet, energilagring, grön ekonomi, halvledare, elektriska komponenter | Bloom Energy (BE) Generac Holding (GNRC) Vicor Corp (VICR) Alfen Beheer (ALFEN) Smart Metering Systems (SMS) |

| Green Energy | Tillgångar till förnybar energi, utvecklare av förnybar energi, utrustning för förnybar energi och gröna verktyg | Enphase Energy (ENPH) Scatec Solar (SSO) Clearway Energy (CWEN) Encavis (CAP) |

| Grön transport | Eltransport, elfordon och cyklar, delning och effektivitet | Kion Group (KGX) NIO Group (NIO) Workhorse Group (WKHS) Uber Technologies (UBER) |

| Förbättringar av vatten och avfall | Föroreningskontroll, återvinning och material, avfallshantering, vatten- och avfallseffektivitet | American Water Works (AWK), Ecopro Co (086520KS), Lee & Man Paper (2314HK) |

| Hållbara produkter | Livsmedelslösningar, telepresence, hållbara material, effektiva material & processer, hållbara byggnader, hållbart skogsbruk | SunRun (RUN), Zoom (ZM), Hello Fresh (HFG), Beyond Meat (BYND) |

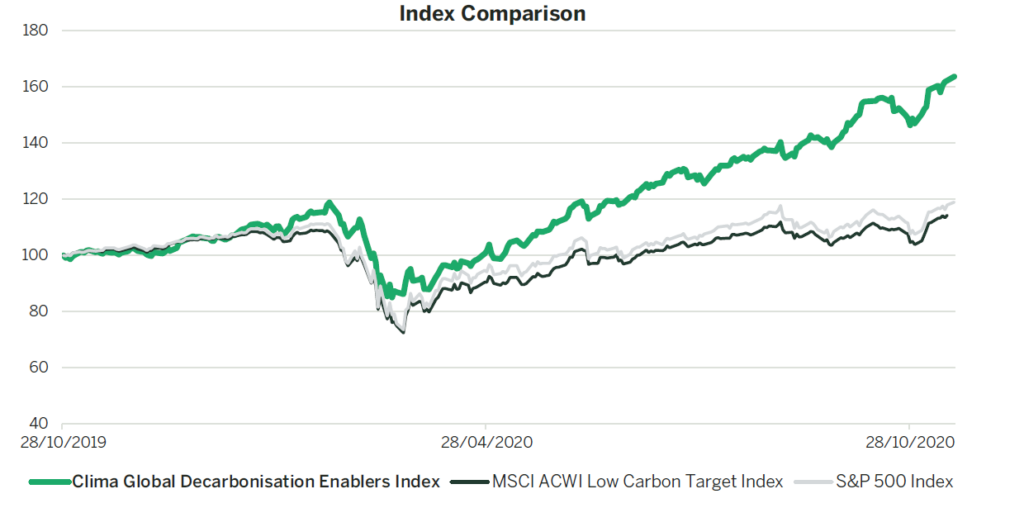

CLMA levererar Alpha 2020 – ger exponering för relevanta efterfrågade klimatförändringslösningar

Indexutveckling och volatilitet

| Period | Årlig nettoavkastning % | Volatilitet % |

| 2015 | 13.75% | 19.64% |

| 2016 | -0.80% | 18.19% |

| 2017 | 25.70% | 10.59% |

| 2018 | -9.08% | 15.57% |

| 2019 | 26.82% | 15.49% |

| 2020 YTD | 39.75% | 34.56% |

Utveckling sedan tid innan starten baseras på back testade indexdata. Backtestning är processen för att utvärdera en investeringsstrategi genom att använda den på historisk data för att simulera vad resultatet av en sådan strategi skulle ha varit. Back testade data representerar inte verklig prestanda och ska inte tolkas som en indikation på verklig eller framtida prestanda.

Tidigare resultat för indexet är i USD. Tidigare resultat är inte en indikator för framtida resultat och bör inte vara den enda faktor som ska beaktas när du väljer en produkt. Investerare bör läsa emittentens prospekt (”Prospekt”) innan de investerar och bör hänvisa till avsnittet i Prospektet med rubriken ”Riskfaktorer” för ytterligare information om risker förknippade med en investering i denna produkt. Källa: iClima. Bloomberg. Uppgifter per 28.10.20

| Jämförelse av CLMA med konkurrerande fonder med låg koldioxidutsläpp eller ESG Decarbonisation ESG ETF | Low Carbon / ESG Fokus | |

| Klimatfokusens natur | Direkt klimatfokus med alla beståndsdelar med relevanta direkta klimatlösningar | Fokusera på att företag gör ”mindre skada” genom att minska koldioxidutsläppen (omfattning 1 och 2) |

| Negativ screening | Ja, exklusive direkt exponering för E&P för fossila bränslen, vilket också begränsar exponeringen för oönskade aktiviteter | Vissa negativt screenar fossila bränslen, andra gör inte eftersom fossila bränsleföretag själva minskar sina direkta utsläpp |

| Granskning av gröna intäkter | Ja, varje företag i ETF har kontrollerats för att bedöma relevansen av gröna lösningar | De flesta gör det inte, eftersom fokus inte är på leverantörer av direktlösningar |

| Nyckelsektorer | Grön energi, grön transport, möjliggörande lösningar, hållbara produkter och hantering av vatten och avfall | Bred exponering för ett brett spektrum, från läkemedel till bank, ingen tydlig branschnämnare |

| # Beståndsdelar | 151, kurerat index | Många ETF: er med låga koldioxidutsläpp och / eller ESG har 1 500 eller fler beståndsdelar |

| Syfte | Dekarbonisering av planeten | Företag med höga ESG-poäng eller företag som minskar koldioxidavtrycket |

| Påverkan | Mätbar och påtaglig: CO2e-undvikande (i Gigatons) | Kvalitativ / Poäng enligt styrkort |

| Jämförelseleverantörens klimatåtagande | iClima Global Decarbonisation Enablers Index utvecklat av Clima Investments, med laserfokus på klimatförändringslösningar | Många leverantörer med ett brett utbud av olika produkter |

I och med att IClima Global Decarbonisation Enablers UCITS ETF (ticker: CLMA) noteras på den tyska börsen, på Xetra, vilket gör att det går att köpa andelar i denna fond genom de flesta svenska nätmäklare, till exempel Nordnet och Avanza.

Du kanske gillar

-

C9DY ETF investerar i företag med ett positivt bidrag till FNs hållbarhetsmål

-

AIQT ETF företag i emerging markets som följer Parisavtalet

-

FGLV ETF köper kvalitetsaktier från hela världen

-

SAWG ETF är en globalfond valutasäkrad i GBP

-

JMES ETF en aktivt förvaltad fond från JPMorgan

-

XZEP ETF köper aktier i företag i Europa med höga ESG-betyg

1 kommentar

Skriv en kommentar

Avbryt svar

De senaste månaderna har det varit större förändringar på denna lista än normalt. Under juni 2025 förändrades listan på de mest eftersökta ETFerna åter kraftigt, vilket numera är ganska normalt. Denna månad var det hetaste investeringstemat i månadsutdelande ETFer . Vi noterar är att Montrose befäster sin position som den populäraste ETFen på Etfmarknaden.se samtidigt som listan är mer koncentrerad än tidigare.

Det går att handla andelar i dessa ETFer genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Månadsutdelande fonder tilldrar sig stort intresse

Den 6 november förra året, bara dagar efter att vi publicerat en artikel om månadsutdelande fonder, lanserade JP Morgan en helt ny variant av en månadsutdelande fond. JPMorgan US Equity Premium Income Active UCITS ETF USD (dist) (JEIP ETF) med ISIN IE000U5MJOZ6, är en aktivt förvaltad ETF.

Den börshandlade fonden investerar i företag från USA. Ytterligare intäkter söks genom användning av en överlagringsstrategi med derivatinstrument. Denna ETF strävar efter att generera en högre avkastning än S&P 500-index.

Detta ledde till att vi fick uppdatera vår artikel om månadsutdelande fonder med JEIP men också med JPMorgan Nasdaq Equity Premium Income Active UCITS ETF USD (dist) (JEQP ETF) med ISIN IE000U9J8HX9, som är en aktivt förvaltad ETF, men som mäter sig mot Nasdaq-100 istället.

Under den sista veckan i februari 2025 noterade Montrose den första svenska ETFen på fem år. MONTDIV ETF är Sveriges första månadsutdelande ETF och rusade snabbt på listan efter de mest eftersökta börshandlade fonderna på vår sida. Det finns emellertid en hel del andra ETFer som ger utdelning varje månad. Vi uppdaterar löpande denna artikel.

När kommer utdelningen från MONTDIV?

Som nämnts så är MONTDIV den allra populäraste börshandlade fonden på vår sida. Tillsammans med sin syster ETF, MONTLEV, är de även populära på andra håll. Fram till idag har MONTDIV lockat närmare 300 miljoner kronor och seglat upp som den tredje mest ägda i Sverige. Dessutom stod Montroses två ETFer för vart fjärde ETF-avslut på Stockholmsbörsen (ex. Bull/Bear-produkter) under perioden mars-april 2025. Det ser vi som ett kvitto på att det finns en stor efterfrågan på börshandlade fonder.

ETP, ETF, ETC, ETN, ETI

Många är osäkra på terminologin när det gäller börshandlade produkter och vi ser dels hur de söker – och hittar många av de informativa artiklar som vi skrivit på Etfmarknaden.se, men också vår ordlista som förklarar det mesta som kan verkar förvirrande. En av våra äldre artiklar, Vad är vad? ETP, ETF, ETC, ETN och ETI från september 2012, har nu helt plötsligt dykt upp som en av de mer lästa artiklarna.

Fortsatt intresse för försvarsfonderna

Vilken ETF för försvarsindustrin är bäst och hur investerar man i denna sektor med hjälp av börshandlade fonder? I dag finns det flera ETFer som ger exponering mot flyg och försvar som följer tre olika index. De årliga förvaltningskostnaderna ligger 0,35 och 0,55 procent. Vi har skrivit en artikel om olika försvarsfonder. Du hittar mer om ETFer för försvarsindustrin här.

Utöver detta har samtliga de större aktörerna lanserat en en börshandlad fond för den europeiska försvarsindustrin vilka alla blirvit stora succcéer.

Inte längre populärast av dem alla

XACT Norden Högutdelande är utan tvekan en av de mest populära av alla de ETFer som vi har skrivit om på vår sida. Den kvartalsvisa utdelningen och dess satsning på aktier med en låg volatilitet och hög direktavkastning gör det till en populär fond som återfinns i mångas depåer. Nyligen lämnades årets andra utdelning från denna börshandlade fond.

Hur högt kommer vi när du Googlar på ordet ETF?

Under maj 2025 såg vi många sökningar på begreppen ETF, börshandlad fond och Etfmarknaden. Om det var vår egen sida eller om det var den totala marknaden för ETFer som besökarna sökte på vet vi inte, men efter att ha fått mail från en av de större emittenterna vet vi att de försöker kartlägga de svenska placerarnas exponering mot börshandlade fonder.

Om du söker på ordet ETF på Google, hur högt hamnar vi då?

Investerna söker information om försvarsfonder med fokus på Europa

Wisdomtree har under året lanserat en försvarsfond som investerar i europeiska företag, vilket även HANetf har gjort, kortnamnet är ARMY i London och 8RMY på tyska Xetra.

Populariteten för europeiska försvarsbörshandlade fonder (ETF:er) har ökat kraftigt på senare tid, drivet av betydande inflöden som återspeglar ett växande investerarintresse för sektorn. Dessa imponerande inflöden understryker det ökande erkännandet av försvarssektorns tillväxtpotential mot bakgrund av den nuvarande geopolitiska dynamiken.

SAVRs ETF-satsning skapar stort intresse

SAVR har precis valt att lansera handel med börshandlande fonder. SAVR som tidigare varit kände för att erbjuda handel med traditionella fonder har nyligen valt att lansera handel med aktier, men också med ETFer på framför allt tyska Xetra. På denna marknad erbjuder nu SAVR med flera ETFer än vad både Nordnet och Avanza gör.

Samtidigt har SAVR valt att lansera en egen produkt tillsammans med amerikanska Vanguard, SAVR Global by Vanguard.

Halalfonder är nu hetare än ESG

Tidigare var det många som sökte på begreppet ESG, men detta sökord har fallit från listan under de senaste månaderna. En variant av ESG-fond är de fonder som har en islamistisk inriktning, så kallade halalfonder, och det är fortfarande något som våra besökare letar information om. En sådan fond är ASWE, som är en aktivt förvaltad shariafond men till exempel HSBC har en serie fonder med fokus på att investera enligt islam. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra.

Går det att handla ETFer hos Swedbank?

Swedbank ETF tror vi kan tolkas att det endera finns intresse för att veta om Swedbank har ETFer i sitt utbud, eller om det går att handla börshandlade fonder på Swedbank. Svaret på denna fråga återfinns här.

Räntesänkningar ökar intresset för fastigheter

Ett annat begrepp på listan är ETF fastigheter. Allt fler investerare tror att vi kommer att få se ytterligare räntesänkningar, inte bara i Sverige och Europa, men även i USA. Lägre räntor gör det enklare att räkna hem en investering i fastigheter. Kan det vara så att våra besökare undersöker möjligheterna att positionera sig i en ETF för fastigheter innan räntorna sänks för att de tror att det kommer att leda till en uppvärdering av fastighetsbolagen? Vill du ha några idéer så skrev vi en text om börshandlade fonder som investerar i fastigheter.

Du kan även läsa den text vi skrev i januari 2025 som heter 10 ETFer för att investera i fastigheter.

Är det värt att satsa på tyska aktier?

Många söker information om tyska aktier och tyska fonder. I mars publicerade vi en text som hette De bästa börshandlade fonderna för tyska utdelningsaktier. Kan det vara denna som lockar?

En investering i tyska utdelningsaktier, i alla fall sådana med hög utdelning anses av många vara en solid investering. Utdelning betalas vanligtvis av lönsamma och etablerade företag. För investerare som söker regelbunden inkomst i tider med låga räntor kan tyska utdelningsaktier ge attraktiv avkastning.

Det finns två huvudindex tillgängliga för att investera med ETFer i tyska högutdelningsaktier. Denna investeringsguide för tyska utdelningsaktier hjälper dig att navigera mellan särdragen hos DivDAX®-index och DAXplus® Maximum Dividend-index samt de börshandlade fonder som spårar dem. Det gör att du kan hitta de mest lämpliga ETFerna för dig genom att rangordna dem enligt dina preferenser.

Amerikanska large caps är något många vill veta mer om

Fonder som följer S&P 500 är, föga förvånande, en typ av fonder som det finns stort intresse kring. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra. Det skall emellertid noteras att många sökningar sker på ord som ”Fond som följer S&P500 Avanza”. Vi skrev tidigare en artikel om S&P500 fonder, 26 börshandlade fonder som spårar S&P500 där vi jämförde alla de ETFer som spårar detta index i sin grundform.

BNP lanserade en europeisk försvarsfond i maj

BNP Paribas Asset Management (’BNPP AM’) tillkännagav idag noteringen av sin BNP Paribas Easy Bloomberg Europe Defense ETF på Euronext Paris, snart tillgänglig på Deutsche Börse Xetra, Borsa Italiana och SIX Swiss Exchange. Den handlas under kortnamnet BJL8 på tyska Xetra.

Investera i Polen med börshandlade fonder

I början av april skrev vi en text som sammanfattade att Investera i Polen med börshandlade fonder. Det tog en liten tid, men den har dykt upp på listan bland de mest populära fonderna.

I slutet av samma månad meddelade SAVR att företaget nu erbjuder handel på mer än 700 polska aktier.

Du kan handla Ripple med olika börshandlade produkter

Valour Ripple (XRP) SEK är en börshandlad produkt som spårar priset på XRP, Ripples infödda token. XRP förbättrar främst globala finansiella överföringar och utbyte av flera valutor. Snabb och miljövänlig, den digitala tillgången XRP designades för att fungera som den mest effektiva kryptovalutan för olika applikationer inom finanssektorn.

Valour Ripple (XRP) SEK ETP (ISIN: CH1161139584) är en börshandlad produkt som spårar priset på XRP, Ripples infödda token.

XRP har ett börsvärde på 29,57 miljarder USD och rankas på en sjätte plats bland alla kryptovalutor globalt. Ripple XRP är en nyckelspelare inom det digitala valutaområdet, känd för sin användning för att underlätta snabba och billiga internationella pengaöverföringar. XRP fungerar på RippleNet och fungerar som en bryggvaluta i Ripples betalningsnätverk, vilket möjliggör sömlösa valutaväxlingar över hela världen. Detta har positionerat XRP som ett föredraget val för finansiella institutioner som söker effektiva alternativ till traditionella gränsöverskridande betalningsmetoder.

Är du nyfiken på vilka börshandlade produkter det finns för att investera i XRP? Vi har självklart skrivit en artikel om detta där vi jämför alla de börshandlade alternativ vi hittat.

BlackRock lanserar europeisk försvars-ETF för europeiska investerare

’I slutet av maj lanserade BlackRock iShares Europe Defence UCITS ETF (DFEU), en europeisk försvars-ETF för europeiska investerare, som följer STOXX Europe Targeted Defence Index. Fonden är utformad för att ge exakt exponering mot europeiska försvarsföretag genom ett intäktsbaserat urval i en tid då europeiska nationer ökar de offentliga utgifterna för att förbättra sin försvarskapacitet.

Det går att handla börshandlade fonder hos Nordea

Nordea har en plattform, och i denna handelstjänst erbjuder denna bank tusentals olika ETFer. Det går att handla ETFer med fokus på räntemarknaden, aktiemarknaden, landspecifika ETFer och börshandlade fonder med fokus på olika branscher. Att handla ETFer hos Nordea sker endera i Nordea Investor och nätbanken.

Månadsutdelande fond med fokus på Europa

Global X EURO STOXX 50 Covered Call UCITS ETF EUR Distributing (SY7D ETF) med ISIN IE000SAXJ1M1, syftar till att följa EURO STOXX 50 Covered Call ATM-indexet. EURO STOXX 50 Covered Call ATM-indexet följer utvecklingen av en täckt köpoption på EURO STOXX 50-indexet. En täckt köpoption kombinerar en lång position i en tillgång med försäljning av köpoptioner på denna tillgång.

Dyrare kaffe skapar intresse för börshandlade produkter

Det stigande kaffepriset (som du kan följa här) har lett till ett ökat intresse bland investerarna för att köpa en ETF som spårar kaffepriset. Det finns emellertid ingen ETF som spårar kaffepriset, då Eus regler kräver att det finns minst 16 olika komponenter i en ETF. Det finns emellertid ett par ETCer som gör samma sak, till exempel WisdomTree Coffee (OD7B ETC).

Investera i platina med börshandlade produkter

När en investerare har bestämt sig för vilken eller vilka metaller de vill köpa kvarstår frågan om ”hur investera i platina”. Det finns flera investeringsprodukter tillgängliga för potentiella platinaägare. I artikeln utforskar vi några av de vanligaste metoderna, och tittar på några av deras fördelar och nackdelar, för att hjälpa dig att fatta det beslut som bäst passar dina investeringsbehov och ambitioner.

Världens största fond

VOO är nu världens största börshandlade fond. Fredagen den 14 februari 2025 (Alla hjärtans dag), sista arbetsdagen före Presidents Day, firandet av George Washingtons födelsedag, kommer verkligen att komma ihåg som dagen VOO kunde överträffa SPYs enorma AUM (631,9 miljarder USD respektive 630,4 miljarder USD).

SPY, som lanserades 1993 och förvaltas av State Street SPDR ETFer, är fortfarande den överlägset mest likvida ETFen i världen och den första ETF som är tillgänglig för amerikanska investerare.

Introducerad 2010 och förvaltad av Vanguard, är VOO nu den största ETF i världen.

Indien är en marknad som många söker information om

ETF Indien är inte en specifik börshandlad fond, men förekommer i en mängd olika varianter. Det finns tydligen ett stort intresse för att investera i indiska aktier bland sidan besökare, och då är kanske en ETF ett bra sätt att göra det. Vi skrev under i början av året en artikel om olika Indienfonder. Sedan dess har det dykt upp ytterligare ett par ETFer med fokus på Indien så vi har uppdaterat artikeln.

Virtune attraherar åter intresse från spararna

I maj 2025 lanserade denna svenska förvaltare en ny produkt, Virtune Bitcoin Prime ETP är en fysiskt backad börshandlad produkt (ETP) designad för att erbjuda investerare ett säkert och kostnadseffektivt sätt att få exponering mot Bitcoin (BTC).

En bred satsning på råvarumarknaden

Fler och fler läsare söker information om råvarufonder. En av ETF som fått många sökningar är L&G Multi Strategy Enhanced Commodities UCITS ETF (EN4C ETF) syftar till att spåra resultatet för Barclays Backwardation Tilt Multi-Strategy Capped Total Return Index (”Indexet”).

Normalt sett är det samma fonder och börshandlade produkter som de nordiska investerarna söker på. Av den anledningen är det extra roligt att se att nya produkter hamnar bland de mest sökta. I detta fall är det Torbjörn Iwarsons råvarufond som lockar ett stort intresse. Det är Nordens enda riktiga råvarufond. Notera att just nu är råvarumarknaden är litet nedtryckt, så det är ett bra tillfälle att komma in billigt. Läs mer om Centaur Commodity Fund på deras hemsida.

WINC ETF en aktiv satsning på att skapa inkomster

iShares World Equity High Income UCITS ETF USD (Dist) (WINC ETF), med ISIN IE000KJPDY61, är en aktivt förvaltad ETF som investerar i företag från utvecklade marknader över hela världen. Titelurvalet baseras på kvantitativa (matematiska eller statistiska) prognosmodeller och ESG-kriterier. Dessutom syftar ETFen till att generera ytterligare intäkter genom att sälja köpoptioner och köpa terminer på utvecklade marknader med stora och medelstora index.

Nyheter

C9DY ETF investerar i företag med ett positivt bidrag till FNs hållbarhetsmål

Publicerad

5 timmar sedanden

30 juni, 2025

UmweltBank UCITS ETF – Global SDG Focus (C9DY ETF) med ISIN LU2679277744, strävar efter att spåra Solactive UmweltBank Global Investable Universe SDG PAB-index. Solactive UmweltBank Global Investable Universe SDG PAB-index spårar aktier från utvecklade och tillväxtländer över hela världen. Indexet syftar till att välja ut företag med ett positivt bidrag till FNs 17 Sustainable Development Goals (SDG). Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). Dessutom beaktas EUs direktiv om klimatskydd.

ETF:s TER (total cost ratio) uppgår till 0,80 % p.a. UmweltBank UCITS ETF – Global SDG Focus är den enda ETF som följer Solactive UmweltBank Global Investable Universe SDG PAB-index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i ETFen ackumuleras och återinvesteras.

UmweltBank UCITS ETF – Global SDG Focus är en mycket liten ETF med 13 miljoner euro under förvaltning. Denna ETF lanserades den 1 juli 2024 och har sin hemvist i Luxemburg.

Handla C9DY ETF

UmweltBank UCITS ETF – Global SDG Focus (C9DY ETF) är en europeisk börshandlad fond. Denna fond handlas på Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | C9DY |

VanEck Quantum Computing UCITS ETF A (QUTM ETF) med ISIN IE0007Y8Y157, syftar till att följa MarketVector Global Quantum Leaders-indexet. MarketVector Global Quantum Leaders-indexet följer företag världen över som är aktiva inom kvantberäkning.

Den börshandlade fondens totala kostnadskvot (TER) uppgår till 0,55 % per år. VanEck Quantum Computing UCITS ETF A är den enda ETFen som följer MarketVector Global Quantum Leaders-indexet. ETFen replikerar det underliggande indexets resultat genom fullständig replikering (genom att köpa alla indexkomponenter). Utdelningarna i ETFen ackumuleras och återinvesteras.

Den börshandlade fondens lanserades den 21 maj 2025 och har sitt säte i Irland.

Kvantberäkning övergår från teori till verklighet och lovar att omdefiniera vad som är beräkningsmässigt möjligt. Som Europas första fångar VanEck Quantum Computing UCITS ETF potentialen hos en av vår tids mest transformerande teknologier. Medan tidiga användningsfall framträder, är kommersiell framgång fortfarande osäker, och finansiell exponering kan sträcka sig bortom renodlade kvantberäkningsföretag.

- Tidig, diversifierad tillgång till en potentiell banbrytande teknologi

- Exponering mot företag som driver forskning, utveckling och tillämpning av kvantberäkning

- Inkluderar nya framväxande renodlade innovatörer och globala teknikledare med verifierat starkt patentägande

Huvudsakliga riskfaktorer: Likviditetsrisk, koncentrationsrisk, risk att investera i mindre företag. Investerare måste beakta alla fondens egenskaper eller mål som beskrivs i prospektet eller relaterade dokument innan de fattar ett investeringsbeslut. Se KID och prospektet för annan viktig information innan du investerar. Marknadsutveckling garanteras inte.

Underliggande index

MarketVector™ Global Quantum Leaders Total Return Net Index (MVQTMLTR)

Handla QUTM ETF

VanEck Quantum Computing UCITS ETF A (QUTM ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

Största innehav

| Värdepapper | Ticker | Vikt % |

| Ionq Inc | IONQ US | 13,45 |

| D-Wave Quantum Inc | QBTS US | 10,01 |

| Rigetti Computing Inc | RGTI US | 8,13 |

| Boeing Co/The | BA US | 3,86 |

| Microsoft Corp | MSFT US | 3,66 |

| Synopsys Inc | SNPS US | 3,63 |

| Sony Group Corp | 6758 JP | 3,40 |

| Bank Of America Corp | BAC US | 3,38 |

| Honeywell International | HON US | 3,36 |

| Hitachi Ltd | 6501 JP | 3,35 |

| Wells Fargo & Co | WFC US | 3,28 |

| Deutsche Telekom Ag | DTE GR | 3,26 |

Innehav kan komma att förändras

Hetaste investeringstemat i juni 2025

C9DY ETF investerar i företag med ett positivt bidrag till FNs hållbarhetsmål

QUTM ETF Europas första fond för Quantumdatorer

De bästa ETFerna med fokus på momentum

USAH ETF investerar i amerikanska företagsobligationer och hedgar dem till euro

De bästa ETFer som investerar i europeiska utdelningsaktier

YieldMax® lanserar sin andra produkt för europeiska investerare

Nya börshandlade produkter på Xetra

3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

Big News for Nuclear Energy—What It Means for Investors

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanYieldMax® lanserar sin andra produkt för europeiska investerare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNya börshandlade produkter på Xetra

-

Nyheter2 veckor sedan

Nyheter2 veckor sedan3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBig News for Nuclear Energy—What It Means for Investors

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetfs VD Hector McNeil kommenterar FCAs kryptonyheter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJPM noterar nya ETFer på Xetra och Börse Frankfurt

Pingback: CLMA en ETF för klimatförändringar - ETF-marknaden