Nyheter

ICYMI: Highlights from Token49 + Breakpoint

Publicerad

9 månader sedanden

• Solana introduced its FireDancer Validator client, enhancing network decentralization and performance, potentially achieving up to a million transactions per second.

• Major financial institutions like BlackRock, Franklin Templeton, and Coinbase are launching tokenization projects on Solana, driving increased network usage and reducing business costs.

• Several stablecoins, including EURCV and PHPC, are set to launch on Solana, which could significantly boost remittance markets and cross-border payments, especially in the Philippines.

• Citibank is exploring Solana’s capabilities for cross-border payments, a market projected to reach $250T by 2027, providing a huge adoption opportunity for Solana.

• Sui is making waves with its MoviePass partnership and gaming device launch, aiming to break into the gaming market and attract mainstream users by bridging Web2 and Web3 gaming.

Last week, Singapore hosted two of the most anticipated conferences revered by the crypto industry. From September 18 to 19, Token2049 took place followed by Solana’s flagship event Breakpoint, from September 20 to 21–both gushing with announcements.

Paving the Way for Tokenization on Solana

Unsurprisingly, Solana had the lion’s share of revelations, and not only at Breakpoint. They unveiled a slew of developments focused on refining the network’s infrastructure and supporting the DeFi landscape. However, the most consequential development was the launch of Solana’s FireDancer Validator client. In short, a “validator client” is the software that allows validators to participate in the network’s security by proposing new blocks and verifying transactions.

The Solana network currently operates with two primary clients: the Solana Labs software and Jito SOL. Jito SOL, being a slightly modified fork of the Solana Labs client, potentially shares vulnerabilities with its parent software. Thus, this lack of client diversity underscores the significance of FireDancer’s testnet launch. While some FireDancer features have already been implemented on the mainnet via FrankenDancer, its full deployment is crucial for:

• Increased decentralization and security: With a truly independent validator client, the network becomes more resilient to outages and issues across single client implementations.

• Enhanced performance: FireDancer is expected to significantly increase the network’s transaction throughput. Developers were able to achieve up to a million transactions per second in a testnet environment. While testnet doesn’t undergo the same stress tests of real world conditions, it does give a better sense of what a network is able to achieve.

Beyond infrastructure improvements, tokenization emerged as a significant focus, with several major players unveiling Solana-based initiatives.

• For instance, Securitize revealed plans to deploy Blackrock’s on-chain Money Market Fund (MMF), BUIDL, on Solana.

• Franklin Templeton followed suit, announcing its intention to launch its own MMF on the network, building on Hamilton Lane’s previous groundbreaking move as the first asset manager to introduce a fund on Solana.

• Brevan Howard’s tokenization firm, Libre, is also set to expand its offerings to the non-EVM network.

• Additionally, Coinbase plans to extend its Bitcoin-wrapped asset, cbBTC, to Solana, aiming to increase Bitcoin’s utility across the ecosystem and cater to its users who frequently engage with the Ethereum alternative network.

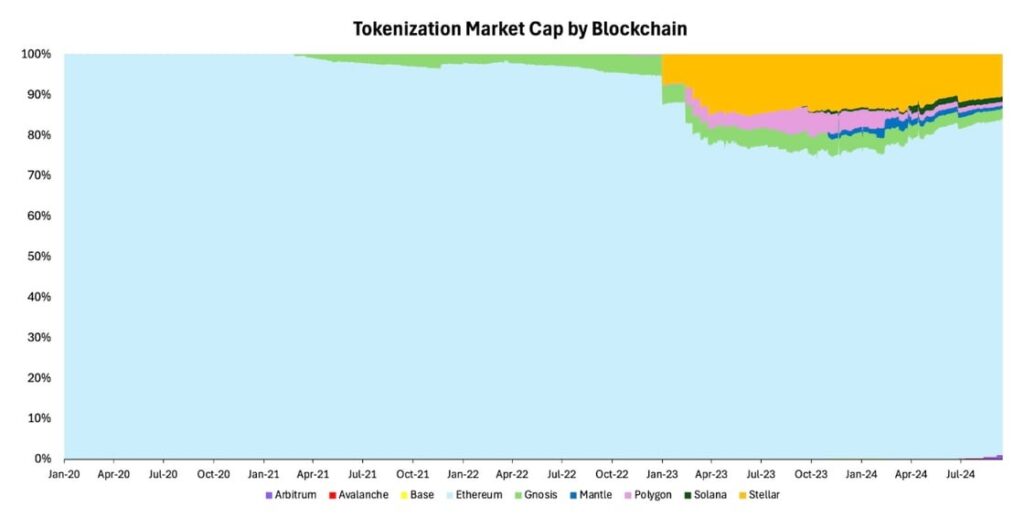

This surge in tokenization activity on Solana is particularly noteworthy, given that the network currently represents only a small fraction (1.2%) of the total tokenization market worth $3.7B, as depicted below. These developments are expected to drive increased utilization of the network across the nascent sector, while further reducing costs for companies adopting this high-performance blockchain and streamline their business processes.

Figure 1 – Tokenization by Blockchain

Source: Dune Analytics

The stablecoin and payments sector also saw significant developments. Societe Generale announced plans to expand its euro-denominated stablecoin, EURCV, to Solana. The Philippines’ largest crypto exchange revealed intentions to launch a peso-backed stablecoin (PHPC) on Solana in Q1 2025. This is particularly worthy as the Philippines is one of the top 5 countries receiving remittances in the world with more than $40B in 2023. Thus incorporating stablecoins could drive a lot of increased revenue to the network and equally benefit its citizens with less fees.

Finally, MakerDAO (now SKY) will deploy its USDS token on Solana via Wormhole integration. For context, DAI’s supply on Ethereum reached $5B, thus this could be an enticing event to attract more users and liquidity from the Ethereum ecosystem and help drive the growth of Solana’s DeFi sector.

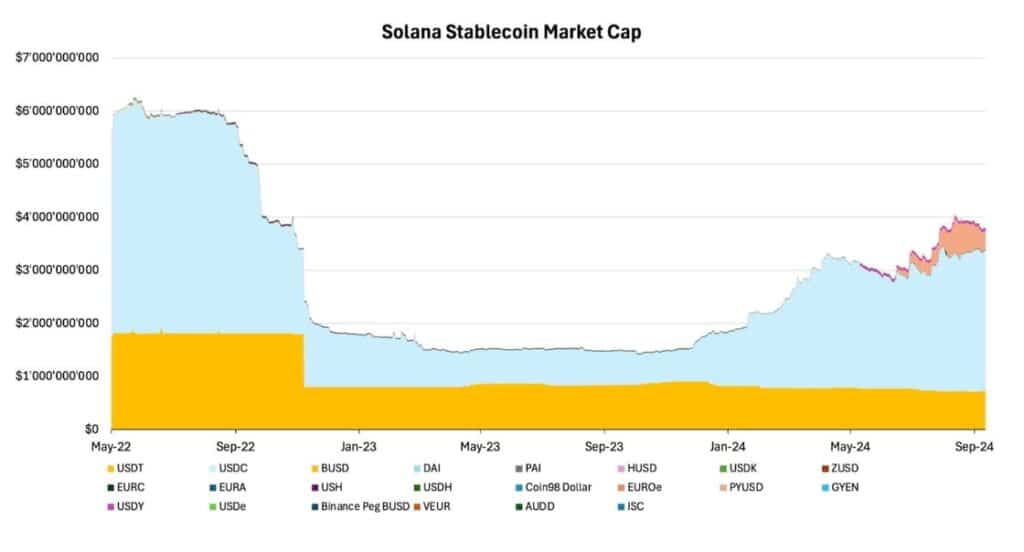

In addition, BitGo disclosed plans for a yield-bearing stablecoin in Q1 2025, aiming to challenge Tether and Circle’s market dominance. As a follow-up to Bitgo’s announcement, Fintech giant Revolut confirmed the advanced stages of its own stablecoin development. While it’s uncertain if BitGo and Revolut will choose Solana for their stablecoins, the platform’s appeal is evident given PayPal’s rapid success in achieving nearly $1B in total supply on Solana, as shown in Figure 2. Overall, BitGo’s yield-bearing feature and Revolut’s established user base could provide unique advantages over incumbent stablecoins. In a similar vein, it could help enhance the network’s revenue stream.

Figure 2 – Solana’s Stablecoins Marketcap

Source: 21Shares, DeFiLlama

Citibank, the primary U.S. banking subsidiary of CitiGroup, is investigating Solana’s capabilities in terms of smart-contract development and for revolutionizing cross-border transfers. This exploration comes at a crucial time, as the cross-border payments market is projected to reach a staggering $250T by 2027, presenting a massive opportunity for blockchain-based solutions. Solana’s technology offers significant advantages that make it particularly well-suited for financial applications, especially in the realm of stablecoins and payment systems.

All in all, this integration could benefit both parties:

• Citibank: Enhanced ability to offer faster, more cost-effective cross-border payment solutions to its +200M clients.

• Solana: Access to a significantly larger Total Addressable Market (200M), potentially accelerating its adoption in the banking sector.

For context around Solana’s rising popularity, its growth can be reflected in both its expanding user base and increasing revenue:

• Monthly active users have increased 20-fold since the 2021 bull run from ~610K to 13.38M.

• Revenue for the first 9 months of this year reached $173M, compared to a peak of $14M in 2021.

Thus, this surge in network utilization has significantly improved Solana’s valuation metrics. The Price to Fees ratio has dropped by nearly 90% over the past three years, from 1802X to 172X, indicating that Solana’s value proposition has strengthened considerably due to increased fee generation partly driven by growing stablecoins and payment use cases.

The last major announcement was related to the second installment of the Solana Saga phone, called Seeker. The new device is designed with crypto-specific features that make interacting with blockchain technology more seamless and user-friendly:

• A built-in seed Vault Wallet offering seamless self-custody, fingerprint unlock, and double-click transaction sending for seamless payments.

• An updated dApp store with improved navigation for better app discoverability.

• Enhanced data access for third-party apps, allowing them to access more of the phone’s ”digital exhaust” data, which is valuable for

Decentralized Physical Infrastructure Networks (DePIN) projects. DePIN is a sector that’s been recently proving its Product Market Fit, particularly on Solana.

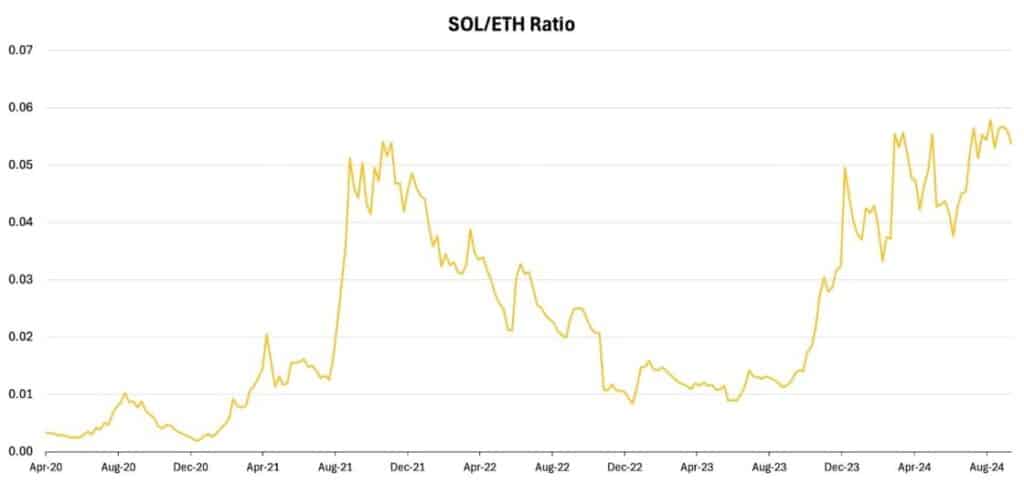

All in all, the device has the potential to catalyze the growth of blockchain-based applications by simplifying user interaction. By abstracting complex technical processes, it lowers the entry barrier for crypto-native applications, making them more accessible to a wider audience. To wrap up, SOL’s performance relative to ETH has reached new heights in recent weeks, as shown in Figure 3. This upward trend is expected to continue as the Solana network expands its use cases, driving increased demand for its native token.

Figure 3 – SOLETH Ratio

Source: CoinMarketCap

Unlocking New Use Cases on Sui

Solana’s direct rival Sui has also turned heads at Token2049, with its partnership with U.S.-based movie subscription platform MoviePass, as part of the latter’s comeback.

Coupled with this major development, the second largest stablecoin USDC is set to debut as the network’s second native stablecoin. This integration is expected to unlock new use cases, particularly in Sui’s partnership with MoviePass, where users will be able to sign up for the subscription service using the stablecoin. With nearly 3M subscribers, MoviePass is poised to boost Sui’s user base with this new integration.

Aside from Token2049’s announcement, Sui launched pre-sale orders for its new gaming device earlier this month. This would aim to diversify the use case of its blockchain together with its native token. Dubbed as Web3’s first handheld device, SuiPlay0X1 aims to take blockchain games to the mainstream, with native support for Sui games and Web2 publishers like Steam and Epic Games libraries, hoping to attract game developers to its user-friendly network.

Currently, there are over 85 dApps on Sui, entertaining over 25M accounts. To put Sui’s opportunity into perspective, with 2.6B gamers worldwide, SuiPlay0X1 is set to break into this massive market, bridging the gap between Web2 and Web3 gaming.

Finally, Sui added over 4 million new accounts over the past 30 days, enjoying over 760% monthly growth in new coins minted on the blockchain. This has evidently increased demand for its native token, which has pumped the token’s price by over 50% over the past month and drove total value locked (TVL) to break the $1B mark for the first time, as shown in

Figure 4 below.

Figure 4: SUI’s TVL Growth

Source: Artemis

Read our special Sui edition for more context about this booming network.

Overall, stablecoins have reached new highs this year, highlighting the growing demand that these initiatives have been targeting. Thus far, the stablecoins sub-sector has been crypto’s success story, with policymakers like Treasury Secretary Janet Yellen calling on Congress to provide regulatory clarity for stablecoins. As previously covered, the key role stablecoins played in increasing demand for U.S. debt is one of the primary reasons behind this political interest. Similarly, stablecoins are expected to drive more adoption to new use cases beyond decentralized finance.

Shaking off recent turbulence, TON also had a few announcements set to amplify its adoption. TON, a layer-one blockchain originally developed by Telegram and now overseen by the TON Foundation, is known for its seamless integration with Telegram’s 900M-strong user base. For a deep dive into the project, see our previous newsletter.

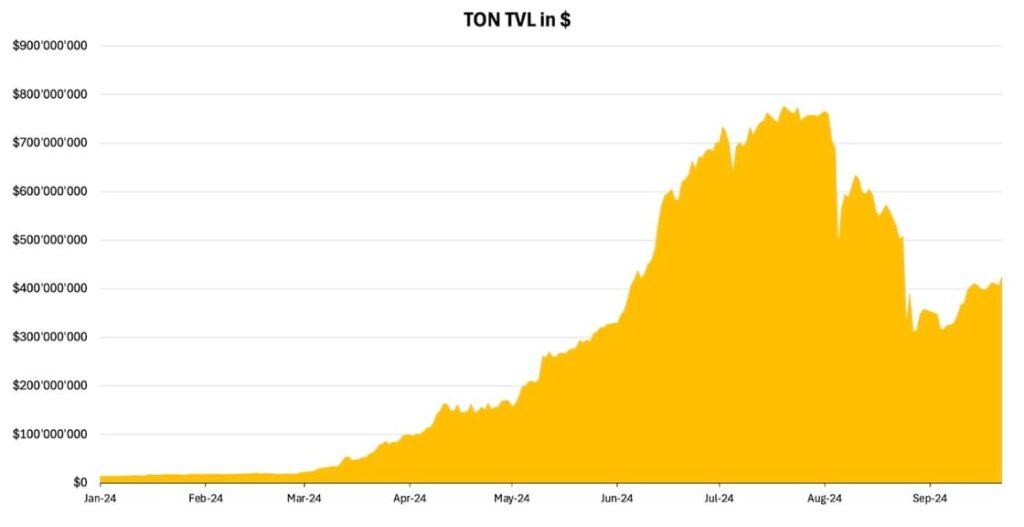

TON’s rapid rise recently faced turbulence following the arrest of Telegram’s CEO Pavel Durov in August. This event temporarily stalled the network’s growth, especially in TVL, which peaked at $776M earlier this year. Toncoin, the network’s native token, dropped by 25% as market sentiment soured. However, the blockchain’s fundamentals remain strong. With a robust ecosystem of Mini-Apps tightly integrated into Telegram, TON’s scalability and adoption continue to progress despite external challenges.

Figure 5: TON’s TVL Growth

Source: Artemis

Riding with TON: TADA and Real-World Utility

A key development announced amid Token2049 was TON’s integration with TADA, a ride-sharing app operating across Southeast Asia, including Singapore, Thailand, Vietnam, and Cambodia. This partnership expands TON’s use case beyond crypto-native applications, bringing blockchain technology into mainstream, real-world services. TADA’s 3 million users can benefit from the advantages of blockchain—such as fast, secure transactions. This marks a major step forward for TON, as it abstracts away the complexities of blockchain and presents it as an easy-to-use tool embedded in everyday activities. It’s also another good step in onboarding new real-world applications to the MiniApp ecosystem that’s been focused mainly on tap-to-earn games so far.

That said, this collaboration has the potential to significantly increase the adoption of crypto and refine the ride-hailing market:

• It exposes TADA’s large user base in Southeast Asia to Web3 technology.

• By integrating with Telegram, which has over 900 million users, it provides a massive platform for introducing people to crypto payments.

• Instead of app downloads and subscription, users can book directly through Telegram and pay for their rides with TON or USDT.

• The zero-commission policy of TADA, coupled with blockchain-based payments, could lead to fairer pricing for both passengers and drivers.

Stepping Up TON’s DeFi Capabilities

Curve, known for its expertise in facilitating liquidity for similarly-priced assets, is set to help TON build a decentralized exchange (DEX) focused on stablecoin swaps using its stablecoin-focused automated market maker (AMM) model. Curve’s AMM is a crucial tool for minimizing stablecoin slippage, and is a cornerstone of any mature DeFi ecosystem. For context, Curve dominates almost 18% of all DEX volume, processing more than $80B in traded volume on a yearly basis.

Given its contribution to the DEX landscape, this integration is expected to significantly bolster TON’s DeFi capabilities, attracting both retail users and institutional investors looking for high-performance and low-fee environments.

By strategically expanding into both real-world applications like TADA and advancing its DeFi infrastructure through Curve Finance, TON continues to solidify its role as one of the most exciting projects in the blockchain space.

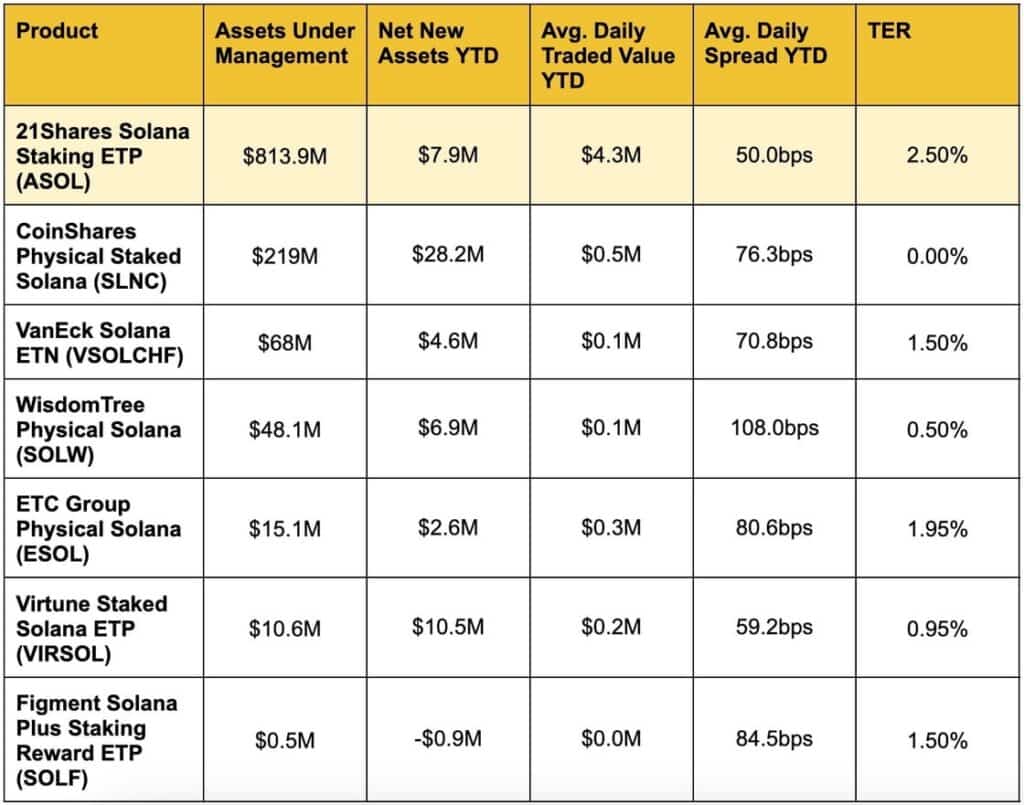

For investors looking to gain exposure to the latter-tail of the cryptoasset ecosystem and capitalize on the latest developments, 21Shares offers the following ETPs on the European market. These investment products provide a regulated way to capture growth opportunities within this rapidly evolving sector.

Figure 6 – Top Solana ETPs by Assets under Management

Source: Bloomberg, Data as of September 23, 2024.

Avg. Daily Spread YTD: refers to the best daily average bid/ask spread this year across European exchanges.

Figure 7 – Top Sui ETPs by Assets under Management

Source: Bloomberg, Data as of September 23, 2024.

Avg. Daily Spread YTD: refers to the best daily average bid/ask spread this year across European exchanges.

Figure 8 – Top TON ETPs by Assets under Management

Source: Bloomberg, Data as of September 23, 2024.

Avg. Daily Spread YTD: refers to the best daily average bid/ask spread this year across European exchanges.

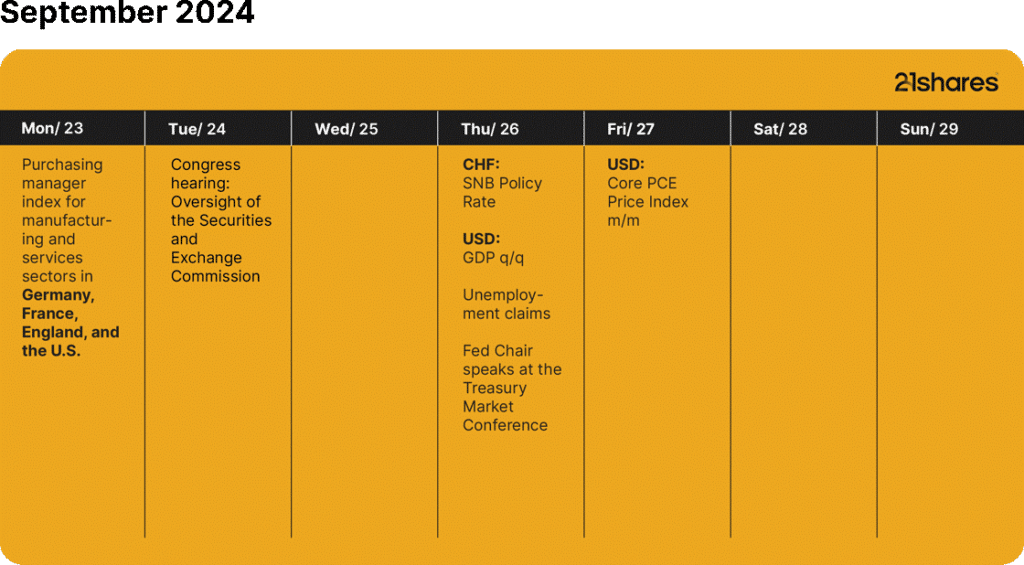

What’s happening this week?

The European Blockchain Convention is happening on Wednesday in Barcelona. If you’re attending, make sure to catch our very own Head of Research EMEA, Adrian Fritz, at 3:35 PM CET.

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Du kanske gillar

-

Primer: Injective, infrastructure for global finance

-

Bitcoin is resilient despite the Middle East war

-

Svenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

UK looking to lift the retail ban on crypto ETPs

-

21Shares noterarar fem nya krypto-ETPer Nasdaq Stockholm

-

Bitwise Asset Management säger att stark företagsefterfrågan stöder Bitcoin över 100 000 dollar

De senaste månaderna har det varit större förändringar på denna lista än normalt. Under juni 2025 förändrades listan på de mest eftersökta ETFerna åter kraftigt, vilket numera är ganska normalt. Denna månad var det hetaste investeringstemat i månadsutdelande ETFer . Vi noterar är att Montrose befäster sin position som den populäraste ETFen på Etfmarknaden.se samtidigt som listan är mer koncentrerad än tidigare.

Det går att handla andelar i dessa ETFer genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Månadsutdelande fonder tilldrar sig stort intresse

Den 6 november förra året, bara dagar efter att vi publicerat en artikel om månadsutdelande fonder, lanserade JP Morgan en helt ny variant av en månadsutdelande fond. JPMorgan US Equity Premium Income Active UCITS ETF USD (dist) (JEIP ETF) med ISIN IE000U5MJOZ6, är en aktivt förvaltad ETF.

Den börshandlade fonden investerar i företag från USA. Ytterligare intäkter söks genom användning av en överlagringsstrategi med derivatinstrument. Denna ETF strävar efter att generera en högre avkastning än S&P 500-index.

Detta ledde till att vi fick uppdatera vår artikel om månadsutdelande fonder med JEIP men också med JPMorgan Nasdaq Equity Premium Income Active UCITS ETF USD (dist) (JEQP ETF) med ISIN IE000U9J8HX9, som är en aktivt förvaltad ETF, men som mäter sig mot Nasdaq-100 istället.

Under den sista veckan i februari 2025 noterade Montrose den första svenska ETFen på fem år. MONTDIV ETF är Sveriges första månadsutdelande ETF och rusade snabbt på listan efter de mest eftersökta börshandlade fonderna på vår sida. Det finns emellertid en hel del andra ETFer som ger utdelning varje månad. Vi uppdaterar löpande denna artikel.

När kommer utdelningen från MONTDIV?

Som nämnts så är MONTDIV den allra populäraste börshandlade fonden på vår sida. Tillsammans med sin syster ETF, MONTLEV, är de även populära på andra håll. Fram till idag har MONTDIV lockat närmare 300 miljoner kronor och seglat upp som den tredje mest ägda i Sverige. Dessutom stod Montroses två ETFer för vart fjärde ETF-avslut på Stockholmsbörsen (ex. Bull/Bear-produkter) under perioden mars-april 2025. Det ser vi som ett kvitto på att det finns en stor efterfrågan på börshandlade fonder.

ETP, ETF, ETC, ETN, ETI

Många är osäkra på terminologin när det gäller börshandlade produkter och vi ser dels hur de söker – och hittar många av de informativa artiklar som vi skrivit på Etfmarknaden.se, men också vår ordlista som förklarar det mesta som kan verkar förvirrande. En av våra äldre artiklar, Vad är vad? ETP, ETF, ETC, ETN och ETI från september 2012, har nu helt plötsligt dykt upp som en av de mer lästa artiklarna.

Fortsatt intresse för försvarsfonderna

Vilken ETF för försvarsindustrin är bäst och hur investerar man i denna sektor med hjälp av börshandlade fonder? I dag finns det flera ETFer som ger exponering mot flyg och försvar som följer tre olika index. De årliga förvaltningskostnaderna ligger 0,35 och 0,55 procent. Vi har skrivit en artikel om olika försvarsfonder. Du hittar mer om ETFer för försvarsindustrin här.

Utöver detta har samtliga de större aktörerna lanserat en en börshandlad fond för den europeiska försvarsindustrin vilka alla blirvit stora succcéer.

Inte längre populärast av dem alla

XACT Norden Högutdelande är utan tvekan en av de mest populära av alla de ETFer som vi har skrivit om på vår sida. Den kvartalsvisa utdelningen och dess satsning på aktier med en låg volatilitet och hög direktavkastning gör det till en populär fond som återfinns i mångas depåer. Nyligen lämnades årets andra utdelning från denna börshandlade fond.

Hur högt kommer vi när du Googlar på ordet ETF?

Under maj 2025 såg vi många sökningar på begreppen ETF, börshandlad fond och Etfmarknaden. Om det var vår egen sida eller om det var den totala marknaden för ETFer som besökarna sökte på vet vi inte, men efter att ha fått mail från en av de större emittenterna vet vi att de försöker kartlägga de svenska placerarnas exponering mot börshandlade fonder.

Om du söker på ordet ETF på Google, hur högt hamnar vi då?

Investerna söker information om försvarsfonder med fokus på Europa

Wisdomtree har under året lanserat en försvarsfond som investerar i europeiska företag, vilket även HANetf har gjort, kortnamnet är ARMY i London och 8RMY på tyska Xetra.

Populariteten för europeiska försvarsbörshandlade fonder (ETF:er) har ökat kraftigt på senare tid, drivet av betydande inflöden som återspeglar ett växande investerarintresse för sektorn. Dessa imponerande inflöden understryker det ökande erkännandet av försvarssektorns tillväxtpotential mot bakgrund av den nuvarande geopolitiska dynamiken.

SAVRs ETF-satsning skapar stort intresse

SAVR har precis valt att lansera handel med börshandlande fonder. SAVR som tidigare varit kände för att erbjuda handel med traditionella fonder har nyligen valt att lansera handel med aktier, men också med ETFer på framför allt tyska Xetra. På denna marknad erbjuder nu SAVR med flera ETFer än vad både Nordnet och Avanza gör.

Samtidigt har SAVR valt att lansera en egen produkt tillsammans med amerikanska Vanguard, SAVR Global by Vanguard.

Halalfonder är nu hetare än ESG

Tidigare var det många som sökte på begreppet ESG, men detta sökord har fallit från listan under de senaste månaderna. En variant av ESG-fond är de fonder som har en islamistisk inriktning, så kallade halalfonder, och det är fortfarande något som våra besökare letar information om. En sådan fond är ASWE, som är en aktivt förvaltad shariafond men till exempel HSBC har en serie fonder med fokus på att investera enligt islam. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra.

Går det att handla ETFer hos Swedbank?

Swedbank ETF tror vi kan tolkas att det endera finns intresse för att veta om Swedbank har ETFer i sitt utbud, eller om det går att handla börshandlade fonder på Swedbank. Svaret på denna fråga återfinns här.

Räntesänkningar ökar intresset för fastigheter

Ett annat begrepp på listan är ETF fastigheter. Allt fler investerare tror att vi kommer att få se ytterligare räntesänkningar, inte bara i Sverige och Europa, men även i USA. Lägre räntor gör det enklare att räkna hem en investering i fastigheter. Kan det vara så att våra besökare undersöker möjligheterna att positionera sig i en ETF för fastigheter innan räntorna sänks för att de tror att det kommer att leda till en uppvärdering av fastighetsbolagen? Vill du ha några idéer så skrev vi en text om börshandlade fonder som investerar i fastigheter.

Du kan även läsa den text vi skrev i januari 2025 som heter 10 ETFer för att investera i fastigheter.

Är det värt att satsa på tyska aktier?

Många söker information om tyska aktier och tyska fonder. I mars publicerade vi en text som hette De bästa börshandlade fonderna för tyska utdelningsaktier. Kan det vara denna som lockar?

En investering i tyska utdelningsaktier, i alla fall sådana med hög utdelning anses av många vara en solid investering. Utdelning betalas vanligtvis av lönsamma och etablerade företag. För investerare som söker regelbunden inkomst i tider med låga räntor kan tyska utdelningsaktier ge attraktiv avkastning.

Det finns två huvudindex tillgängliga för att investera med ETFer i tyska högutdelningsaktier. Denna investeringsguide för tyska utdelningsaktier hjälper dig att navigera mellan särdragen hos DivDAX®-index och DAXplus® Maximum Dividend-index samt de börshandlade fonder som spårar dem. Det gör att du kan hitta de mest lämpliga ETFerna för dig genom att rangordna dem enligt dina preferenser.

Amerikanska large caps är något många vill veta mer om

Fonder som följer S&P 500 är, föga förvånande, en typ av fonder som det finns stort intresse kring. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra. Det skall emellertid noteras att många sökningar sker på ord som ”Fond som följer S&P500 Avanza”. Vi skrev tidigare en artikel om S&P500 fonder, 26 börshandlade fonder som spårar S&P500 där vi jämförde alla de ETFer som spårar detta index i sin grundform.

BNP lanserade en europeisk försvarsfond i maj

BNP Paribas Asset Management (’BNPP AM’) tillkännagav idag noteringen av sin BNP Paribas Easy Bloomberg Europe Defense ETF på Euronext Paris, snart tillgänglig på Deutsche Börse Xetra, Borsa Italiana och SIX Swiss Exchange. Den handlas under kortnamnet BJL8 på tyska Xetra.

Investera i Polen med börshandlade fonder

I början av april skrev vi en text som sammanfattade att Investera i Polen med börshandlade fonder. Det tog en liten tid, men den har dykt upp på listan bland de mest populära fonderna.

I slutet av samma månad meddelade SAVR att företaget nu erbjuder handel på mer än 700 polska aktier.

Du kan handla Ripple med olika börshandlade produkter

Valour Ripple (XRP) SEK är en börshandlad produkt som spårar priset på XRP, Ripples infödda token. XRP förbättrar främst globala finansiella överföringar och utbyte av flera valutor. Snabb och miljövänlig, den digitala tillgången XRP designades för att fungera som den mest effektiva kryptovalutan för olika applikationer inom finanssektorn.

Valour Ripple (XRP) SEK ETP (ISIN: CH1161139584) är en börshandlad produkt som spårar priset på XRP, Ripples infödda token.

XRP har ett börsvärde på 29,57 miljarder USD och rankas på en sjätte plats bland alla kryptovalutor globalt. Ripple XRP är en nyckelspelare inom det digitala valutaområdet, känd för sin användning för att underlätta snabba och billiga internationella pengaöverföringar. XRP fungerar på RippleNet och fungerar som en bryggvaluta i Ripples betalningsnätverk, vilket möjliggör sömlösa valutaväxlingar över hela världen. Detta har positionerat XRP som ett föredraget val för finansiella institutioner som söker effektiva alternativ till traditionella gränsöverskridande betalningsmetoder.

Är du nyfiken på vilka börshandlade produkter det finns för att investera i XRP? Vi har självklart skrivit en artikel om detta där vi jämför alla de börshandlade alternativ vi hittat.

BlackRock lanserar europeisk försvars-ETF för europeiska investerare

’I slutet av maj lanserade BlackRock iShares Europe Defence UCITS ETF (DFEU), en europeisk försvars-ETF för europeiska investerare, som följer STOXX Europe Targeted Defence Index. Fonden är utformad för att ge exakt exponering mot europeiska försvarsföretag genom ett intäktsbaserat urval i en tid då europeiska nationer ökar de offentliga utgifterna för att förbättra sin försvarskapacitet.

Det går att handla börshandlade fonder hos Nordea

Nordea har en plattform, och i denna handelstjänst erbjuder denna bank tusentals olika ETFer. Det går att handla ETFer med fokus på räntemarknaden, aktiemarknaden, landspecifika ETFer och börshandlade fonder med fokus på olika branscher. Att handla ETFer hos Nordea sker endera i Nordea Investor och nätbanken.

Månadsutdelande fond med fokus på Europa

Global X EURO STOXX 50 Covered Call UCITS ETF EUR Distributing (SY7D ETF) med ISIN IE000SAXJ1M1, syftar till att följa EURO STOXX 50 Covered Call ATM-indexet. EURO STOXX 50 Covered Call ATM-indexet följer utvecklingen av en täckt köpoption på EURO STOXX 50-indexet. En täckt köpoption kombinerar en lång position i en tillgång med försäljning av köpoptioner på denna tillgång.

Dyrare kaffe skapar intresse för börshandlade produkter

Det stigande kaffepriset (som du kan följa här) har lett till ett ökat intresse bland investerarna för att köpa en ETF som spårar kaffepriset. Det finns emellertid ingen ETF som spårar kaffepriset, då Eus regler kräver att det finns minst 16 olika komponenter i en ETF. Det finns emellertid ett par ETCer som gör samma sak, till exempel WisdomTree Coffee (OD7B ETC).

Investera i platina med börshandlade produkter

När en investerare har bestämt sig för vilken eller vilka metaller de vill köpa kvarstår frågan om ”hur investera i platina”. Det finns flera investeringsprodukter tillgängliga för potentiella platinaägare. I artikeln utforskar vi några av de vanligaste metoderna, och tittar på några av deras fördelar och nackdelar, för att hjälpa dig att fatta det beslut som bäst passar dina investeringsbehov och ambitioner.

Världens största fond

VOO är nu världens största börshandlade fond. Fredagen den 14 februari 2025 (Alla hjärtans dag), sista arbetsdagen före Presidents Day, firandet av George Washingtons födelsedag, kommer verkligen att komma ihåg som dagen VOO kunde överträffa SPYs enorma AUM (631,9 miljarder USD respektive 630,4 miljarder USD).

SPY, som lanserades 1993 och förvaltas av State Street SPDR ETFer, är fortfarande den överlägset mest likvida ETFen i världen och den första ETF som är tillgänglig för amerikanska investerare.

Introducerad 2010 och förvaltad av Vanguard, är VOO nu den största ETF i världen.

Indien är en marknad som många söker information om

ETF Indien är inte en specifik börshandlad fond, men förekommer i en mängd olika varianter. Det finns tydligen ett stort intresse för att investera i indiska aktier bland sidan besökare, och då är kanske en ETF ett bra sätt att göra det. Vi skrev under i början av året en artikel om olika Indienfonder. Sedan dess har det dykt upp ytterligare ett par ETFer med fokus på Indien så vi har uppdaterat artikeln.

Virtune attraherar åter intresse från spararna

I maj 2025 lanserade denna svenska förvaltare en ny produkt, Virtune Bitcoin Prime ETP är en fysiskt backad börshandlad produkt (ETP) designad för att erbjuda investerare ett säkert och kostnadseffektivt sätt att få exponering mot Bitcoin (BTC).

En bred satsning på råvarumarknaden

Fler och fler läsare söker information om råvarufonder. En av ETF som fått många sökningar är L&G Multi Strategy Enhanced Commodities UCITS ETF (EN4C ETF) syftar till att spåra resultatet för Barclays Backwardation Tilt Multi-Strategy Capped Total Return Index (”Indexet”).

Normalt sett är det samma fonder och börshandlade produkter som de nordiska investerarna söker på. Av den anledningen är det extra roligt att se att nya produkter hamnar bland de mest sökta. I detta fall är det Torbjörn Iwarsons råvarufond som lockar ett stort intresse. Det är Nordens enda riktiga råvarufond. Notera att just nu är råvarumarknaden är litet nedtryckt, så det är ett bra tillfälle att komma in billigt. Läs mer om Centaur Commodity Fund på deras hemsida.

WINC ETF en aktiv satsning på att skapa inkomster

iShares World Equity High Income UCITS ETF USD (Dist) (WINC ETF), med ISIN IE000KJPDY61, är en aktivt förvaltad ETF som investerar i företag från utvecklade marknader över hela världen. Titelurvalet baseras på kvantitativa (matematiska eller statistiska) prognosmodeller och ESG-kriterier. Dessutom syftar ETFen till att generera ytterligare intäkter genom att sälja köpoptioner och köpa terminer på utvecklade marknader med stora och medelstora index.

Nyheter

C9DY ETF investerar i företag med ett positivt bidrag till FNs hållbarhetsmål

Publicerad

3 timmar sedanden

30 juni, 2025

UmweltBank UCITS ETF – Global SDG Focus (C9DY ETF) med ISIN LU2679277744, strävar efter att spåra Solactive UmweltBank Global Investable Universe SDG PAB-index. Solactive UmweltBank Global Investable Universe SDG PAB-index spårar aktier från utvecklade och tillväxtländer över hela världen. Indexet syftar till att välja ut företag med ett positivt bidrag till FNs 17 Sustainable Development Goals (SDG). Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). Dessutom beaktas EUs direktiv om klimatskydd.

ETF:s TER (total cost ratio) uppgår till 0,80 % p.a. UmweltBank UCITS ETF – Global SDG Focus är den enda ETF som följer Solactive UmweltBank Global Investable Universe SDG PAB-index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i ETFen ackumuleras och återinvesteras.

UmweltBank UCITS ETF – Global SDG Focus är en mycket liten ETF med 13 miljoner euro under förvaltning. Denna ETF lanserades den 1 juli 2024 och har sin hemvist i Luxemburg.

Handla C9DY ETF

UmweltBank UCITS ETF – Global SDG Focus (C9DY ETF) är en europeisk börshandlad fond. Denna fond handlas på Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | C9DY |

VanEck Quantum Computing UCITS ETF A (QUTM ETF) med ISIN IE0007Y8Y157, syftar till att följa MarketVector Global Quantum Leaders-indexet. MarketVector Global Quantum Leaders-indexet följer företag världen över som är aktiva inom kvantberäkning.

Den börshandlade fondens totala kostnadskvot (TER) uppgår till 0,55 % per år. VanEck Quantum Computing UCITS ETF A är den enda ETFen som följer MarketVector Global Quantum Leaders-indexet. ETFen replikerar det underliggande indexets resultat genom fullständig replikering (genom att köpa alla indexkomponenter). Utdelningarna i ETFen ackumuleras och återinvesteras.

Den börshandlade fondens lanserades den 21 maj 2025 och har sitt säte i Irland.

Kvantberäkning övergår från teori till verklighet och lovar att omdefiniera vad som är beräkningsmässigt möjligt. Som Europas första fångar VanEck Quantum Computing UCITS ETF potentialen hos en av vår tids mest transformerande teknologier. Medan tidiga användningsfall framträder, är kommersiell framgång fortfarande osäker, och finansiell exponering kan sträcka sig bortom renodlade kvantberäkningsföretag.

- Tidig, diversifierad tillgång till en potentiell banbrytande teknologi

- Exponering mot företag som driver forskning, utveckling och tillämpning av kvantberäkning

- Inkluderar nya framväxande renodlade innovatörer och globala teknikledare med verifierat starkt patentägande

Huvudsakliga riskfaktorer: Likviditetsrisk, koncentrationsrisk, risk att investera i mindre företag. Investerare måste beakta alla fondens egenskaper eller mål som beskrivs i prospektet eller relaterade dokument innan de fattar ett investeringsbeslut. Se KID och prospektet för annan viktig information innan du investerar. Marknadsutveckling garanteras inte.

Underliggande index

MarketVector™ Global Quantum Leaders Total Return Net Index (MVQTMLTR)

Handla QUTM ETF

VanEck Quantum Computing UCITS ETF A (QUTM ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

Största innehav

| Värdepapper | Ticker | Vikt % |

| Ionq Inc | IONQ US | 13,45 |

| D-Wave Quantum Inc | QBTS US | 10,01 |

| Rigetti Computing Inc | RGTI US | 8,13 |

| Boeing Co/The | BA US | 3,86 |

| Microsoft Corp | MSFT US | 3,66 |

| Synopsys Inc | SNPS US | 3,63 |

| Sony Group Corp | 6758 JP | 3,40 |

| Bank Of America Corp | BAC US | 3,38 |

| Honeywell International | HON US | 3,36 |

| Hitachi Ltd | 6501 JP | 3,35 |

| Wells Fargo & Co | WFC US | 3,28 |

| Deutsche Telekom Ag | DTE GR | 3,26 |

Innehav kan komma att förändras

Hetaste investeringstemat i juni 2025

C9DY ETF investerar i företag med ett positivt bidrag till FNs hållbarhetsmål

QUTM ETF Europas första fond för Quantumdatorer

De bästa ETFerna med fokus på momentum

USAH ETF investerar i amerikanska företagsobligationer och hedgar dem till euro

De bästa ETFer som investerar i europeiska utdelningsaktier

YieldMax® lanserar sin andra produkt för europeiska investerare

Nya börshandlade produkter på Xetra

3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

Big News for Nuclear Energy—What It Means for Investors

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanYieldMax® lanserar sin andra produkt för europeiska investerare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNya börshandlade produkter på Xetra

-

Nyheter2 veckor sedan

Nyheter2 veckor sedan3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBig News for Nuclear Energy—What It Means for Investors

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetfs VD Hector McNeil kommenterar FCAs kryptonyheter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJPM noterar nya ETFer på Xetra och Börse Frankfurt