Nyheter

De mest populära börshandlade fonderna april 2024

Publicerad

1 år sedanden

April, är nu slut, och vi har som vanligt gjort en sammanställning av de mest populära börshandlade fonderna april 2024. Dessa månadsvisa sammanställningar är ett sätt för oss att se vilka ETFer som trendar och vad våra läsare finner intressant. Vi använder sedan detta för att skriva nya artiklar på Etfmarknaden.se.

XACT Norden Högutdelande är utan tvekan den mest populära av alla de ETFer som vi har skrivit om på vår sida. Den kvartalsvisa utdelningen och dess satsning på aktier med en låg volatilitet och hög direktavkastning gör det till en populär fond som återfinns i mångas depåer. Vi har aldrig sett någon annan ETF vara med populär på vår sajt än denna börshandlade fond. Denna månad såg vi mer än 20 olika varianter av denna ETF bland de mest populära börshandlade fonderna på vår sida.

Fonder som satsar på försvarsindustrin har kommit att bli allt mer populära, något som förklaras av att Sverige gått med i NATO, men också av det geopolitiska läget i världen. En börshandlad fond som har tilldragit sig stort intresse är ASWC.

Future of Defense UCITS ETF (ASWC) noterades på Londonbörsen och Deusche Börse XETRA den 4 juli där den handlas under kortnamnet (ASWC ETF) försöker spåra EQM NATO+ Future of Defense-index. EQM NATO+ Future of Defense-index spårar resultatet för företag världen över som är engagerade i militär- eller försvarsindustrin.

ASWC, som följer EQM Future of Defense Index, strävar efter att ge exponering för de globala företag som genererar intäkter från NATO och icke-NATO (NATO+) allierade försvars- och cyberförsvarsutgifter.

Vi befinner oss för närvarande mitt i det största landkriget i Europa sedan 1945. Medan det omedelbara hotet om militär konflikt mellan Ryssland och USA är lågt, utgör Ryssland och andra stater ett allvarligt och föränderligt hot mot Amerika och dess allierade. Nato är en viktig första försvarslinje.

En annan populär försvarsfond är VanEck Defence UCITS ETF en europeiska försvarsfond som nyligen nådde förvaltad volym på 500 miljoner MUSD ett år efter lanseringen. Fonden investerar över hela världen i företag som är verksamma inom försvarsindustrin eller är involverade i försvarsrelaterade statliga kontrakt. Mot bakgrund av de nuvarande globala kriserna har synen på säkerhets- och försvarssektorn också förändrats i Europa,

Stort intresse för amerikanska large caps

Fonder som följer S&P 500 är, föga förvånande, en typ av fonder som det finns stort intresse kring. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra. Det skall emellertid noteras att många sökningar sker på ord som ”Fond som följer S&P500 Avanza”.

För sju månader sedan köpte den amerikanska fondförvaltaren Ark Invest den tematiska ETF-emittenten Rize ETF från AssetCo, vilket markerar företagets första intåg på den europeiska ETF-marknaden. Efter detta har Rize ETF bytt namn till ARK Invest Europé, lagt ned större delen av alla de fonder som Rize ETF hade lanserat. Under april 2024 kom nyheten om att ARK Invest Europé lanserade tre europeiska börshandlade fonder, som är kopior av de fonder som den amerikanska förvaltaren erbjuder i USA. Detta ledde till att många som tidigare varit förhindrade att köpa denna ETF nu sökt ytterligare information om ARKs europeiska fonder.

Efter att ETFer för Bitcoin har godkänts i USA, och även Storbritannien har indikerat ett grönt ljus vänds nu fokus mot nästa kryptovaluta, Etherum. Den mest populära börshandlade produkten på vår sida är Ethereum Zero SEK en börshandlad produkt, som exakt speglar priset på Ethereum (ETH) utan avdrag för förvaltningsavgifter, vilket gör investeringar i världens näst största digitala tillgång enklare, säkrare och mer kostnadseffektivt än andra alternativ.

Produkten är en strukturerad investering i form av ett tracker certifikat enligt svensk lag. Den handlas på Nordic Growth Market (NGM) som är den primära marknadsplatsen.

ETFer med månatlig utdelning lockar

ETF med månatliga utdelningar är något som vi sett på denna lista de senaste månaderna. Det finns flera sådana tillgängliga för svenska investerare, till exempel JPM Global Equity Premium Income UCITS ETF – USD (dist) och Global X Nasdaq 100 Covered Call UCITS ETF USD Distributing (QYLE ETF), som emellertid skiljer sig mycket åt från varandra.

Många av de besökare som kommer till ETFmarknaden för att söka information om börshandlade fonder letar efter utdelande ETFer, och dessa två ETFer har något som sticker ut från andra ETFer. Det är en av de få aktier-ETFer som vi sett där utdelningen sker månadsvis.

I december 2023 lanserade J.P. Morgan Asset Management sin JPMorgan Global Equity Premium Income UCITS ETF (ticker: JEPG), en aktivt hanterad resultatorienterad ETF-strategi som syftar till att erbjuda investerare konsekventa inkomster: 7 till 9 procent årligen, betald månadsvis och uppskattningspotential med mindre volatilitet än JEPGs respektive riktmärke.

Månadsvis utdelning är en av orsakerna till att kanadensiska aktier som till exempel Boston Pizza har kommit att bli så pass populära, då de ger utdelning varje månad. Utdelning varje månad fungerar för många investerare som ett alternativ till lön när de går i tidig pension.

En annan börshandlad fond som har fokus på utdelningar är Global X SuperDividend UCITS ETF USD Distributing (UDIV ETF) som investerar i utdelningsaktier från hela världen. Utdelningarna i fonden delas ut till investerarna (halvårsvis).

Många vill handla kakao

Kakao har under det senaste året stigit med mer än 100 procent i pris. Det gör att många söker efter börshandlade produkter som ger exponering mot priset på denna råvara. Det finns emellertid ingen ren ETF som investerar i kakao i Europa. Det finns däremot börshandlade produkter, till exempel ETPer, så kallade certifikat.

WisdomTree Cocoa (COCO) är det enda rena alternativet vi har hittat. Annars finns WisdomTree Cocoa 2x Daily Leveraged (4RUP ETC) som ger den dubbla kursutvecklingen för kakaopriset, både när det stiger och faller.

Valour Ripple (XRP) SEK är en börshandlad produkt som spårar priset på XRP, Ripples infödda token. XRP förbättrar främst globala finansiella överföringar och utbyte av flera valutor. Snabb och miljövänlig, den digitala tillgången XRP designades för att fungera som den mest effektiva kryptovalutan för olika applikationer inom finanssektorn.

Valour Ripple (XRP) SEK ETP (ISIN: CH1161139584) är en börshandlad produkt som spårar priset på XRP, Ripples infödda token.

XRP har ett börsvärde på 29,57 miljarder USD och rankas på en sjätte plats bland alla kryptovalutor globalt. Ripple XRP är en nyckelspelare inom det digitala valutaområdet, känd för sin användning för att underlätta snabba och billiga internationella pengaöverföringar. XRP fungerar på RippleNet och fungerar som en bryggvaluta i Ripples betalningsnätverk, vilket möjliggör sömlösa valutaväxlingar över hela världen. Detta har positionerat XRP som ett föredraget val för finansiella institutioner som söker effektiva alternativ till traditionella gränsöverskridande betalningsmetoder.

En annan populär ETFen är XACT Sverige, som även denna lämnar utdelning. Till skillnad från XACT Norden Högutdelande sker utdelningen endast en gång per år. Denna ETF meddelade att den fastställt utdelningen för 2024 under februari månad.

I februari 2024 lanserades Valour Binance (BNB) SEK, en börshandlad produkt som spårar priset på kryptovalutan BNB, den inhemska kryptovalutan som utfärdas av Binance-börsen och körs på Binance-kedjan. Den kan användas för betalningar på transaktionsavgifter (på Binance-kedjan), resebokningar, underhållning, onlinetjänster och andra finansiella tjänster. Valour Binance (BNB) gör investeringar i detta ekosystem enkel, säker och kostnadseffektiv, tillgänglig för köp på reglerade börser via vilken bank eller mäklare som helst.

BNB kan användas för att betala avgifter vid handel på Binance, och vanligtvis till en rabatterad kurs. På grund av den primära nyttan har BNB sett en betydande tillväxt i intresse genom åren. Flera omgångar av token burn-händelser har uppskattat BNB-priset och drivit det upp som en av de fem bästa kryptovalutorna efter börsvärde.

Är det dags att titta på fastighetsbolagen igen?

Ett relativt nytt begrepp på listan är ETF fastigheter. Allt fler investerare tror att vi kommer att få se räntesänkningar i år, inte bara i Sverige och Europa, men även i USA. Lägre räntor gör det enklare att räkna hem en investering i fastigheter. Kan det vara så att våra besökare undersöker möjligheterna att positionera sig i en ETF för fastigheter innan räntorna sänks för att de tror att det kommer att leda till en uppvärdering av fastighetsbolagen?

Valour SOLANA (SOL) är en börshandlad produkt, som gör investeringar i SOL enkla, säkra och kostnadseffektiva. Solana är en decentraliserad blockchain och den snabbaste blockchain i världen, med mer än 400 projekt som spänner över DeFi, NFT, Web3 och mer.

Produkten är en en strukturerad investering i form av ett tracker certifikat enligt svensk lag. Den handlas på Nordic Growth Market (NGM) som är den primära marknadsplatsen.

Swedbank ETF tror vi kan tolkas att det endera finns intresse för att veta om Swedbank har ETFer i sitt utbud, eller om det går att handla börshandlade fonder på Swedbank. Svaret på denna fråga återfinns här.

Tidigare var det många som sökte på begreppet ESG, men detta sökord har fallit från listan under de senaste månaderna. En variant av ESG-fond är de fonder som har en islamistisk inriktning, så kallade halalfonder., och det är fortfarande något som våra besökare letar information om. En sådan fond är ASWE, som är en aktivt förvaltad shariafond men till exempel HSBC har en serie fonder med fokus på att investera enligt islam. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra.

Utöver Valour finns det flera andra emittenter av börshandlade kryptovalutor. Faktum är att det finns en svensk sådan, Virtune. Detta företag kommer inte bland de högsta när våra läsare söker på vår sida, men när det söks är det tydligen kunder hos Avanza som söker. Vi ser många sökningar på Virtune Bitcoin Avanza. Vi ser märkligt nog ännu flera sökningar på Henry Forelius som arbetar på Virtune. Av någon anledning söker fler besökare på honom än på Virtune. Denna emittent skulle återkomma till oss efter jul, så vi hoppas att det kan bli mer artiklar om deras produkter i framtiden.

Valour Cardano (ADA) SEK är inte bara en Cardano ETP, det är också den första att handlas på en nordisk börs. Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

VGWD ETF, eller VGWD Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing som är dess fullständiga namn, handlas bland annat på tyska Xetra, vilket gör att det går att handla den direkt genom DEGIRO, Nordnet, Aktieinvest och Avanza. VGWD ger bred exponering mot de största företagen med högre avkastning på utvecklade och tillväxtmarknader, men utesluter fastighetsbolag. Som alla andra av Vanguards ETFer så har den en låg förvaltningsavgift, 0,29 procent. Den kan liknas vid en global variant av XACT Norden Högutdelande eftersom den investerar i högavkastande aktier från hela världen.

Även Nasdaq-spårande fonder lockar sparare

Fond som följer Nasdaq-100 är ett annat relativ nytt begrepp på denna lista. Det är däremot inte konceptet, i princip varje större emittent på marknaden erbjuder minst en sådan ETF. Invesco som i USA har den populära fonden QQQ, erbjuder flera olika alternativ på den europeiska marknaden.

HBAR är en börshandlad produkt som inte ens har hunnit lanseras ännu. I slutet av januari kommunicerade Valour att företaget hade för avsikt att lansera en fysiskt uppbackad börshandlad produkt (ETP) Valour HBAR Staking ETP i samarbete med The Hashgraph Association (THA) – en schweiziskbaserad produkt oberoende och ideell organisation fokuserad på att ge en digital framtid för alla genom att utnyttja Hederas miljövänliga distribuerade ledger-teknologi (DLT).

Lanseringen har ännu inte skett, men vi är övertygade om att vi ser denna inom kort. Om den kommer att handlas under kortnamnet HBAR är ännu inte kommunicerat.

ETF Indien är inte en specifik börshandlad fond, men förekommer i en mängd olika varianter. Det finns tydligen ett stort intresse för att investera i indiska aktier bland sidan besökare, och då är kanske en ETF ett bra sätt att göra det. Vi skrev under i början av året en artikel om olika Indienfonder.

Stigande guldpris

I och med att guldpriset har rört sig uppåt har intresset för guldfonder kommit att bli mer populärt överlag. Den mest populära fonden är 4GLD, Xetra-Gold som erbjuder investerare en optimal och enkel möjlighet att delta i utvecklingen av guldmarknaden. Dessutom är handel med Xetra-Gold också mycket kostnadseffektiv eftersom den till skillnad från andra värdepapper inte kommer med varken abonnemangsavgifter eller förvaltningsavgifter.

Under januari 2024 gav den amerikanska finansinspektionen SEC tillstånd för de första amerikanska Bitcoin ETFerna. Detta i samband med att priset på denna kryptovaluta har stigit till nivåer som Bitcoin inte handlats till på flera år, en effekt av just de nya börshandlade fonderna, har gjort att vi sett ett mycket stort intresse för detta på sidan. Många söker på just Bitcoin ETF, något som inte är tillåtet i Europa, på grund av att en ETF måste ha mer än en underliggande tillgång. Istället kallas dessa produkter för ETP eller ETC, och skillnaden är relativt liten. Vi skrev för ett par veckor sedan en artikel som i kallade för Vilken Bitcoinprodukt är bäst? i syfte att titta närmare på alla de fonder, certifikat och produkter som spårar Bitcoin.

Många söker information om fonder som investerar i halvledare

Många besökare har letat efter information om halvledarfonder, vilket vi tagit fasta på. Denna månad har vi publicerat texter om flera olika ETFer som investerar i halvledarföretag, och under maj kommer en artikel som samlar i hop alla dessa fonder i samma artikel.

VanEck Vectors Semiconductor UCITS ETF (VVSM ETF) som investerar i det övergripande resultatet för företag som är involverade i halvledarproduktion och utrustning.

VanEck Vectors Semiconductor UCITS ETF (VVSM ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Borsa Italiana, Deutsche Boerse Xetra och London Stock Exchange. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Från och med den 14 februari 2024 kan för första gången en Exchange Traded Note (ETN) på Internet Computer (ICP), en ICP ETN, handlas via Xetra och handelsplatsen Börse Frankfurt. Utgivaren av denna ETN är Valour Digital Securities.

Med 1Valour Internet Computer Physical Staking (1VIC) kan investerare på Xetra delta i utvecklingen för Internet Computers kryptovaluta i kombination med insats för första gången utan att behöva sätta upp kryptoplånböcker. Staking är processen att deponera respektive kryptotillgångar på blockkedjan för att validera transaktioner. I gengäld betalas en premie. På detta sätt kan investerare delta inte bara i prestanda för kryptovalutan, utan också i respektive insatsinkomst.

Utdelningsfonder lockar, men en som fallit i intresse är Global X SuperDividend UCITS ETF USD Distributing (UDIV ETF) som investerar i utdelningsaktier från hela världen. Utdelningarna i fonden delas ut till investerarna (halvårsvis).

Du kanske gillar

-

HANetf utökar sitt utbud av försvars-ETFer med fokus på Indo-Stillahavsområdet’

-

HANetf planerar lansering av Indo-Stillahavs-försvars-ETF

-

Hetaste investeringstemat i juni 2025

-

GIGU ETF investerar aktivt i USD-denominerade företagsobligationer

-

NATO-utgiftsökning: Europeiska försvarsaktier och långsiktiga investeringseffekter

-

Påminnelse om utdelning i Xact Sverige i juni 2025

Nyheter

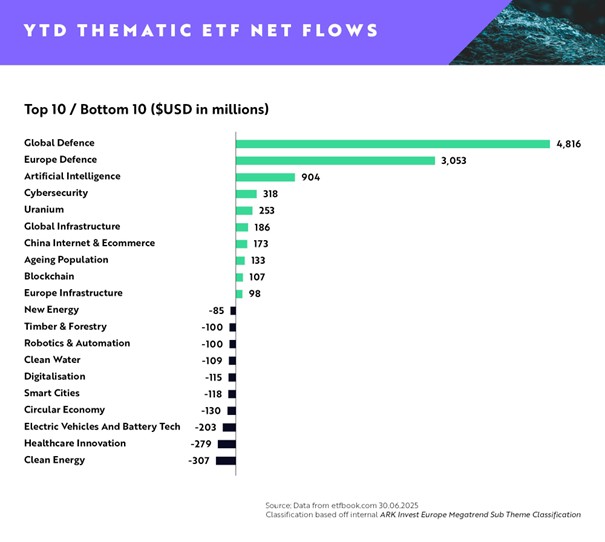

Defence and AI dominate as European Thematic ETF flows hit record $8.73 billion H1 2025

Publicerad

18 timmar sedanden

8 juli, 2025

• Top Performer: Defence (+$7.87 billion)

• Emerging Themes: Cybersecurity (+$318 million), Uranium (+$253 million)

European thematic UCITS ETFs posted a dramatic resurgence in the first half of 2025, with net inflows of $8.73 billion year-to-date, according to ARK Invest Europe’s latest quarterly update detailing H1 2025 European thematic ETF flows.

The turnaround marks a decisive reversal from the muted flows of 2024 ($308 million net outflows for the whole of 2024), as investors rotate back into forward-looking, innovation-driven themes with clearer earnings visibility.

Defence remains the dominant thematic allocation, capturing $7.87 billion in combined net inflows between Global ($4.81 billion) and European ($3.05 billion) defence ETFs underscoring its evolution from a tactical trade to a structural portfolio allocation. Maintaining its position as the defining technological theme, AI ETFs saw $904 million in net inflows, with investor appetite fuelled by relentless innovation in large language models, robotics, and autonomous systems.

In the same period, Cybersecurity ETFs continued to rebuild momentum after significant outflows in 2024 ($311 million net outflows for H1 2024), drawing $318 million, reflecting growing investor conviction in cybersecurity as a structural necessity amid rising digital threats.

Clean Energy ETFs saw outflows of $307 million. As policy momentum stalls in key markets, investors are increasingly selective within the energy transition space. Capital is rotating toward subsectors with clearer economic moats, such as nuclear and grid infrastructure. Supporting this sentiment, Uranium ETFs rank fifth at $253 million, reflecting growing investor interest in the nuclear sector as a potential solution to global energy needs.

Healthcare Innovation ETFs recorded net outflows of $279 million. The drawdown reveals investor caution around legacy biotech firms with uncertain drug pipelines and reimbursement risks. Interest is shifting toward AI-driven healthcare platforms offering faster innovation cycles and more scalable business models.

Electric Vehicles and Battery Tech ETFs saw net outflows of $203 million as investor enthusiasm cools amid subsidy rollbacks and plateauing EV demand in major markets. Persistent concerns around battery raw materials and production bottlenecks have further weighed on the theme.

Rahul Bhushan says, “After a cautious 2024, it’s evident that investors are re-engaging with innovation themes that offer clearer earnings visibility and resilience in an increasingly complex macro landscape. We’re seeing investor conviction in megatrends with structural tailwinds, particularly defence, AI, and energy security. Thematics are no longer just tactical bets, they’re core strategic exposures.”

2025/2024 Comparative Study

Thematics are back

After a weak 2024, investor appetite for thematic risk has returned in force:

• H1 2025 total net inflows: +$8.74B

• That’s a sharp reversal from -$791M in H2 2024 and only +$483M in H1 2024

• The rotation is clear: capital is moving back into forward-looking themes with stronger earnings visibility.

Defence is now a structural trade

• Global and Europe Defence saw a combined $7.87B in inflows in H1 2025 and $1.59B in June alone.

• This continues a multi-quarter surge as geopolitical tensions, rising military budgets, and renewed industrial policy drive long-term allocations.

• Defence is no longer a tactical trade—it’s becoming a core exposure.

AI inflows normalise, but conviction remains

• Artificial Intelligence ETFs drew $904M in H1 2025, following $1.47B in H1 2024.

• Inflows may be slowing, but investor conviction is holding firm.

• With earnings delivery now catching up to narrative, AI remains a centrepiece of thematic portfolios.

Cybersecurity shows signs of stabilisation

After brutal outflows in 2024 (-$311M H1, -$260M H2), cybersecurity ETFs finally saw inflows:

• $318M in H1 2025, including $67M in June.

• This rebound suggests investors are once again prioritising digital resilience in an AI-driven world.

Infrastructure themes are quietly regaining traction

• Global and Europe Infrastructure ETFs pulled in $284M in H1 2025, following modest gains in H2 2024.

• Infrastructure is benefiting from government stimulus, defence modernisation, and the reshoring trade.

Uranium’s steady climb continues

• $253M in H1 2025, after $216M in H2 2024 and $67M in June alone.

• Indeed, the $67M in June alone nearly matches the $66M pulled in during the entirety of H1 2024.

• A rare clean energy theme that’s bucking the downtrend, reflecting growing recognition of nuclear as a pragmatic decarbonisation solution.

Clean Energy sentiment is so bad, it might be investable

• Outflows across all periods: -$307M (H1 2025), -$505M (H2 2024), -$409M (H1 2024)

• June 2025: A mere -$8M

• Sentiment is arguably as negative as it’s ever been—yet structural drivers remain in place. The setup for a contrarian rebound is building.

About ARK Invest Europe

ARK Invest International Ltd (”ARK Invest Europe”) is a specialist thematic ETF issuer offering investors access to a unique blend of active and index strategies focused on disruptive innovation and sustainability. Established following the acquisition of Rize ETF in September 2023 by ARK Investment Management LLC, ARK Invest Europe builds on over 40 years of expertise in identifying and investing in innovations that align financial performance with positive global impact.

Through its innovation pillar and the ”ARK” range of ETFs, ARK Invest focuses on companies leading and benefiting from transformative cross-sector innovations, including robotics, energy storage, multiomic sequencing, artificial intelligence, and blockchain technology. Meanwhile, its sustainability pillar, represented by the ”Rize by ARK Invest” range of ETFs, prioritises investment opportunities that reconcile growth with sustainability, advancing solutions that fuel prosperity while promoting environmental and social progress.

Headquartered in London, United Kingdom, ARK Invest Europe is dedicated to empowering investors with purposeful investment opportunities. For more information, please visit https://europe.ark-funds.com/

Nyheter

UBS Asset Management lanserar sin första aktivt förvaltade ETF

Publicerad

19 timmar sedanden

8 juli, 2025

- UBS Asset Management planerar att erbjuda ett utbud av aktiva ETFer som utnyttjar deras differentierade räntebärande kapacitet, följt senare av en serie avkastningsfokuserade ETFer med optionsöverlägg.

- Den första som lanseras idag ger tillgång till den aktiva förvaltningsexpertisen hos UBS AMs Credit Investments Group (CIG), en av de ledande förvaltarna av collateralized loan obligations globalt.

- Den nya UBS EUR AAA CLO UCITS ETF erbjuder investerare exponering mot den högsta kreditkvaliteten inom CLO-strukturen i ett likvidt och kostnadseffektivt omslag.

UBS Asset Management (UBS AM) tillkännager idag lanseringen av sin första aktivt förvaltade ETF, som ger kostnadseffektiv exponering mot de högst rankade trancherna av marknaden för collateralized loan obligation (”CLO”). UBS EUR AAA CLO UCITS ETF kombinerar den aktiva förvaltningsexpertisen hos UBS AMs Credit Investments Group med skalan hos deras väletablerade ETF-erbjudande.

André Mueller, chef för kundtäckning på UBS Asset Management, sa: ”CLOer erbjuder stark avkastningspotential och diversifieringsfördelar. Att navigera på denna marknad kräver dock förståelse för CLO-strukturer, regleringar och riskerna i denna sektor. Vi har kombinerat mer än 20 års ETF-innovation med expertisen hos vår Credit Investments Group för att effektivt och transparent tillhandahålla de högst rankade CLO-värdepapperen. Den aktiva förvaltningsdelen erbjuder kostnadseffektiv exponering med potential att överträffa.”

John Popp, chef för Credit Investments Group på UBS Asset Management, tillade: ”Vi är glada att kunna erbjuda vår expertis inom hantering av CLO-trancher i över två decennier till en bredare investerarbas. Vårt teams djupa kreditkunskap och meritlista genom flera kreditcykler gör oss väl positionerade för att tillhandahålla övertygande investeringar. På dagens marknad anser vi att AAA CLO-skulder erbjuder en attraktiv risk-avkastningsprofil. Att erbjuda denna investering via en ETF kommer att utöka tillgången till denna växande marknad.”

Den aktiva UBS EUR AAA CLO UCITS ETF* erbjuder tillgång till den växande CLO-marknaden genom en likvid och kostnadseffektiv ETF-struktur, vilket innebär:

- Förbättrad avkastningspotential med strukturellt skydd – AAA CLOer erbjuder högre avkastning jämfört med liknande rankade investeringar, med strukturella egenskaper som har testats genom cykler, utan fallissemang ens under perioder av ekonomisk kris**

- Portföljdiversifiering – tillgångsslagets rörliga ränta ger betydande diversifieringspotential i samband med en bredare ränteportfölj

- Aktiv fördel – Credit Investments Group, en av de främsta förvaltarna av säkerställda låneförpliktelser globalt, hanterar dynamiskt risk och avkastning för att fånga marknadsmöjligheter

- ETF-effektivitet – ETF-strukturen möjliggör likviditet och kostnadseffektiv tillgång till denna komplexa tillgångsklass

*Fonden är registrerad för försäljning i Österrike, Schweiz, Tyskland, Danmark, Spanien, Finland, Frankrike, Irland, Italien, Liechtenstein, Luxemburg, Nederländerna, Norge och Sverige.

**S&P Global Ratings, “Default, Transition, and Recovery: 2023 Annual Global Leveraged Loan CLO Default and Rating Transition Study”, 27 juni 2024

Nyheter

AZEH ETF är en aktivt förvaltad ETF som investerar i Asien ex Japan

Publicerad

20 timmar sedanden

8 juli, 2025

iShares Asia ex Japan Equity Enhanced Active UCITS ETF USD (Acc) (AZEH ETF) med ISIN IE000D5R9C23, är en aktivt förvaltad ETF.

Den börshandlade fonden investerar minst 70 procent i aktier från Asien (exklusive Japan). Upp till 30 procent av tillgångarna kan placeras i private equity-instrument, värdepapper med fast ränta med investment grade-rating och penningmarknadsinstrument. Värdepapper väljs utifrån hållbarhetskriterier och en kvantitativ investeringsmodell.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,30 % p.a. iShares Asia ex Japan Equity Enhanced Active UCITS ETF USD (Acc) är den enda ETF som följer iShares Asia ex Japan Equity Enhanced Active-index. ETFen replikerar det underliggande indexets prestanda genom fullständig replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

iShares Asia ex Japan Equity Enhanced Active UCITS ETF USD (Acc) är en mycket liten ETF med 9 miljoner euro förvaltade tillgångar. ETFen lanserades den 31 juli 2024 och har sin hemvist i Irland.

Investeringsmål

Fonden förvaltas aktivt och syftar till att uppnå långsiktig kapitaltillväxt på din investering, med hänvisning till MSCI AC Asia ex Japan Index (”Riktmärket”) för avkastning.

Handla AZEH ETF

iShares Asia ex Japan Equity Enhanced Active UCITS ETF USD (Acc) (AZEH ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| USD | USD CASH | Cash and/or Derivatives | 12.85 | – | USD |

| ISTUSAD | BLK ICS US TREAS AGENCY DIS | Cash and/or Derivatives | 9.01 | IE00B3YQRB45 | USD |

| 2330 | TAIWAN SEMICONDUCTOR MANUFACTURING | Informationsteknologi | 8.55 | TW0002330008 | TWD |

| 700 | TENCENT HOLDINGS LTD | Kommunikationstjänster | 5.58 | KYG875721634 | HKD |

| 005930 | SAMSUNG ELECTRONICS LTD | Informationsteknologi | 4.40 | KR7005930003 | KRW |

| 9988 | ALIBABA GROUP HOLDING LTD | Sällanköpsvaror | 2.50 | KYG017191142 | HKD |

| GSIFT | CASH COLLATERAL USD GSIFT | Cash and/or Derivatives | 2.02 | – | USD |

| 1299 | AIA GROUP LTD | Finans | 1.99 | HK0000069689 | HKD |

| 000660 | SK HYNIX INC | Informationsteknologi | 1.27 | KR7000660001 | KRW |

| PDD | PDD HOLDINGS ADS INC | Sällanköpsvaror | 1.27 | US7223041028 | USD |

Innehav kan komma att förändras

Defence and AI dominate as European Thematic ETF flows hit record $8.73 billion H1 2025

UBS Asset Management lanserar sin första aktivt förvaltade ETF

AZEH ETF är en aktivt förvaltad ETF som investerar i Asien ex Japan

Regan Capital debuterar i Europa med aktivt förvaltad totalavkastande inkomst-ETF

EUPD ETF köper aktier i undervärderade sektorer i USA

De bästa ETFer som investerar i europeiska utdelningsaktier

YieldMax® lanserar sin andra produkt för europeiska investerare

Big News for Nuclear Energy—What It Means for Investors

Svenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanYieldMax® lanserar sin andra produkt för europeiska investerare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBig News for Nuclear Energy—What It Means for Investors

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSvenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanHetaste investeringstemat i juni 2025

-

Nyheter1 vecka sedan

Nyheter1 vecka sedan12 000 artiklar om börshandlade fonder