Nyheter

Produktionskostnaden för guld kan överraska dig

Publicerad

5 år sedanden

Förlorad mitt i allt ljud och drama på guldmarknaden är en enkel, grundläggande sanning: Guld är helt enkelt en sak som måste produceras och sedan säljas. På så sätt skiljer det sig inte från något annat objekt i världen, oavsett om det är ett hus, ett fat olja eller en iPad. För våra syften idag är frågan om varför en person vill ha det irrelevant. Allt som spelar roll är att någon gör det och att någon annan har kapacitet att göra det som krävs.

Idag ska vi titta på kostnaden. Hur mycket kostar det att producera ett uns guld och hur mycket kostade det?

Det finns uppenbarligen ett mycket mer djupt och robust sätt att genomföra en studie som denna. Men för killar som du och jag som bara söker en ledtråd till den stora bilden, kommer dagens data och metodik att räcka. Jag valde helt enkelt den största guldmineraren i världen, Barrick (ABX), och kammade igenom alla de reviderade finansiella rapporterna som jag kunde hitta.

Det roligaste med hela denna övning var att se hur designen och estetiken i dessa årsredovisningar förändras under åren.

Min personliga favorit var den här från 2008

Det tjänar som en påminnelse om att i slutändan dessa finansiella rapporter verkligen är bara ett annat marknadsföringsdokument.

Det kan också uttryckligen låta dig veta hur både Barrick och deras kunder ser guld. Guld är allt annat än en fristad – den årliga standardavvikelsen för guld är över 21%. Det är mer volatilt än aktiemarknaden. Och guld har en historia där den trender lägre i pris i två decennier. Inte en väldigt säker fristad, guld.

Den del av mig som bryr sig om saker som detta hoppas att detta bara är marknadsföring och att Barrick verkligen inte tror att guld är en säker fristad. Om så är fallet skulle det vara ett spektakulärt exempel på kognitiv dissonans och beteendeförhållande.

Hur som helst, medan smaken och meddelandet i dessa rapporter ändras från år till år, är den goda nyheten att det finns en datapunkt som stannar konstant hela tiden:

Summa kontantkostnader per ounce.

Jag märkte att på olika tidpunkter och platser i dessa rapporter har de använt flera olika ”alternativa” åtgärder för produktionskostnaden för guld. I den senaste rapporten finns det en helt ny som heter ”Summa kontantkostnader per ounce.”

Det viktiga att förstå idag är att inget av dessa siffror är huggen i sten. I själva verket är det svårt att definiera exakt hur mycket det kostar att producera ett uns guld. Det sätt som Barrick gör det är att ta sina totala försäljningskostnader, justera för avskrivningar och sedan backa ut en massa andra små saker som andra metallförsäljningar och försäljningskostnader som är tillämpliga för detta.

Resultatet är ”Totalkostnad för försäljning”. Det numret blir så enkelt delat med den totala mängden guld som produceras och – voila! – Totalkostnad per ounce.

Vad detta innebär är att detta nummer har potential att förändras mycket beroende på hur hela företagets kostnadsstruktur förändras. Och bara för att kontantkostnaden för att producera en ounce i år var 584 dollar, betyder inte att den inte kan vara lägre nästa år. Barrick kan göra alla sorters saker för att minska sin kostnadsstruktur och därigenom sänka kostnaden per uns.

Som det händer är det ganska vanligt. Medan priset på guld sjönk, släppte och släppte i slutet av 90-talet. Barrick blev allt effektivare och sänkte sin kostnad per gram år efter år. De pralade även om detta i en av de gamla rapporterna.

Detta borde fungera som en påminnelse om att psykologin hos en deflaterande guldmarknad är helt annorlunda än en uppblåsande marknad som idag. Idag är deras rapport laddad upp med kompletterande data och alternativa beräkningar som tycks innebära att kostnaden för att producera ett uns är mycket dyrare än man skulle tro på av finanserna.

Hur som helst kostar kostnaden för att mina en ounce guld inte nödvändigtvis stiga år efter år ad infinitum tills allt guld är borta. Alla verksamheter kan bli mer effektiva. Det här är något att tänka på när du börjar ha en rationell konversation om hur låga guldpriser kan gå.

Nu är vi redo att ta en titt.

TOTAL KONTANTKOST PER OUNCE:

Ganska galen, va?

Några anteckningar:

1. Spotpriset är ett genomsnittligt pris föregående år.

2. ”Kontantkostnader” är samma som den totala kontantkostnaden per ounce och utgör också ett genomsnitt under hela året.

3. ”Gross Cash Margin” är helt enkelt en relaterad till den andra. (# 2 dividerad med # 1). Jag kunde inte tänka på ett mer kreativt namn för det. Förlåt.

Här är några punkter som hoppade ut till mig.

Det har alltid funnits en rimligt konsekvent spridning mellan den totala kontantkostnaden per ounce och priset på guld på marknaden.

Jag är inte i guldbranschen, men om jag var skulle jag gissa att mycket av det jag kostar att producera är en funktion av priset på marknaden. Om priserna faller jobbar jag extra hårt för att göra mitt företag så effektivt som möjligt (och sänka den kostnaden / uns). Om priserna stiger, expanderar jag aggressivt och driver gruvorna som är dyraste att köra med hög kapacitet.

Eftersom guldpriset stod stadigt genom strävan ökade kontantkostnaderna till en något liknande takt. År 2003, när guld handlade på 367 dollar, var kontantkostnaden 189 dollar (~ 50%). Vid 2009, när guld var i genomsnitt $ 981 / oz, gissa vad, kontantkostnaderna hade ökat till $ 466 / oz.

Priset på guld ökade 167% medan kostnaderna ökade 145%. Gick priset på guld upp eftersom det blev dyrare att producera? Eller spenderade Barrick (och förmodligen andra gruvarbetare) bara mycket mer när priserna steg?

Antagligen lite av båda, men om jag fick gissa, skulle jag säga att det är mycket mer på grund av det senare. Allt jag vet är att när min verksamhet blomstrar och efterfrågan på min produkt stiger, spenderar jag så mycket som min CFO tillåter mig att. Har en ounce guld blivit så mycket dyrare att bryta?

Saker har blivit ganska galna på sistone

KONSPIRACY VARNING! När priset på guld bubblades under 2011 var ”brutto kontantmarginalen” drygt 70% för Barrick. Detta representerar den största marginalen som jag kunde hitta, med en betydande mängd. Kanske var det därför 2012 var året där de introducerade det här konceptet ”allt i pengar för att upprätthålla kostnader”.

Det alternativa metriska värdet var 945 dollar 2012, vilket, i princip, skulle utgöra en ”bruttomarginal” på nästan exakt 50% av det höga guldpriset på heltid. Om du var nyfiken var den genomsnittliga ”brutto kontantmarginalen” före 2009 48%.

(Jag nämner detta bara om du trodde att det inte fanns någon kreativitet i redovisningen.)

Eftersom kostnaden för att producera en ounce var relativt konstant under de efterföljande krisåren – vilket ger total mening eftersom många företag hanterade sig mycket konservativt under dessa år – gick priset på guld av. 2011-2012, toppen av bubblan, var fönstret som innehöll den största 1 års förändringen i historien om deras produktionskostnader. Kostnaden för att producera en ounce guld hoppade över 25% mellan 2011 och 2012. Varför?

Efter fyra raka år med nästan helt konsekventa kostnader, varför hoppar 25%?

Om du tänker på det, var 2012 på många sätt det ”alla tydliga” året. Det var året vi började känna att sakerna kom tillbaka till det normala. Eller åtminstone började vi känna oss övertygade om att det inte alla kommer att falla ihop igen. Kanske var det då Barrick äntligen kände sig bättre om aggressivt att spendera mer pengar och öka de interna kostnaderna?

Efter att ha höjt sina hedgar tillbaka 2009 kanske en viss allmän operationell konservatism också kan förklara varför kostnaderna stannade konstanta under dessa år innan de äntligen hoppade när bubblan blev riktigt galen.

Om du tror att guldet blev magiska 25% dyrare att utvinna ur marken 2012, kanske Du bör tänka igen.

Vad betyder detta för framtida guldpriser?

På lång sikt bör guldet per definition som en dollar-denominerad tillgång uppskatta med en hastighet som ungefär liknar inflationen. Det är allt. Varje trend som går för långt över den baslinjen är bunden att korrigera mot det historiska medelvärdet.

Gulds faktiska apprecieringsgrad har givetvis väsentligt överstått inflationstakten. Även om du går hela vägen tillbaka till början av 70-talet och även om du använder alternativa, mer aggressiva sätt att mäta ”inflation” är det väldigt svårt att rättfärdiga något högre pris än ca 400-700 dollar.

Är det tillfälligt att det här bandet liknar den kontanta kostnaden för att producera ett uns guld de senaste åren? Du får bestämma.

Bästa fallet verkar guld vara låst i en kanal, och i värsta fall kan det vara på randen att helt falla ifrån varandra när det nedstigande vimnet bryter.

Projektionen av guldpriset härifrån är dum. Det är en omöjlig övning som gör att du ser dum ut. Men nu har vi några uppgifter om vad det kostar att göra ”saker”, vi har en bättre uppfattning om några av de grundläggande principerna som i slutändan måste stödja marknadspriset.

Om Barrick helt enkelt inte kan göra guld till en vinst när priserna är $ 400 / oz, kommer de inte att mina mycket guld. Så småningom kommer utbud och efterfrågan att rensas och priserna kommer att gå tillbaka till en nivå där det är vettigt för dem att producera mer guld.

Hur som helst du skar det, är vi fortfarande långt över den nivån.

Du kanske gillar

-

Investera i guldgruvor med ETFer

-

AuAg Funds grundare förklarar varför det nu är dags för guldproducerande bolag

-

Investerare går från guld till bitcoin med hjälp av ETFer

-

Royal Mint Responsibly Sourced Physical Gold ETC nu består av över 50 % återvunnen metall

-

Brittiska myntverket inleder samarbete med försvarsministeriet

-

BOLD ETP ger exponering mot både guld och Bitcoin

Nyheter

Ny ETF från UBS ger tillgång till företag på utvecklade marknader med valutasäkring i euro

Publicerad

17 minuter sedanden

2 maj, 2024

En ny börshandlad fond utgiven av UBS Asset Management har varit handelbar på Xetra och Börse Frankfurt sedan i fredags. Denna ETF från UBS ger tillgång till företag på utvecklade marknader med valutasäkring i euro

UBS ETF (IE) MSCI World UCITS ETF (hedged to EUR) A-acc (BCFI) erbjuder investerare tillgång till prestanda för en brett diversifierad portfölj med 1 465 företag från 23 utvecklade marknader över hela världen. Valutafluktuationer mot euron säkras i denna andelsklass.

Jämförelseindexet, MSCI World, speglar cirka 85 procent av det globala börsvärdet på utvecklade marknader. Amerikanska företag är starkast representerade med 71 procent, följt av Japan med 6 procent och Storbritannien med 4 procent. De mest representerade sektorerna är IT, finans och sjukvård.

| Namn | ISIN | Avgifter | Utdelnings- policy | Referens- index |

| UBS ETF (IE) MSCI World UCITS ETF (hedged to EUR) A-acc | IE000TB15RC6 | 0,13 % | Ackumulerande | MSCI World Index hedged to EUR (Net Return) |

Produktutbudet i Deutsche Börses XTF-segment omfattar för närvarande totalt 2 158 ETFer. Med detta urval och en genomsnittlig månatlig handelsvolym på cirka 14 miljarder euro är Xetra den ledande handelsplatsen för ETFer i Europa.

Nyheter

XEMC ETF investerar i klimatförändrare i emerging markets

Publicerad

1 timme sedanden

2 maj, 2024

Xtrackers MSCI Emerging Markets Climate Transition UCITS ETF 1C (XEMC ETF) med ISIN IE000DNSAS54, försöker spåra MSCI Emerging Markets Select Sustainability Screened CTB-index. MSCI Emerging Markets Select Sustainability Screened CTB-index spårar aktier från tillväxtmarknader över hela världen. Värdepapperen är utvalda och viktade enligt hållbarhetskriterier och EUs direktiv om klimatskydd. Moderindex är MSCI Emerging Markets.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,19% p.a. Xtrackers MSCI Emerging Markets Climate Transition UCITS ETF 1C är den enda ETF som följer MSCI Emerging Markets Select Sustainability Screened CTB-index. ETFen replikerar det underliggande indexets prestanda genom fullständig replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

Denna ETF lanserades den 26 september 2023 och har sin hemvist i Irland.

Indexbeskrivning

MSCI Emerging Markets Select Sustainability Screened CTB Index syftar till att spegla resultatet på följande marknad:

– Stora och medelstora företag i globala tillväxtmarknadsländer som väljs ut och viktas i syfte att uppfylla minimistandarderna för EU:s CTB

– Minska exponeringen för utvalda indikatorer som anses ha negativ miljöpåverkan eller social påverkan, och öka exponeringen mot företag som bidrar positivt till samhället och miljön

– ESG-undantag

– Granskas halvårsvis

Handla XEMC ETF

Xtrackers MSCI Emerging Markets Climate Transition UCITS ETF 1C (XEMC ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| London Stock Exchange | USD | XEMC |

| XETRA | EUR | XEMC |

Största innehav

| ISIN | Namn | Vikt % | Land | Sektor |

| TW0002330008 | TAIWAN SEMICONDUCTOR MANUFACTURING | 6.98 % | Taiwan | Informationsteknologi |

| KR7005930003 | SAMSUNG ELECTRONICS LTD | 4.16 % | Sydkorea | Informationsteknologi |

| KYG875721634 | TENCENT HOLDINGS LTD | 4.00 % | Kina | Kommunikationstjänster |

| KYG017191142 | ALIBABA GROUP HOLDING LTD | 2.54 % | Kina | unknown |

| INE002A01018 | RELIANCE INDUSTRIES LTD | 1.46 % | Indien | Energi |

| KYG596691041 | MEITUAN | 1.10 % | Kina | Sällanköpsvaror |

| INE090A01021 | ICICI BANK LTD | 0.94 % | Indien | Finans |

| US7223041028 | PINDUODUO ADR REPRESENTING INC | 0.93 % | Cayman Islands | unknown |

| KR7000660001 | SK HYNIX INC | 0.91 % | Sydkorea | Informationsteknologi |

| CNE1000002H1 | CHINA CONSTRUCTION BANK CORP H | 0.91 % | Kina | Financials |

| INE009A01021 | INFOSYS LTD | 0.89 % | Indien | Informationsteknologi |

| TW0002454006 | MEDIATEK INC | 0.80 % | Taiwan | Informationsteknologi |

| KYG6427A1022 | NETEASE INC | 0.70 % | Kina | Kommunikationstjänster |

| SA0007879113 | AL RAJHI BANK ORD | 0.67 % | Saudiarabien | Finans |

| KR7005931001 | SAMSUNG ELECTRONICS NON VOTING PRE | 0.62 % | Sydkorea | Informationsteknologi |

Innehav kan komma att förändras

Nyheter

Regulatory Crackdowns and Ethereum’s Most Anticipated Application

Publicerad

23 timmar sedanden

1 maj, 2024

• Regulatory Crackdowns Fire Up in April

• Macro Uncertainty, Geopolitical Headwinds, and Bitcoin’s Fourth Halving

• The Arrival of Ethereum’s Most Anticipated Application

Macro Uncertainty, Geopolitical Headwinds, and Bitcoin’s Fourth Halving

April brought a challenging landscape for Bitcoin. Geopolitical tensions flared in the Middle East when Israel targeted the Iranian Consulate in Syria on the 1st of April. In an unprecedented response, Iran retaliated directly with a drone strike against Israel, intensifying hostilities. The event contributed to a decline in the stock market and a temporary pullback in Bitcoin’s price. As mentioned two weeks ago, although Bitcoin historically served as a safe haven during crises like the Russian Invasion of Ukraine, its response to Iran-Israeli escalation may have been adverse.

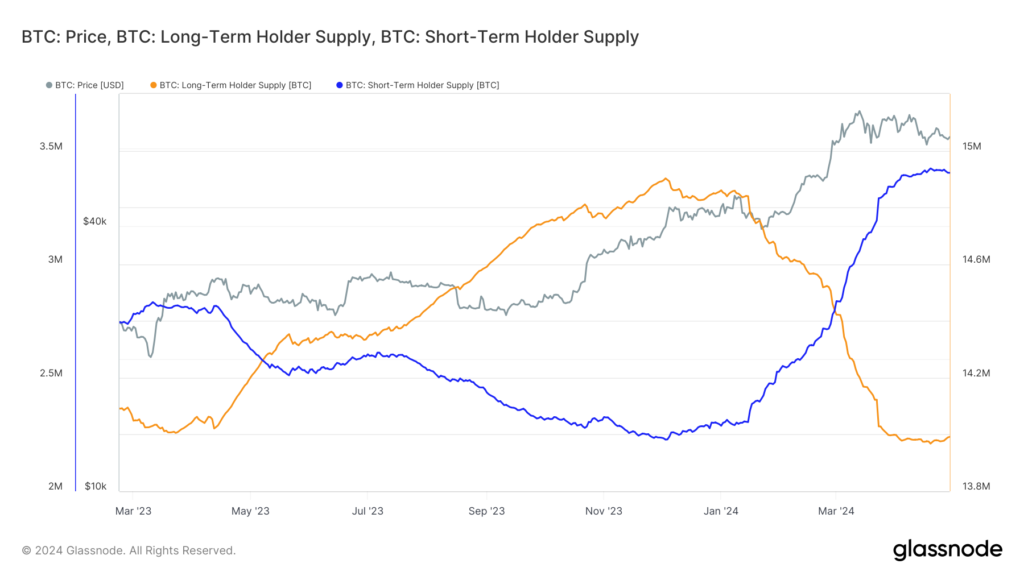

However, a closer look at the market reveals a more nuanced picture. The impact on Bitcoin was primarily felt in the futures market, where open interest peaked at $35 billion on the day of the Consumer Price Index (CPI) print, leading to significant liquidations when inflation came in hotter than expected for the fourth month running. Resilience in the labor market, coupled with strong domestic demand, is evidence that despite Fed efforts, the US is not yet in a position for rate cuts, which may pose further turbulence for risk-on assets. Encouragingly, long-term holders demonstrated resilience amidst escalating tensions. Unlike short-term fears reflected in futures markets, long-term holders increased their supply by 0.1% over the past week, for the first time since January, as the Israeli response seemingly coincided with a local bottom for long-term holder supply. This is a bullish signal, showcasing belief in the asset, irrespective of recent market activity. Nevertheless, we can see that BTC will continue to be stuck in the $60K – $70K range until we get more clarity on the macroeconomic and geopolitical front.

Figure 1: Bitcoin Short-Term Holder Supply vs. Long-Term Holder Supply

Source: Glassnode

Despite the macroeconomic headwinds, significant progress was made in the institutional adoption of Bitcoin. Despite a break in Blackrock’s Bitcoin ETF 71-day net inflow streak, the conclusion of the 90-day due diligence period for fund managers considering the spot ETFs revealed that over 100 institutions, such as BNY Mellon and Banco do Brazil, are exposed to Bitcoin. Morgan Stanley is also actively exploring allowing 15,000 brokers to provide this exposure to their clients. They also filed to broaden access to BTC ETFs by expanding it to 12 more funds, signifying the growing acceptance of Bitcoin by TradFi institutions. Finally, the launch of Bitcoin ETFs in Hong Kong marked a significant step towards adoption in Asia, potentially influencing other jurisdictions like South Korea, Japan, and Singapore to follow suit while expanding Bitcoin’s access to Hong Kong’s $1.15 trillion wealth management sector.

Beyond the market’s activity, April also marked a historic event for Bitcoin: the fourth halving, reducing Bitcoin’s annual inflation rate to below 1%, making it even scarcer than Gold. Historically, Bitcoin trades 50% down from its peak leading up to the halving. This year, Bitcoin defied historical trends, reaching a new all-time high prior to the halving, attributed to the surge in demand from the aforementioned US Bitcoin ETFs, coupled with ongoing technical advancements within the Bitcoin ecosystem, such as Ordinals, BRC-20s, and Runes, as touched upon in the last newsletter.

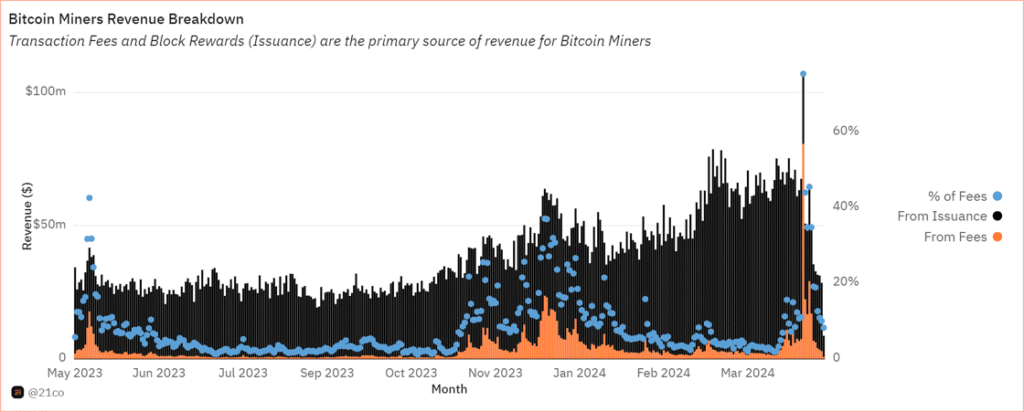

These advancements are transforming Bitcoin beyond its original vision as a purely decentralized payment network. The emergence of Ordinals and Runes has amplified on-chain activity, reflected in surging transaction fees. This is particularly beneficial for Bitcoin miners, who saw their block reward cut in half due to the halving. Higher transaction fees help compensate for this lost revenue, ensuring the continued security of the Bitcoin network. Notably, as shown in Figure 2, Bitcoin transaction fees made up 75% of Bitcoin miner revenue, soaring to $128 on the day of the halving. While the surge might have been driven by the desire to have a historical inscription, it does underscore the potential impact on miners’ revenue as Bitcoin’s on-chain ecosystem matures.

Figure 2: Bitcoin Miners Revenue

Source: 21.co on Dune

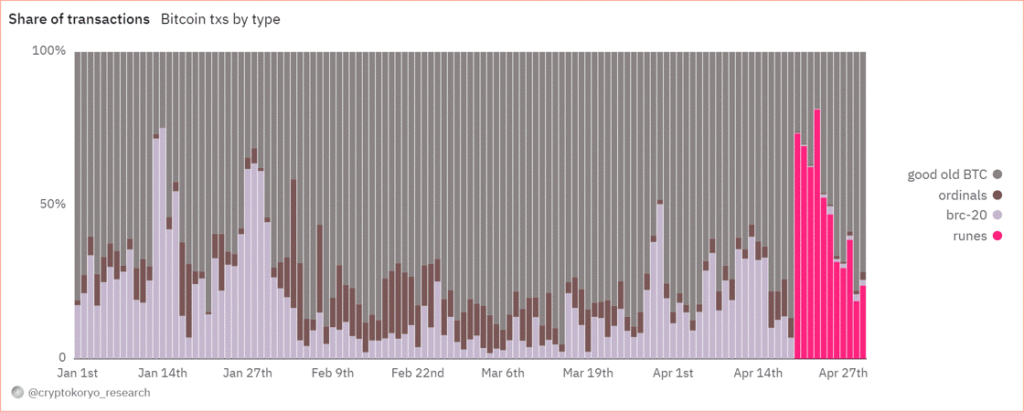

Launched in April, Runes Protocol offers a novel approach to creating fungible tokens on the Bitcoin network. It addresses inefficiencies associated with the BRC-20 standard, which have burdened the Bitcoin blockchain due to its inefficient data handling. Ultimately, Runes presents a key innovation that bolsters Bitcoin’s security budget by offering miners an alternative source of revenue, while reducing their dependence on block rewards. Runes has already rewarded miners with almost $150 million, impressively making up 80% of fees generated on the Bitcoin network on April 23, as shown below.

Figure 3: Share of Bitcoin Transaction Fees

Source: CryptoKoryo on Dune

While Bitcoin’s daily transaction volume surpassed 1 million, rivaling Ethereum’s activity, the initial excitement surrounding Runes might recede before a more long-term, sustainable surge in the network’s DeFi activity. The initial phase often focuses on meme-like tokens attracting rapid but fleeting interest. However, the development of sophisticated DeFi protocols like exchanges and Automated Market Makers (AMMs) will enhance Bitcoin’s application layer, streamlining token trading similar to what ERC-20/ERC-721 standards did for Ethereum. This paves the way for a more robust and mature DeFi ecosystem on Bitcoin, which we will closely monitor in the months to come.

Regulatory Crackdowns Fire Up in April

April saw the continued regulation-by-enforcement trend, cracking down on non-custodial infrastructure and the Ethereum ecosystem. On April 10, the Securities and Exchange Commission (SEC) sent Wells Notices to Uniswap and Consensys for alleged violation of federal securities law. Uniswap announced its intention to resolve this through court. The details of the SEC’s Wells Notice remain unclear. However, it could have been triggered by Uniswap’s pending revenue-sharing initiative, which has had a domino effect on the ecosystem. In the short term, the crackdown could dissuade protocols from following suit, which would have incentivized their users to stake and delegate their tokens for a share of the revenue.

On April 25, Consensys filed a lawsuit against the SEC for “unlawful seizure of authority,” arguing that Ethereum is not a security nor that MetaMask is a securities broker. The recent crackdown could put a strain on the crypto infrastructure industry in the short term, as it could severely disrupt the ecosystem while encouraging companies to explore alternative jurisdictions aside from the U.S. market.

Earlier in February, the SEC adopted rules that widened its interpretation of a dealer to include “as part of a regular business” in addition to the initial definition, “any person engaged in the business of buying and selling securities . . . for such person’s own account through a broker or otherwise.” The newly adopted rules have now triggered an outcry in the crypto community, deeming the legislation too broad, as it includes average market participants in cryptoasset liquidity pools (liquidity providers), who essentially have a very different role than a broker.

For example, liquidity providers on Uniswap can be anyone, given they have the capital to deposit and earn yield, unlike professional market makers in traditional finance whose responsibilities extend beyond that. Providing liquidity on Uniswap is open to anyone to enable permissionless markets, which makes this an important characterization due to the impact it could have on how DeFi functions in the US. While the ongoing crackdown could cause uncertainty in the short term within the Ethereum ecosystem, regulatory clarity will ultimately be reached in the long run, as we’ve seen on several counts of hurdles over the past few years.

Ethereum’s Most Anticipated Application of the Year is Live

EigenLayer is finally live on Ethereum’s mainnet. It’s a new primitive that allows ETH users to “re-stake” their existing staked ETH to validate the security of external networks. EigenLayer has been eagerly anticipated as it optimizes capital efficiency by allowing users to earn additional yield on top of their native staking rewards. Further, it allows younger protocols to borrow the security assurances of Ethereum, circumventing the need to bootstrap their own security from scratch. This translates to a more cost-efficient approach while simultaneously bolstering their decentralization. Nevertheless, the protocol comes with inherent risks.

By opting to earn additional yield, users, and validators subject themselves to heightened smart contract risks as they become exposed to the vulnerabilities of both Ethereum and the additional protocols relying on its security. Moreover, a large portion of ETH could end up being “re-staked” in EigenLayer instead of just validating the security of Ethereum, creating a problem of misalignment. Simply, some validators might opt to maximize their profits by pursuing strategies that prioritize short-term gains over the long-term security of the network. Additionally, the growing enthusiasm for the protocol suggests that a significant portion of the crypto economy might rely on Ethereum’s security. Currently, 15% of all staked ETH is allocated towards Eigen’s re-staking strategy. The continuation of this trend could lead to centralization, posing a risk as Ethereum might inadvertently become a single point of failure over a longer time horizon.

Wide-spread slashing is another concern. In essence, if a substantial amount of ETH is re-staked in a singular protocol, then a slashing event due to unintended or malicious behavior could significantly impact honest ETH stakers. Thus, Eigen proposed a slashing committee comprising esteemed ETH developers and trusted community members, empowered to veto such occurrences and safeguard Ethereum’s integrity.

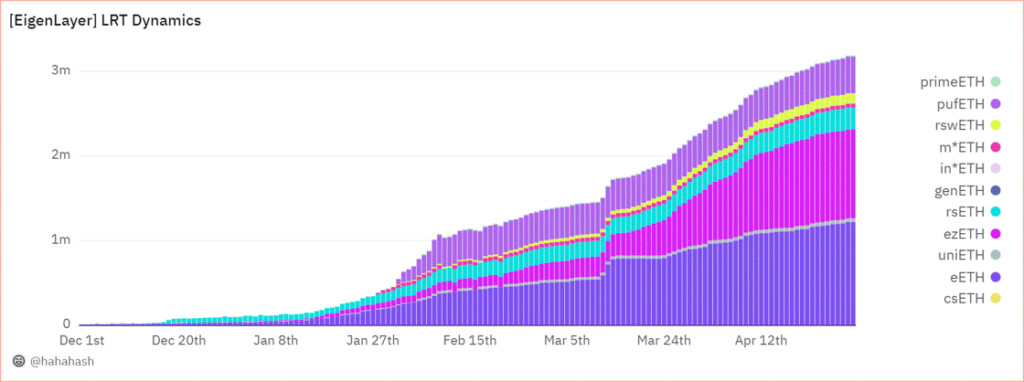

The final risk concerns a new breed of tokens known as Liquid re-staking Tokens (LRTs), which operate atop EigenLayer. LRTs, akin to Liquid Staking Tokens (LSTs) issued by the established Lido Protocol in 2021, aim to unlock similar capital efficiency by allowing users to use their re-staked ETH as collateral for lending and borrowing. Given that re-staked ETH in Eigen can’t be used across DeFi platforms, users have turned to LRT protocols like Ether.fi and Renzo to seek higher levels of capital flexibility, with their re-staked assets. For context, LRTs grew exponentially by a factor of 28 throughout Q1, increasing from nearly 100K units to the current figure of 2.8M, as shown in Figure 4, illustrating its soaring demand.

Figure 4: Growth of Liquid re-staking Tokens (LRTs) on EigenLayer

Source: @hahahash on Dune

While LRTs can offer amplified gains through leveraged lending, they can also exacerbate losses, increasing systemic risk in market downturns. Since some LRT protocols can’t offer withdrawals yet, users may be forced to swap their LRT tokens on thinly traded secondary markets, intensifying their decline. Last week, we saw an instance of this risk manifest when Renzo’s ezETH lost its peg. This happened as the ETH derivative experienced heavy selling on various exchanges, causing it to trade at over a 75% discount compared to ETH. This coincided with the company facing scrutiny over its controversial token distribution plan, which is scheduled to launch on April 30.

All in all, the impact of EigenLayer is not to be understated, as the excitement surrounding the new primitive has propelled it to become the second-largest protocol on Ethereum by Total Value Locked (TVL), boasting an impressive $15.6B. This already eclipses the TVL of established players like Solana by fourfold, highlighting the immense adoption that EigenLayer is witnessing despite its brief existence. Further, the excitement building up to its launch since it unveiled its roadmap in March has propelled the Ethereum validator entry queue to its highest level since October. The queue now necessitates a minimum waiting period of 8 days before new validators can join the network, as seen below in Figure 5. Nevertheless, stay tuned as we prepare to release a more in-depth exploration of EigenLayer risks over the coming weeks.

Figure 5: Ethereum Validator Entry Queue in Days

Source: ValidatorQueue

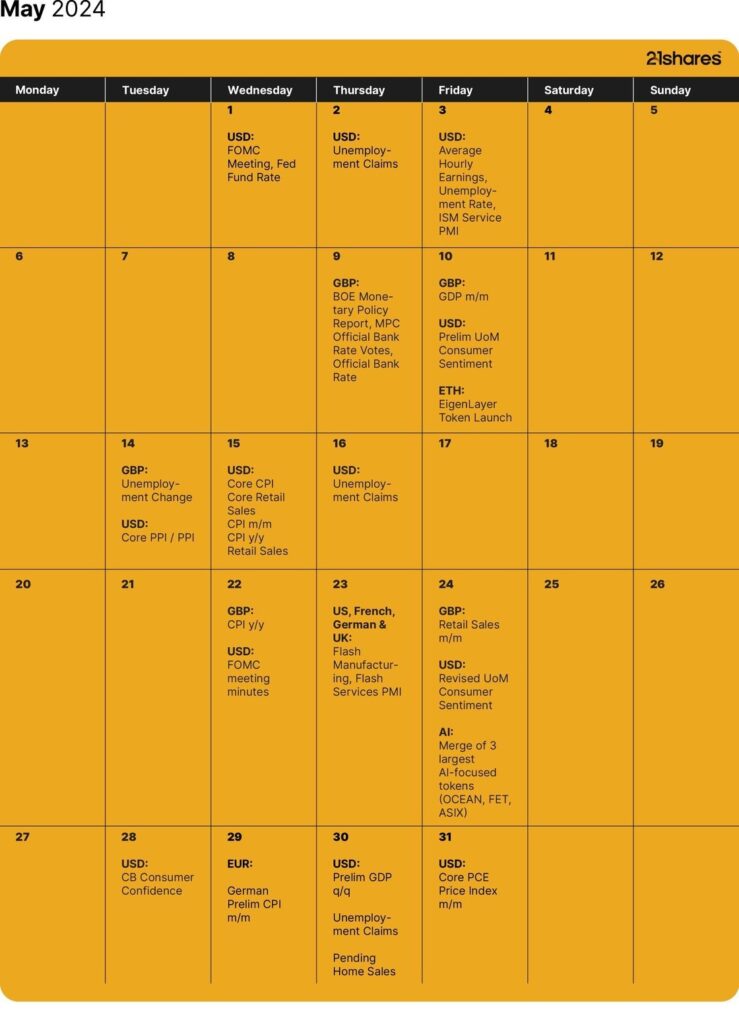

Next Month’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Ny ETF från UBS ger tillgång till företag på utvecklade marknader med valutasäkring i euro

XEMC ETF investerar i klimatförändrare i emerging markets

Regulatory Crackdowns and Ethereum’s Most Anticipated Application

ETC Group lanserar BTC1, En unik Core Bitcoin ETP

LITM ETF ger exponering mot litium och batterier

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

Vilken är den bästa fond som följer Nasdaq-100?

Försvarsfond når förvaltad volym på 500 MUSD

Vad händer härnäst för Bitcoin?

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

-

Nyheter4 dagar sedan

Nyheter4 dagar sedanVilken är den bästa fond som följer Nasdaq-100?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVad händer härnäst för Bitcoin?

-

Nyheter3 dagar sedan

Nyheter3 dagar sedanDe mest populära börshandlade fonderna april 2024

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBygg din egen pengamaskin