Med ett marknadsvärde på 500 miljarder dollar är Berkshire Hathaway det femte största företaget på den amerikanska börsen. Majoriteten av företagets värde kommer från tre källor. Den första är de 60 eller så verksamma företagen Berkshire äger och den framtida inkomststyrkan för dessa företag. Den andra är kontanter i balansräkningen och möjligheten att investera det i de produktiva tillgångarna idag och i framtiden. Och den tredje är värdet av aktierna Berkshire äger. Var och en kommer att spela en viktig roll i företagets långsiktiga utveckling, men de aktier som Berkshire köper och säljer är det som får mest uppmärksamhet varje kvartal. Med det i åtanke trodde jag att det skulle vara intressant att titta på dessa aktier på Berkshires portfölj, som att en investerare skulle göra en fristående fond, bedöma hur Berkshire är placerad, hur olika portfölj ser ut jämfört med marknaden och några andra faktorer som kan kasta lite ljus på Berkshire och vad investerare kan lära sig. Hur aktiv är Buffetts portfölj?

Superkoncentrerad aktieportfölj

Ett utmärkande inslag i Buffetts aktieportfölj är hur koncentrerat det är. I tabellen nedan kommer du att se att Apple från den senaste 13F-filingen till Berkshire utgör 22% av Berkshires aktieexsponering, medan de fem största positionerna utgör 62%. De 10 bästa namnen utgör 80%. För att kontrastera detta, överväga S & P 500, ett brett index för large cap aktier . I S & P har det högviktiga beståndet en vikt på 3,7%, medan topp 5 utgör 13,5% och de 10 bästa namnen kommer runt 21%.

Stor finansiell exponering

Den höga koncentrationen är också sant ur ett sektorsperspektiv, med ekonomi som leder vägen. Berkshire äger cirka 60 miljarder dollar i banker, både penningcenter och regionalbanker. Detta motsvarar cirka 31% av Berkshires aktieexponering. I tabellen nedan visas bankpositionerna och den totala avkastningen på varje aktie för femårsperioden som slutar 30 november 2018. I tabellen ingår inte positioner i kreditkortsföretag Mastercard och Visa. De finansiella aktierna har kämpat för en tid sedan, men som de fem åriga resultaten visar, har Financials, som representeras av Financial Select Sector SPDR ETF (XLF), hållit takt med den övergripande marknaden. Berkshires femåriga totalavkastning ligger också i botten för spårningsändamål.

Buffetts aktiva aktier

För att ha potential att slå marknaden över tiden måste du se annorlunda än marknaden. En portfölj kan se annorlunda ut än marknaden, eller ett index på några sätt. Först kan du hålla en aktie som inte ingår i indexet. För det andra, och mer vanligt i Berkshire, kan en aktie i portföljen ha en annan vikt än vad den innehas i indexet. En åtgärd som heter ”aktiv andel” är en statistik som visar hur olika en portfölj är jämfört med ett jämförbart riktmärke.

Generellt sett sägs stora kapitalportföljförvaltare med en aktiv andel på över 80% ha en ”hög” aktiv andel. Aktiv andel i sig är inte ett paradis för överträffning, utan snarare en egenskap hos dem som har förmågan att generera alfa över tiden. Ta till exempel Apple. När det gäller skrivandet av denna artikel utgör tech-jätten 22% av Berkshires portfölj, men endast cirka 3,7% av S & P 500-indexet. Denna grad av skillnad bidrar till en ökning av aktiv andel i Berkshires aktieportfölj jämfört med S & P 500-indexet.

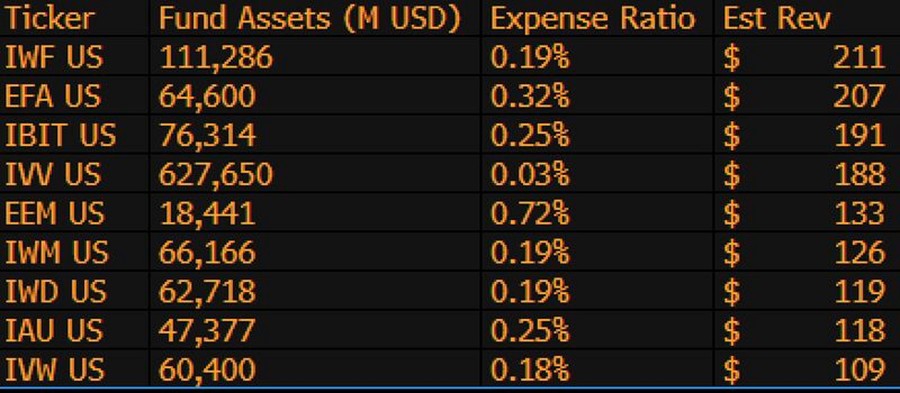

Ju större ett företag får när det gäller tillgångar som hanteras, desto svårare kan det vara att uppnå hög aktiv andel på grund av begränsningar i de aktier som kan köpas. Om du skulle skära ut Berkshires 200 miljarder dollar i offentliga aktier som en fristående fond skulle det vara den tredje största fonden baserat på tillgångar som hanteras med hjälp av denna lista och spårar endast SPY i ETF-utrymmet.

Vi har beräknat Berkshires aktiekapitalaktiva aktie, och baserat på våra beräkningar visar portföljen en aktiv andel på 86%, så innehaven ser väldigt annorlunda än marknaden. Buffett själv har sagt att framtida avkastning i Berkshire inte kommer nära tidigare avkastning, men när vi tittar på portföljen genom objektivet med aktiv aktie ser vi att innehaven och portföljens sammansättning är helt annorlunda än den totala marknaden.

Lärdomar

För de flesta investerare är det inte realistiskt, men det kan vara kul och intressant att tänka på vad det kan ta för att att konstruera en aktieportfölj. Fortfarande tror jag att investerare kan lära sig ett enormt belopp genom att titta på hans innehav och tänka på Buffetts investeringsprocess, disciplin, långsiktig investeringsstrategi och uppmärksamhet på det värde du betalar för ett lager. Om du kan få dessa saker rätt ger du dig en bra chans att generera tillfredsställande avkastning över tiden.

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter1 vecka sedan

Nyheter1 vecka sedan