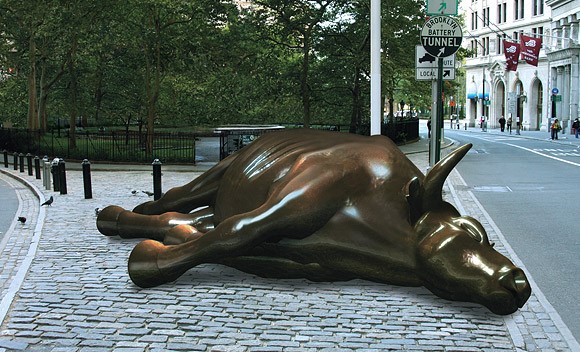

Aktiemarknaden, både i Sverige och globalt, står inför flera stora förändringar. Det kan av denna orsak vara en god idé för investerare att omplacera sina portföljer på ett lämpligt sätt. Det är inte vår åsikt, utan dessa ord kommer från aktieteamet på Bank of America Merrill Lynch. Dessa experter hävdar att Börsuppgången är död. Frågan är vad som händer nu?

Experterna på Bank of America Merrill Lynch säger att tjugo års riskpremium nu är utplånat. Rapporten som publicerades nyligen säger att investerare bör betala för säkerhet och kompenseras för risk. Under de senaste tjugo åren har vi sett motsatsen. Nu ser det emellertid ut som klyftan har stängts. I tabellen nedan sammanfattas fem stora marknadstrender som BofAML anser pågår just nu.

5 stora marknadsutvecklingar

- En ökad framtida volatilitet. Avkastningskurvan planas ut och större kursrörelser blir vanligare.

- Kassafyllda kvalitetsföretag kommer att överträffa index.

- Tillväxtaktier har överträffat värdeaktier under 2018, men trenden är på väg att slå om.

- Den nuvarande högriskmiljön gynnar aktiva fondförvaltare som är skickliga på att välja rätt aktier.

- Small cap aktier har underpresterat och kommer troligen att fortsätta detta ännu mer.

Källa: Bank of America Merrill Lynch

Betydelse för investerare

BofAML anser att den tjurmarknaden är över, och att investerare borde förvänta sig betydligt lägre avkastning framöver. De förutspår att S & P 500 Index (SPX) kommer att nå 3000 i slutet av 2018 och 3500 i slutet av 2025. Dessa representerar en avkastning på endast 2,8% respektive 20,0 procent. 2025 målet innebär en genomsnittlig årlig avkastning på endast cirka 2,2% under de kommande sju åren, från 2019 till 2025.

Investerare kan förvänta sig en högre volatilitet framöver. ”En flackare avkastningskurva återspeglar vanligtvis minskande tillväxtförväntningar och bygger riskaversion, vilket tenderar att få en förstärkande effekt på volatiliteten”, säger rapporten. Det tillägger att, baserat på historia, att vi kan å se minst tre nedgångar om fem procent eller mer och en korrigering på 10% eller mer varje år framåt.

Kassafyllda kvalitetsföretag kommer att överträffa index

Åtstramningar av Federal Reserve genom kortfristiga räntehöjningar och återföring av kvantitativ lättnad (QE) kommer att öka kapitalkostnaderna för företag. ”Kassalödestarka självfinansierade företag” kommer att ha en distinkt fördel jämfört med stora låntagare och kommer sannolikt att njuta av ökade värderingar och handel med premium till lågkvalitativa, högleverantörer.

Värdeaktier bör stå inför en come back. Inklusive 2018 har tillväxtaktierna överavkastat värdeaktier under åtta av de senaste tolv åren, med en bindning. ”Tillväxten är historiskt dyrt … men överträffar vanligtvis värdet på senare tjurmarknader”, konstaterar rapporten. BofAML tillägger dock att ”bredare vinster kan återuppliva intresset för värde.

Aktiv fondförvaltning kommer sannolikt att överträffa passiv förvaltning. ”Idiosynkratisk risk, mäta beståndsdetaljer, sitter vid cykeltoppar, liknande nivåer till 2004.” Denna miljö gynnar kunniga aktieplcerare. Däremot finner BofAML att ”risker kan uppehålla sig i aktier som passivare innehar, eftersom de har haft högre volatilitet än S & P 500.”

Small cap har utvecklats sämre än börsen och deras underpresterande kommer sannolikt att bli värre. BofAML erbjuder en hel del negativ: ” Small cap är i rekordhöghetsgrad, försämras i kvalitet, är mindre benägna att behålla sin skatteförmån, underpresterar när den globala tillväxten slår motUSA och behöver inte nödvändigtvis dra nytta av en stark dollar.” De tillägger att small caps historiskt underperformar tjurmarknaderna på senare tid och när Fed stramar åt ekonomin.

En framåtblick

Bank of America Merrill Lynchs analys sammanfattar deras tydligaste rekommendationer till sina investerare: förvänta sig betydligt lägre aktiemarknadsavkastning och högre volatilitet. Växla till högkvalitativa, kontantrika, lågaktiva aktier; och rotera från småföretag till stora bolag. De förväntar sig att värdeaktier så småningom kommer att ta över tillväxtaktierna, men inte riktigt ännu, och utan specifika tidsplaner, så investerare måste vara uppmärksamma när tecknen på ett slutgiltigt skift faktiskt uppstår. Slutligen förutser BofAML att utsikterna för stockpicking, jämfört med passiv indexorienterad investering, förbättras.

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan