Nyheter

Din guide till handel med vete

Publicerad

2 år sedanden

Vete har varit en av de viktigaste matgrödorna som använts över hela världen i århundraden. Idag är det en av de mest producerade jordbruksråvarorna per volym, känd för sin förmåga att växa snabbt och frodas i olika miljöer. Dessutom, på grund av dess höga proteininnehåll och övergripande näringsvärde, är vete fortfarande ett av de mest konsumerade spannmålen i världen. Det är också stor handel med vete.

Grödan finns i flera varianter, med klimat och markförhållanden som avgör vilka typer som odlas på olika platser.

Att investera i jordbruk ses ofta som en bra långsiktig satsning, särskilt när det kommer till basvaror som vete. Oavsett den politiska eller ekonomiska situationen behöver alla äta. Och eftersom det mesta som folk äter kommer från gården, är mjuka råvaror en av livsnerven i ekonomin, med råvarupriser för vete som spelar en viktig roll på marknaden.

Eftersom tillväxtekonomier behöver mer mat för att föda sin växande befolkning, har den globala veteproduktionen ökat stadigt de senaste åren. Dessutom, eftersom konsumtionen av kött växer på tillväxtmarknader, kommer efterfrågan på vete som en källa till djurfoder också att öka. Dessa faktorer säkerställer att vete kommer att förbli en viktig livsmedelsbas och en värdefull råvara inom överskådlig framtid, med dess utbredda användning och internationell handel som säkerställer likviditet på marknaden.

Till skillnad från vissa andra råvaror som domineras av enskilda producenter, såsom Elfenbenskusten och kakao, dominerar inget land vetemarknaden. Medan Kina och Indien, de avancerade utvecklingsländerna, är de två största producenterna, kan industriländer som USA, Frankrike och Kanada också skryta med anmärkningsvärda veteproduktionsförmåga.

Så, är vete en bra investering? Precis som alla andra tillgångar ger handel med vete ingen garanti för ekonomisk framgång. Handlare bör förstå att denna vara är föremål för marknadens nycker. Att lägga till vete till en investeringsportfölj ger dock exponering mot en alternativ tillgångsklass med annan prestationspotential än vanliga aktier och obligationer. I flera år har denna jordbruksvara uppmärksammats av internationella investerare och handlare som försökte lägga till en betydande diversifiering, såväl som tillväxt, till sina portföljer.

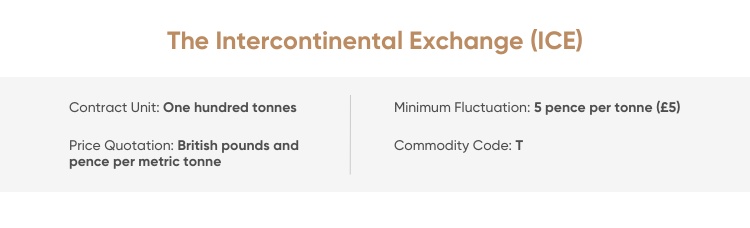

Vete handlas i optioner och terminskontrakt på Chicago Board of Trade (CBOT) och Intercontinental Exchange (ICE).

Varför handla vete?

Det finns flera viktiga skäl att handla med vete, men de vanligaste är följande:

Efterfrågetillväxt

Vete har många gynnsamma egenskaper som kan stödja den fortsatta tillväxten i dess globala efterfrågan framöver. Dessutom, till skillnad från ris, är det en rejäl gröda som inte kräver mycket vatten eller arbete. Detta kan göra vete till det bästa valet i utvecklingsekonomier runt om i världen. Dessutom, om det globala intresset för produktion av biobränslen förblir starkt, kan det leda till ett underskott i vetetillgången och höja råvarans priser.

Safe haven

Råvaror kan fungera som en fristad i tider av global ekonomisk osäkerhet och marknadsturbulens, vilket ger handlare skydd mot inflation och fallande fiat-valutor.

Diversifiering

Många handlare tenderar att ha den stora majoriteten av sina tillgångar i aktier och obligationer. Under tiden kan närvaron av vete i en aktieportfölj sänka volatiliteten på grund av avsaknaden av en korrelation mellan denna råvara och andra tillgångsklasser.

Spekulationer om vetepriser

Råvaror kan vara mycket volatila och uppleva vilda prissvängningar. Att handla med vete-CFD:er är ett sätt att försöka dra nytta av dessa dramatiska prisfluktuationer.

Företag på vetemarknaden

Ett av sätten att investera i veteindustrin är att köpa aktier i ett företag som producerar eller säljer råvaran. Även om det inte finns några företag som strikt handlar med vete, kan handlare fortfarande köpa aktier i jordbruksföretag som Bunge Ltd. (BG) och Archer Daniels Midland Company (ADM) som ger dem en viss grad av exponering för vetepriser. Även om det inte är rena vetesatsningar, drar sådana företag i allmänhet fördel av högre jordbrukspriser.

Kunniga handlare föreslår ofta att du investerar i mer än ett företag, för att säkra din portfölj och undvika att ha alla dina ägg i en korg.

Hur investerar man i vete-CFD:er?

Om du letar efter hur man handlar med vete, är ett av de enklaste och mest populära sätten som du kan överväga att handla med CFD:er.

Ett Contract for Difference (CFD) är ett finansiellt kontrakt, vanligtvis mellan en mäklare och en investerare, där den ena parten går med på att betala den andra skillnaden i värdet på ett värdepapper, mellan öppning och stängning av handeln. Du är mer likvid när du köper CFD:er eftersom du inte är bunden till tillgången: du har bara köpt det underliggande kontraktet. Därför sparar du genom att investera i vete-CFD:er besväret med att köpa och äga varan fysiskt.

Dessutom ger CFD:er dig möjligheten att handla vete i båda riktningarna. Oavsett om du har en positiv eller negativ syn på vetemarknadens prognoser kan du försöka dra nytta av både uppåtgående och nedåtgående framtida prisrörelser.

Du kan antingen hålla en lång position och spekulera i att priset på vetemarknaden kommer att stiga, eller en kort position som spekulerar i att priset kommer att falla. Detta anses vara en kortsiktig investering, eftersom CFD:er tenderar att användas inom kortare tidsramar.

Varför handla vete-CFDer?

Handel med marginal: tack vare marginalhandel ger CFD dig möjligheten att handla vete-CFD:er och andra topphandlade råvaror även med en begränsad mängd medel på ditt konto.

Handel med skillnaden: när du handlar med en vete-CFD köper du inte själva den underliggande tillgången, vilket betyder att du inte är bunden till den. Du spekulerar bara i stigande eller fall av handelspriset för vete. CFD-handel skiljer sig inte från traditionell handel när det gäller strategier. En CFD-investerare kan gå kort eller lång, sätta stopp och begränsa förluster och tillämpa handelsscenarier som är i linje med hans eller hennes mål.

Veteprishistorik

Enligt det historiska veteprisdiagrammet steg råvaran från cirka 90 pund per ton i början av 2010 till nivån på 170 pund i mitten av 2020. Marknaden sköt i höjden över £200 2011 och igen 2012, när den misslyckade skörden i Ryssland och torkan i USA minskade produktionen hos två av världens största veteproducenter. En annan betydande ökning inträffade under 2018, när råvaran steg till handel från £130 till £190 per ton på några månader.

Det brittiska spotpriset för vete började 2020 på £148 per ton. I mitten av februari meddelade Australien att dess produktion 2019/2020 förväntades falla till den lägsta på 12 år på grund av en torka. Driven av stark global efterfrågan och ett snävt utbud steg priset till £157 per ton i slutet av mars. Men på grund av följande osäkerhet kring konsumtion i kölvattnet av Covid-19-avstängningar, sjönk marknaden tillbaka till £147 i mitten av april.

Råvaran sköt sedan i höjden ännu en gång för att nå 165 pund per ton i slutet av maj 2020.

Handla Lean Hogs

Om du vill börja handla med magra svin och andra jordbruksråvaror, här är en lista över reglerade mäklare som är tillgängliga i Sverige att överväga.

Handla vete hos CMC Markets

CMC Markets är ett globalt företag med en handelsplattform för onlinetrading av finansiella derivatinstrument, i huvudsak handel med CFD:er på aktier, index, råvaror, ETF, valutor och kryptovalutor. Till CMC Markets.

Handla vete hos AvaTrade

AvaTrade är en valutahandels- och contract for difference-mäklare med säte i Dublin, Irland. Genom dess handelsplattformar och mobilappar, erbjuder företaget handel på många olika marknader, inklusive valutor, råvaror, aktieindex, aktier, börshandlade fonder, bitcoin samt obligationer. Till AvaTrade .

Handla vete hos IG

Även IG erbjuder emellertid handel med vete. Till IGs hemsida.

Du kanske gillar

Successfully navigate through Bitcoin & Cryptoasset Markets

• Cryptoassets rallye supported by the Ethereum ETF approval in the US and strong inflows into global crypto ETPs

• Our in-house “Cryptoasset Sentiment Indicator” has increased and signals slightly above neutral levels in sentiment

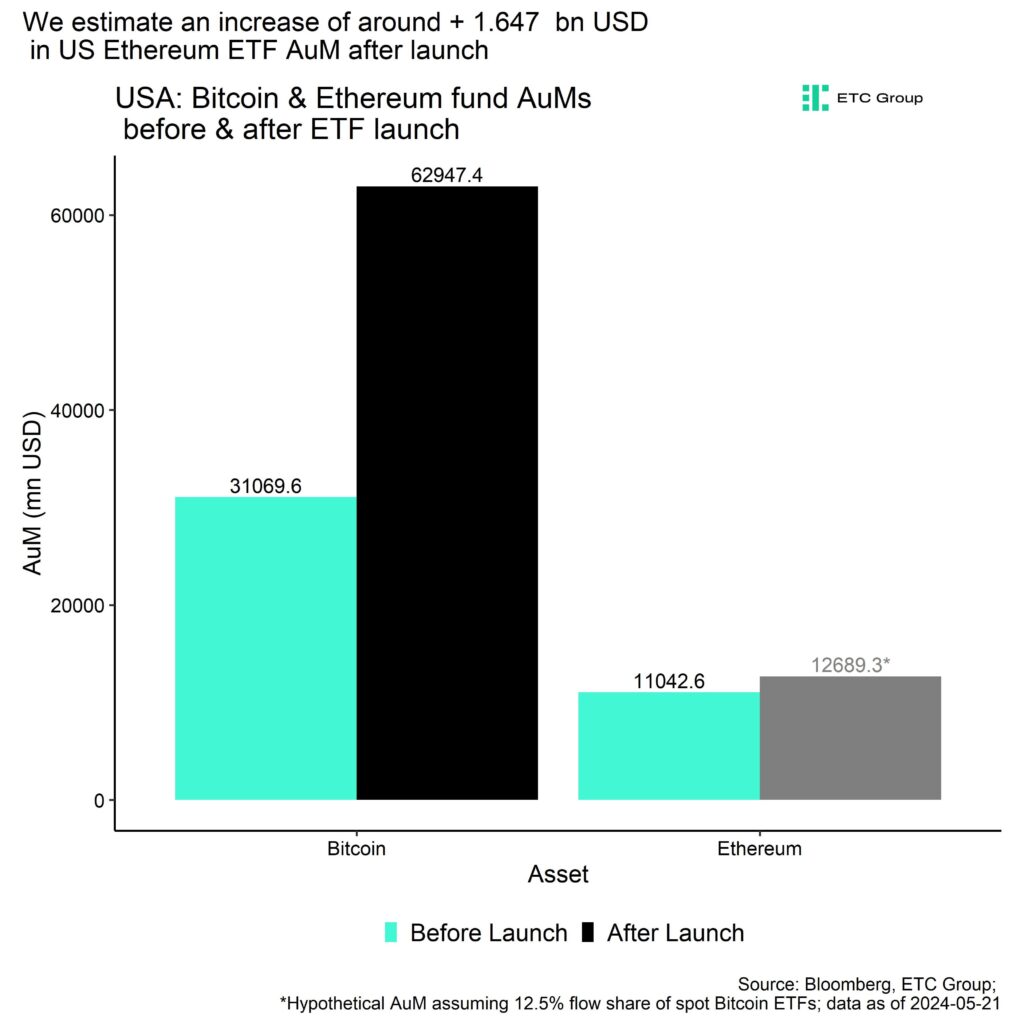

• We expect approximately 1.65 bn USD potential net inflows into US Ethereum ETFs in the first 3 months after trading launch

Chart of the Week

Performance

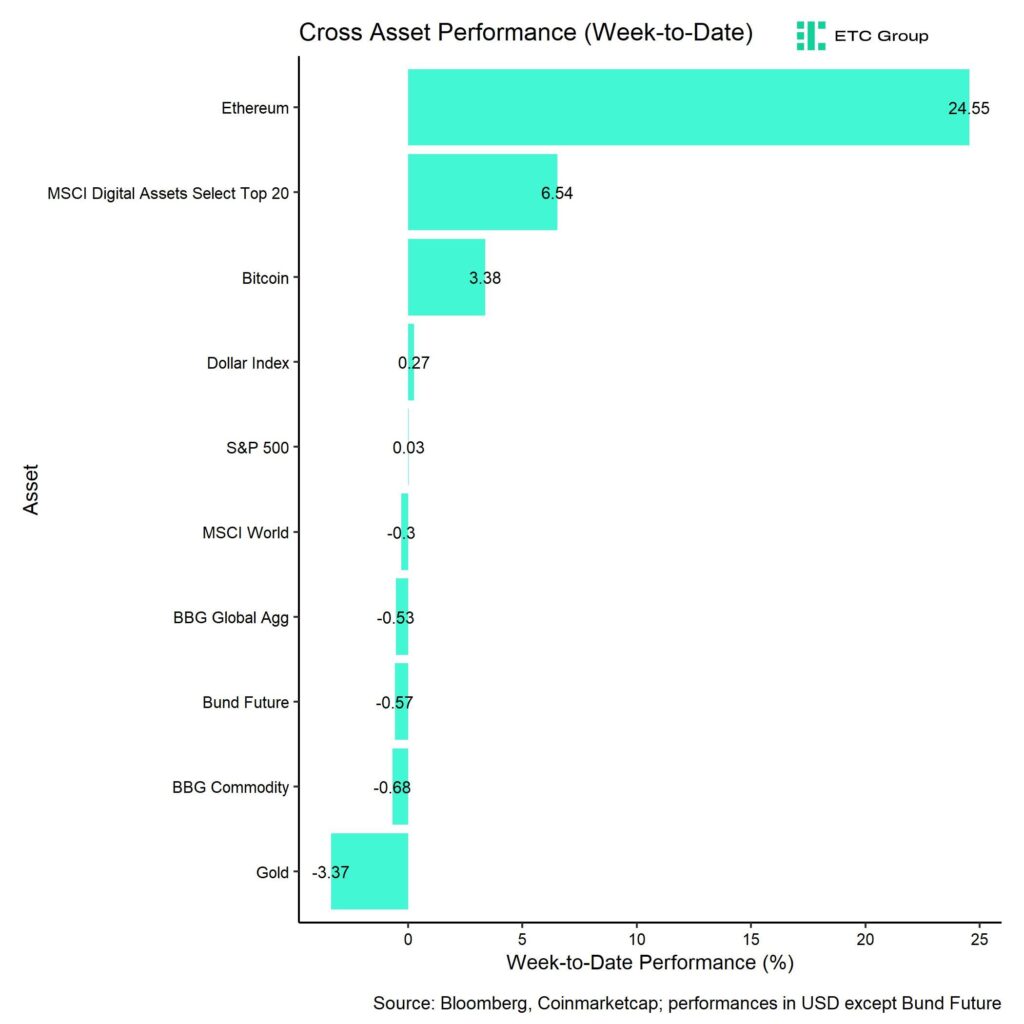

Last week, cryptoassets once again outperformed traditional assets by a very wide margin. Cryptoassets were mainly supported by strong inflows into global crypto ETPs and the final approval of spot Ethereum ETFs in the US.

Weekly net inflows into global crypto ETPs surpassed 1 bn USD last week mainly due to strong inflows into US Bitcoin ETFs while global Ethereum ETP flows were net negative.

Nonetheless, Ethereum managed to outperform Bitcoin strongly buoyed by the prospects of the Ethereum ETF approval in the US. We estimate that approximately 1.65 bn USD could flow into these new spot Ethereum ETFs in the first 3 months after the official trading launch (Chart-of-the-Week).

Although this just represents a small fraction of what has so far flown into spot Bitcoin ETFs, we expect these flows to still have a very significant influence on the performance of Ethereum.

Read more on this topic in our latest Crypto Market Espresso here.

Although the date for the official trading launch still needs to be announced, most

experts expect a trading launch within the next three months and most likely before the US presidential elections in November this year.

The important takeaway from the Ethereum ETF approval is that it marks a significant shift in sentiment within the SEC and among US regulators in general as cryptoassets have increasingly gained majority backing within the US political landscape.

The fact that the US House and Senate have approved the FIT21 Act (“crypto bill”) and that the Trump campaign has officially accepted crypto payments for campaign financing speak volumes in this regard. It seems as if no candidate and party in the US is able to run on an anti-crypto stance anymore.

The Financial Innovation and Technology for the 21st Century Act (FIT21) offers the strong consumer protections and regulatory clarity required for the ecosystem of digital assets.

By providing consumer protections and establishing the Commodity Futures Trading Commission (CFTC) as the primary regulator for digital assets and non-securities spot markets, the legislation seeks to establish a framework for regulating digital assets. This ought to offer more precise definitions for identifying cryptocurrency tokens as commodities or securities.

Despite the short-term euphoria around the Ethereum ETF approval, the market will generally lack major catalysts over the coming months.

In general, performance seasonality tends to be less supportive during the summer months and the positive effects from the Bitcoin Halving will most likely materialize later in the summer (around August onwards). The US spot Ethereum ETF trading launch is also still a couple of months away and the US presidential race will really start to heat up after the summer break.

Barring any buying announcement from a major sovereign or corporation, we still expect that increasing US recession risks could turn out to be a headwind for Bitcoin and cryptoassets in the short-term.

However, given the positive prospects towards the end of the year, any short-term price weakness should be viewed as an opportunity to increase exposure.

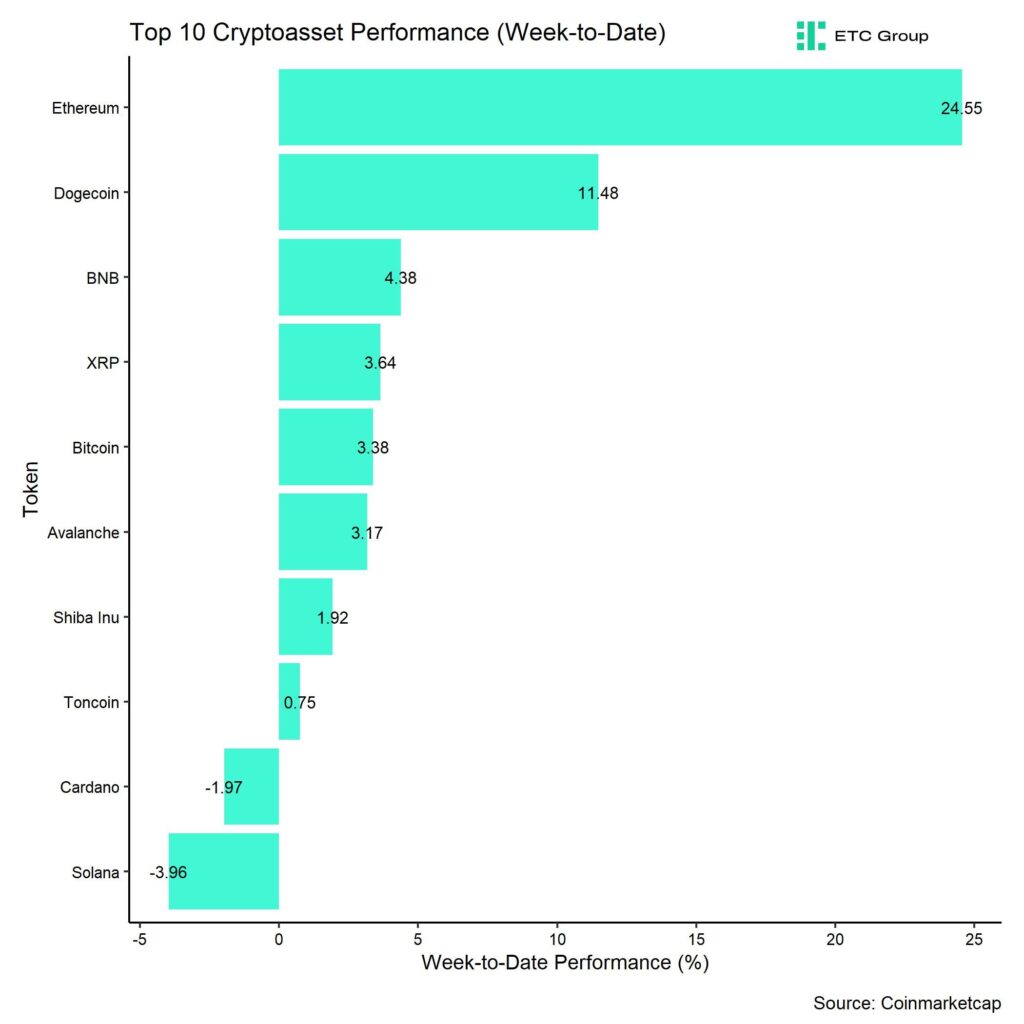

In general, among the top 10 crypto assets, Ethereum, Dogecoin, and BNB were the relative outperformers.

However, overall altcoin outperformance vis-à-vis Bitcoin has started to pick up, with around 60% of our tracked altcoins managing to outperform Bitcoin on a weekly basis.

Sentiment

Our in-house “Cryptoasset Sentiment Index” has increased last week is currently signalling sentiment which is slightly above neutral levels.

At the moment, 8 out of 15 indicators are above their short-term trend.

Last week, there were significant reversals to the upside in our altseason index and Crypto Fear & Greed Index.

The Crypto Fear & Greed Index signals ”Greed” as of this morning.

Performance dispersion among cryptoassets has started to increase, albeit from low levels. Most altcoins remain highly correlated with Bitcoin.

Altcoin outperformance vis-à-vis Bitcoin has picked up following the latest development around the Ethereum ETF approval, with around 60% of our tracked altcoins outperforming Bitcoin on a weekly basis. Altcoin outperformance was generally buoyed by a very significant outperformance of Ethereum vis-à-vis Bitcoin last week.

In general, increasing (decreasing) altcoin outperformance tends to be a sign of increasing (decreasing) risk appetite within cryptoasset markets.

Meanwhile, sentiment in traditional financial markets still remains elevated, judging by our own measure of Cross Asset Risk Appetite (CARA).

Fund Flows

Last week, we saw another week of very positive net inflows into global crypto ETPs with around +1,011.1 mn USD in net inflows across all types of cryptoassets (week ending Friday).

Global Bitcoin ETPs saw net inflows of +1,030.8 mn USD last week of which +1,060.6 mn USD (net) were related to US spot Bitcoin ETFs alone.

Flows into Hong Kong spot Bitcoin ETFs reversed last week with net inflows of around +35.5 mn USD, according to data provided by Bloomberg.

The ETC Group Physical Bitcoin ETP (BTCE) also saw significant net inflows equivalent to +14.6 mn USD while the ETC Group Core Bitcoin ETP (BTC1) saw net inflows of +0.1 mn USD last week.

The Grayscale Bitcoin Trust (GBTC) saw a return of negative net flows with approximately -20.5 mn USD last week while other major US spot Bitcoin ETFs continued to attract new capital, e.g. iShares’ IBIT took in a whopping +719.3 mn USD in a single week.

Despite the Ethereum ETF approval in the US, Global Ethereum ETPs continued to see declining ETP flows last week, with net outflows of around -18.0 mn USD.

Hong Kong spot Ethereum ETFs that saw minor net inflows last week of around +2.1 mn USD, according to data provided by Bloomberg.

Furthermore, the ETC Group Physical Ethereum ETP (ZETH) saw significant net inflows of +13.9 mn USD last week. The ETC Group Ethereum Staking ETP (ET32) also managed to attract capital in the order of +3.9 mn USD.

Besides, Altcoin ETPs ex Ethereum experienced some net inflows of around +14.1 mn USD last week.

Besides, Thematic & basket crypto ETPs continued to see minor net outflows of -15.8 mn USD, based on our calculations. In contrast, the ETC Group MSCI Digital Assets Select 20 ETP (DA20) managed to attract some net inflows last week (+0.3 mn USD).

Meanwhile, the beta of global crypto hedge funds to Bitcoin over the last 20 trading days has started to reverse and decreased to around 0.9. This implies that global crypto hedge funds have started to reduce their market exposure into last week and have currently a slightly less than neutral exposure to Bitcoin.

On-Chain Data

Bitcoin on-chain data remain lukewarm.

Overall net buying minus selling volumes on spot exchanges have been negative over the past week.

So, despite strong inflows into global Bitcoin ETPs and US spot Bitcoin ETFs in particular, spot exchanges continue to see an overhang of selling volumes.

In fact, overall net transfers to exchanges were positive over the past amid significant whale transfers to exchanges. Whales are defined as network entities that control at least 1,000 BTC.

Net transfers to exchanges generally imply increasing selling pressure.

This is generally a negative sign. It seems as if whales are “selling into strength”.

Last week saw the highest weekly net whale transfers of BTC to exchanges year-to-date. This is one of the reasons why we saw a slight increase in BTC exchange balances as well.

Ethereum exchange balances remained relatively flat over the past week with only a temporary drawdown in ETH balances following the pick-up in approval odds at the beginning of last week. However, Ethereum exchange balances are still slightly higher than in April.

In general, there was a slight pick-up in profit-taking by BTC investors as well which was significantly lower than during the all-time highs made in March though.

The market remains overall in a profit environment, i.e. both long- and short-term BTC holders have unrealized profits on aggregate. Short-term holders have recently also spent coins in profit on average.

Futures, Options & Perpetuals

Last week, both BTC futures and perpetual open interest saw a slight significant increase in BTC-terms which seems to be related to a net increase in long open interest. This was most likely associated with a net increase in short open interest.

We only saw a minor increase in BTC short futures liquidations following the turnaround in Ethereum ETF approval odds at the beginning of last week. ETH short futures liquidations spiked to the highest level since mid-April last week.

The Bitcoin futures basis remained relatively flat last week. At the time of writing, the Bitcoin futures annualized basis rate stands at around 12.7% p.a. Perpetual funding rates continued to stay relatively elevated signalling decent demand for long

perpetual contracts.

Bitcoin options’ open interest increased significantly last week as BTC option traders seem to have increased their net long exposure via calls. Relative put-call volume ratios remained below 1.0 last week meaning that relatively more calls than puts were traded.

However, the 25-delta BTC 1-month option skew increased throughout the week, implying an increased demand for puts relative to calls.

BTC option implied volatilities decreased slightly last week. Implied volatilities of 1-month ATM Bitcoin options are currently at around 52% p.a.

Ethereum’s 1-month implied volatilities also declined compared to beginning of last week as the term structure of volatility also normalized. Implied volatilities for Ethereum options expiring last Friday had increased to 140%. Now, Ethereum ATM options expiring this Friday (31st of May) only price around 64% in implied volatility.

Bottom Line

• Cryptoassets rallye supported by the Ethereum ETF approval in the US and strong inflows into global crypto ETPs

• Our in-house “Cryptoasset Sentiment Indicator” has increased and signals slightly above neutral levels in sentiment

• We expect approximately 1.65 bn USD potential net inflows into US Ethereum ETFs in the first 3 months after trading launch

To read our Crypto Market Compass in full, please click the button below:

This is not investment advice. Capital at risk. Read the full disclaimer

© ETC Group 2019-2024 | All rights reserved

Nyheter

JGSD ETF, en aktivt förvaltad fond som investerar i företag från utvecklade länder som följer Parisavtalet

Publicerad

15 timmar sedanden

27 maj, 2024

JPMorgan Global Research Enhanced Index Equity SRI Paris Aligned UCITS ETF USD (dist) (JGSD ETF) med ISIN IE000FYTRRJ6, är en aktivt förvaltad ETF.

JP Morgan Global Research Enhanced Index Equity SRI Paris Aligned Strategy investerar i företag från utvecklade marknader. Denna ETF strävar efter att generera en högre avkastning än MSCI World SRI EU PAB Overlay ESG Custom. Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). Dessutom beaktas EUs direktiv om klimatskydd.

Denna börshandlade fonds TER (total cost ratio) uppgår till 0,25 % p.a. JPMorgan Global Research Enhanced Index Equity SRI Paris Aligned UCITS ETF USD (dist) är den billigaste och största ETF som följer JP Morgan Global Research Enhanced Index Equity SRI Paris Aligned index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i denna ETF delas ut till investerarna (kvartalsvis).

ETF lanserades den 9 augusti 2023 och har sin hemvist i Irland.

Investeringsmål

Delfondens mål är att uppnå en långsiktig avkastning som överstiger MSCI World SRI EU PAB Overlay ESG Custom Index* (”Referensindexet”) genom att aktivt investera i en portfölj av företag, globalt, samtidigt som man anpassar sig till målen för Parisavtalet.

Riskprofil

Värdet på aktierelaterade värdepapper kan sjunka såväl som upp som svar på enskilda företags resultat och allmänna marknadsförhållanden, ibland snabbt eller oförutsägbart. Om ett företag går i konkurs eller en liknande finansiell omstrukturering förlorar dess aktier vanligtvis det mesta eller hela sitt värde.

Eftersom de instrument som innehas av delfonden kan vara denominerade i andra valutor än basvalutan, kan delfonden påverkas ogynnsamt av valutakontrollregler eller fluktuationer i valutakurser. Av denna anledning kan förändringar i valutakurser påverka värdet på delfondens portfölj och kan påverka värdet på andelarna.

Uteslutning av företag som inte uppfyller vissa kriterier från delfondens investeringsuniversum kan leda till att delfonden presterar annorlunda jämfört med liknande fonder som inte har en sådan policy.

Delfonden strävar efter att ge en avkastning över Benchmark; Delfonden kan dock prestera sämre än jämförelseindexet.

Handla JGSD ETF

JPMorgan Global Research Enhanced Index Equity SRI Paris Aligned UCITS ETF USD (dist) (JGSD ETF) Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| gettex | EUR | JGSD |

| London Stock Exchange | USD | JSGD |

| XETRA | EUR | JGSD |

Största innehav

| Namn | ISIN | Land | Vikt % |

| MICROSOFT CORP | US5949181045 | USA | 5.48% |

| APPLE INC | US0378331005 | USA | 4.85% |

| NVIDIA CORP | US67066G1040 | USA | 2.85% |

| AMAZON.COM INC | US0231351067 | USA | 2.32% |

| TEXAS INSTRUMENTS INC | US8825081040 | USA | 1.96% |

| ZOETIS INC | US98978V1035 | USA | 1.55% |

| NOVO NORDISK A/S-B /DKK/ | DK0060534915 | Denmark | 1.51% |

| ADOBE INC | US00724F1012 | USA | 1.39% |

| AUTOMATIC DATA PROCESSING | US0530151036 | USA | 1.28% |

| TESLA INC | US88160R1014 | USA | 1.12% |

Innehav kan komma att förändras

Nyheter

Virtune erbjuder innovativa stakinglösningar för sina ETPer med stöd av Figment Inc.

Publicerad

16 timmar sedanden

27 maj, 2024

Virtune tillkännager ett avtal med ytterligare en stakingleverantör, Figment Inc. Detta avtal är avsett att förbättra Virtunes börshandlade produkter som inkluderar stakinglösningar, specifikt Virtune Staked Polkadot ETP och Virtune Staked Solana ETP.

Virtunes staking ETPer möjliggör för investerare att ta del av stakingbelöningar på daglig basis, vilket reflekteras i staking ETPernas utveckling utan att man behöver göra något aktivt för att ta del av denna extra avkastning. Detta görs utan någon inlåsningsperiod för investerarna i ETPerna, vilket annars kan vara fallet vid staking av kryptovalutor.

Virtunes innovativa produktportfölj inkluderar för närvarande fem staking ETPer. Dessa är Virtune Staked Ethereum ETP, Virtune Staked Solana ETP, Virtune Staked Polygon ETP, Virtune Staked Cardano ETP och Virtune Staked Polkadot ETP.

Avtalet med Figment som ingicks den 2 februari 2024 bekräftar Virtunes strävan att förbättra sina stakinglösningar inom sina krypto ETPer. Globalt erkänd för sina stakingtjänster stöder Figment ett brett utbud av klienter vilket inkluderar stora förvaringsinstitut, kryptobörser, ETP-leverantörer och kapitalförvaltare.

Genom detta avtal kommer Virtune att använda Figments expertis för att leverera effektiva och robusta stakinglösningar och arbeta tillsammans när de kontinuerligt utvecklar sina produktutbud.

”Vi har varit imponerade av Virtunes tillväxt på den nordiska marknaden och är glada över att bli utsedda som stakingleverantör för Virtunes ETPer. Vi ser fram emot att fortsätta arbeta med Virtune när de utvecklar och breddar sitt ETP-erbjudande i Norden och bortom” – Eva Lawrence, chef för EMEA på Figment.

Förbättring av blockchain-integritet genom staking

Staking spelar en avgörande roll i funktionaliteten hos Proof of Stake (PoS) blockkedjor, såsom Solana och Polkadot. Det möjliggör för kryptovalutainnehavare att tjäna belöningar genom att bidra till valideringen och verifieringen av transaktioner. Denna mekanism säkerställer inte bara säkerheten och äktheten av transaktioner, utan belönar också deltagare med belöningar i den stakade kryptovalutan. Med tanke på de tekniska och ekonomiska kraven för att agera som en validator föredrar många investerare att samarbeta med betrodda stakingleverantörer som Figment för sina stakinglösningar.

Virtunes försäkran om säker och non-custodial staking

Virtune fortsätter sitt dedikerade arbete för att uppnå högsta möjliga säkerhet och förtroende genom att endast använda non-custodial staking. Denna strategi säkerställer att kryptovalutor som allokeras för staking hanteras direkt från säkra, offline förvaringslösningar, framför allt genom förvaringstjänster som Coinbase, vilket eliminerar behovet av att överföra eller låna ut tillgångar till någon tredje part.

Om Figment Inc.

Figment är den ledande leverantören av stakingsinfrastruktur. Figment erbjuder en omfattande stakinglösning till över 500 institutionella klienter, inklusive kapitalförvaltare, börser, digitala plånböcker, stiftelser, förvararingsinstitut och stora tokeninnehavare, för att tjäna belöningar på sina digitala tillgångar. På Ethereum är Figment den största icke-förvaltande stakingleverantören av stakad ETH på Figment-validerare.

Figments institutionella stakingtjänst erbjuder en sömlös peka-och-klicka-stakingsdashboard, spårning av portföljbelöningar, API-integrationer, granskad infrastruktur och skydd mot slashing. Allt detta leder Figments uppdrag att stödja tillväxten och den långsiktiga framgången för det digitala tillgångsekosystemet.

Figment är varken utfärdare eller promotor av ETPerna. Detta pressmeddelande är endast avsett för informationsändamål och utgör inte investeringsrådgivning, ett erbjudande eller en rekommendation att köpa eller sälja några finansiella instrument, och utgör inte heller rekommendationer eller vägledning för beslut om investeringar.

Crypto Market Compass 27. May 2024

JGSD ETF, en aktivt förvaltad fond som investerar i företag från utvecklade länder som följer Parisavtalet

Virtune erbjuder innovativa stakinglösningar för sina ETPer med stöd av Figment Inc.

26 börshandlade fonder som spårar S&P500

JGSC ETF, en aktivt förvaltad fond som investera i globala företag från utvecklade marknader som anpassat sig till Parisavtalet

Endast en tredjedel av brittiska privatinvesterare har hört talas om ansvarsfulla investeringar eller ESG

Sveriges enda riktiga råvarufond har öppnat

Vilken är den bästa fond som följer Nasdaq-100?

De mest populära börshandlade fonderna april 2024

Utdelning i XACT Norden Högutdelande (maj)

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEndast en tredjedel av brittiska privatinvesterare har hört talas om ansvarsfulla investeringar eller ESG

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSveriges enda riktiga råvarufond har öppnat

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVilken är den bästa fond som följer Nasdaq-100?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe mest populära börshandlade fonderna april 2024

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanUtdelning i XACT Norden Högutdelande (maj)

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNågra av de bästa guldfonderna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedan1VET ETP ger exponering mot Ethereum tillsammans med extra intäkter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBTC1 ETP spårar priset på kryptovalutan Bitcoin