Aktiemarknaden har fått ett rejält uppsving de senaste åren och svenska privatpersoner äger idag aktier för ett sammanlagt värde på hisnande 1000 miljarder kronor. Uppfattningen var länge att aktiemarknaden och börshandel var både dyrt och krångligt men digitaliseringen och den tekniska utvecklingen har medfört en rad faktorer som påverkar aktiemarknaden. I denna artikel granskas sambandet mellan den tekniska utvecklingen och aktiemarknaden, samt ger exempel på faktorer där den tekniska utvecklingen har påverkat aktiemarknaden.

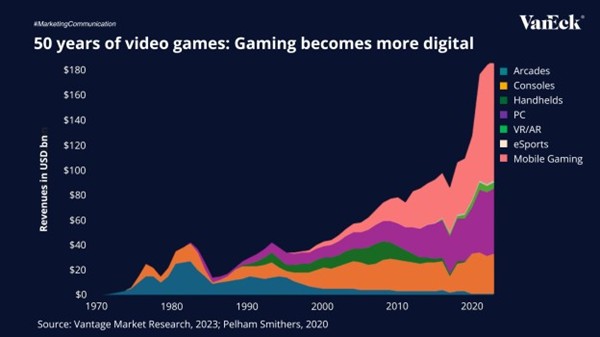

Digitaliseringen har haft en enorm samhällspåverkan och påverkar allt ifrån hur människor gör affärer, det sociala livet, regeringen, kommunikation och information osv. Tack vare Internet har människor idag möjlighet att ta reda på information och förskaffa sig nödvändiga resurser för att starta företag eller förgylla sin vardag. Aktiemarknaden har genomgått en digitaliseringsprocess under en längre tid och har förändrats i grunden. Förutom aktiemarknaden har även digitaliseringen påverkat branscher som online betting-industrin och spelbolag som William Hill, som utvecklats i takt med teknikens framfart. Digitaliseringen har inneburit att spelbolagen har kunnat satsa på moderna mobilapplikationer och lättnavigerade hemsidor som har medfört en bekvämlighet och tillgänglighet för konsumenterna. Nuförtiden kan spelaren lägga ett bett eller spela ett kasinospel bekvämt från sitt eget hem utan att gå utanför dörren.

Så har tekniken påverkat aktiemarknaden

Förr i tiden var de anställda på börshusen tvungna att samlas runt varandra ropa ut sina order för att beställningen skulle bli rätt. Denna typ av scener ses numera bara i gamla filmer och dagens aktiemarknad ser helt annorlunda ut. Idag sker all handel via nätet där experter och anställda på börshus införskaffar sin information och research på Internet. Det fanns en tid när informationen om företag och specifika aktier för hämtas från bibliotek eller via telefon med det aktuella företaget. Idag finns all information om aktien eller om företaget på nätet eller via bank.

Tekniken har även påverkat hur människor köper- och säljer aktier. Det är numera väldigt lätt att handla med aktier vilket innebär att yrken som daytrading har utvecklats i takt med att tekniken möjliggjort det. Day trading innebär att man ofta köper- och säljer en aktie under samma dag för att ta vara på svängningar på aktiemarknaden. Yrket kräver ett stort intresse och en förmåga att ta in information och trender.

Nästan all handel med aktier sker idag via datorer som inneburit att misstagen kring köp och försäljningar har i stort sett försvunnit. Datorers roll på aktiemarknaden kan inte förminskas eftersom datorer räknar ut risker och trender som sedan följs vid investeringar.

Teknikföretag har en enormt stark ställning på aktiemarknaden och tech-jättar som Google, Tesla och Amazon är bland världens största företag och både deras framgångar och människors förtroende för företagen har en stor påverkan på aktiemarknaden och börsen.

Mobilens påverkan

Enligt en rapport från IIS använder svenskarna sin mobil i genomsnitt 3 timmar om dygnet och använder 15 olika applikationer. Att använda mobilen enbart till att ringa och skicka sms är ett minne blott då mobilen spelar en vital roll i den moderna människans vardag.

Sverige är det land i världen där befolkningen sparar mest. Cirka 80 % av den svenska befolkningen har någon typ av investering på aktiemarknaden och har ett totalt värde på 182 miljarder kronor. Teknikens utveckling i form av mobiler har inneburit en tillgänglighet till aktiemarknaden. Idag kan man ta upp sin mobil och placera, spara eller köpa aktier varsomhelst och närsomhelst. Storbankerna erbjuder ett stort utbud av tjänster för aktieplanering och aktiehandel. Banker som Avanza och Nordnet är Sveriges största nätmäklartjänst och kan via sina mobilapplikationer erbjuda allt från lån till sparande.

Avslutningsvis kan man konstatera att aktiemarknaden har påverkats i grunden av teknikens utveckling. Både de anställda inom börshandel och konsumenterna har upplevt en teknisk revolution som inneburit en tillgänglighet och förenkling av aktiemarknaden. Människor idag har en betydligt större kunskap om aktiemarknaden tack vara den lättillgängliga informationen på Internet och är välmedvetna om börsens ofta positiva effekter.

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan