Nyheter

Genesis Capital struggles to raise the funds needed to stave off bankruptcy

Publicerad

3 år sedanden

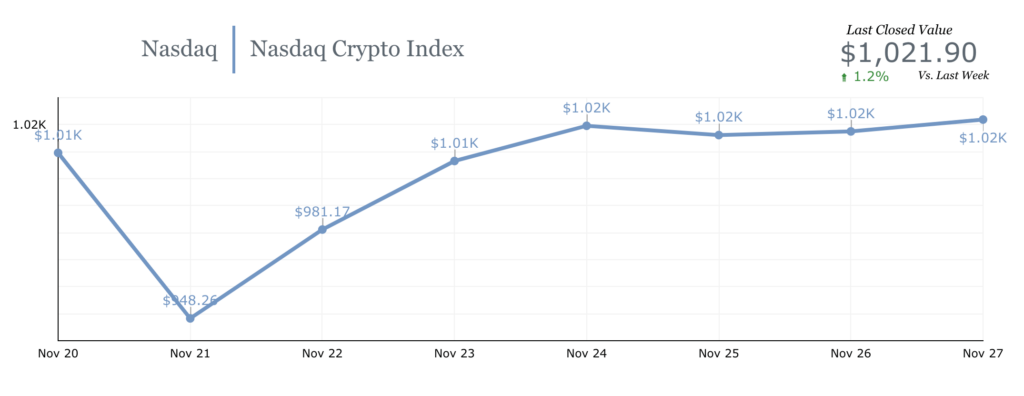

The Nasdaq Crypto Index (NCI) closed Sunday (11/27/22) 1.2% above last week’s closing. The index’s neutral performance was influenced by ether (ETH), up 2.8%, while bitcoin (BTC) remained stable.

Coming out of a week dominated by fears that Genesis Global Capital would be forced to declare bankruptcy, investors braced for more bad Genesis news and the possibility that other counterparties might become insolvent before the Thanksgiving holiday due to FTX’s collapse.

On Monday, BTC prices began to sink around midday on the East Coast after Bloomberg published an article claiming that Genesis Capital was “struggling” to raise the $1 billion it would need to remain solvent. Genesis Global reacted to the article by releasing a statement that clarified it had “no plans to file bankruptcy imminently.” As closing hours neared for stock markets in the US, BTC registered its weekly low of $15,665—its lowest price point in over two years.

Crypto assets registered a modest recovery on Monday evening, but fell again during early hours of Tuesday. ETH reached its weekly low of $1,082 shortly after the Wall Street Journal published an article confirming Bloomberg’s unidentified Genesis source. In the article, the WSJ claimed that Binance had refused to bail out the troubled crypto lender due to potential conflicts of interest. The article also cited that Genesis had approached private equity firm Apollo Global Management, but did not reveal the state of those negotiations.

Crypto markets began recovering as US markets opened on Tuesday and regained upward momentum in the afternoon when Cleveland Fed President Loretta Mester stated that it “makes sense that we can slow down a bit the … pace of (rate) increases.” Her comments echoed those made by other Fed officials, all of which suggested that the worst of the current rate hike cycle is in the rear view mirror. Before Tuesday gave way to Wednesday, all major US stock indexes closed in the green, BTC gained over $750 and ETH surged by $80.

On Wednesday, prices began losing steam as US stock markets opened. However, later that day, November’s Fed minutes were released. The FOMC’s meeting notes reaffirmed that “a substantial majority of (meeting) participants judged that a slowing in the pace of increase would likely soon be appropriate”.” News that the Fed had confirmed its more dovish outlook in writing would ensure that traditional markets closed in the green once again and that crypto markets would sustain an upward trajectory until late in the night, when BTC reached its weekly high of $16,753.

On Thursday, BTC prices would taper down, before recovering on Friday to settle just above $16,500. BTC prices would remain stable while moving sideways as trading volume slowly fell throughout the weekend. ETH’s price slowly rose throughout the entirety of Friday, eventually registering its weekly high of $1,221 in the day’s final hours and before stabilizing just below that threshold for the remainder of the weekend.

Looking ahead

Investors will continue to monitor the fallout of the FTX collapse, but some analysts believe an eventual Genesis Capital’s bankruptcy may have already been priced in. On Wednesday, the release of the eurozone Core Consumer Price Index (CPI) will be on the radar of investors concerned about global inflation. On Thursday, the release of the Personal Consumption Expenditure (PCE) index could confirm that inflation is waning in the US and reassure investors that the Fed will announce a 50 bps rate hike in mid December.

FTX hack continues to puzzle crypto analysts

During the last two weeks, investors have been monitoring developing stories related to mysterious hacks. After a week of disastrous news for FTX, the troubled exchange managed to give investors one final scare before turning in for the weekend by announcing it had been hacked. Initial reports suggested $600 million in tokens were drained from FTX wallets

The breach was originally divulged by an account administrator in an FTX Support Telegram chat. Later, FTX General Counsel Ryne Miller claimed in a tweet that the transactions resulted from “precautionary steps to move all digital assets to cold storage.” Others speculated that the funds were moved at the behest of Bahamian Financial authorities. Neither statements appear to be true.

During the following week, the hacker converted such a large volume of tokens into ETH, making the wallet in question the 35th largest amongst all ETH addresses on November 16th. Last week, the malicious actor spent the weekend converting millions of ETH to Ren bitcoin (renBTC), an ERC-20 token used to represent the value of BTC in other blockchains, possibly in an attempt to launder the funds. Analysts continue to monitor the hacker’s activities, and we’ll keep a close eye on the matter to make sure Hashdex investors stay up-to-date with the unfoldings.

The information contained herein (“Information”) may not be reproduced or redistributed in whole or in part, in any format, without the express written approval of Hashdex Asset Management Ltd. (“Hashdex”) and its affiliates and subsidiaries (“Hashdex Group”). By accepting this document, you acknowledge and agree that all of the Information contained in this document is proprietary to Hashdex Group. While not explicitly referenced within this piece, Hashdex Group manages the Hashdex Nasdaq Crypto Index ETF, Hashdex Nasdaq Ethereum ETF, Hashdex Nasdaq Bitcoin ETF, Hashdex DeFi Index Fund, Hashdex Smart Contract Platforms Index ETF and other investment vehicles focused on digital assets (collectively the “Fund” and each a “Fund”) which invests in digital tokens. The Information is not an offer to buy or sell, nor is it a solicitation of an offer to buy or sell, interests in the Funds or any advisory services or any other security or to participate in any advisory services or trading strategy. If any offer and sale of securities is made, it will be pursuant to the confidential offering memorandum of the Fund (the Offering Memorandum). Any decision to make an investment in the Fund should be made after reviewing such Offering Memorandum, conducting such investigations as the investor deems necessary and consulting the investor’s own investment, legal, accounting and tax advisors in order to make an independent determination of the suitability and consequences of an investment.

Each Fund seeks to track a relevant index. The performance of each Fund will vary from the performance of the relevant index that it seeks to track. The Information is being provided to you solely for discussion purposes and may not be used or relied on for any purpose (including, without limitation, as legal, tax or investment advice) without the express written approval of Hashdex Group. Certain statements reflect Hashdex Group’s views, estimates, opinions or predictions (which may be based on proprietary models and assumptions, including, in particular, Hashdex Group’s views on the current and future market for digital assets), and there is no guarantee that these views, estimates, opinions or predictions are currently accurate or that they will be ultimately realized. To the extent these assumptions or models are not correct or circumstances change, the actual performance of Hashdex Group and the Funds may vary substantially from, and be less than, the estimated performance. None of Hashdex Group, the Funds nor any of their respective affiliates, shareholders, partners, members, directors, officers, management, employees or representatives makes any representation or warranty, express or implied, as to the accuracy or completeness of any of the Information or any other information (whether communicated in written or oral form) transmitted or made available to you.

Each of the aforementioned parties expressly disclaims any and all liability relating to or resulting from the use of the Information or such other information. Except where otherwise indicated, the Information is based on matters as they exist as of the date of preparation and not as of any future date and will not be updated or otherwise revised to reflect information that subsequently becomes available, or circumstances existing or changes occurring after the date hereof. Investing in financial markets, the Funds and digital assets, including Bitcoin, DeFi tokens, and Ethereum, involves a substantial degree of risk. There can be no assurance that the investment objectives described herein will be achieved. Any investment in the Funds may result in a loss of the entire amount invested. Investment losses may occur, and investors could lose some or all of their investment. No guarantee or representation is made that Hashdex’s investment strategy, including, without limitation, its business and investment objectives, diversification strategies or risk monitoring goals, will be successful, and investment results may vary substantially over time. Nothing herein is intended to imply that the Hashdex Group’s investment methodology or that investing any of the protocols or tokens listed in the Information or the Funds may be considered “conservative,” “safe,” “risk free,” or “risk averse.” Neither historical returns nor economic, market or other performance is an indication of future results. Certain information contained herein (including financial information) has been obtained from published and non-published sources. Such information has not been independently verified by Hashdex Group, and Hashdex Group does not assume responsibility for the accuracy of such information. Hashdex Group does not provide tax, accounting or legal advice. Certain information contained herein constitutes forward-looking statements, which can be identified by the use of terms such as “may,” “will,” “should,” “expect,” “anticipate,” “project,” “estimate,” “intend,” “continue” or “believe” (or the negatives thereof) or other variations thereof. Due to various risks and uncertainties, including those discussed above, actual events or results, the ultimate business or activities of Hashdex Group or the Funds or the actual performance of Hashdex Group, the Funds, or digital tokens may differ materially from those reflected or contemplated in such forward-looking statements. As a result, investors should not rely on such forward- looking statements in making their investment decisions. None of the Information has been filed with the U.S. Securities and Exchange Commission, any securities administrator under any state securities laws or any other governmental or self-regulatory authority. No governmental authority has opined on the merits of the offering of any securities by the Funds or Hashdex, or the adequacy of the information contained herein.

Du kanske gillar

Nyheter

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Publicerad

3 timmar sedanden

22 oktober, 2025

Förvärvet förenar FalconX marknadsledande Prime Brokerage-plattform med 21shares ETP-infrastruktur för att främja investeringsprodukter för digitala tillgångar

Markerar FalconX tredje strategiska transaktion under 2025, vilket understryker dess avgörande roll i att forma ekosystemet för digitala tillgångar

FalconX, en ledande institutionell Prime Brokerage-leverantör för digitala tillgångar, meddelade idag att de har gått med på att förvärva 21shares, leverantören av världens största utbud av börshandlade fonder och produkter (ETFer/ETPer) inom kryptovaluta. Transaktionen representerar en viktig milstolpe i FalconX strategi att accelerera konvergensen av noterade marknader och digitala tillgångar, samtidigt som den stärker sin globala närvaro i USA, Europa och Asien-Stillahavsområdet.

I en av de viktigaste ETP-branschtransaktionerna de senaste åren sammanför förvärvet 21shares expertis inom utveckling och distribution av tillgångsförvaltningsprodukter med FalconX institutionella infrastruktur, struktureringskapacitet och riskhanteringsplattform.

Tillsammans kommer de två företagen att accelerera skapandet av skräddarsydda investeringsprodukter som möter den växande institutionella och privata efterfrågan på reglerad exponering för digitala tillgångar.

Sedan grundandet 2018 av Hany Rashwan och Ophelia Snyder har 21shares vuxit till en global ledare inom digitala ETPer och förvaltar tillgångar till ett värde av över 11 miljarder dollar fördelat på 55 noterade produkter per den 30 september 2025. Dess egenutvecklade teknikplattform och väletablerade nätverk av partners ligger till grund för deras förmåga att snabbt och i stor skala lansera nya produkter på marknaden. FalconX, medgrundat av Raghu Yarlagadda, har underlättat handelsvolymer på över 2 biljoner dollar och en global kundbas på över 2 000 institutioner, tack vare sin kryptobaserade handels-, kredit- och teknikinfrastruktur.

”21shares har byggt en av de mest betrodda och innovativa produktplattformarna inom digitala tillgångar”, säger Raghu Yarlagadda, VD för FalconX. ”Vi bevittnar en kraftfull konvergens mellan digitala tillgångar och traditionella finansmarknader, då krypto-ETPer öppnar nya kanaler för investerarnas deltagande genom reglerade, välbekanta strukturer. FalconX har byggt den institutionella ryggraden för handel, derivat och kredit, och att utöka den infrastrukturen till börsnoterade marknader genom 21Shares är ett naturligt nästa steg mot att stärka marknadseffektiviteten. För FalconX är detta en medveten, långsiktig investering i att bygga ett varaktigt företagsvärde över marknadscykler.”

”Under de senaste 8 åren har vi byggt 21shares verksamhet från 0 dollar till mer än 11 miljarder dollar i förvaltat värde. Vi har skalat upp för att nå miljontals kunder i alla hörn av världen och fört in dem i krypto med våra produkter och vår forskning”, säger 21shares grundare Ophelia Snyder och Hany Rashwan. ”Vi ser verkligen fram emot att FalconX fortsätter att bygga vidare på denna starka grund för nästa kapitel i 21shares utveckling.”

”Vårt mål har varit att göra kryptoinvesteringar tillgängliga för alla genom branschledande börshandlade produkter”, säger Russell Barlow, VD för 21shares. ”Nu kommer FalconX att göra det möjligt för oss att agera snabbare och utöka vår räckvidd. Tillsammans kommer vi att vara pionjärer inom lösningar som möter de ständigt växande behoven hos investerare i digitala tillgångar världen över.”

Efter slutförandet kommer 21shares att fortsätta förvaltas oberoende under FalconX-paraplyet. Barlow kommer att fortsätta som VD för 21shares och arbeta nära ledningsgruppen på FalconX för att främja en gemensam vision för framtiden för ekosystemet för digitala tillgångar. Inga förändringar av konstruktionen eller investeringsmålen för de befintliga 21shares ETPerna (Europa) eller ETFerna (USA) är planerade.

Detta förvärv bygger på FalconX strategi för 2025 för att stärka sin globala verksamhet inom handel, kapitalförvaltning och marknadsinfrastruktur. Det följer integrationen av Arbelos Markets och majoritetsandelen som togs i Monarq Asset Management tidigare i år, tillsammans med expansioner i Latinamerika, Asien-Stillahavsområdet och Europa, Mellanöstern och Afrika. I takt med att digitala tillgångar utvecklas till vanliga investeringsprodukter placerar detta drag FalconX i centrum för hur institutioner och investerare får tillgång till kryptoekonomin.

Om FalconX

FalconX är en ledande mäklarfirma för digitala tillgångar för världens främsta institutioner. Vi erbjuder omfattande tillgång till global likviditet för digitala tillgångar och ett komplett utbud av handelstjänster. Vårt dedikerade team, som är tillgängligt dygnet runt för konto-, operativa och handelsbehov, gör det möjligt för investerare att navigera på marknaderna dygnet runt. FalconX Bravo, Inc., ett dotterbolag till FalconX, var den första CFTC-registrerade swap-handlaren som fokuserade på kryptovalutaderivat.

FalconX stöds av investerare som Accel, Adams Street Partners, Altimeter Capital, American Express Ventures, B Capital, GIC, Lightspeed Venture Partners, Sapphire Ventures, Thoma Bravo, Tiger Global Management och Wellington Management. FalconX har kontor i Silicon Valley, New York, London, Hongkong, Bengaluru, Singapore och Valletta. För mer information, besök falconx.io eller följ FalconX på X och LinkedIn.

”FalconX” är ett marknadsföringsnamn för FalconX Limited och dess dotterbolag. Tillgängligheten av produkter och tjänster är beroende av jurisdiktionella begränsningar och FalconX-enhetens kapacitet. För mer information om vilka juridiska personer som erbjuder specifika produkter och tjänster, vänligen se informationen på vår offentliga webbplats, som ingår häri, eller kontakta din relationskontakt.

Om 21shares

21shares är en av världens ledande leverantörer av börshandlade produkter för kryptovaluta och erbjuder de största sviterna av fysiskt stödda krypto-ETPer på marknaden. Företaget grundades för att göra kryptovaluta mer tillgänglig för investerare och för att överbrygga klyftan mellan traditionell finans och decentraliserad finans. 21shares noterade världens första fysiskt stödda krypto-ETP 2018 och byggde upp en sjuårig meritlista av att skapa börshandlade fonder för kryptovaluta som är noterade på några av de största och mest likvida värdepappersbörserna globalt. Med stöd av ett specialiserat forskarteam, egenutvecklad teknik och djupgående expertis inom kapitalmarknaden levererar 21shares innovativa, transparenta och kostnadseffektiva investeringslösningar.

För mer information, besök www.21shares.com.

Nyheter

Hybridreplikering: nästa stora grej för ETFer?

Publicerad

4 timmar sedanden

22 oktober, 2025

ETFer replikerar sitt index antingen fysiskt eller via syntetisk replikering – nu introduceras en ny replikeringsmetod av Scalable Capital

I ETF-världen sker det mindre och större produktrevolutioner då och då. En av dessa i år är förmodligen den nya ”hybridreplikeringen”. I den här artikeln tittar vi närmare på vad detta handlar om och vem som är först med att använda den i sina ETFer.

Hybridreplikering: Vad är det?

Replikeringsmetoder för ETFer kunde tidigare delas in i två grundläggande varianter: Fysisk och syntetisk replikering (även om fysisk replikering fortfarande har en underkategori med ”optimerad sampling”).

Som namnet ”hybridreplikering” antyder är denna nya replikeringsmetod en blandning av fysisk och syntetisk replikering.

ETFen replikerar således dynamiskt sitt underliggande index och kan använda både den ena och den andra varianten för att följa sitt index. Detta kan vara särskilt fördelaktigt för brett diversifierade globala ETFer för att optimalt kunna följa respektive delmarknader.

Vi ska titta närmare på exakt hur detta fungerar och fördelarna och nackdelarna med denna metod om en stund. Men först ska vi titta på de grundläggande skillnaderna mellan de olika replikeringsmetoderna.

Skillnaden: Fysisk, syntetisk och hybridreplikering av ETFer

I grund och botten erbjuder varje form av replikering vissa fördelar och nackdelar. Det är därför det tidigare fanns tre olika replikeringsmetoder som ETFer kunde använda för att replikera sitt motsvarande index. Nu läggs hybridreplikeringsmetoden till:

- (Fullständig) fysisk replikering används för att spåra lättillgängliga och mycket likvida marknader. ETF:er på DAX 40, FTSE 100 eller S&P 500 replikeras därför ofta direkt och fullständigt. De aktier som ingår är bland de största aktiebolagen i respektive land och är lätta att handla med. Dessutom är ansträngningen från ETF-leverantörernas sida att köpa några dussin eller några hundra aktier begränsad.

- Optimerad sampling används huvudsakligen för stora index med flera tusen aktiebolag. För att följa ett globalt globalt aktieindex som MSCI ACWI IMI räcker det till exempel att köpa ett representativt urval på cirka 3 500 aktier istället för de cirka 9 000 aktier som indexet innehåller. Detta sparar ETFen, och därmed dig som investerare, pengar och är mycket mer effektivt.

- Syntetisk replikering används företrädesvis för marknader som är svåra att komma åt, där direktköp av aktier är alldeles för dyrt eller försvåras av regulatoriska förhållanden. Swap-ETFer erbjuder också strukturella fördelar på vissa marknader – till exempel när det gäller källskattebesparingar. Mer om detta strax …

- Hybridreplikering är en kombination av fysisk och syntetisk replikering. En ETF som använder hybridreplikering kan själv inom ETFen bestämma vilka marknader den vill replikera direkt via fysisk replikering och vilka marknader som är bättre inkluderade i portföljen via swappar.

Jämförelse av ETF-replikeringsmetoder

| Fysisk (fullständig) | Fysisk (sampling) | Syntetiskt | Hybrid | |

| Replikerings- metod | Fullständig replikering | Sampling | Swap-based | Blandning av fysisk och syntetisk replikering |

| ETF-beskrivning | Indexet replikeras 1:1 i ETFen | ETF:n innehar ett representativt urval av indexaktier | Indexreplikering sker via en swaptransaktion | ETF innehar aktier både direkt och via swappartners |

| Underliggande tillgångar | Aktier, obligationer | Aktier, obligationer | Aktier, obligationer, råvaruindex, penningmarknadsindex, korta och hävstångsindex | Aktier |

| Typiska egenskaper hos index- komponenterna | Likvida värdepapper | (Delvis) illikvida värdepapper | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner |

| Idealt antal indexkomponenter | Lågt | Högt | Låg till hög | Låg till hög |

| Ideal utdelnings- policy | Utdelande och ackumulerande | Utdelande och ackumulerande | Övervägande ackumulerande | Övervägande |

| Exempel index | DAX, Eurostoxx 50, FTSE 100, Dow Jones 30 | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI | MSCI World, MSCI Emerging Markets, Eurostoxx 50 Rohstoff-Indizes, Short DAX, Leverage DAX | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI, Eurostoxx 50 |

Hybrida replikerande ETFer är för närvarande endast tillgängliga på aktieindex

Hur fungerar hybridreplikering med ETFer?

Styrkorna med den nya replikeringsmetoden är särskilt tydliga i brett diversifierade aktieindex som MSCI ACWI eller FTSE All World. Syftet med hybridreplikeringsmetoden är att kombinera fördelarna med fysisk replikering med fördelarna med den syntetiska replikeringsmetoden. Hur fungerar detta i praktiken?

Ett exempel är swap-ETFer på S&P 500, som har en avgörande fördel jämfört med sina fysiskt replikerande syskon – det finns ingen källskatt på utdelningar.

Hur då? Medan fysiskt replikerande ETFer måste betala minst 15 % källskatt på amerikanska utdelningar eftersom de investerar direkt i amerikanska aktier, byter en swap-ETF helt enkelt indexets avkastning med ett motsvarande finansinstitut (motparten eller swappartnern).

Inga amerikanska aktier krävs i ETFens bärarportfölj. Och där inga amerikanska aktier köps direkt uppstår ingen källskatt. Detta är också anledningen till att syntetiska ETFer på S&P 500 har något högre långsiktig avkastning än fysiska S&P 500-ETFer.

Med syntetiska ETFer kan investerare också dra nytta av en unik strukturell dynamik på den kinesiska lokala A-aktiemarknaden. Denna specifika aktiemarknad är starkt begränsad eller reglerad och erbjuder samtidigt en attraktiv miljö för professionella investerare (t.ex. hedgefonder) som följer marknadsneutrala strategier.

Dessa investerare har dock ofta begränsad tillgång, till exempel för blankning för att säkra sin marknadsrisk. Som ett resultat är dessa marknadsaktörer beredda att betala swap-motparterna i syntetiska ETFer (vanligtvis stora banker) en premie på den korta exponering som motparterna är exponerade för.

Denna extra premie förs delvis vidare till investerare i syntetiska A-aktie-ETFer och har historiskt sett lett till överavkastning. Premien kan fluktuera över tid och är främst beroende av efterfrågan från dessa marknadsaktörer.

Jämförelse

En nackdel med en syntetisk ETF jämfört med en fysiskt replikerande ETF är att den kanske inte kan genomföra värdepappersutlåning om den inte innehar de nödvändiga värdepapperen i sin portfölj. Många swap-ETFer använder ändå inte värdepappersutlåning. Detta är dock ett vanligt sätt för ETF:er att generera ytterligare intäkter för fondinvesterare.

Motpartsrisk med swap-ETFer

Med swap-ETFer anges ofta den så kallade motpartsrisken som en stor nackdel. Men är risken med swap-ETFer verkligen så stor? Det korta svaret är: Nej. Därför att:

- Som regel innehar både ETFen och swap-motparten säkerhet i form av likvida värdepapper.

- Denna säkerhet måste alltid fysiskt säkra minst 90 % av nettotillgångsvärdet (NAV). Eller tvärtom: motpartsrisken är begränsad till maximalt 10 % av fondens tillgångar och balanseras dagligen.

- I praktiken är syntetiska ETFer ofta översäkrade (säkerhet > NAV) och du kan när som helst se säkerhetsportföljen och de valda swap-partnerna transparent på webbplatserna för många ETF-leverantörer.

- Hittills har europeiska investerare inte lidit några förluster på grund av swap-motpartsrisk – inte ens under de allvarligaste kriserna (t.ex. 2008 och 2020).

Och det är här hybridreplikeringsmetoden kommer in i bilden – eftersom den till exempel kan användas för att syntetiskt replikera den amerikanska marknaden ”källskatteoptimerad” i en global ETF, medan den europeiska eller japanska aktiemarknaden fysiskt replikeras ”värdepappersutlåningskonformt”. Resultatet är faktiskt kombinationen av ”det bästa av två världar” – eftersom respektive ETF optimalt kan kartlägga motsvarande delmarknader beroende på de strukturella förhållandena och därmed möjliggöra en minimalt högre avkastning för dig som ETF-investerare.

Viktigt: Syntetiska ETFer kan också låna ut värdepapper från carrierportföljen. Det beror sedan på vilka värdepapper i carrierportföljen som är efterfrågade och hur. Med högre efterfrågan eller mindre likviditet kan till exempel vanligtvis högre avkastning uppnås än med mycket likvida värdepapper. Du kan läsa mer om detta i vår artikel om värdepappersutlåning med ETF:er.

Vilka ETFer använder den nya hybridreplikering?

I dag erbjuder endast en leverantör en ETF på MSCI ACWI med hybridreplikering: Xtrackers. Den Frankfurt-baserade kapitalförvaltaren har samarbetat med onlinemäklaren Scalable Capital för att lansera en global ETF.

Nyheter

31IG ETF företagsobligationer med förfall 2031

Publicerad

5 timmar sedanden

22 oktober, 2025

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) med ISIN IE000I2WYEU9, strävar efter att spåra Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened-index följer företagsobligationer denominerade i EUR.

Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2031) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2031 (Denna ETF kommer att stängas efteråt).

Den börshandlades fondens TER (total cost ratio) uppgår till 0,12 % p.a. iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) är den billigaste och största ETF som följer Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kupongerna) i ETFen delas ut till investerarna (Årligen).

Denna ETF lanserades den 5 november 2024 och har sin hemvist i Irland.

Investeringsmål

Fondens mål är att uppnå avkastning på din investering genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened Index, fondens jämförelseindex.

Handla 31IG ETF

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) är en europeisk börshandlad fond. Denna fond handlas på till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | 31IG |

Största innehav

| Emittent | Vikt % |

| BANQUE FEDERATIVE DU CREDIT MUTUEL SA | 2.98 |

| BANCO SANTANDER SA | 2.24 |

| INTESA SANPAOLO SPA | 1.76 |

| BPCE SA | 1.52 |

| MERCEDES-BENZ GROUP AG | 1.32 |

| CREDIT MUTUEL ARKEA | 1.31 |

| TELEFONICA EMISIONES SAU | 1.29 |

| MEDTRONIC GLOBAL HOLDINGS SCA | 1.27 |

| SIEMENS FINANCIERINGSMAATSCHAPPIJ N.V. | 1.25 |

| VOLKSWAGEN LEASING GMBH | 1.06 |

Innehav kan komma att förändras

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Hybridreplikering: nästa stora grej för ETFer?

31IG ETF företagsobligationer med förfall 2031

Investera i Worldcoin med en börshandlad produkt

ISRC ETF ger exponering mot företagsobligationer denominerade i euro

Fokus mot en helt ny börshandlad produkt i september 2025

M5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

Could Bitcoin be the key to your dream house?

Börshandlade fonder för europeiska small caps

Levler noterar ytterligare fyra börshandlade fonder i Sverige

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFokus mot en helt ny börshandlad produkt i september 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanM5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCould Bitcoin be the key to your dream house?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBörshandlade fonder för europeiska small caps

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLevler noterar ytterligare fyra börshandlade fonder i Sverige

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMiners Find Their Mojo as Gold Consolidates

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTech multi-megatrend ETF utvecklar metodologi med tillägg av exponeringar mot kvantberäkning och försvarsteknik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanState Street och Blackstone lanserar aktivt förvaltade CLO-ETFer i Europa