Nyheter

En introduktion till Algorand (ALGO)

Publicerad

2 år sedanden

Denna introduktion till Algorand (ALGO) är en guide för att förstå Algorand, en tillståndslös betalningsfokuserad Layer 1 blockchain. När 21Shares hänvisar till Algorand menar 21Shares företaget som helhet där ALGO är dess inhemska token. Denna forskning kommer att förklara vad Algorand gör och vad dess huvudsakliga användningsfall är. Den kommer att förklara de primära metoderna för att värdera ALGO och analysera de omedelbara riskerna med att investera i Algorand.

Sammanfattning

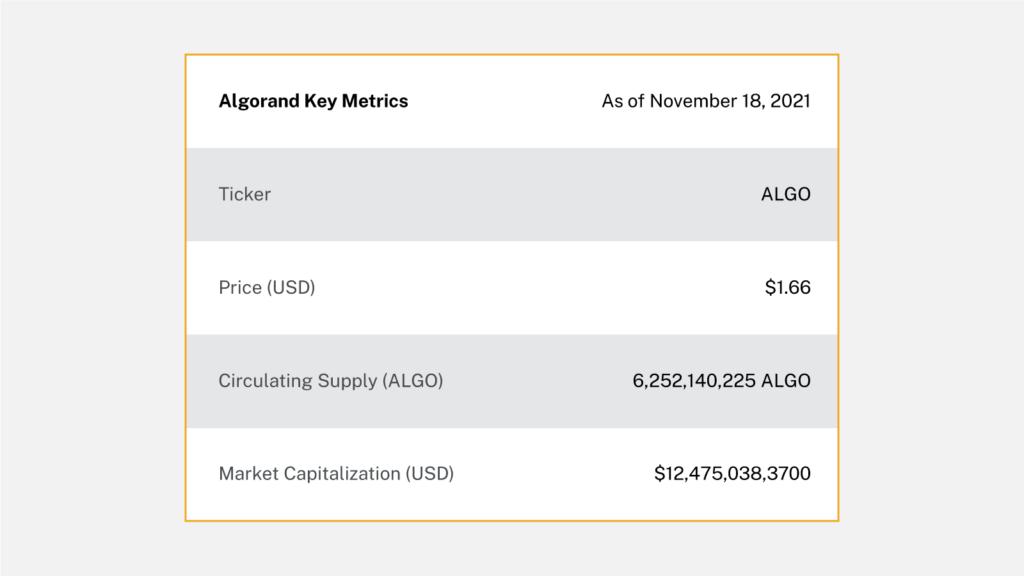

På 21shares är vi glada över att ha lanserat världens första Algorand ETP på SIX Swiss Exchange den 23 november 2021 (ALGO | ISIN:CH1146882316). Algorand (ALGO) är en tillståndslös betalningsfokuserad Layer1 blockchain som är designad för att hjälpa till att skapa avancerade decentraliserade applikationer tillsammans med komplexa finansiella primitiver. Protokollet använder en nätverksarkitektur med dubbla nivåer, kombinerat med en ny ändring av Proof of stake-konsensusmekanismen kallad pure-proof-of-stake (PPOS) för att öka transaktionsgenomströmningen (bearbetar upp till 1 000 TPS), utöver att uppnå transaktioner slutgiltighet under fem sekunder.

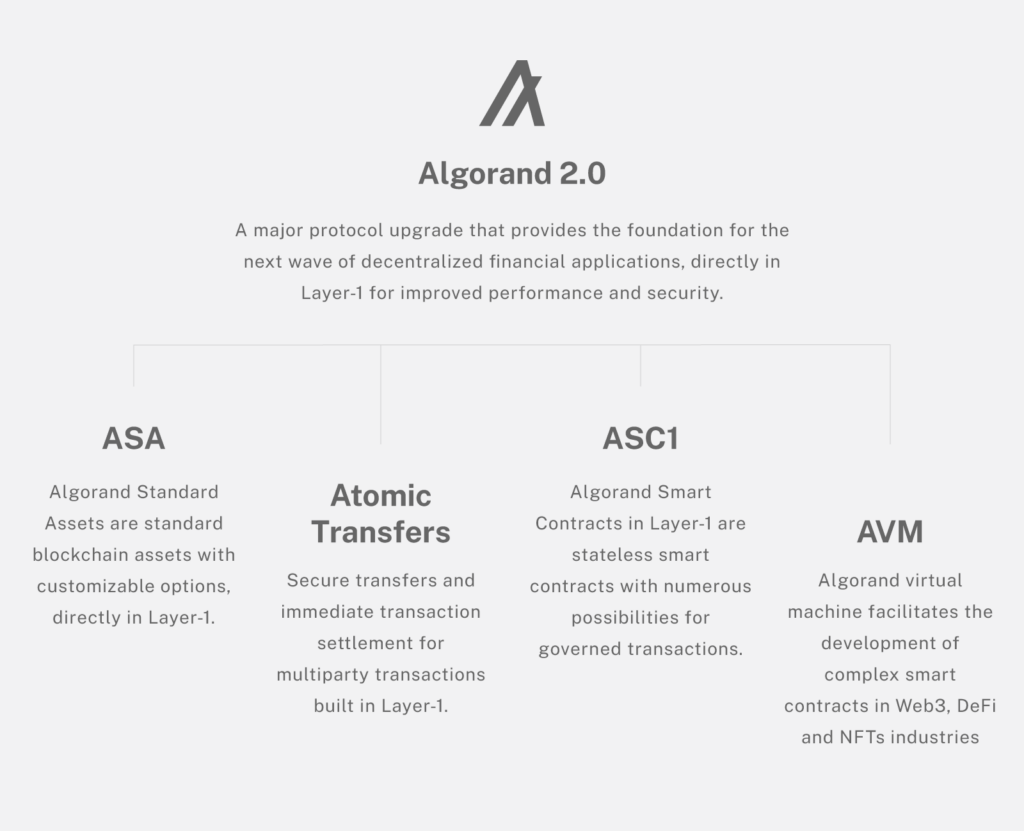

Algorand grundades i slutet av 2017 som skapelse av den berömda italienska MIT-professorn Silvio Micali. 2012 års Turing-pristagare, hyllad för sina bidrag till kryptografi genom att inrätta noll-kunskapsbevis, skapade idén bakom nätverket i hopp om att ta itu med blockkedjetrilemmat av säkerhet, decentralisering och skalbarhet som föreslagits av Ethereums grundare, Vitalik Buterin. Även om nätverkets huvudnät hade lanserats i juni 2019, hade det uppfinningsrika protokollet inte tagit fart förrän 2020 som innehöll nätverkets stora uppgradering, Algorand 2.0. Nätverkets upprustning låste upp viktiga kapaciteter som behövs för att underbygga skapandet av sofistikerade användningsfall som decentraliserade finansiella tjänster (DeFi), i överensstämmelse med de blomstrande ekosystemen på jämförbara smarta kontraktsbaserade blockkedjor.

Algorand liknar många andra basskiktsnätverk och administreras av en ideell Singapore-baserad organisation, Algorand Foundation, som samtidigt ger ett vinstdrivande Boston-baserat mjukvaruföretag Algorand, Inc i uppdrag att ge näring åt utvecklingen av nätverket.

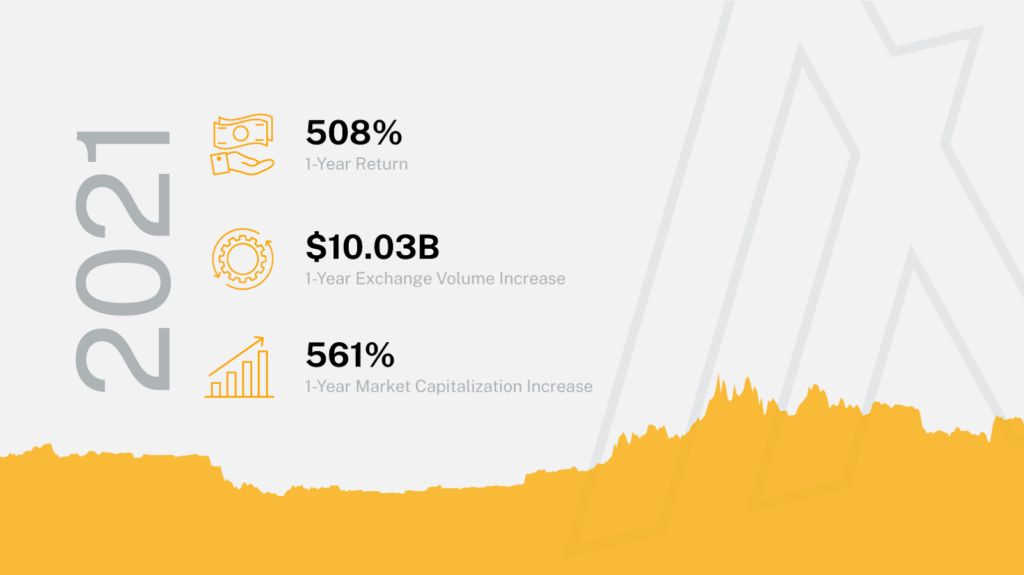

I den här rapporten kommer vi att erbjuda en uttömmande översikt av Algorands nätverk, ALGO-kryptotillgången och diskutera de olika investeringsriskerna förknippade med projektet – förutom hur en investerare kan tänka på det framtida värdet av dess underliggande kryptotillgång. Algorand har släpat efter resten av kryptotillgångarna med stora bolag under den nuvarande utökade tjurmarknaden på grund av dess diskutabla tokenomics och vad som en gång var återhållsamt baslager. Två aspekter som har behandlats under loppet av 2021, och så i denna rapport kommer vi att erbjuda den mest lägliga täckningen av Algorand och ALGO som finns på marknaden.

I den här rapporten kommer vi att erbjuda en uttömmande översikt av Algorands nätverk, ALGO-kryptotillgången och diskutera de olika investeringsriskerna förknippade med projektet – förutom hur en investerare kan tänka på det framtida värdet av dess underliggande kryptotillgång. Algorand har släpat efter resten av kryptotillgångarna med stora bolag under den nuvarande utökade tjurmarknaden på grund av dess diskutabla tokenomics och vad som en gång var återhållsamt baslager. Två aspekter som har behandlats under loppet av 2021, och så i denna rapport kommer vi att erbjuda den mest lägliga täckningen av Algorand och ALGO som finns på marknaden.

Hur Algorand fungerar

Algorands förmåga att erbjuda hög transaktionsgenomströmning (1 000 TPS) kombinerat med nästan omedelbar transaktionsslutbarhet (~4,2 sekunder) förstärks av två nätverksdesigner som hjälper till att uppnå denna verklighet.

Den ena är blockkedjans unika dubbelskiktsarkitektur som separerar de beräkningskrävande processerna genom att lokalisera den på nätverkets off-chain-lager (Layer 2), samtidigt som det designers on-chain-lagret (Layer1) för att vara värd för relativt enklare smarta kontraktsbaserade transaktioner. Nätverksdelningen tjänar till att förhindra att eventuella flaskhalsar materialiseras. Två, den skalbara och slumpmässighetsbaserade iterationen på POS-konsensusmekanismen (proof of stake) känd som ren proof of stake. I följande avsnitt kommer vi att utveckla dessa komponenter och hur de främjar Algorands vision.

Tvåskiktsarkitektur

Algorands on-chain Layer 1 är där kärnan i verksamheten äger rum. Inbakat i basskiktet är en uppsättning funktioner som utrustar blockkedjan med de egenskaper som krävs för att stärka deras alldeles egna DeFi-ekosystem och invecklade verkliga användningsfall. Bland några av dessa komponenter finns Algorand Standard Assets (ASAs), Algorand’s Virtual Machine (AVM) som driver skapandet av Turing-kompletta smarta kontrakt skrivna i både assembly-liknande språk som kallas TEAL kombinerat med: Python, Clarity och Reach (enkel variation). av Javascript), Nyckelfunktionalitet och slutligen Atomic-överföringar som möjliggör omedelbar och tillförlitlig avveckling av flerpartstransaktioner.

ASA är nätverkets lösning för att skapa 4 olika typer av standardiserade tokens som drar nytta av enkelheten, kompatibiliteten och delade säkerheten i det underliggande nätverket eftersom de är inbäddade i själva blockchain-lagret, snarare än att presenteras genom tillägg. smarta kontrakt. Det föreslagna systemet ses som Ethereums ERC-match utformad för att normalisera processen för att skapa token, till vilken det gör det möjligt att utforma: Fungible (poäng i spelet, systemkrediter, lojalitetspoäng), icke-fungibel (identitet, föremål i spelet), begränsad fungibel (värdepapper, statlig utgiven fiatvaluta), begränsade icke-fungibla tokens (fastigheter, regulatoriska certifieringar).

För att skapa en, förväntas utvecklare endast fylla i ett formulär som tillhandahåller dess grundläggande detaljer inklusive tillgångs- och enhetsnamn och dess totala utbud för att den ska distribueras, snarare än att kompilera kod. Ett tillvägagångssätt som hjälper till att avvärja vissa dåliga tokendesigner som kan äventyra tillgångens säkerhet, vilket framgår av de miljarder som gick förlorade 2021 på grund av exploaterande hack i Ethereums DeFi-ekosystem.

Förutom att homogenisera tokeniseringsprocessen, möjliggör ASA:er på motsvarande sätt transaktioner med individer med tillgångsspamskydd (ASP), samtidigt som de ger tokenutgivare det som kallas rollbaserad tillgångskontroll (RBAC). ASP skyddar användare från att ta emot tillgångar belastade med rykte eller juridiska risker såvida inte uttryckligt samtycke till att acceptera token tillhandahålls av användarna – en efterföljande verklighet på platser som USA där medborgare är uteslutna från att delta i airdrops på grund av SEC:s tolkning att de kan bryta mot värdepapperslagar. Å andra sidan anförtror RBAC token-förvaltare möjligheten att placera vissa konton under utredning i karantän, eller införa en vitlistningsmodell där endast en diskret grupp användare är berättigade att göra transaktioner, som nära liknar scheman i de kontrollerade finansiella miljöer som finns allestädes närvarande i traditionell finans. .

Före lanseringen av AVM var algorand initialt begränsad till att stödja skapandet av statslösa smarta kontrakt (ASC1) genom dess icke-Turing kompletta språk TEAL (Transaction Execution Approval Language), som begränsade införandet av komplex logik i applikationerna eftersom TEAL-program var primärt fokuserat på att köra grundläggande operationer som att returnera sant och falskt, samtidigt som det används för att godkänna och analysera transaktioner. Efter uppgraderingen kan Algos operativsystem nu vara värd för dApps byggda med språk på högre nivå som Python, Reach (förenklat JavaScript-liknande), Clarity och GO, vilket möjliggör sammansättning av mer sofistikerade användningsfall och förenklar ekosystemets mognad.

När det gäller Atomic-överföringar, positionerar den här egenskapen Algorands huvudlager starkt som en pålitlig finansiell reskontra på grund av att det möjliggör friktionsfritt utbyte av tillgångar mellan otillförlitliga parter, nästan omedelbart. Ett ouppnåeligt fenomen på 1:a generationens blockkedjor på grund av deras begränsade kapacitet och långa bekräftelsetider. På grund av Algos nästan omedelbara slutgiltighet, kombineras transaktioner tillsammans och genomförs antingen helt eller hållet eller avvisas med pengar som går tillbaka till sina ursprungliga användare. Denna funktion öppnar dörren för att underlätta snabb sammanflätning av flerparts- och multitillgångstransaktioner som kan sträcka sig utanför Algos ekosystems område.

Omnyckelfunktionalitet är Algorands sista försök att stärka blockkedjan som ett användarorienterat nätverk skräddarsytt för sömlös användning. Funktionen gör det möjligt att bevara en offentlig adress samtidigt som den privata nyckeln byts ut utan att påtvinga några strukturella ändringar på kontot som övervakar dem båda, vilket i gengäld innebär att omfördelning av ett kontrakts äganderätt nu är lika smidigt som att skicka en transaktion. En verklighet som kan uppskattas högt av företag eller tjänsteleverantörer med frekvent alternerande personal, eller för att ta i bruk en systematiserad rotation av utgiftsnyckeln.

Även om beräkning och avveckling kan köras på båda skikten, vilket framgår av de funktionsfyllda lager 1 smarta kontraktsmöjligheterna, släpps beräkningsintensiva dApps ut till Algorands off-chain-lager (L2) för att förhindra att flaskhalsar materialiseras. Kontrakt som till exempel hanterar privata aktieplaceringar och som behöver hänvisa till externa databaser med certifierade investerare hålls bättre utanför kedjan eftersom det är kostsamt att hålla betydande data i kedjan. Andra kontrakt som använder integritetsorienterade bibliotek, såsom ZK-Snark, som kräver avsevärd datorkraft, omdirigeras också till lagret utanför kedjan. Mekanismen genom vilken Algorand knyter off-chain-lagret till huvudnätverkets säkerhet är genom att slumpmässigt välja en kommitté av noder som redan deltar i blockvalidering och uppmana dem att utföra de mer komplexa kontrakten när det behövs. På så sätt skulle skalbarhet inordnas i blockkedjans kärnfunktionalitet.

Rent bevis på insats- och blockproduktion

Algorands demokratiserade variant av POS, kallad Pure-Proof-Of-Stake, är i huvudsak det hemliga receptet genom vilket nätverket hävdar att det uppnår sin heliga gral av skalbarhet, decentralisering och säkerhet. Tre fastigheter aktualiserar denna verklighet. En, den demokratiserar tillgången till nätverksdeltagande genom att endast kräva 1 Algo som minimiinsats för att fungera som antingen en relä eller en deltagande nod. Relänoder är ansvariga för att kommunicera över nätverket och se till att meddelanden sprids på rätt sätt, medan deltagande noder körs och deltar i konsensusalgoritmen. För det andra delar den ut valideringsbelöningar till alla tokeninnehavare, till skillnad från endast validatorer som finns i ETH-modellen, och samlar dem på ~4 till 6 % APY. Tre, aspekten av slumpmässighet som garanterar en rimlig möjlighet till deltagande för alla berättigade noder med avseende på deras insats.

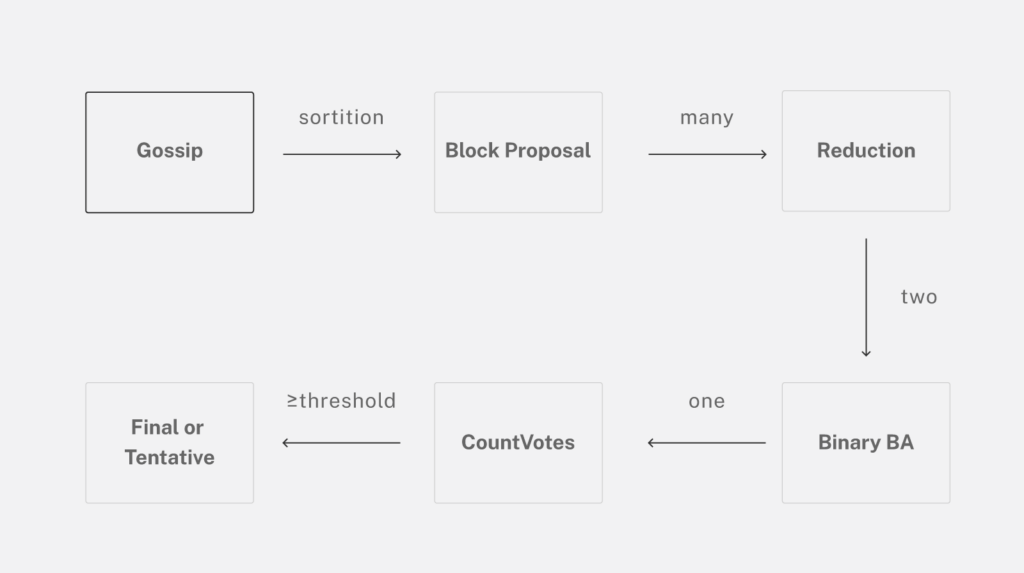

I det avseendet inkluderar Algorands process för att blockera produktion, körbar i tre steg och beroende av slumpmässighet i kedjan, ett förslag, mjuk omröstning och certifieringsfaser. Förslaget börjar med att alla kvalificerade noder går igenom underkontona de övervakar, medan de kör en kryptografisk primitiv känd som en verifierbar slumpmässig funktion, för att avgöra vilka som är nominerade att föreslå ett block i nästa steg av konsensus baserat på deras hashade bevis.

VRF är kortfattat pseudoslumpmässiga kryptografiska funktioner som kan ge bevis på att deras utdata beräknades korrekt av dess avsändare, eftersom den är mappad till deras publika nyckel. De fungerar på samma sätt som ett viktat lotterisystem genom att det totala antalet insatta ALGO ökar sannolikheten för att bli valda eftersom varje token agerar som en egen lott för sin ägares adress.

Utvalda konton sänder sedan sitt nästa föreslagna block kopplat till den associerade VRF-utgången som styrker deras giltighet som förslagsställare. Nästa steg fortsätter med målet att reducera alla blockförslag till ett. VRF körs på nytt för att bilda kommittén för mjuka omröstningar där deltagarna väljs slumpmässigt ut för att rösta på förslaget med det lägsta hashvärdet, upprepade gånger, tills beslutförhet uppnås. Slutligen anländer stadiet för attestera omröstning med utformningen av en ny kommitté för att vittna om att det föreslagna blocket saknas i fråga om dubbel- eller överutgifter. Utskottet röstar sedan för att certifiera blockeringen om ett beslutfört är närvarande på ett sätt som motsvarar det föregående steget.

Som visas är Algorands nyckelkomponent för att uppnå skalbarhet utan att kompromissa med vare sig säkerhet eller decentralisering elementet av slumpmässighet som abstraheras i den rena bevisinsatsalgoritmen, och dess ömsesidiga kryptografiska sorteringsmekanism relaterad till VRF.

Slumpmässighet stärker säkerheten eftersom förslags- eller kommittékontona väljs slumpmässigt och i hemlighet utan några P2P-meddelanden. Noder går bara igenom sina konton och kör ett personligt lotteri för att validera om de valdes, vilket innebär att blockproducerande noders identiteter döljs, vilket ytterligare skyddar dem mot eventuella DDOS-attacker. Även om de identifierades, ersätts noder och kommittéer intermittent med en slumpmässigt utvald grupp i varje runda av konsensus så att de riktar sig så sent som skulle vara fruktlöst.

Detta minskar inte bara risken för en nätverksattack, utan det hämmar också nätverket med dess oförkliga tillstånd. För att sätta i sitt sammanhang, gruvarbetare i POW-baserade system är mottagliga för att lösa det kryptografiska pusslet på samma blockhöjd, vilket resulterar i en mjuk gaffel i kedjan; där den som tillhör den lägre aktivitetskedjan så småningom kommer att kasseras. Inom Algorands konsensus kan endast 1 block bekräftas eftersom konton väljs slumpmässigt för att föreslå blocket och bilda kommittén för att fylla denna förväntning på en gång, och sedan ersättas av dess nästa slumpmässigt viktade omgång av utvalda konton.

När man talar om decentralisering kommer varje deltagande nod att vara berättigad att föreslå och godkänna ett block, relativt proportionellt mot deras insats, eftersom de periodiskt och slumpmässigt väljs ut per omgång. Det kommer aldrig att finnas en stel uppsättning validatorer som styr blockproduktionsprocessen eftersom noderna roterar slumpmässigt, oavsett hur djupa fickor de än är. Slutligen säkerställer slumpmässighet att skalbarheten bibehålls genom att en kommitté med 1 000 medlemmar tillsammans med en förslagsställare i ett enda block alltid kommer att periodiskt och slumpmässigt rotera för att leda nya rundor av konsensus, både på 100M, 1B och 10B användares nätverksskala.

Tokenomics

ALGO-tokenen är nätverkets inhemska valuta och grunden för all aktivitet ovanpå Algorand-blockkedjan. ALGO är begränsat till 10 miljarder tokens som präglades under tokengenereringsevenemanget, med endast 25 miljoner sålda under den första offentliga ICO, på CoinList, till ett pris av $2,4 i juni 2019. Den stora skillnaden mellan vad privata investerare köpte för kontra offentligt pris skapade ett initialt enormt säljtryck, vilket fick stiftelsen att erbjuda två återköpsprogram i augusti 2019 och juni 2020 för alla privata investerare som var vederbörligen påverkade av den kaotiska lanseringen, där nästan alla privata investerare valde inlösen som det var betydligt högre än det nuvarande ALGO:s marknadspris.

När det kommer till tokens användbarhet, används ALGO som ett utbyte för att betala för lagring av data och bearbetning av transaktioner. Tokenen används också som ett instrument för att delta i nätverkets konsensus genom att tillåta varje individ med minst 1 insatt ALGO att bli en validerande nod, bidra till blockproduktionsprocessen och säkra nätverket. Slutligen kommer ALGO också att användas för att delta i den nyligen utrullade samhällsstyrningen, medan låsning av token under en fördefinierad period gör det möjligt för innehavare att rösta om grundstyrningsfrågorna, förutom att ge ytterligare belöningar på ~17 % per innevarande kvartal, som ett resultat av deltagande i förvaltningen.

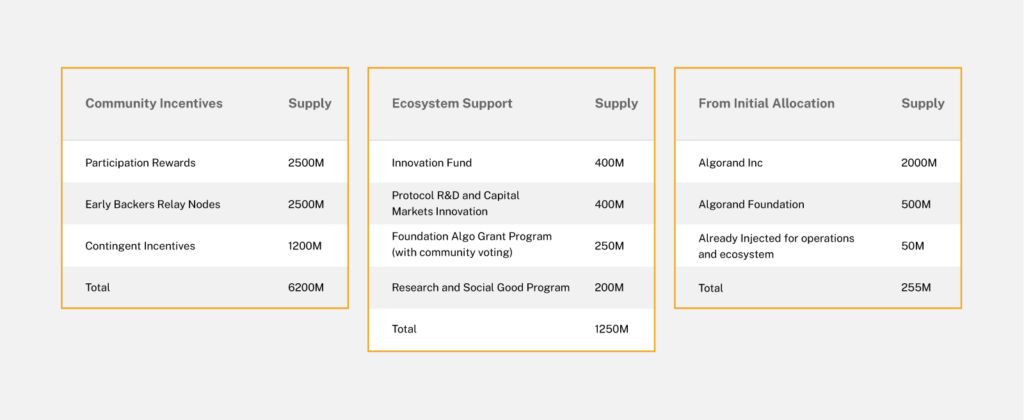

Algorands initiala tokenomics beräknade att hela utbudet på 10 miljarder skulle nås 2024 med 2,5 miljarder tilldelade för kommunal ALGO-försäljning, 1,9 miljarder för ekosystemstöd, 3,1 miljarder för att stimulera program för tidiga relänodlöpare och 0,5 miljarder för Algorand-stiftelsen. Allt distribuerat över tiden och inte släppt på en gång, medan 2 miljarder kommer att dedikeras till mjukvaruföretaget Algorand Inc. Lyssnar man ändå på communityns kritik har tokendistributionen uppdaterats, med fokus på att belöna deltagare som kan bevisa sitt engagemang för långsiktig tillväxt av projekten genom att låsa deras andel under en lång period – att förlängas till 2030 med de reviderade distributionerna nedan samt det utdragna schemat för tokenfrigivning.

Algorand ekosystem

Den koldioxidneutrala blockkedjan fick inte riktigt fart bara förra året. I början av 2020 introducerades Algorand 2.0-nätverksuppgraderingen några av de lager-1-funktioner som utgör den nuvarande grunden för blockkedjans kärnfunktionalitet, såsom tillståndslösa smarta kontrakt, atomöverföringar och ASA-protokollet. Det var dock debuten av statliga smarta kontrakt i augusti 2020 som satte bollen i rullning för Algorand att få uppmärksamhet när det blev kapabelt att betjäna den spännande nya vågen av DeFi-projekt som för närvarande utvecklas ovanpå nätverket.

Få spelare förstod Algorands potential tidigt på resan när de första omgångarna av adoption såg Algorand ink-partnerskap med Marshallön för att understödja utfärdandet av deras centralbanks digitala valuta, samtidigt som de integrerade konventionella stabila mynt som USDC, USDT i nätverket för att tillgodose DeFis rudimentära underlag. , samtidigt som de gick ombord på Australiens guldtokeniseringsplattform Meld Gold för att demokratisera tillgången till $11T-marknaden. De samarbetade också med SIAE, den största italienska copywriting-byrån, för att utfärda 4 miljoner NFTs som representerade över 95 000 kreatörer som ASA:er. Detta komplimenterade en annan koalition med planetwatch; en miljöövervakningstjänst designad för att fånga data för att driva luftkvalitetssensorer i hopp om att upprätthålla en global luftkvalitetsbok på Algorands blockchain.

För det ändamålet lanserade Algorand sin serie acceleratorprogram för att dra nytta av nätverkets uppgraderade kapacitet, 12 veckors initiativ fokuserade på att stimulera utvecklingen av blockkedjans ekosystem genom att tillhandahålla finansieringsresurser (i partnerskap med Eterna och gränslöst kapital) och mentorskap (teknologiskt, ekonomiskt). , marknadsföring) för blivande projekt som hoppas kunna bygga på toppen av blockkedjan. Den första iterationen, Algorands Asien-acceleratorprogram, som avslutades i början av januari 2021, har förbättrande av finans 3.0 som fokuspunkt och såg en kurerad lista över projekt som accepterades i programmet för att bygga grundstadiet för finansiella tjänster.

Några av de invalda inkluderade DEXTF (tillgångshanteringsprotokoll), StakerDAO (DAO för styrning av finansiella tillgångar), yieldly (första kompletta svit av DeFi-tjänster på Algorand), Veritx (digital handelsmarknad för utbyte av fysiska tillgångar som medicinsk utrustning). Algorand återupplivade sina försök att stimulera ekosystemtillväxt med sitt uppföljningsinitiativ med titeln Europe Accelerator-program, som kulminerade i februari 2021, som stötte på invigningen av betalningsstartups som ZTLment. Allt samtidigt som infrastrukturprojekt som STORK (securitizing protocol) stod i centrum vid sidan av moderna lösningar som artsquare (fractionalizing art-shares protocol).

Hur det än må vara så har andra halvan av 2021 varit den största tillväxtkatalysatorn hittills. Först uppdaterades Algorands tekniska stack för att inkludera AVM 1.0-uppgraderingen, som var nödvändig för att predikera utrullningen av mer komplexa smarta kontrakt. Det var ett lika händelserikt halvår för nätverkets finansiering eftersom det gränslösa kapitalet lade fram en Miami-baserad fond på 25 miljoner dollar för att investera i projekt som utnyttjar Algos teknologi.

Detta följdes av Arrington Capitals annonserade fond på 100 miljoner dollar för att stödja Algorand-fokuserade protokoll redan i juni. Sedan i september allokerade Sky bridge capital ytterligare en fond på 250 miljoner dollar för att driva på tillväxten av dApps som bygger ovanpå nätverket.

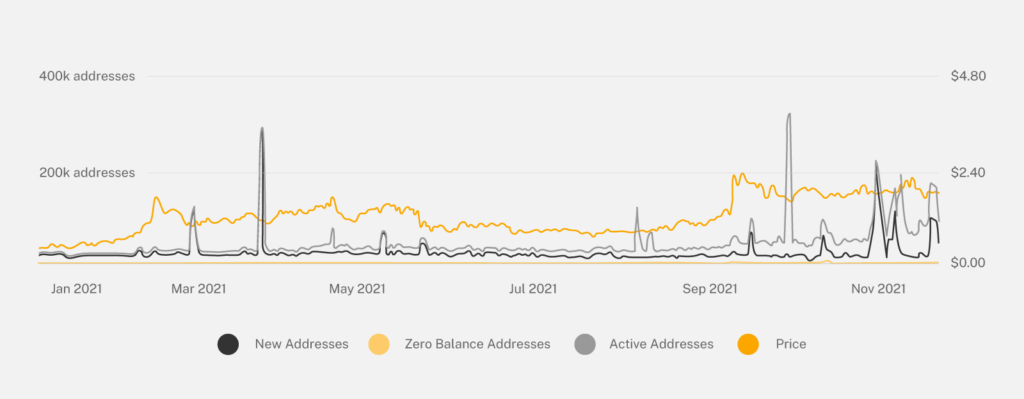

Aktiviteten började verkligen gå framåt efter Algorand Foundations beslut att lansera Viridis-fonden på 300 miljoner dollar i september som är fokuserad på att växa DeFi på det framväxande nätverket, vilket manifesteras av ökningen av aktiva adresser från september förra året som visas ovan. Precis, kapitalet skulle användas för bankrullningsapplikationer relaterade till penningmarknader, NFT-plattformar och syntetiska emissioner, den marknära infrastrukturen för DeFi. Tinyman, en Algorand-baserad automatiserad marknadsgarant, samlade in 2,5 miljoner dollar efter fondens tillkännagivande och i hopp om att säkra den nödvändiga likviditeten vid lanseringen.

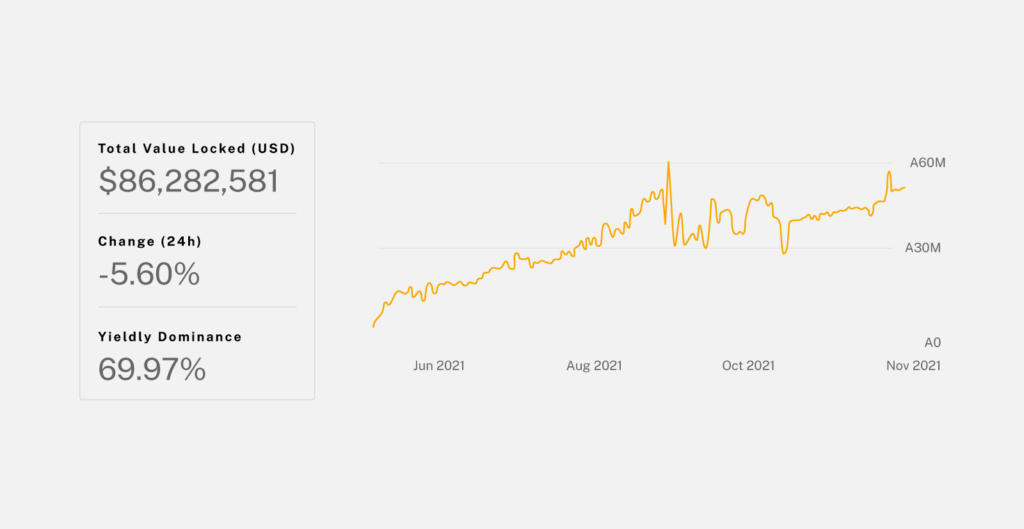

DEX gick live på mainnet den 31 oktober, vilket markerar den första riktiga passagen till DeFi på den växande blockkedjan. Yieldly och Tinyman är de enda två DeFi-applikationerna live på Algorands huvudnät där de tillskriver en summa på $85 miljoner i totalt värde låst.

Uppgraderingsmöjligheterna i kombination med inflödet av kapital rörde otvetydigt utvecklingen av mer komplexa primitiver som AlgoFi (utlåning, upplåningsmarknad), AlgoDex (orderbokbaserad DEX), Mese (mikroaktiebörs), Algomint (syntetisk plattform) och såg deras distribution till testnet. Värt att notera att det finns en växande lista med applikationer som bygger utöver det ovannämnda omfånget, men på grund av Algorands embryonala tillstånd är endast ett fåtal utvalda helt utplacerade, medan en rimlig mängd fortfarande är i utvecklingsfas efter förnamnsprotokollen som Lofty (fraktionalisering av fastigheter) protokoll och den senaste vinnaren av anslagsutmärkelsen), Smile coin (decentraliserad spelhanteringsplattform), Vesta Equity (tillhandahåller bostadsfinansiering utan att sälja/hyra).

När man ser in i Algorands framtid, förväntas spädbarnsblockkedjan genomgå en prestandaökning som kommer att bevittna att blocksluttiden reduceras till 2,5 sekunder från tidigare 4,5, medan kapaciteten för att bearbeta transaktioner per sekund kommer att växa till 25 000. Den förbättrade latensen kommer att anta som ett resultat av att anta en kodningsmekanism som använder hex-transaktioner (32 bitar) över utdragna namn, med relation till hur transaktioner specificeras och anropas, medan den förbättrade transaktionsgenomströmningen kommer att aktiveras genom den sanna blockpipeliningmekanismen. Ett konceptuellt liknande tillvägagångssätt för skärning, men ett block föreslås utan att vänta på slutförandet av dess föregående block.

Med tanke på inflödet av VC-finansiering och blockkedjans förhöjda kapacitet, bör Algorand vara inne på en fruktbar resa framåt, förutsatt att ansökningarna blir betydande under det kommande året. När DeFi-stapeln av protokoll når en relativt mogen nivå och blir mer förankrad, kommer Algorand-stiftelsens nästa drag potentiellt vara att lansera sitt eget likviditetsutvinningsprogram. Ett beslut avsett att motivera migrationen av marknadsgaranter från alternativa kedjor. Och en som följer ett bredare mönster som genomsyrar landskapet av framväxande lager 1-blockkedjor, vilket betecknas av Elronds likviditetsincitamentsprogram på 1,2 miljarder dollar, vilket är ytterligare ett L1 som går igenom en liknande tillväxtfas som Algorands. Värt att notera att vi på 21Shares tror att likviditetsutvinningsprogram inte är en hållbar lösning på en klibbig och långsiktig tillväxt.

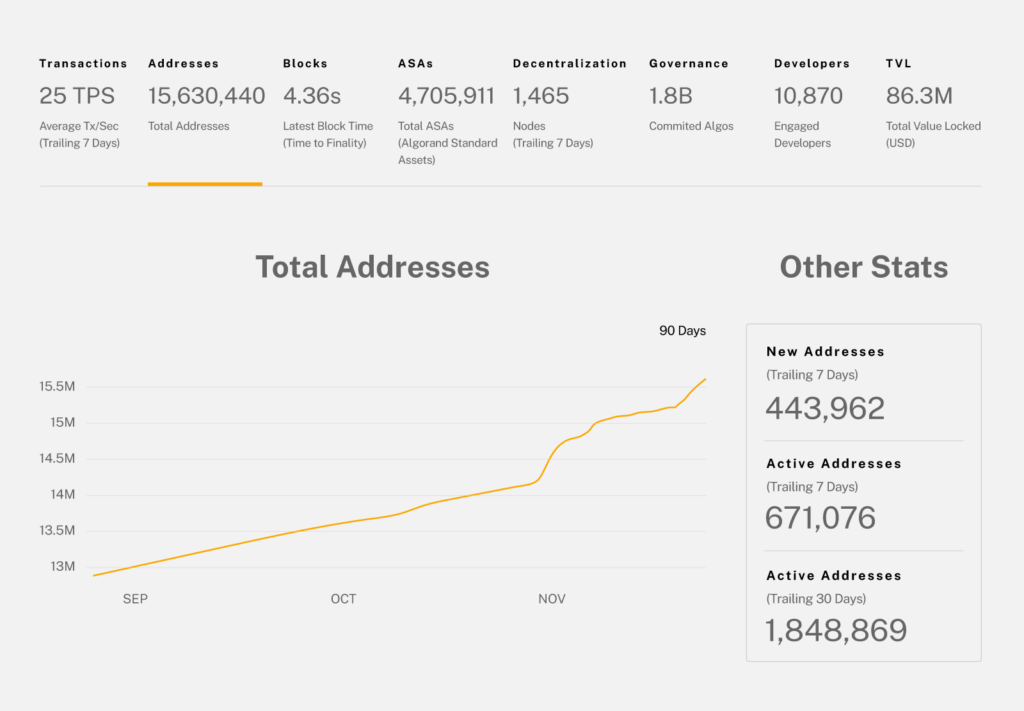

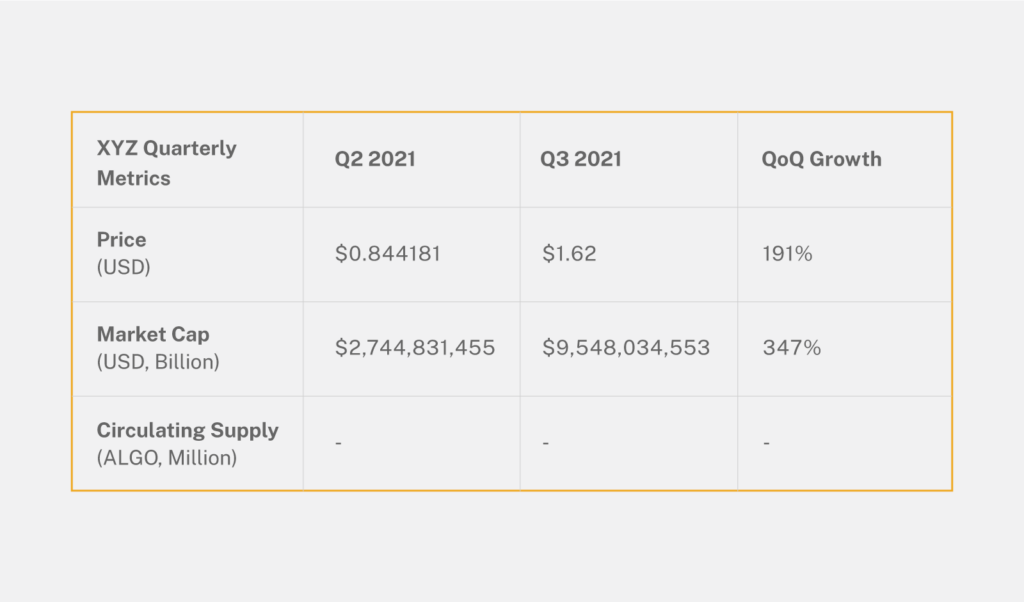

Figur 4: Quarterly Metrics

Värdera Algorand

På grund av Algorands spirande utvecklingstillstånd – av de skäl som berörts i hela rapporten – har nätverkets ekosystem inte kommit till stånd ännu, vilket skulle göra det förnuftigt att göra en analys av antingen dess intäkter för att härleda ett P/R-tal eller dra slutsatser om nätverkets värde baserat på dess genererade avgifter. Även om protokoll börjar stiga till nätverkets huvudnät, kommer det fortfarande att dröja ett tag innan Algorands ekosystem odlas och tillräckligt med data kan extraheras ur det. Som sagt, en marknadsdimensioneringsövning kan sättas i spel för att göra en enkel storleksjämförelse mellan var Algo står mot de mer etablerade nätverken.

Marknadsstorlek

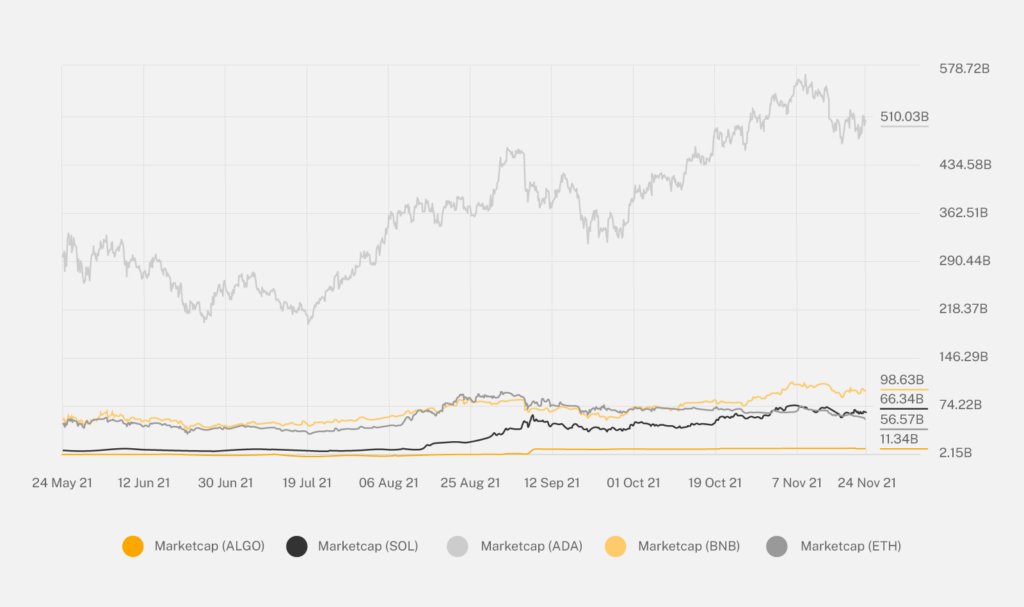

Som framgår av diagrammet nedan anses Algorand vara i sin linda jämfört med andra fungerande smarta kontraktsbaserade plattformar och lager 1 blockkedjor. Denna sammanställning bekräftar att ALGO har en lång väg kvar att gå innan han kommer ikapp med en motsvarande marknadsstorlek som liknar sina konkurrenter – som endast representerar 2 % av Ethereums nuvarande marknadsvärde. På 21Shares kommer vi noga att övervaka hur detta marknadsvärdemått, ALGO/ETH, kommer att utvecklas under det kommande året. Det bästa scenariot är att Algorand når minst 10 till 20 % av Ethereums marknadsvärde 2022 om ekosystemet kan lansera innovativa och differentierade inhemska produkter.

Risker förknippade med Algorand

Tekniska risker

Jämfört med de flesta Layer 1-blockkedjor förutom Ethereum, gick Algorands huvudnät live för bara två år sedan. Av denna period hade aktiviteten först nyligen börjat öka på grund av nätverkets nya möjligheter som är tillmötesgående för överflöd av komplexa smarta kontrakt och lång svans av webb 3.0-applikationer. Men med endast två dApps live på mainnet visar det att Algorands teknik är ännu mindre stridstestad än andra relativt fungerande blockkedjor som Solana och Avalanche med hundratals utplacerade appar, som fortfarande har sin beskärda del av problem som är i processen att bli tilltalad. Att se den stora bilden visar ändå hur tidigt Algorand är till Layer 1 blockchain-krigen.

När man tittar på hur Algorands operativsystem AVM nu stöder att skapa dApps med 5 olika programmeringsspråk, bör man vara försiktig eftersom två av de fem (Clarity och Reach) är ganska experimentella språk som ännu inte har bevis på stabilitet, trots sina framtidsutsikter .

En fråga som ursprungligen plågade blockkedjan var graden av centralisering hos vem som körde den inledande omgången av relänoder. Även om det finns cirka 100 relänoder fördelade geografiskt runt om i världen, är de alla granskade och utsedda genom Algorand Foundation för att säkerställa att de uppfyller de nödvändiga prestandakraven och undvika att blockera blockkedjan. Detta åtgärdas dock med Algorands community reläpilotprogram, som lanserades den 2 november, där de började acceptera och ta in fler användare för att öka mångfalden av relänoder, vilket så småningom ledde till mer decentralisering.

Slutligen, på grund av nätverkets tillvägagångssätt att öka blockstorleken samtidigt som blockeringstiden minskar, uppskattades den fulla huvudbokstorleken för Algorand blockchain till 647 GB redan i maj. För sammanhanget är denna siffra samlad över 2 år i motsats till Bitcoins 360 GB sammanlagd över 11 år. Så, med tanke på att det har överskridit en biljon GB vid det här stadiet, skulle genomsnittliga användare snart citeras från att delta som relänoder på grund av de omöjliga hårdvarukraven. Möjliga lösningar kan inkludera att introducera noll kunskapsbevis för att komprimera transaktionshistorik, eller att anta decentraliserade datalagringslösningar som Arweave. Så det ska bli spännande att se hur detta utvecklas.

Regulatoriska risker

Eftersom Algorand hade en offentlig ICO-försäljning som gjorde att den samlade in 60 miljoner dollar på myntlistan, kan den möjligen komma under rättslig granskning som liknar andra projekt som för närvarande står i samklang med Securities and Exchange Commission. En föreställning som Algorand Foundation också har lyft fram på sin FAQ-sida. En positiv markering var Algorands hedersomnämnande av den dåvarande snart chefen för SEC-ordföranden Garry Gensler, att Algorand är en av de lämpliga blockkedjorna för att onboarda Uber-liknande appar ovanpå sitt protokoll (46:05), så förhoppningsvis, nätverket är på hans goda sida. En annan utveckling som är värd att trampa noggrant är överflödet av värdepapperiserings- och tokeniseringsplattformar som växer fram på Algorand på grund av dess effektivt skalbara blockchain som simulerar TradFi-effektivitet. Ska bli intressant att se vad SEC så småningom gör av denna evolutionära adoption.

Adoptionsrisker

Blockkedjor som avleder bort från EVM-kompatibilitet riskerar att offra på nätverkseffekten från Ethereums ekosystem av utvecklare och användare som är vana vid hur arkitekturen fungerar. Algorand bestämde sig för att ta den längre vägen genom att bygga om från början och starta upp sitt eget operativsystem. Att anta Algorand som den bästa plattformen för att underbygga komplexa smarta kontrakt bygger på att utvecklare tillägnar sig den nya utvecklingsmiljön för att skapa konkurrerande dApps till de som finns på de mer välbekanta EVM-kompatibla kedjorna.

En annan framväxande fråga, trots dess irrelevans för tillfället, handlar om att inrätta en tillförlitlig stimulansmekanism för att ersätta tidiga stödjande av relänoder efter 2024, eftersom deras annonserade tilldelning (25 % av ALGOs totala utbud) kommer att ta slut då. Det finns för närvarande ingen belöningsmekanism för nya enheter som hoppas kunna ansluta sig till relänodstyrkan.

Disclaimer

Denna rapport har utarbetats och utfärdats av 21Shares AG för publicering globalt. All information som används i publiceringen av denna rapport har sammanställts från allmänt tillgängliga källor som anses vara tillförlitliga. Vi garanterar dock inte denna rapports riktighet eller fullständighet. Handel med kryptotillgångar innebär en hög grad av risk. Kryptotillgångsmarknaden är ny för många och oprövad och kan ha potential att inte växa som förväntat.

Det finns för närvarande relativt lite användning av kryptotillgångar på den privata och kommersiella marknaden jämfört med relativt stor användning av spekulanter, vilket bidrar till prisvolatilitet som kan påverka en investering i kryptotillgångar negativt. För att delta i handeln med kryptotillgångar bör du vara kapabel att utvärdera fördelarna och riskerna med investeringen och kunna bära den ekonomiska risken att förlora hela din investering. Ingenting i denna rapport gör eller bör betraktas som ett erbjudande från 21Shares AG och/eller dess dotterbolag att sälja eller värvning från 21Shares AG eller dess moderbolag om något erbjudande att köpa bitcoin eller andra kryptotillgångar eller derivat. Denna rapport tillhandahålls endast i informations- och forskningssyfte och ska inte tolkas eller presenteras som ett erbjudande eller en uppmaning till någon investering. Den tillhandahållna informationen utgör inte ett prospekt eller något erbjudande och innehåller inte eller utgör ett erbjudande att sälja eller begära ett erbjudande om att investera i någon jurisdiktion.

Läsare varnas för att sådana framtidsinriktade uttalanden inte är garantier för framtida resultat och innebär risker och osäkerheter. Faktiska resultat kan skilja sig väsentligt från dem i de framåtriktade uttalandena som ett resultat av olika faktorer. Informationen häri får inte betraktas som ekonomisk, juridisk, skattemässig eller annan rådgivning och användare varnas för att basera investeringsbeslut eller andra beslut enbart på innehållet häri.

Du kanske gillar

-

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

-

The Bitcoin Halving and Beyond

-

issuance.swiss erbjuder Figment-produkter på Ethereum och Solana med insatsbelöningar

-

Geopolitical Conflict on the Rise, while Ethereum Receives its Biggest Boost

-

Bitcoin Shakes off FUD While Solana Gets Help

-

VALOUR SOLANA EUR ger exponering mot Solana och prissätts i euro

Nyheter

BlackRock utökar utbudet med nya fonder för statsobligationer

Publicerad

11 timmar sedanden

26 april, 2024

BlackRock lanserar igår ytterligare fyra nya fonder för statsobligationer, iShares iBonds ETFer baserade på statsobligationsexponeringar, vilket utökar iShares utbud av UCITS ETFer med fast löptid till 13 fonder, nu med löptider från 2025 till 2029. Denna lansering är första gången BlackRock erbjuder iShares iBonds exponerade mot Europeiska statsskulden.

iBonds är ETFer som beter sig på samma sätt som obligationer och förfaller på ett definierat datum. Fonderna har en diversifierad uppsättning obligationer med liknande förfallodatum. Efter en bestämd period kommer ETFerna att mogna och återbetala en slutlig utbetalning till investerarna. Fonderna ger kostnadseffektiv tillgång till obligationsmarknaden, med diversifiering, transparens och likviditetsfördelar med ETFer.

Denna lansering ger ytterligare löptider i amerikanska statsskulder till iBonds-intervallet, december 2027 och 2029. Dessutom breddar denna lansering alternativen för investerare genom att erbjuda tillgång till italienska statsskulder över löptiderna 2026 och 2028. Italienska statsobligationer ger för närvarande den högsta avkastningen bland euroområdets obligationer. De nya fonderna ger investerare flexibilitet över valutor, löptider och länder.

iBonds ETFer kan användas av investerare för att komplettera befintliga investeringsinstrument, i en lättförståelig struktur, som syftar till att uppnå avkastning genom en kombination av kapitaltillväxt och inkomsten på fondens tillgångar som härrör från de underliggande obligationernas kupongbetalningar. ETF-sviten kan också användas för att lägga till skala till obligationsportföljer som erbjuds av investeringsrådgivare och förbättra den operativa enkelheten. Varje iBonds ETF har en diversifierad korg av obligationer och kan ersätta ett stort antal innehav, vilket minimerar behovet av att köpa och hantera enskilda obligationer. iBonds är tillgängliga via förmögenhetsförvaltningsplattformar, inklusive digitala, och mäklarhus över hela Europa.

Investerare kan också använda dessa UCITS iBonds för att bygga skalbara, diversifierade obligationstrappor. Genom att köpa obligationer med olika förfallodatum kan investerare förskjuta slutliga utbetalningar och återinvestera i fonder med efterföljande löptider – skapa obligationstrappor. Den unika strukturen hos iBonds ETFer gör det lättare att skapa dessa obligationstrappor med endast ett fåtal ETF:er, snarare än att handla med många obligationer. Investerare kan använda dem för att strukturera sina investeringar för att uppfylla kortsiktiga mål och fånga upp definierade avkastningar över fastställda investeringsperioder.

BlackRock har en mer än 13 år bevisad meritlista i att hantera iBonds och ETFer med fast löptid, efter att ha lanserat 86 iBonds ETFer. I EMEA hade iBonds UCITS ETFerna en accelererad och väl mottagen lansering med över 3 miljarder USD insamlade sedan augusti 2023 över 9 produkter med olika löptider.

”iBonds ETFer är designade för att mogna som en obligation, handla som en aktie och diversifiera som en fond, allt i ett kostnadseffektivt och transparent ETF-omslag. När poolen av iBonds UCITS ETFer växer kommer investerare att kunna njuta av ytterligare mångsidighet, vilket gör det möjligt för dem att kurera portföljer för att möta deras behov, säger Karina Schmitt Lund, chef för Wealth Management och iShares för Baltikum, Norden och Nederländerna.

”De bygger på framgångarna för Treasury iBonds i USA, och dessa nya iBonds ETFer ger ytterligare valmöjligheter och utökar tillgången för européer till inkomsterna från både amerikanska och italienska statsobligationer.”

| Namn | iShares iBonds Dec 2027 Term $ Treasury UCITS ETF | iShares iBonds Dec 2029 Term $ Treasury UCITS ETF | iShares iBonds Dec 2026 Term € Italy Govt Bond UCITS ETF | iShares iBonds Dec 2028 Term € Italy Govt Bond UCITS ETF |

| Kortnamn | 27IT | 29IT | 26TP | 28IY |

| Index | ICE 2027 Maturity US Treasury UCITS Index | ICE 2029 Maturity US Treasury UCITS Index | ICE 2026 Maturity Italy UCITS Index | ICE 2028 Maturity Italy UCITS Index |

| Avgift % | 10 bps | 10 bps | 12bps | 12bps |

| Basvaluta | USD | USD | EUR | EUR |

| ISIN | IE0006UGU3X3 | IE00076HZIP3 | IE000LZ7BZW8 | IE000Q2EQ5K8 |

| Förfall | 2027 | 2029 | 2026 | 2028 |

| SFDR classification | Article 6 | Article 6 | Article 6 | Article 6 |

| Börs | Euronext Amsterdam | Euronext Amsterdam | Xetra | Xetra |

Nyheter

5PAH ETF spårar S&P500 och hedgar sig med säljoptioner

Publicerad

12 timmar sedanden

26 april, 2024

Global X S&P 500 Annual Tail Hedge UCITS ETF USD Accumulating (5PAH ETF) med ISIN IE000HGH8PV2 strävar efter att spåra Cboe S&P 500 Annual 30% (-5% till -35%) Buffer Protect-index. Cboe S&P 500 Annual 30% (-5% till -35%) Buffer Protect-index spårar resultatet för S&P 500 samtidigt som man använder säljoptioner i ett försök att buffra investerare mot 30% av förlusterna efter de första 5% av förlusterna vardera år. Buffertstrategin kommer med nackdelen att möjliga värdevinster är begränsade.

ETFens TER (total cost ratio) uppgår till 0,50 % p.a. Global X S&P 500 Annual Tail Hedge UCITS ETF USD Accumulating är den enda ETFen som följer Cboe S&P 500 Annual 30 % (-5 % till -35 %) Buffer Protect index. ETF:n replikerar resultatet för det underliggande indexet syntetiskt med en swap. Utdelningarna i den börshandlade fonden ackumuleras och återinvesteras.

Denna ETF lanserades den 7 november 2023 och har sin hemvist i Irland.

Skäl att överväga 5PAH

Hantera risk. Genom att använda en definierad utfallsstrategi strävar fonden efter att ge en buffert på 30 % på S&P 500, efter de första 5 % av förlusterna på samma index.

Tillväxtpotential. Fonden gör det möjligt för investerare att delta i tillväxten av S&P 500, upp till ett tak.

Potentiell riskminskning. Genom sin definierade utfallsstrategi ökar fonden potentialen att minska nedåtriktade aktier inom en strategisk allokering.

Sammanfattning av ETF

Global X S&P 500 Annual Tail Hedge UCITS ETF (5PAH) strävar efter att replikera avkastningen från S&P 500 Annual 30% (-5% till -35%) Buffer Protect Index, upp till ett tak, samtidigt som investerarna buffrar mot 30% av förlusterna efter de första 5 % av de årliga förlusterna. Fonden strävar efter att uppnå detta resultat genom att köpa och sälja säljoptioner och sälja out-of-the-money köpoptioner på samma index.

ETFens mål

Global X S&P 500 Annual Tail Hedge UCITS ETF (5PAH) strävar efter att replikera investeringsresultaten som generellt motsvarar pris- och avkastningsutvecklingen, före avgifter och kostnader, för Cboe S&P 500 Annual 30% (-5% till -35) %) Buffer Protect index.

Handla 5PAH ETF

Global X S&P 500 Annual Tail Hedge UCITS ETF (5PAH ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Borsa Italiana | EUR | SPAH |

| London Stock Exchange | GBP | SAHP |

| London Stock Exchange | USD | SPAH |

| XETRA | EUR | 5PAH |

Största innehav

| Kortnamn | Namn | Vikt (%) |

| AAPL | APPLE INC | 7.30 |

| MSFT | MICROSOFT CORP | 7.30 |

| AMZN | AMAZON.COM INC | 3.40 |

| NVDA | NVIDIA CORP | 3.20 |

| GOOGL | ALPHABET INC CL A | 2.10 |

| META | META PLATFORMS INC CLASS A | 2.00 |

| GOOG | ALPHABET INC CL C | 1.80 |

| BRK.B | BERKSHIRE HATHAWAY INC CL B | 1.70 |

| TSLA | TESLA INC | 1.70 |

| UNH | UNITEDHEALTH GROUP INC | 1.30 |

Innehav kan komma att förändras

Nyheter

Tillgång till USAs sektorrotationsstrategi baserad på Barclays Shiller Cape Ratio

Publicerad

1 dag sedanden

25 april, 2024

Sedan i tisdags är en ny börshandlad fond utgiven av Ossiam handlas på Xetra och Börse Frankfurt. Ossiam Shiller Barclays CAPE US Sector Value UCITS ETF (EUPC) i andelsklassen USD ger investerare tillgång till USAs sektorrotationsstrategi. Detta syftar till att identifiera undervärderade branscher baserat på Shillers pris-till-förtjänst-förhållande (CAPE-kvot).

CAPE-kvoten är en konjunkturjusterad pris-till-vinst-kvot och är lika med aktiekursen dividerat med den inflationsjusterade genomsnittliga vinsten under de senaste tio åren.

Detta värderingsmått används för att identifiera undervärderade företag och utvidgas här till aktiesektorer. En månatlig rotation väljer ut de fem mest undervärderade sektorerna baserat på den relativa CAPE-kvoten. Sektorn med minst fart är dessutom utesluten. De återstående fyra sektorerna viktas lika.

| Namn | ISIN | Avgifter | Utdelningspolicy | Referensindex |

| Ossiam Shiller Barclays CAPE US Sector Value TR – UCITS ETF 1C (USD) | LU1079841513 | 0,65 % | Ackumulerande | Shiller Barclays CAPE US Sector Net TR Index |

Produktutbudet i Deutsche Börses XTF-segment omfattar för närvarande totalt 2 154 ETFer. Med detta urval och en genomsnittlig månatlig handelsvolym på cirka 14 miljarder euro är Xetra den ledande handelsplatsen för ETFer i Europa.

BlackRock utökar utbudet med nya fonder för statsobligationer

5PAH ETF spårar S&P500 och hedgar sig med säljoptioner

Tillgång till USAs sektorrotationsstrategi baserad på Barclays Shiller Cape Ratio

AAKI ETF drar fördel av användningen av robotik och artificiell intelligens

Tillgång till italienska statsobligationer med fast löptid

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

De mest populära börshandlade fonderna mars 2024

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

FUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

Försvarsfond når förvaltad volym på 500 MUSD

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe mest populära börshandlade fonderna mars 2024

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVad händer härnäst för Bitcoin?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanXENIX ETF AWARDS Nordics 2024, Stockholm