Nyheter

Tomater, en färsk råvara som ständigt ökar i intresse

Publicerad

12 år sedanden

När de första kolonisterna kom till Nordamerika levde de länge i tron att den röda tomaten var giftig. Det dröjde emellertid inte länge innan de ändrade uppfattning och redan i mitten av 1700-talet hade tomater positionerats som ett populärt inslag i den amerikanska dieten. Texten i denna artikel avser i första hand tomatodlingen på den nordamerikanska marknaden eftersom vi inte kunnat finna bra övergripande data avseende den svenska marknaden.

2004 producerades det i USA mer än 2 miljoner ton tomater för försäljning i dagligvaruhandeln och 12 miljoner ton till processindustrin. Tomatindustrins två delmarknader är, även om det i grund och botten är samma råvara, strikt uppdelade. Processindustrin står, i fråga om volym, för större delen av den årliga produktionen, medan dagligvaruhandelns efterfrågan på färska tomater är värd mer i monetära termer.

Produktion

I USA är de två största producentstaterna Florida och Kalifornien som tillsammans står för mer än två tredjedelar av alla de tomater som säljs färska. Det förekommer emellertid kommersiellt odling av tomater i mer än 20 olika stater i USA. I Kalifornien odlas färska tomater i flera olika stater nästan hela året, vintern undantaget. San Diego är den ledande producenten vår och höst medan Fresno dominerar sommarproduktionen. I Florida odlas denna gröda under perioden oktober till och med juni, där större delen av skörden sker i april och maj samt november till januari. Vintertid är det framförallt importerade tomater från Mexiko som svarar för efterfrågan i de västra delarna i USA medan Florida förser de östra delarna av landet. Därmed kan det säljas färska tomater året runt i butikerna.

Marknaden för färska tomater är, i alla fall i USA, väldigt oligopolistisk och det är ett relativt litet antal företag som kontrollerar marknaden vilket gör att dessa firmor har en betydande påverkan på priset. Under 1997 fanns det på den amerikanska marknaden färre än 1.000 företag som var verksamma inom produktionen och mindre än 50 transportföretag som kontrollerade tomaternas väg till grossister, detaljister och livsmedelsindustrin. En stor del av sektorn är dessutom vertikalt integrerad, där flera företag äger och kontrollerar hela eller delar av produktionslinjerna som odlingsföretag, förpackningsföretaget och transportkedjorna.

Efterfrågan

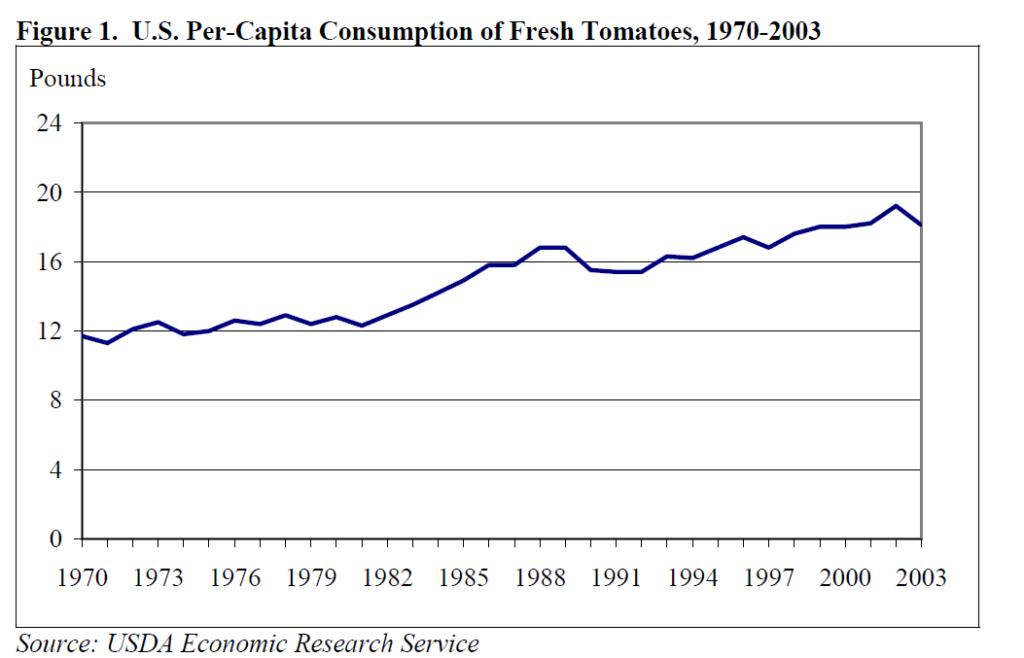

Per capita konsumtionen på den amerikanska marknaden har ökat de senaste årtiondena. Den genomsnittliga konsumtionen av tomater och person uppgick 1981 till 6,52 kilogram, och har ökat till 10,2 kilogram 2003 vilket framgår i figur ett nedan där siffrorna anges i pound.

En del av den ökade konsumtionen kan förklaras av det stora intresset av att använda denna råvara färsk i hämtmat som sallader, smörgåsar och wraps, förbättrade och utvecklade tomatsorter samt immigranter som i en högre utsträckning använder sig av en mer vegetabilisk diet. Tomater har även fått namn om sig att vara näringsriktig mat som innehåller vitaminerna A och C samt antioxidanter. Enligt studier som har presenterats av California Tomato Commission kan en hög andel tomater i kosten utgöra ett skydd mot vissa sorters cancer.

Export

Även om USA har varit en nettoexportör av färska tomater de senaste årtiondena så har landets export ökat betydligt och uppgick 2004 till 174 miljoner USD. De övriga länderna i The North American Free Trade Agreement (NAFTA), Kanada och Mexiko, är de största mottagarna av tomater från USA, och inte mindre än 80 procent av landets tomatexport gick till Kanada under 2004, medan 13 procent gick till Mexiko.

När det gäller den globala exportmarknaden för färska tomater är Nederländerna utan konkurrens den största aktören. Landets export överträffar den närmaste konkurrenten med närmare 125 miljoner USD och uppgick 2003 till närmare en miljard dollar en ökning på närmare 70 procent sedan 2000. Världens näst största exportör är Spanien som under 2003 exporterade tomater för 875 miljoner USD. Spanien är tät följda av Mexiko som exporterade för 868 miljoner USD samma år. USA rankar sexa på denna lista med en total export på 192 MUSD.

Utbud

Enligt statistik från National Agriculture Statistical Service (NASS), uppgick värdet av den amerikanska marknaden för färska tomater till 1,3 miljarder USD, den näst största delmarknaden av alla grönsaker efter grönsallad (2,1 miljarder USD).

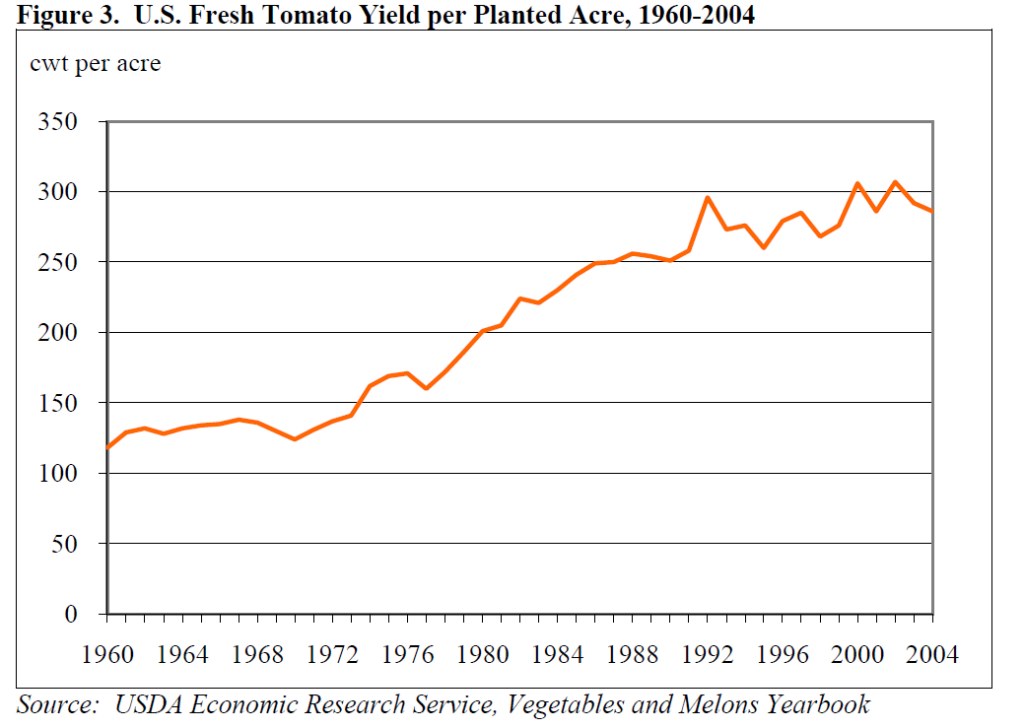

Statistiken avseende avkastningen per hektar är förvirrade eftersom många producenter väljer att inte odla – eller i vissa fall skörda – tomater när priserna är låga. Trots detta går det att konstatera att avkastningen i form av skördade färska tomater per odlad hektar har ökat de senaste åren, från mindre än 118 cental (hundravikt) 1960 till som mest 307 cental (hundravikt) år 2002 vilket framgår av figur 3.

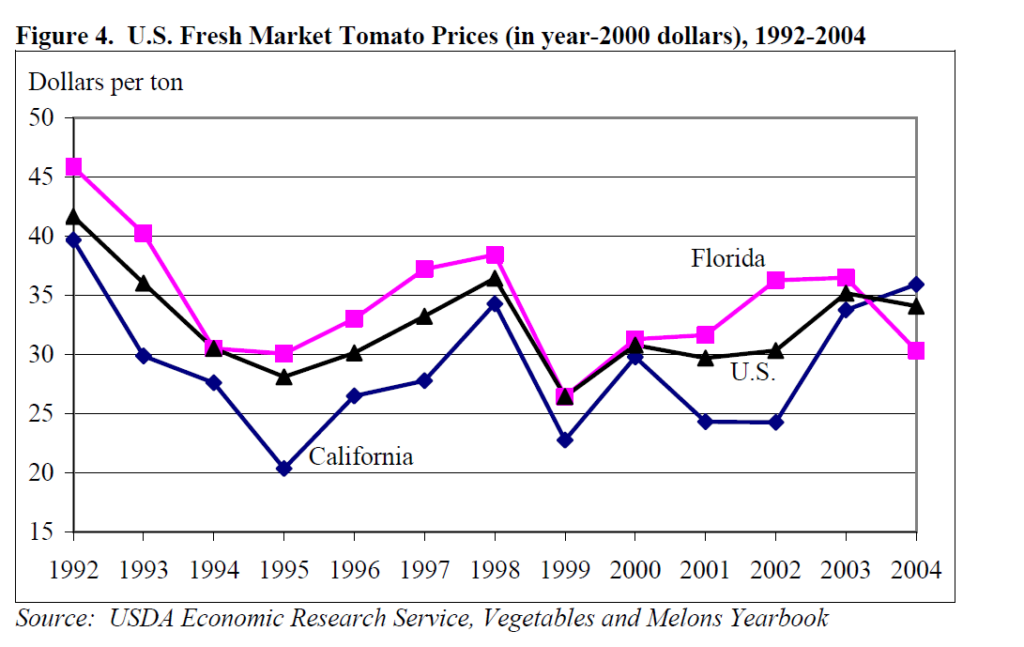

Den största ökningen i skördad volym inträffade under 1980-talet som en effekt av införandet av högavkastande tomatsorter och bevattningssystem. Priserna på färska tomater är särskilt känsliga för överskott och utbudsbrist, vilket under det senaste decenniet har orsakat anmärkningsvärda variationer prisbilden.

Generellt sett så har tomaterna från Florida prissatts högre än tomaterna från Kalifornien eftersom Floridas vinterskördar når marknaden när utbudet är lågt. Dåligt väder och ett minskat utbud under perioden oktober till november 2004 ledde emellertid till att priserna på Kalifornientomater kom att överstiga det för tomater från Florida.

Säsongsvariationer fortsätter att vara den viktigaste faktorn som styr den del av industrin som är fokuserad på färska tomater, med en hög produktion under sommarmånaderna och låga skördar under vintermånaderna.

Import

Importen har bidragit till att upprätthålla en hög nivå på tomatkonsumtionen i USA under många år. Under 2004 uppgick den amerikanska nettoimporten av tomater till nästan 900 miljoner USD.

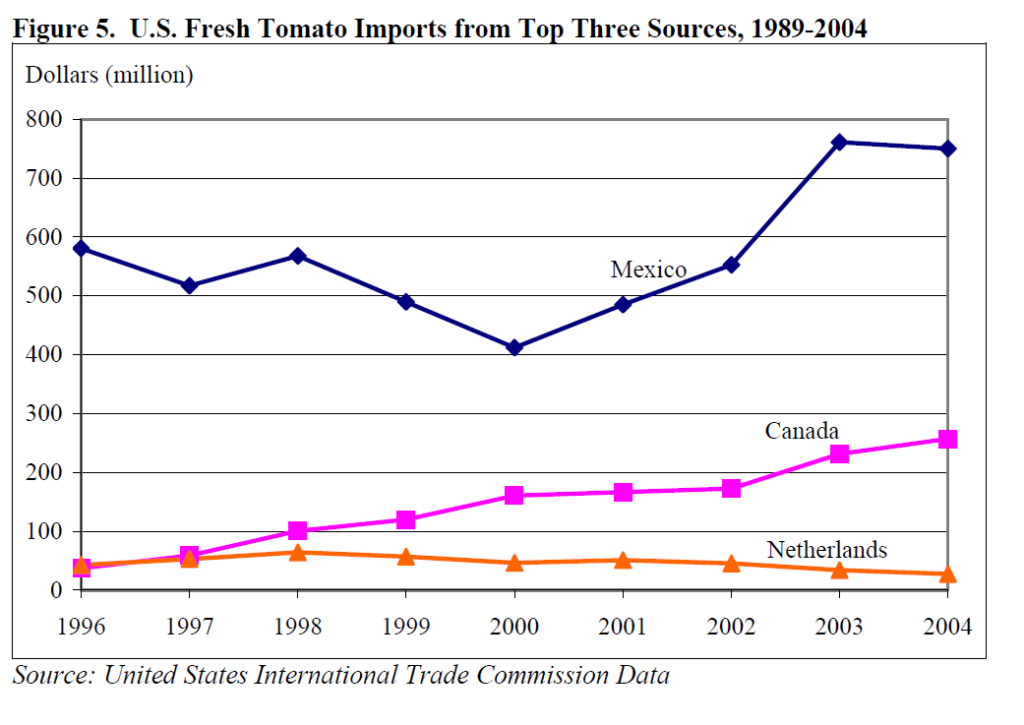

Kanada ochMexiko, USAs handelspartners inom NAFTA är de viktigaste källorna till denna export, följt av Nederländerna vars skördar är den tredje största källan)

Efter införandet av det nordamerikanska frihandelsavtalet, NAFTA 1994, togs vissa tullar bort under en period om fem år, medan andra avvecklades under en tioårsperiod till och med 2003. Även om Mexiko var en betydande handelspartner redan införandet av NAFTA så ökade värdet av den totala importen av tomater från Mexiko med 138 procent under åren 1993 till och med 2004. Under 2004 bedöms importen från Mexiko ha uppgått till 750 MUSD.

Även importen av tomater från USA ökade kraftigt. 1989, det år som det kanadensisk-amerikanska handelsavtalt CUSTA infördes till och med 2004 ökade importen av tomater från Kanade till USA med 889 procent till 257 MUSD. År 2004 svarade Kanada och Mexiko för mer än 95 procent av USAs import av tomater till ett värde på 1 miljard USD.

Eftersom den amerikanska odlingen av tomater är säsongsbetonad är de mexikanska odlingarna den huvudsakliga leverantören av tomater till amerikanska konsumenter under vår, höst och vinter medan det är Kanada som svarar för utbudet under sommarmånaderna. Tidigare var även Kuba en viktig handelspartner när det gällde tomater, men importen från denna karibiska ö upphörde under 1960-talet i samband med den så kallade Kuba-krisen. Den bristande produktionen av tomater vintertid har fått odlare i såväl Mexiko som i Florida att öka sin produktion av tomater under dessa månader i syfte att kapitalisera på de högre priserna under denna säsong.

Växthus adderar värden till producenterna

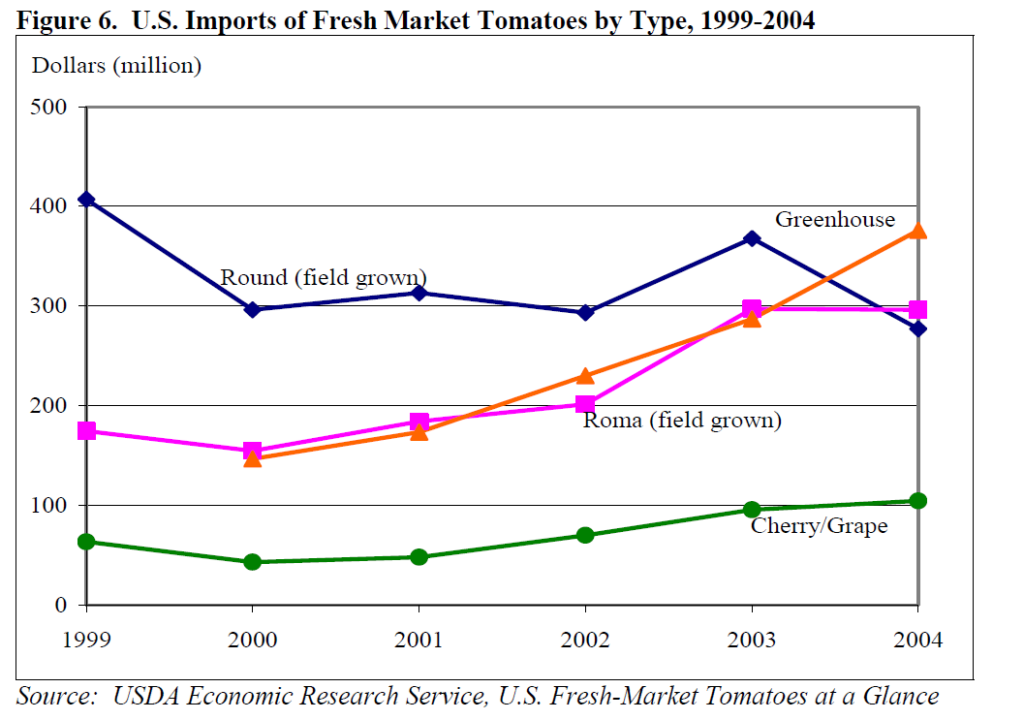

Framväxten av växthusodlade tomater har gjort att marknaden för färska tomater har ändrats. Växthusodlade tomater tillåter producenter att odla färska tomater på ett strukturerat sätt, bland annat med hjälp av olika metoder för klimatkontroll och alternativa jordsorter. Växthusodlingen ger tomater med ett enhetligt utseende och kvalité, en ökad produktion per avkastning som dessutom gör det möjligt att producera tomater året om.

USA är för närvarande den största konsumenten av växthusodlade tomater per capita, och tar emot tomater från såväl EU, Mexiko och Kanada som alla har blivit betydligt större producenter av denna typ av gröda. Under 2005 var USAs import av växthusodlade tomater större än landets inhemska produktion.

En stor del av den ökade tomatkonsumtionen, och därmed också importen i USA, har tillskrivits det senaste decenniets ökade intresse för högkvalitativa råvaror, till exempel de nischmarknader som vuxit fram, bland annat den för kvisttomater. Dessa odlas endast i växthus och har vunnit en otroligt stor popularitet under de senaste åren.

Under de senaste åren har den amerikanska och kanadensiska växthusproduktionen börjat stabiliseras och blivit mer konventionell vilket har lett premierna på dessa tomater har börjat minska. Det uppskattas att 90 procent av den kanadensiska produktionen är växthusodlad. Den mexikanska produktionen av växthusodlade tomater fortsätter att öka i andel, och står i dag för cirka tio procent av landets totala produktion. Den mexikanska produktionen har en komparativ fördel som ges av lägre arbetskostnader och gynnsamt väder under vinterns produktion men höga kapitalinvesteringar och oerfarna ledning har förhindrat Mexiko från att uppnå en större andel.

Utbyggnaden av växthusen med dess kapitalintensiva investeringar och heterogena produktionsmetoder har lett till handelstvister mellan Mexiko, Kanada och USA, medlemmarna i NAFTA, där definitionerna av vad en växthusodlad tomat är. I förhållande till den mexikanska industrin använder sig odlarna i USA och i Kanada typiskt av en högre och dyrare form av teknik, till exempel i form av klimatkontroll och hydrokulturer som alternativ till jord. Högkostnadsproducenter försöker få till stånd en skillnad mellan hög- och lågkostnadstomater och istället omdefiniera de växthusodlade tomaterna. Vissa kritiker anser att detta är ett försök till en protektionistisk politik med syfte att skydda högkostnadsproducenterna.

Du kanske gillar

-

Exponering mot klimatvänliga företag från Kanada och USA

-

Elva spanska aktier som erbjuder en direktavkastning på 6 procent eller mer

-

IGLA ETF spårar priset på statsobligationer från G7-länder

-

IBCN ETF köper statsobligationer utgivna av fem europeiska länder

-

Ozempic can’t help your overweight in big tech: Global ETF diversification ideas for 2024

-

EUN3 ETF en utdelande fond som investerar i statsobligationer utgivna av G7-länder

Nyheter

Tillgång till italienska statsobligationer med fast löptid

Publicerad

5 timmar sedanden

24 april, 2024

Sedan i onsdags har två nya börshandlade fonder utgivna av iShares kunnat handlas på Xetra och Börse Frankfurt. Dessa börshandlade fonder ger tillgång till italienska statsobligationer med fast löptid.

De två iShares iBonds dec 2026 och iShares iBonds dec 2028 Term € Italy Govt Bond UCITS ETFer ger investerare tillgång till en portfölj av eurodenominerade italienska statsobligationer som förfaller under samma kalenderår som ETFernas förfallodatum. Förfallodagen är satt till slutet av 2026 eller 2028. Vid löptidens slut likvideras den börshandlade fonden och portföljvärdet betalas ut till andelsägarna.

| Namn | ISIN | Avgift % | Utdelnings-policy | Referens- index |

| iShares iBonds Dec 2026 Term € Italy Govt Bond UCITS ETF (EUR) Dist) (26TP) | IE000LZ7BZW8 | 0,12 % | Utdelning | ICE 2026 Maturity Italy UCITS Index |

| iShares iBonds Dec 2028 Term € Italy Govt Bond UCITS ETF (EUR) Dist) (28IY) | IE000Q2EQ5K8 | 0,12 % | Utdelning | ICE 2028 Maturity Italy UCITS Index |

Produktutbudet i Deutsche Börses XTF-segment omfattar för närvarande totalt 2 156 ETFer. Med detta urval och en genomsnittlig månatlig handelsvolym på cirka 14 miljarder euro är Xetra den ledande handelsplatsen för ETFer i Europa.

Nyheter

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

Publicerad

6 timmar sedanden

24 april, 2024

• Bitcoin Weathers Macroeconomic Storm

• Heightened User Activity, Soaring Transaction Fees, While Miners Sell Less

• Runes Protocol and Bitcoin’s Ever-Growing Ecosystem

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

This newsletter will be a Bitcoin-centric edition as we dissect the impact of recent macroeconomic events on Bitcoin’s price, followed up with an on-chain analysis of the network’s behavior post-halving. Additionally, we’ll explore some of the exciting innovations emerging within the Bitcoin ecosystem that were timed following the latest halving.

Bitcoin Weathers Macroeconomic Storm

The past two weeks have presented a challenging market environment for the crypto industry. As mentioned in our last newsletter, rising inflation in the U.S. remains, as evidenced by the higher-than-expected CPI print on April 9. Additionally, escalating conflict in the Middle East poses a significant threat to regional stability and added stress on the U.S. The potential of wider involvement from additional militant groups such as Lebanon’s Hezbollah, coupled with Iran’s control of a crucial maritime passage for commodity trading, the Strait of Hormuz, raise concerns about potential energy price hikes, steepening inflationary pressures and their effect on various asset classes.

Bitcoin initially reacted negatively to these events, experiencing an 8.22% drop in the immediate aftermath. Despite the 24/7 nature of crypto markets, which could have amplified the initial price shocks, Bitcoin’s underlying resilience shines through upon closer inspection. The S&P 500 fell by 2.03% on the market reopening last Monday and continues to tumble, while Bitcoin has recovered over 3.28% since the drawdowns, evidenced in Figure 1. This suggests a potentially more robust response to geopolitical turmoil compared to traditional assets, which is unsurprising given Bitcoin’s narrative as a flight to safety.

Figure 1: Bitcoin vs. Gold Price Performance Amid Geopolitical Tension

Source: TradingView

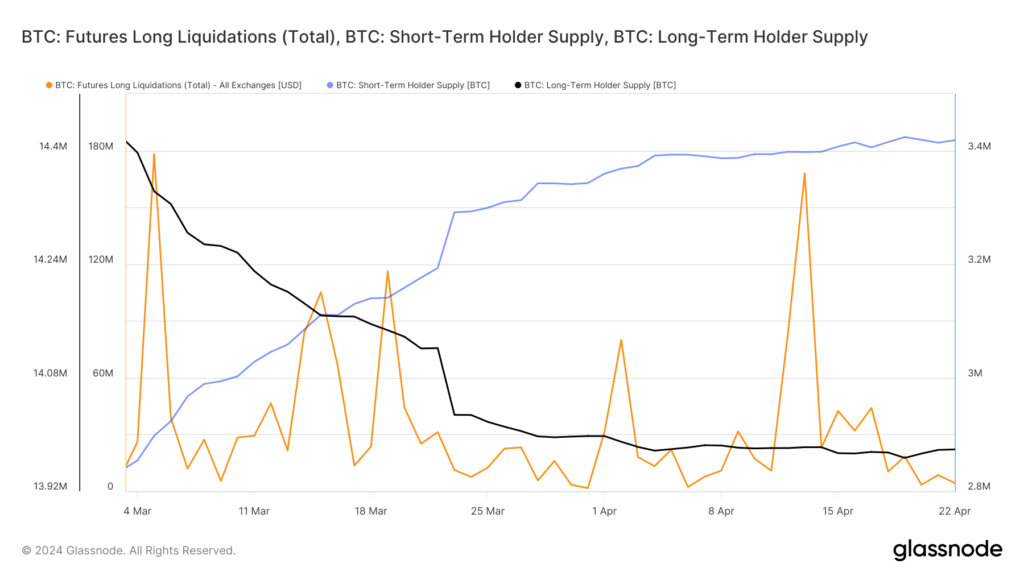

Examining Bitcoin’s market data, we see clear evidence that the futures market played a significant role in the initial price drops, which were attributed to the macroeconomic events of the last few weeks. A significant spike in long liquidations on the day of the attack, at $168M, suggests that some leveraged traders exited their positions, as shown below in Figure 2. Additionally, the high open interest at $35B leading up to the CPI print was followed by a recent $5B cool-off, indicating a correction in the futures market, reflected in the consolidation of the Bitcoin price.

Figure 2: Bitcoin Futures Long Liquidations, Short-Term and Long-Term Holder Supply

Source: Glassnode

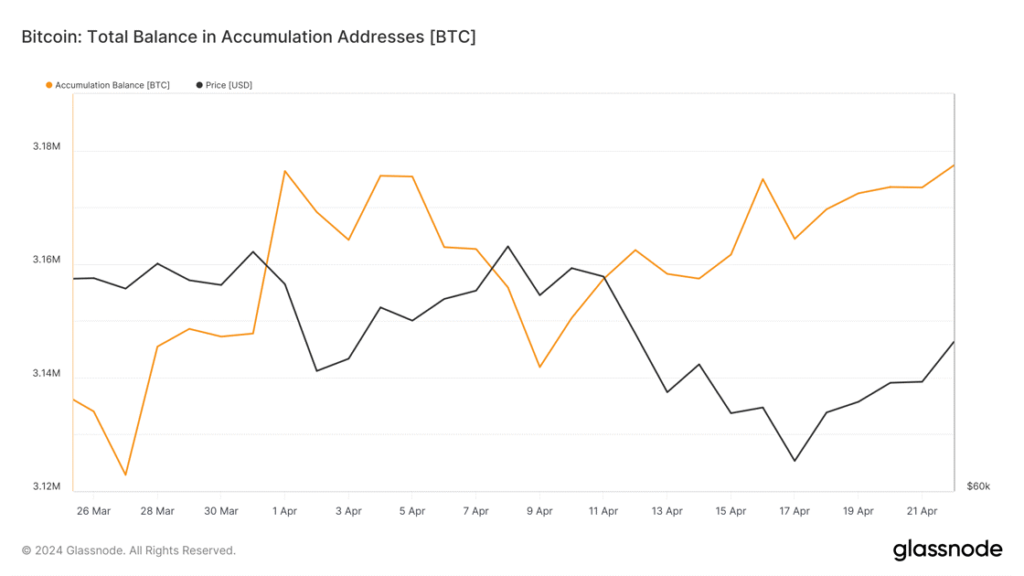

Importantly, the spot market paints a more optimistic picture. In the last 10 days, which includes last week’s turbulence, long-term holders displayed minimal selling activity. Their holdings decreased by only 0.05%, while short-term holders continued to accumulate BTC, increasing their holdings by 0.5%. Notably, “Accumulation Addresses,” characterized by having no outbound transactions, holding more than 10 BTC, and not being affiliated with centralized exchanges or miners, have capitalized on the recent market dip. They currently hold over 3.17M BTC, accumulating over $2.3B since the CPI print, as evidenced below by Figure 3.

Figure 3 – Total Balance in Accumulation Addresses

Source: Glassnode

Further bolstering the positive outlook, the 90-day due diligence period for U.S. spot Bitcoin ETFs has now concluded. According to Bloomberg, over 100 fund managers have disclosed their ownership of these products, signifying the growing institutional appetite for Bitcoin exposure, adding another layer of support to the asset class.

Heightened Activity, Soaring Transaction Fees, While Miners Sell Less

In the world of Bitcoin, transactions get logged onto a whiteboard-like structure, divided into cells called “blockspace,” where each cell represents a limited amount of space. Transaction fees play a crucial role in managing limited block space on the Bitcoin network. Users who pay higher fees get their transactions prioritized for confirmation within these blocks. This ensures smoother operation by preventing congestion and disincentivizing low-value spam transactions. Additionally, transaction fees serve as an important security measure. They incentivize miners to dedicate significant computing power to validate transactions and secure the network. Without these fees, mining might become less profitable, potentially jeopardizing network security.

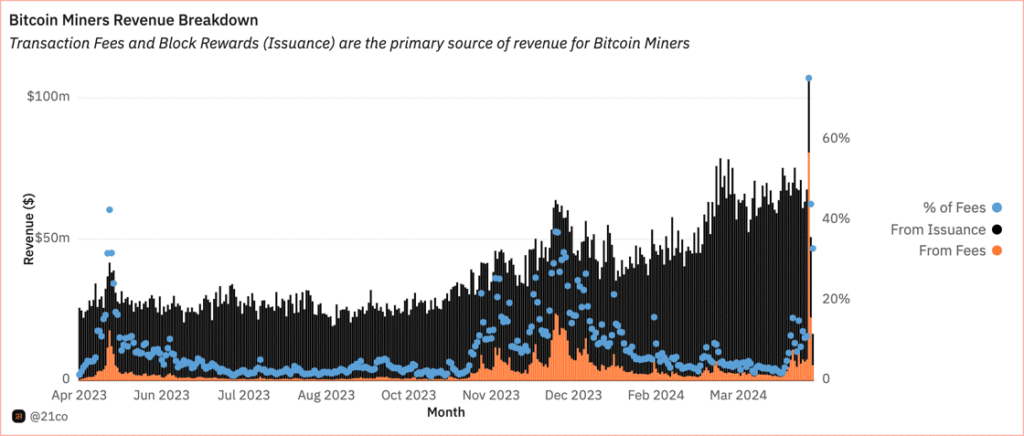

Finally, transaction fees are at the core of Bitcoin’s economic sustainability as the mining reward gets halved every 210,000 blocks, transaction fees step up to fill the gap and pump miners’ revenue. We can already see the early innings of transaction fees rising against the issuance or block rewards since the launch of Ordinals in 2023, as shown in the chart below.

Figure 4 – Bitcoin Miners Revenue Breakdown

Source: 21co on Dune

It is no surprise that Bitcoin network activity has been high this year, with the amount of active addresses hovering between 700K and 1 million since January, up until the halving event. On-chain data reveals a lower-than-expected drop in active addresses following the halving, with transaction fees reaching new highs. While active addresses did experience a significant drop (43%) on April 19, falling from over 893K to 500K, they have already recovered 70K since then. Historically, the halving typically leads to a smaller decrease in active addresses (3-9%). This larger drop could indicate that rising fees are pricing some users out of the market for now, but as we’ll cover later, there are certain solutions being worked on to help alleviate this issue.

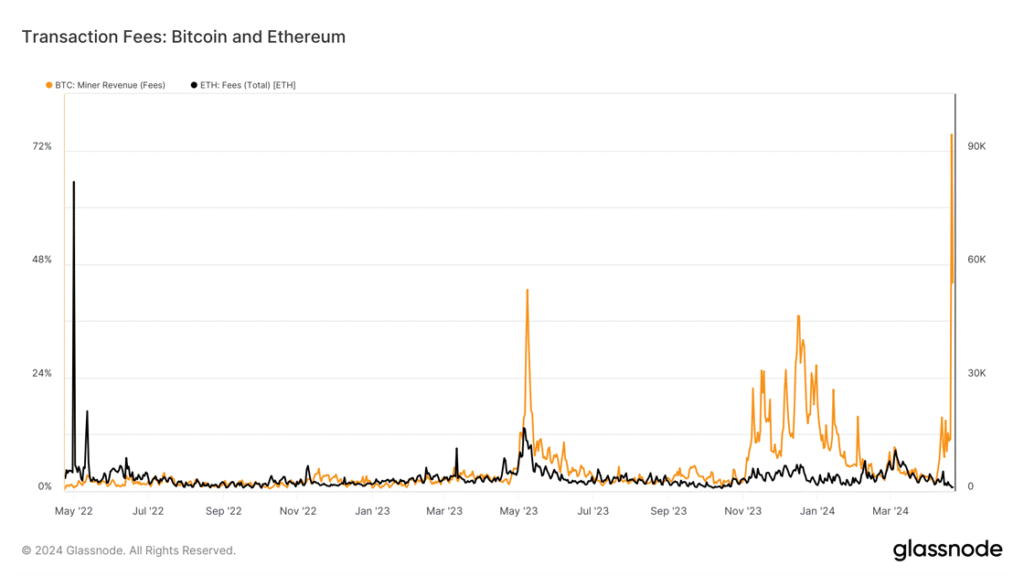

That said, transaction fees soared up to $128 on April 20, breaking $78M, tripling the previous all-time high, and making up 75% of Bitcoin miner revenue, as shown in Figure 4. The spike was primarily due to Ordinal-like inscriptions which have recently seen a spike thanks to Runes protocol, which we’ll delve deeper into in the last section. In line with this, the burgeoning Bitcoin ecosystem, expedited by Rune, has not only pushed Bitcoin out of its comfort zone unlocking new use cases, but also its transaction fees to surpass Ethereum’s since May 2023, as seen in Figure 5.

Figure 5 – BTC vs ETH fees (2 Years)

Source: Glassnode

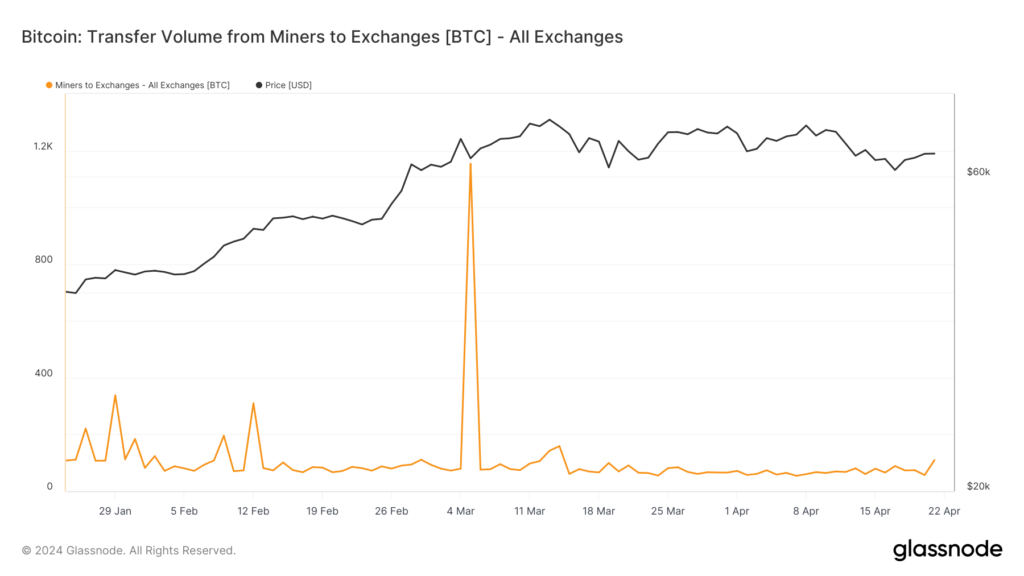

The growth in transaction fees is appreciated even further, especially when we examine miner behavior following the halving event. Miners are now less motivated to immediately liquidate their freshly acquired BTC, as they can capitalize on an additional revenue stream apart from block rewards.

Let’s zoom in on miner activity after the halving. About 50 BTC were sold on centralized exchanges on April 20, which doesn’t compare to the sell-off of March 5 when approximately 1,154 BTC were sent to exchanges, pulling the asset to ~$64K, down from ~$68K, as shown in the chart below. The recent sale also doesn’t compare to the 307 BTC sold on the day following the previous halving in May 2020, when the asset was trading just below $9K.

Figure 6 – Transfer Volume from Bitcoin Miners to Exchanges in BTC (YTD)

Source: Glassnode

The rising importance of Ordinal inscription, akin to non fungible tokens (NFTs), can be seen with Bitcoin generating $475M in real NFT sales versus Ethereum, which helps miners rake in more revenue and become sustainable. That said, the growing adoption of the Runes protocol is expected to drive even more activity toward the miners over the coming months.

Runes Protocol and Bitcoin’s Evergrowing Ecosystem

To recap, Runes streamlines the creation and management of fungible tokens on top of Bitcoin. It addresses the inefficiencies of the BRC20 standard, which have burdened the Bitcoin blockchain due to its inefficient data handling approach. That said, Runes achieves this in two key ways. Firstly, it optimizes transaction fees by consolidating multiple Unspent Transaction Output (UTXO) transactions into one bundle, leveraging Bitcoin’s accounting UTXO model. Additionally, it utilizes Bitcoin’s script, OP_Return, to inscribe data directly onto the blockchain, which serves to assign and transfer Runes balances within the network’s UTXOs. By minimizing data usage to 80 bytes, compared to BRC20’s 4MB, Runes prevents unnecessary bloat on the Bitcoin blockchain.

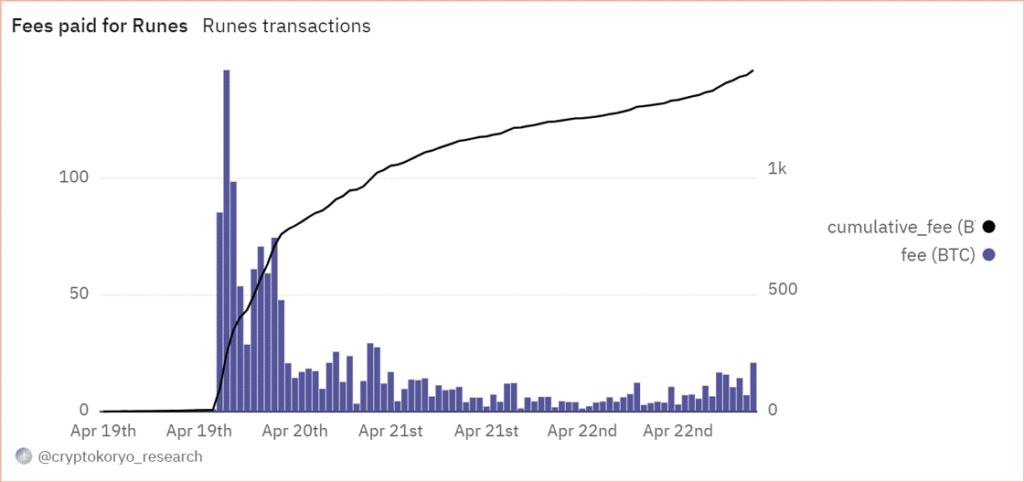

Ultimately, Runes presents an innovation aimed at bolstering Bitcoin’s security budget, offering miners an alternative revenue source to reduce their dependence on Bitcoin’s subsidized rewards over the long term. In fact, miners have earned about 1,500 BTC, valued at close to $100M in less than three days of trading activity, as seen below in Figure 7. To that end, Runes has garnered widespread support from the outset, with multiple Tier 2 exchanges such as OKX and Gate.io already announcing the listing of early collections like UNCOMMON.GOODS and MEME.ECONOMICS, which were among the first collections minted. Additionally, Binance appears to be hinting at support for meme tokens like Wizard and Pups, which were also among the first tokens to migrate from the BRC20 to the Runes standard. Meanwhile, NFT platforms like Magic Eden and Bitcoin-focused wallet provider Unisat are also joining the trend to capitalize on Runes’ growing popularity.

Figure 7: Fees Paid by Users to Mint Tokens Using the New Runes Protocol

Source: CryptoKoryo on Dune

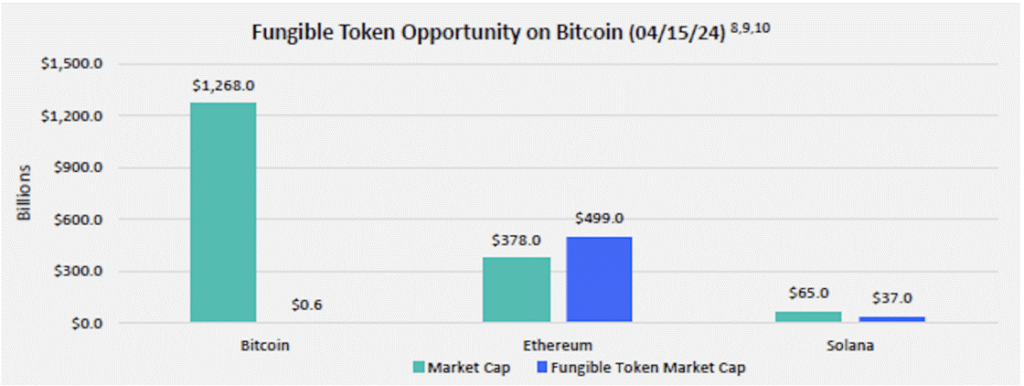

Following the pattern of past hype cycles, we anticipate that the initial excitement surrounding Runes will gradually subside, followed by a surge of heightened activity in the long run. This trend is often observed because the initial wave of interest tends to be on meme tokens, which can be quickly deployed and attract the masses’ attention, but often don’t add substantial value. However, as time progresses, sophisticated primitives like exchanges, automated market makers, and other DeFi lego blocks will begin emerging. These advancements will bolster Bitcoin’s capabilities at the application layer, streamlining the process of token trading on the Bitcoin network, much like ERC20/ERC721 did for Ethereum. In fact, when considering Bitcoin’s untapped market potential to establish its own fungible market ecosystem compared to other smart contract platforms, it becomes evident that there is substantial room for growth for this new generation of tokens, as illustrated in Figure 8 below.

Figure 8: The Market Opportunity for Bitcoin’s Fungible Tokens Ecosystem

Source: FranklinTempleton

That said, Ordinals and Runes aren’t the only source of excitement pushing the boundaries of Bitcoin. For one, Bitcoin’s scaling solution Stacks began the first phase of its Nakamoto upgrade, called the instantiation stage, on April 22, while its final phase is expected to culminate by the end of May. As part of the upgrade, Stacks will introduce faster block processing times, enabling transactions to be finalized in under 5 seconds, a significant improvement from Bitcoin’s average of 10-30 minutes. Additionally, Stacks will leverage Bitcoin’s robust security guarantees, making transaction reversals on the Stacks network as challenging as those on the Bitcoin network. Furthermore, the upgrade will introduce a 1:1 BTC-backed asset (sBTC), enhancing the utility of Bitcoin by enabling its use across a diverse ecosystem of financial and gaming applications built on top of the scaling solution. The growing excitement surrounding its upgrade has pushed the total valued locked on the network to its highest point last week, reaching $170M.

On the other hand, there is a growing ecosystem of scaling solutions emerging on the back of BitVM, released last year. Standing for Bitcoin Virtual machine, this primitive is an operating system that allows for native smart-contract functionality on top of Bitcoin. It does so by introducing what’s known as a two-party provider verifier model that allows for complex computation to be executed off-chain, which can then be challenged on top of Bitcoin using fraud proofs, akin to how Arbitrum and Optimism function. To put it simply, BitVM enables Bitcoin to host more complex applications, which is giving birth to an embryonic L2 landscape, including Chainway, BitLayer, and Bob, amongst others, aiming to alleviate the issue of rising transaction costs. However, we will be closely monitoring this emerging sector, as there are numerous projects attempting to exploit the unprecedented enthusiasm for Bitcoin to launch potentially fraudulent protocols.

Bookmarks

Have you read our latest report, The Bitcoin Halving and Beyond? Click here to get a digital copy.

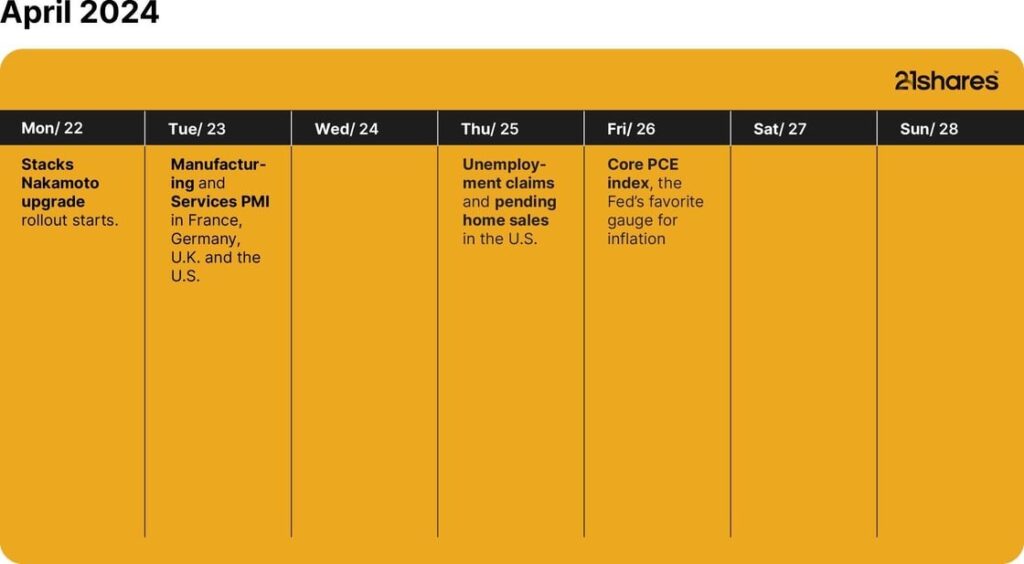

This Week’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

WisdomTree utökar sortimentet med US Quality Growth UCITS ETF (QGRW)

Publicerad

7 timmar sedanden

24 april, 2024

WisdomTree har igår lanserat WisdomTree US Quality Growth UCITS ETF (QGRW). QGRW strävar efter att spåra pris- och avkastningsutvecklingen, före avgifter och utgifter, för WisdomTree US Quality Growth UCITS Index (”Indexet”) och har en total kostnadskvot (TER) på 0,33 %. QGRW, som idag är noterat på Börse Xetra och Borsa Italiana, kommer att noteras på Londonbörsen den 24 april 2024.

Det proprietära indexet är utformat för att spåra resultatet för amerikanska storbolag med stark kvalitet (t.ex. hög lönsamhet) och tillväxtegenskaper som uppfyller WisdomTrees ESG-kriterier (miljö, social och styrning).

WisdomTrees tillvägagångssätt syftar till att ge högre uppåtdeltagande på tjurmarknader och generera positiv överavkastning över en hel marknadscykel. Tillväxtfaktorn syftar till att fånga företag som upplever tillväxt i försäljning, realiserade intäkter och förväntade intäkter, ofta inklusive disruptiva företag och tekniska jättar, vilket möjliggör större deltagande uppåt. Kvalitetsfaktorn ger stabilitet till en portfölj och hjälper till att filtrera bort de mest olönsamma, mycket spekulativa och lågkvalitativa namnen. Denna kombination positionerar WisdomTree US Quality Growth UCITS ETF som en strategisk, långsiktig aktielösning för investerare som letar efter genomtänkt exponering mot tillväxtsegmentet på den amerikanska aktiemarknaden utan att offra kvaliteten på sin portfölj.

Pierre Debru, chef för Quantitative Research & Multi Asset Solutions, WisdomTree, sa: ”Tillväxt tenderar att fånga störande och växande företag, vilket leder till högre allokering till tekniska jättar, men historisk avkastning tyder på att investeringar i tillväxtaktier utan filter kan vara en förlora spel på lång sikt. Att tillämpa en kvalitetsskärm på tillväxtaktier kan hjälpa till att säkerställa att portföljbolagen är sunda och kan leverera resultat över tid. Tillväxtaktier av hög kvalitet har historiskt sett varit bättre på att hjälpa investerare att klara avdrag än en ren tillväxtallokering utan att offra förmågan att delta i marknadsåterhämtning. Den nya ETF:n är ett alternativ till tillväxtstrategier som Nasdaq 100, eftersom den tar ett mer holistiskt tillvägagångssätt för portföljkonstruktion istället för att enbart fokusera på marknadsvärde för beståndsdelar eller deras börsnotering.”

Europeiska investerare kan nu få tillgång till QGRW, som redan är en tillgänglig strategi i USA, som initialt lanserades 2022. WisdomTree US Quality Growth UCITS ETF kommer att ansluta sig till WisdomTrees sortiment av 360 miljoner USD av Quality Growth ETFer.

Genom WisdomTree US Quality Growth UCITS ETF kan investerare fortsätta att dra nytta av WisdomTrees stilkonsekventa, transparenta och systematiska investeringsprocess med rötter i akademiskt driven forskning.

Alexis Marinof, Europachef, WisdomTree, tillade: ”Sedan WisdomTree grundades har vi fokuserat på att lansera differentierade och mervärdesinvesteringslösningar för våra kunder. Kärnan i vår aktiefilosofi är tron att kvalitetsaktier bör vara hörnstenen i varje aktieportfölj. De är avgörande för att bygga motståndskraftiga portföljer som kan hjälpa investerare att bygga upp välstånd på lång sikt och navigera i de oundvikliga stormarna. Vi vet att investerare positionerar portföljer för att dra nytta av de kommande räntesänkningarna i USA, vilket förväntas bli en positiv katalysator för tillväxtorienterade amerikanska aktier. Men som vi har sett de senaste åren utlovas ingenting på finansmarknaderna. Så, genom att fokusera på kvalitet snarare än börsvärde, kan investerare dra nytta av ett mer robust tillvägagångssätt än marknadsvärdevägda tillväxtfonder, utan att offra avkastningen på uppåtgående marknader.”

ETF information

| Namn | Avgift | Börs | Valuta | Kortnamn | ISIN |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | London Stock Exchange | USD | QGRW | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | London Stock Exchange | GBx | QGRP | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | Borsa Italiana | EUR | QGRW | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | Börse Xetra | EUR | QGRW | IE000YGEAK03 |

Tillgång till italienska statsobligationer med fast löptid

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

WisdomTree utökar sortimentet med US Quality Growth UCITS ETF (QGRW)

SJPD ETF köper alla slags japanska aktier

Franklin Templeton lanserar ny fond som följer katolska principer

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

De mest populära börshandlade fonderna mars 2024

3 ETF:er du nog inte visste finns

FUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe mest populära börshandlade fonderna mars 2024

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan3 ETF:er du nog inte visste finns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanTillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVad händer härnäst för Bitcoin?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index