Alla investeringsportföljer kommer för eller senare att omfatta minst en riktig surdeg. Detta gäller speciellt på den aktiemarknad som vi har vant oss vid att se de senaste 14 månaderna. Hur och när dumpar man sina portföljförlorare är en fråga som alla för eller senare kommer att ställa sig.

Under en konjunkturcykel är marknadens utveckling och korrigeringar vanliga. Det är naturligt förekommande delar av en normal marknadstillväxt. Trots detta kan de vara svåra att hantera och få investerare att söka sig till mindre flyktiga tillgångsklasser. När volatilitetspendeln svänger kan investerare vara för långa i en alltför dålig investering. Att rida en uppåtgående börs är en euforisk känsla för de flesta investerare. Att sitta lång när börsen rasar kan däremot ha en negativ inverkan på de flestas psyken. Hur stoppar du galenskapen när bör Du släppa taget?

Oavsett vilken typ av investerare du är, oavsett om du är lång eller kort, kan potentialen för förlust vara större än vad som är nödvändigt. Emotionell handel kan stava katastrof för en investeringsportfölj. Att lägga till en process eller någon struktur till dina riktlinjer kan vara ett sätt att hantera känslor som du letar efter som investerare.

Ingen metod är perfekt

Ingen metod är perfekt men det är möjligt att försöka styra en förlorad investering när det händer. Det första som en investerare ska vara är redo att agera. Att hoppas på det bästa i en nedgång i marknaden kan ge dig massor av sömnlösa nätter. Att arbeta för att hitta en bekväm strategi vid en eventuell nedgång kan hjälpa dig att sova lite bättre. Det finns flera tekniker som kan vara till hjälp vid hanteringen av en investeringsportfölj så att sunt förnuft inte hamnar på andra plats efter känslor. Låt oss ta en titt på flera av dessa användbara tekniker som du eller din rådgivare kan använda för att hantera dina hårt förvärvade pengar.

Alla investerare har unika förutsättningar och mål. Var och en har också en unik risktolerans. Som med alla investeringskonto är det viktigt att skapa ett investeringsmål innan investeringarna görs. Detta hjälper dig att beskriva vissa regler som styr din portfölj. Att hålla känslor under kontroll under investeringsprocessen kan vara till din fördel både mentalt och finansiellt.

Investeringsreglemente

Ett investeringsreglemente kan vara till hjälp för alla investerare som vill lägga till en definition för valet, förvaltningen och vidden av investeringar inom en portfölj. Ett investeringsreglemente utgör ett slags kontrakt mellan rådgivaren och kunden. Det skisserar saker som avgifter, mål, lämplighet, portföljförvaltning, behov av likviditet och andra allmänna riktlinjer för portföljens styrning. Detta kan också innefatta hur man hanterar dåligt genomförda investeringar som innehas av investeraren. I en beskrivning av en process för att dumpa en surdeg ska investeraren kunna hantera förväntningar och hålla känslor under kontroll.

Att ta förlusten

En stop loss är avsedd för att sälja en viss aktie till ett förutbestämt pris för att undvika förlust för att hålla en position utöver investerarens förlustgräns. När en stop loss är på plats kan den beställas för ”dag” eller ”good till canceled” vilket ger investeraren ett sätt att styra sina investeringar med hjälp av logiska parametrar istället för emotionellt kaos. Att lägga en stoppförlustorder innan du går på semester kan göra din tid borta från civilisationen roligare om ditt favoritbolag publicerar en rapport som omfattar en vinstvarning.

Trailing Stop

En Trailing Stop liknar en stop loss med en signifikant skilllnad. En Trailing Stop rör sig uppåt tillsammans med aktiekursen. Om en Trailing Stop läggs idag 15 procent under dagens nuvarande aktiekurs och marknadspriset stiger med 2 % vid ett tillkännagivande, ökar tröskeln för en stop loss med 2 %, vilket innebär att den totala förlusten blir 17 % och inte 15 %. Ett Trailing Stop ger investeraren möjlighet att höja den acceptabla förlusten från det aktuella marknadspriset och inte ett tidigare betyg i en exakt procentandel. Detta kan vara särskilt användbart när en position gett en stark ökning över en kort tidsperiod.

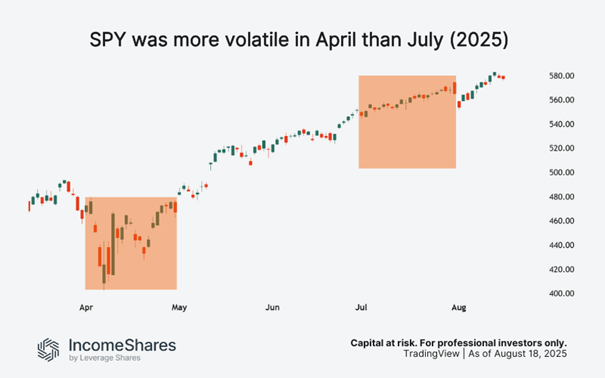

Vid hantering av denna typ av order borde en investerare förvänta sig att justera det regelbundet, särskilt i tider med ökad volatilitet. Du vill inte exekvera en order som ”magiskt” svänger förbi orderpriset och tillbaka till par för dagen. Många investerare blir brända på detta. De finansiella marknaderna öppnade kraftigt lägre och återhämtade sig betydligt under en enda börsdag. Många slutar på förlust och efterföljande stop lossar som utlöstes den dagen sker till irritation för investerarna.

Kontinuerliga volatilitetsparametrar

När du bygger en portfölj har du ett mål efter önskad avkastning. Den önskade avkastningen kommer med en inneboende risk. Denna risk kan mätas på vilket sätt som helst, men standardavvikelsen är en mycket vanlig. Genom att kontinuerligt mäta standardavvikelsen är det möjligt att ”ta din fot av gasen”, så att säga, när marknaden värmer upp. Det finns många taktiska strategier som har skapats av bränderna i finanskrisen 2008 och 2009. Grunden för många av dessa strategier och taktiska sätt att hantera pengar är ett mått på volatilitet. Sedan tar varje systematiskt tillvägagångssätt för att flytta pengar, oavsett om det är kontanter eller mer konservativa investeringar.

Slutsats

Sammantaget finns det många sätt att avvärja förluster i samband med dåligt genomförda investeringar. De flesta är effektiva på ett eller annat sätt. Medan alla har sina fördelar bör de studeras noggrant innan de tas med i din repertoar. Kontakta din rådgivare för att se om en av dessa strategier är rätt för dig. Att ha en mekanism på plats för att ta itu med potentiella portföljförlorare kan vara den anda som din portfölj behöver för att bli komplett.

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan