Nyheter

En introduktion till Polygon (MATIC)

Publicerad

4 år sedanden

Denna introduktion till Polygon (MATIC) är en guide för att förstå Polygon, plattformen för Ethereum-skalning och infrastrukturutveckling. När 21Shares i detta dokument hänvisar till Polygon menar 21Shares företaget som helhet och Polygon PoS, 21Shares menar en av dess produkter. Denna forskning kommer att förklara vad Polygon PoS gör och vad dess huvudsakliga användningsfall är. Den kommer att förklara de primära metoderna för att värdera MATIC, dess ursprungliga token, och analysera de omedelbara riskerna förknippade med att investera i Polygon.

Sammanfattning

På 21Shares är vi glada över att lansera världens första Polygon ETP på SIX Swiss Exchange den 18 november 2021 (POLY | ISIN: CH1129538448). Polygon är en Ethereum-skalningslösning såväl som en plattform för att koppla ihop Ethereum-kompatibla blockkedjor. Nyckelfunktionerna som Polygon tillhandahåller inkluderar modulär säkerhet genom validerare, suveränitet med en anpassningsbar teknikstack, ekonomisk transaktionskostnad och omedelbar transaktionsavslutning i huvudkedjan. Nätverket är också designat för hög anpassningsbarhet, utökningsbarhet och uppgraderingsbarhet med kort tid-till-marknad-gemenskapssamarbete.

Polygon-stiftelsen, som startade 2017, är baserad i Bangalore, Indien och Brittiska Jungfruöarna. Det grundades av Jaynti Kanani, Sandeep Nailwal, Anurag Arjun och Mihailo Bjelic. Ursprungligen känd som Matic, gick företaget igenom en omprofilering till Polygon i februari 2021 och släppte sin flaggskeppsprodukt ett år innan i juni 2020.

I den här rapporten kommer 21Shares att erbjuda en uttömmande översikt av Polygon-nätverket, Matic som en kryptotillgång, och diskutera de olika investeringsriskerna förknippade med Matic – förutom hur en investerare kan tänka på det framtida värdet av dess underliggande kryptotillgång. Denna rapport ger en uttömmande täckning av Polygon PoS och Matic som finns på marknaden.

Hur Polygon PoS fungerar

Värdeförslaget med Polygon PoS är att skapa ett nätverk av olika blockkedjor och smarta kontrakt som kommer att kopplas till Ethereum blockchain med målet att öka effektiviteten, med andra ord, transaktionskapaciteten och hastigheten hos Ethereum blockchain. Polygons PoS-techstack tar som sådan bort beräknings- och transaktionslagring från Ethereum-blockkedjan till dessa olika blockkedjor, även kallade sidokedjor.

Det som hjälper till att särskilja Polygon bland de andra lovande skalningslösningarna är att nätverket sträcker sig bortom en singulär tillhandahållande av dess flaggskeppsprodukt, Polygon commit-kedjan. Plattformen för in anslutningar bland andra skalbarhetsapplikationer inklusive individuella kedjor även kallade plasmakedjor och andra L2-applikationer som Optimistic och Zero-Knowledge (ZK) rollups. Dessutom tillhandahåller Polygon ett utvecklingsramverk utformat för att lansera inbyggda applikationer och suverän blockkedja som är kompatibel med Ethereum. För det första är det fristående kedjor – oberoende nätverk som förlitar sig på sin egen säkerhet och personliga konsensusmekanism, vilket gör dem lämpliga för vanliga projekt eftersom det är lättare att integrera sina starka samhällen i att fungera som validerare och säkra nätverket. För det andra är säkrade kedjor – nätverk förankrade till Ethereum som använder säkerhet-som-en-tjänst för att direkt utnyttja tillförlitligheten hos ETH genom giltighets- och bedrägeribevis, eller av en uppsättning kommitté av polygonvaliderare där deras underliggande smarta kontraktslogik finns på Ethereum. huvudkedjan, som liknar en korrespondentmodell till Polkadots arketyp för delad säkerhet.

Som sett strävar Polygon efter att tillgodose kryptos bredare expansiva ekosystem genom att fungera som en AWS-liknande öppen källkodsaggregator av skalningslösningar för utvecklare. Detta manifesteras med deras erbjudande av Polygon SDK, Polygon Avail (datatillgänglighetslager för oberoende blockkedjor), Polygons Hermez och Miden (ZK-rollup-baserade ETH-skalningslösningar), interoperabilitetsprotokoll för datautbyte tillsammans med 2-vägs-peggade bryggor för utbytbarhet av tillgångar över kedjan. Och slutligen, Polygons commit-kedja, där det mesta av aktiviteten finns för närvarande.

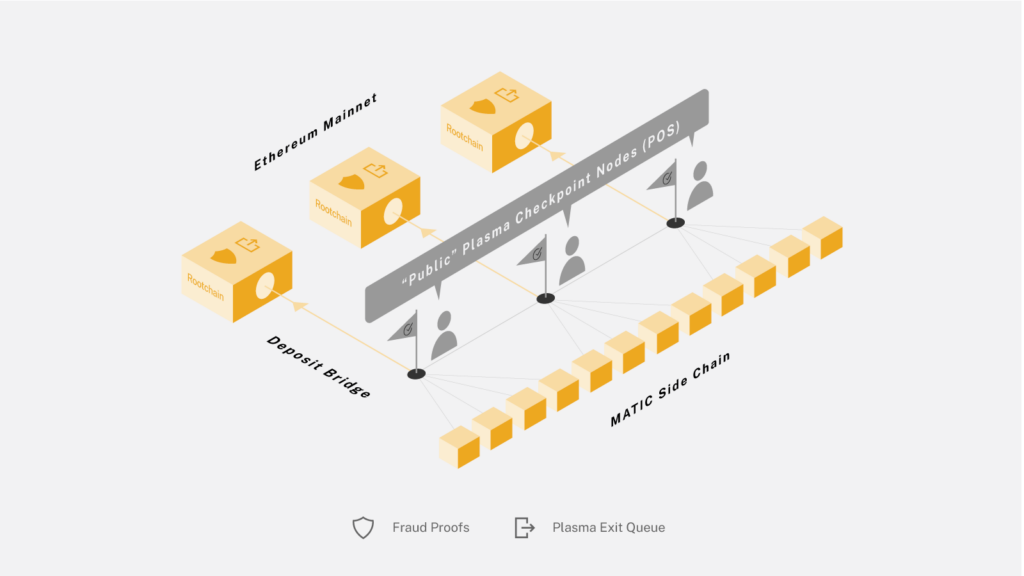

I det här fallet är det viktigt att inse hur Polygons huvudkedja staplas annorlunda än andra sidokedjor, och hur dess säkerhet förbättras genom att göra den mer beroende av Ethereums baslagersäkerhet. Att förstå POS-arkitekturen kommer att avgränsa förhållandet mellan de två kedjorna – särskilt när man tittar på logiken för staking och checkpointing.

Polygon använder konsensusmekanismen Proof-of-Stake och en unik kryptobaserad arkitektur för att köra sin mest använda commit-kedja, bestående av tre lager:

- Ethereum-skiktet: en uppsättning kontrakt på Ethereum-nätverket.

- Heimdall-lagret: en uppsättning proof-of-stake Heimdall-noder (dvs. nedladdade mjukvaror i datorer) som körs parallellt med Ethereum och övervakar uppsättningen av kontrakt på Ethereum-nätverket.

- Bor-lagret: en uppsättning blockproducerande Bor-noder blandade av Heimdall-noder.

Polygonvalidatorer utför periodiskt prov på block producerade av blockproducenter i ett Block Producer Layer (Bor-lager) mot Ethereum-blockkedjan. Dessa kontroller löser eventuella transaktionstvister som inträffar på polygonsidokedjan genom ett kryptografiskt bevis för Proof-of-Stake-modellen. Insats görs på en uppsättning smarta kontrakt på Ethereum-nätverket. Heimdall-noder övervakar uppsättningen smarta kontrakt för de insatta tokens på Ethereum-nätverket och väljer Bor-noder för att producera block på Polygon PoS-nätverket. Bor-noder producerar block i omgångar, kallade spans, baserat på valet av Heimdall-noder, vilket i sin tur görs baserat på de insatta tokenbeloppen på Ethereum-nätverket.

Processen för transaktionsverifiering av nätverksdeltagare görs enligt följande: MATIC-tokeninnehavare (delegatorer) väljer validatorer och delegerar sedan insatta tokens till dem i utbyte mot en del av validatorernas intäkter. Heimdall-arkitekturen väljer slumpmässiga blockproducenter (gruvarbetare) från en slumpmässig pool av PoS-validerare i MATIC-nätverket för att verifiera transaktioner. Varje ändring av valideringsuppsättningen kommer att vidarebefordras av valideringsnoden på Heimdall som är inbäddad i valideringsnoden. Detta gör att Heimdall alltid kan vara synkroniserad med Polygon PoS-kontraktsstatusen på Ethereums huvudkedja. Polygon PoS Chain-kontraktet som distribueras på huvudkedjan anses vara den ultimata källan till sanning, och därför görs all validering genom att fråga efter kontraktet för Ethereum-blockkedjan. Detta kan praktiskt taget översättas till att utnyttja Ethereum-baserad slutgiltighet, samt tillhandahålla en säker mekanism för att återställa polygonkedjans tillstånd i händelse av en katastrof genom de tidigare nämnda kontrollpunkterna.

Både delegatorer och validerare delar risken och belöningen av valideringsprocessen. Validatorer satsar sina MATIC-tokens på Ethereum-blockkedjan. Om en validerare agerar illvilligt genom att dubbelsignera eller har betydande driftstopp, kan deras insats minskas.

Polygon-gemenskapen har engagerat sig i att bygga ett starkt insatsekosystem när de så småningom övergår till att bli helt decentraliserade. Validatorer belönas i proportion till deras Matic-insats. I skrivande stund har MATIC satsat på totalt 2,39 miljarder dollar, vilket står för 27,79 % av all tillgänglig Matic.

MATIC Token

Polygons ursprungliga mynt MATIC är en Ethereum-baserad ERC-20-token som driver Polygon-nätverket. Användare kan placera sin Ether i ett polygonsmart kontrakt och konvertera vilket värde som helst som anges i Ether (ETH) till MATIC med en 1:1-peg. Användare kan också dra tillbaka till Ethereum blockchain i ETH.

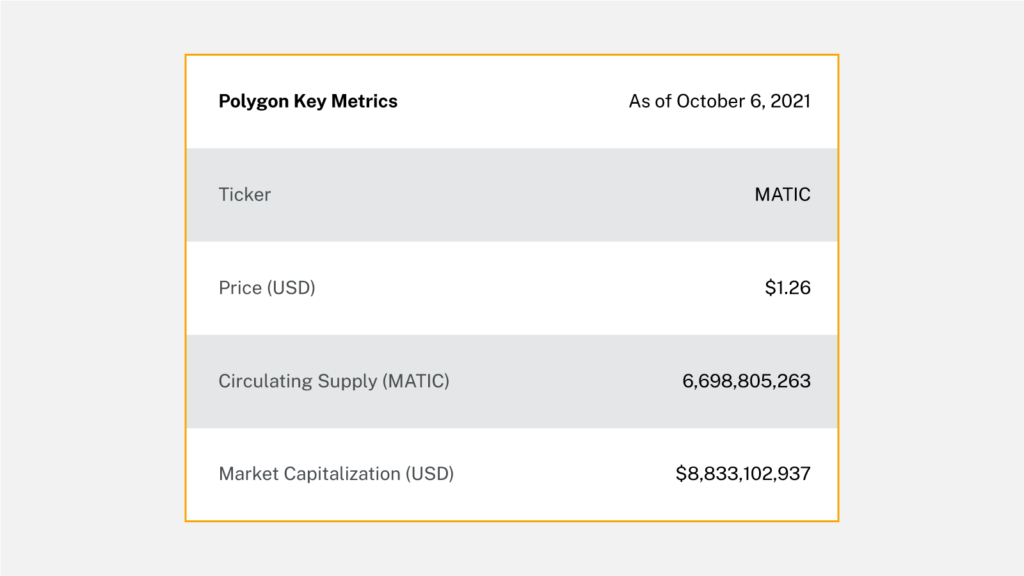

I likhet med Ether for Ethereum-nätverket spelar MATIC en viktig roll för att säkra nätverket. Det har ett maximalt utbud på 10 miljarder tokens, med en nuvarande cirkulerande tillgång på 6,6 miljarder. På en hög nivå används valutan som ett verktygstoken för att betala för avgifter, driva transaktioner, när man utfärdar överföringar eller interagerar med smarta kontrakt. Matic kan också användas vid insats för att säkra Proof Of Stake-nätverket som validerare i utbyte mot insatsbelöningar.

Tokendistribution

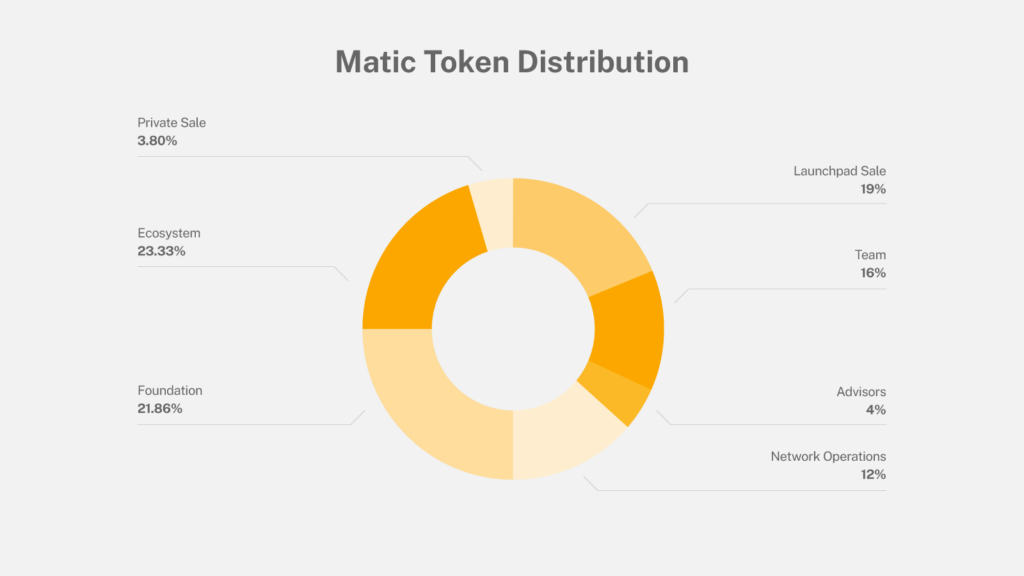

Den initiala distributionen av matic-tokenen bestod av:

• Tokens för privat försäljning utgör 3,80 % av det totala utbudet på 10 miljarder:

→ Seed-runda: Försäljningen genomfördes med en kurs på 1 MATIC = 0,00079 USD och samlade in totalt 165 000 USD, vilket sålde 2,09 % av det totala tokentillgången.

→ Tidiga supportrar: försäljning genomfördes med en kurs av 1 MATIC = 0,00263 USD och samlade in totalt 450 000 USD, vilket sålde 1,71 % av det totala tokentillgången.

• Launchpad-försäljningstokens utgör 19 % av det totala utbudet. Det genomfördes i april 2019 för en total höjning på ~$5 000 000 USD värt av BNB till ~$0,00263 per token för 19% av det totala tokentillgången. BNB till MATIC-kursen kommer att fastställas på försäljningsdagen.

• Team tokens utgör 16 % av det totala utbudet.

• Advisors tokens utgör 4% av det totala utbudet.

• Network Operations-tokens utgör 12 % av det totala utbudet.

• Foundation-tokens utgör 21,86 % av det totala utbudet.

• Ekosystemtokens utgör 23,33 % av det totala utbudet

Schemat för utgivning av token ska vara klart i oktober 2022.

Polygonens tillstånd

Polygonekosystemet upplevde exponentiell tillväxt under andra kvartalet 2021 med Total Locked Value (TVL) på 115 miljoner USD i slutet av mars till en topp på 10,5 miljarder USD i juni 2021. Det är värt att notera att trots marknadskraschen den 19 maj 2021, nätverket kunde upprätthålla en ökning av TVL och tillväxt, och nådde sin topp i juni. Detta inleddes också av incitament till ett värde av 40 miljoner dollar som lanserades i samarbete med Aave till långivare och låntagare på Aaves polygonmarknad. Denna distribution stod för 1% av det totala Matic-utbudet. Incitamentsprogrammet var en del av en bredare plan för att göra DeFi på Ethereum mer skalbart och inkluderande som ett alternativ till traditionell finansiering med den drastiska minskningen av avgifterna på Polygon jämfört med Ethereum.

Som en av de enklaste att använda och integrera commit-kedjor, har Polygon-ekosystemet för närvarande 500+ dapps som spänner över DeFi, spel, NFTs, utbyten och cross-blockchain-lösningar. Ökningen av Polygon-dapps tillskrivs allmänt till EVM-kompatibiliteten hos Layer 2-skalningslösningen och lättheten för Ethereum-projekt att lansera på Polygon.

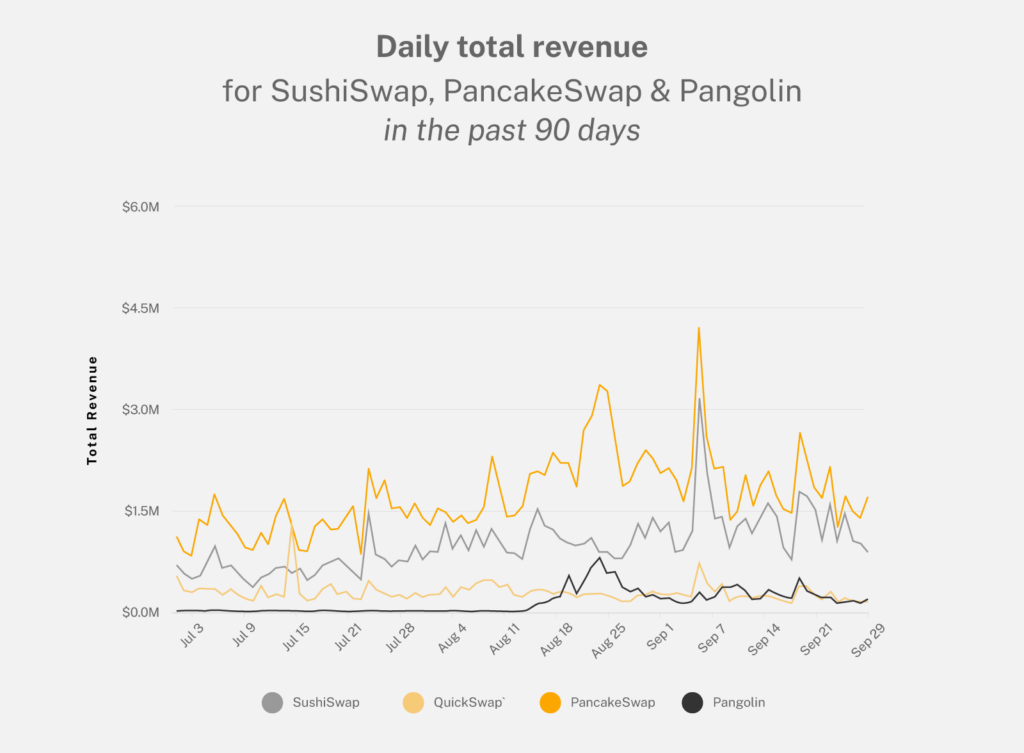

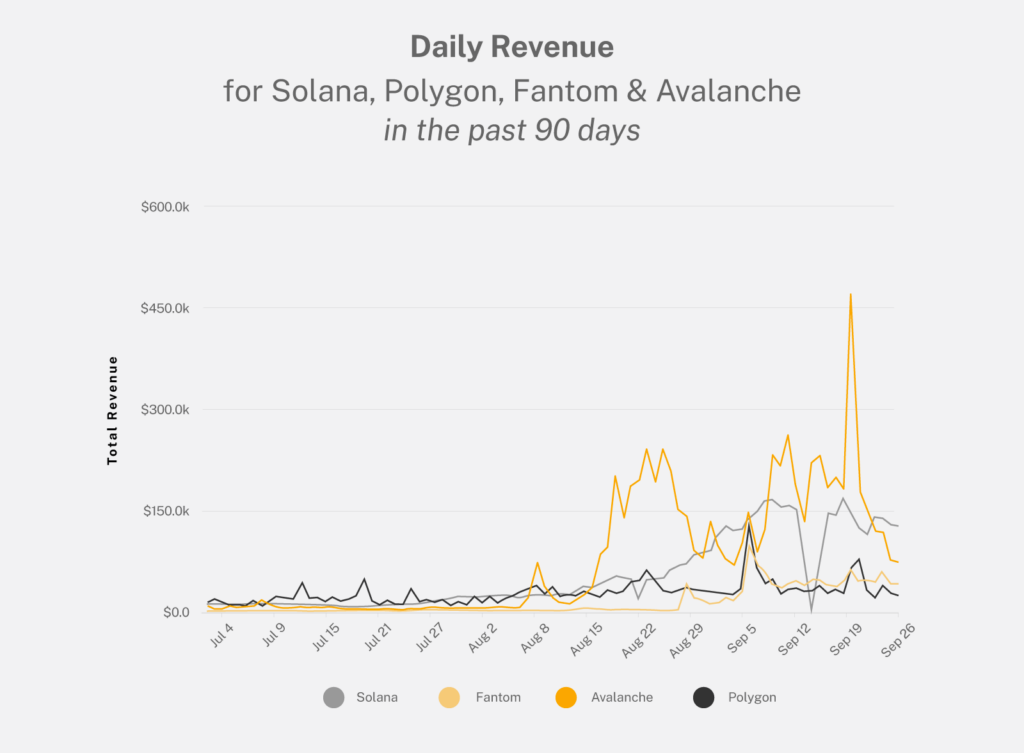

Bortsett från likviditetsincitamenten som drog användare till nätverket, tillskrevs avkastningsodlingsmöjligheter med drastiskt sänkta avgifter också till den plötsliga ökningen av TVL. Från och med september 2021 är Quickswap den ledande decentraliserade börsen (DEX) på Polygon PoS med en daglig handelsvolym på över 100 miljoner USD och 15,4 000 användare. DEX dagliga och totala intäkter från olika kedjor visas som en jämförelse nedan. PancakeSwap är den primära DEX för Binance Smart Chain och Pangolin är den primära DEX för Avalanche.

Polygon avbildas ofta som en Layer 2-lösning för Ethereums skalbarhet. Men per definition, för att ett nätverk ska anses vara ett lager 2, måste det härleda sin säkerhet från ett lager 1 som Ethereum. Detta skulle innebära att användare inte skulle behöva förlita sig på validerare för säkerheten för sina pengar. Den nuvarande arkitekturen för Polygon som en PoS-sidokedja med sina egna validerare definieras och betraktas därför av många som ett Layer 1. Anpassningsförmågan hos Polygons arkitektur kan se att nätverket utvecklas för att integrera ZKrollups, Optimistic rollups och fristående sidokedjor i framtiden, med Layer 2-liknande egenskaper.

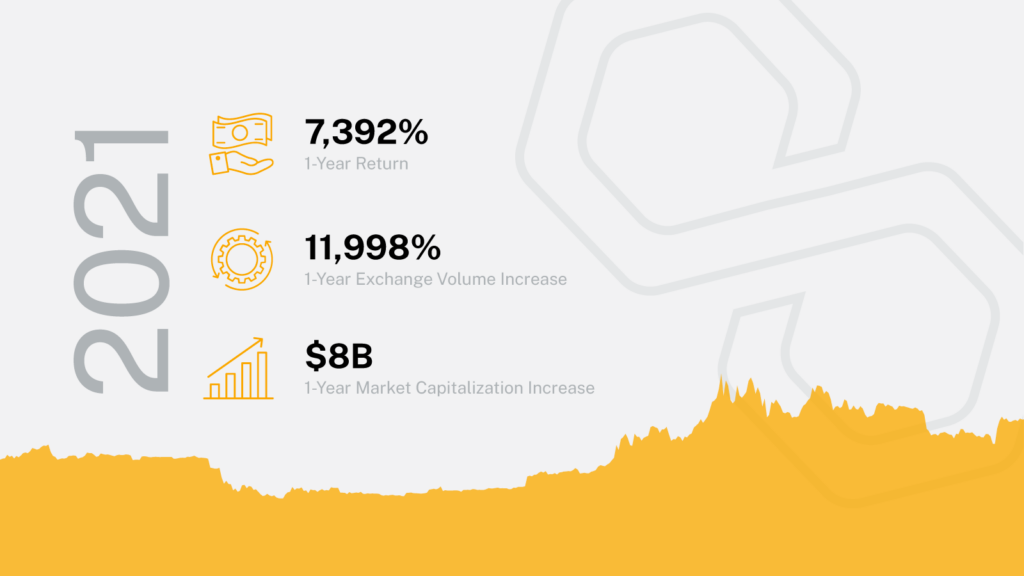

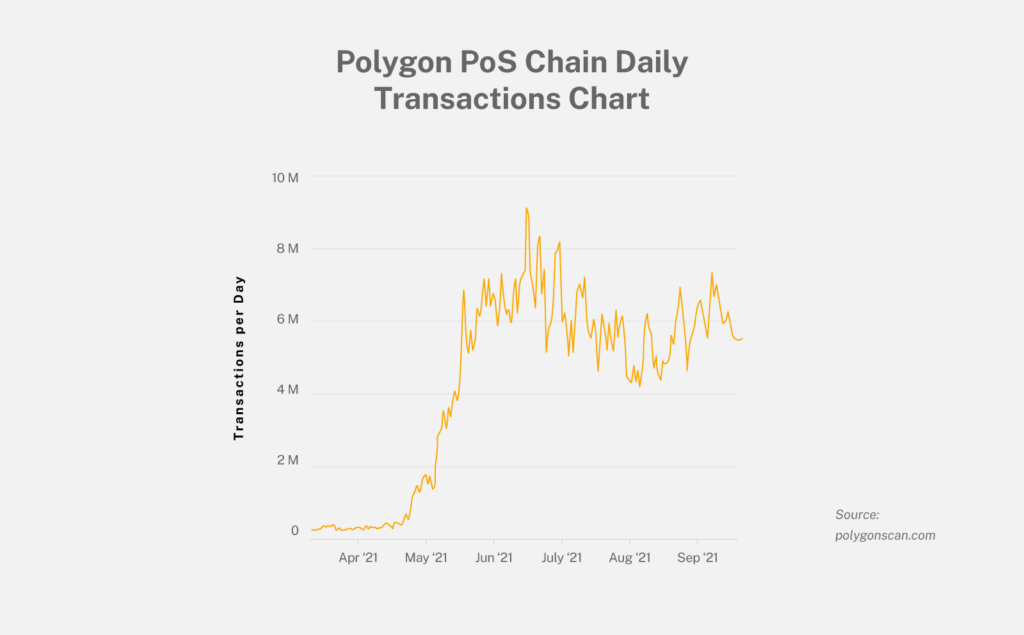

Den nuvarande nätutnyttjandegraden kan representeras av flera nyckelmått. Polygon har registrerat 836,74 miljoner transaktioner sedan lanseringen, med över 74 miljoner unika adresser i kedjan, varav över 200 000 är aktiva i nätverket. När vi granskar Matics prestanda under det senaste året är tillväxten YTD 6 768 %, nuvarande valideringssatsning APR ligger på ~11 %, med nätverket som stöds av 100 distribuerade validerare och 15 RPC-noder (september 2021). I oktober 2021 passerade den aktiva Polygon PoS-kedjans adresser Ethereum till rekordhöga 566 516 unika dagliga adresser. Detta står för en tillväxt på 168% på 30 dagar jämfört med Ethereums 0,6%.

Polygons framtid

Ankomsten av Ethereum 2.0, ofta kallad ”sammanslagningen” kommer att möjliggöra bättre säkerhet, snabbare och mer ekonomiska transaktioner på Ethereum-nätverket, vilket ställer frågan till många: Kommer Polygon att kunna behålla sin relevans?

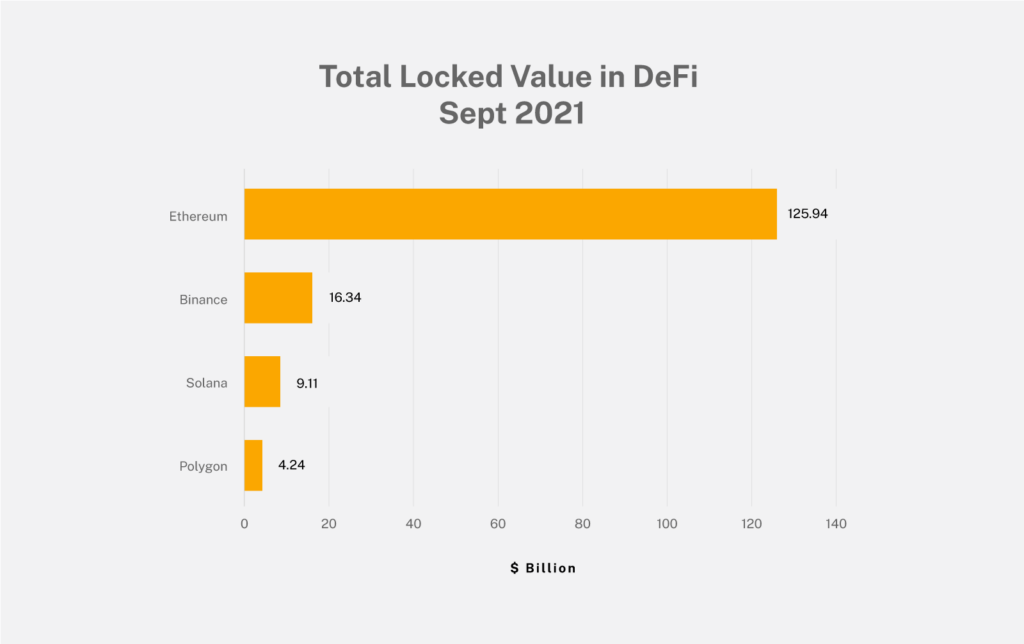

Den senaste ökningen av konkurrerande Layer 2s för att möta skalningsproblemet med Ethereum som Optimism, Arbitrum, Starkware, Loopring och många andra har avledt mycket av Polygons initiala TVL till andra kedjor. Från och med september, exklusive Polygon, är Arbitrum det ledande Layer 2 med 59 % av den återstående marknadsandelen motsvarande $1,45 miljarder, den nuvarande TVL för Polygon är cirka $4,5 miljarder, en minskning från sin topp på $10,5 miljarder.

Optimistiska sammanställningar använder bedrägeribevis, upplösningen av teser på Layer-1 baskedjan innebär en utmaning av tillståndsförändringar. Sättet på vilket dessa rollups valideras gör att flytta tokens från en rollup till dess Layer-1 baskedja extremt tidskrävande. Typiska utgångstider mellan rollups och Layer-1 baskedjor varierar mellan en dag och en vecka. I jämförelse med Optimistiska sammanslagningar tar uttaget av tillgångar från Polygon-nätverket vanligtvis 45 minuter, med undantag för Matic-uttag, som tar sju dagar.

Tidsfördröjningen i tillgångsuttag från Layer 2-lösningar kan spela en viktig roll i beslutsprocessen i distributionen av tillgångar över kedjan. Särskilt i en tid av marknadsvolatilitet är snabb tillgång till likviditet och enkel tillgångsrörelse avgörande för DeFi-användare. Det finns flera projekt som arbetar med möjliga lösningar för att minska denna risk, hantera ineffektivitet under utmaningsperioden och minimera alternativkostnader förknippade med denna period. Dessa lösningar kommer inte bara att ge kostnadsbesparingar utan det kan också möjliggöra kors-rollup-kompositerbarhet av applikationer i framtiden. För att förbli konkurrenskraftig har Polygon en ambitiös färdplan för att implementera optimistiska rollups, ZK-rollups och Validium-kedjor. Mest anmärkningsvärt i deras senaste framsteg var en affär på 250 miljoner dollar som gjordes med Hermez, ZK rollup-skalningsprojekt med öppen källkod, i augusti 2021.

Polygons framtid kommer sannolikt att se ett större antal dapps-vertikaler som drar nytta av nätverkets ultralåga transaktionsavgifter. Den drastiska minskningen av transaktionsavgifter jämfört med vilken annan kedja som helst, kan sänka barriären för inträde och användning för nya DeFi-användare. Ett utmärkt exempel är antalet användare på Aave på Polygon vs Aave på Ethereum. Trots att TVL på Ethereum är över $12,B och endast $1,9B på Polygon, finns det 26 000 användare på Polygon vs 10,000 på Ethereum.

I slutet av juli meddelade Binance också att användare kunde dra tillbaka Matic direkt från och till protokollets huvudnät. Denna integration gav en direkt, låg kostnad, sömlös väg för ombordstigning i Polygon PoS utan att behöva överbrygga Ethereum. Dessa etablerade kapitalflödesvägar som Polygon tillhandahåller för nya DeFi-användare kommer utan tvekan att tjäna Polygon väl i framtiden. Eftersom vi ser ett större flöde av kapital från centraliserade börser till DeFi, kommer lättheten i denna introduktionsprocess att spela en avgörande roll för vilken skalningslösning som kommer att ligga på topp.

Anmärkningsvärda partnerskap inkluderar DraftKings tillkännagivande om att använda Polygon för att stödja anpassade NFT-droppar och sekundärmarknadstransaktioner. Ernst & Young valde också nyligen Polygon för att distribuera EY blockchain-lösningar, vilket visar trenden med professionella tjänster till inbyggda blockchain-lösningar för transaktionsverifiering som prioriterar sekretessteknologier samtidigt som de stöder regelefterlevnad.

Bortsett från fördelen med att Polygon PoS:s EVM-kompatibilitet minskar friktionen för utvecklare som bygger på Polygon, är nätverkets förmåga att samla skalningslösningar en definitiv konkurrensfördel. Istället för att fokusera på en skalningslösning som Optimism, Arbitrum eller Starkware, är den designad för att vara anpassningsbar och för att rymma flera Layer 2-lösningar. Polygon föreställer sig och tillhandahåller basinfrastrukturen för framtiden för interoperabilitet mellan kedjor, liknande Polkadot.

Värdera polygon

Det finns två sätt vi kan tänka på det potentiella värdet av Polygons ursprungliga tillgång, Matic. Den första är att genomföra en marknadsstorleksövning för att jämföra dess värde med värdet av dess huvudkonkurrenter som målmarknad. För det andra kan vi jämföra Polygons nuvarande användning – genom proxyn för avgifter som betalas på nätverket – med Ethereums för att förstå om det nuvarande värdet av Polygon kan motiveras om det finns en produktmarknadsanpassning.

Marknadsstorlek:

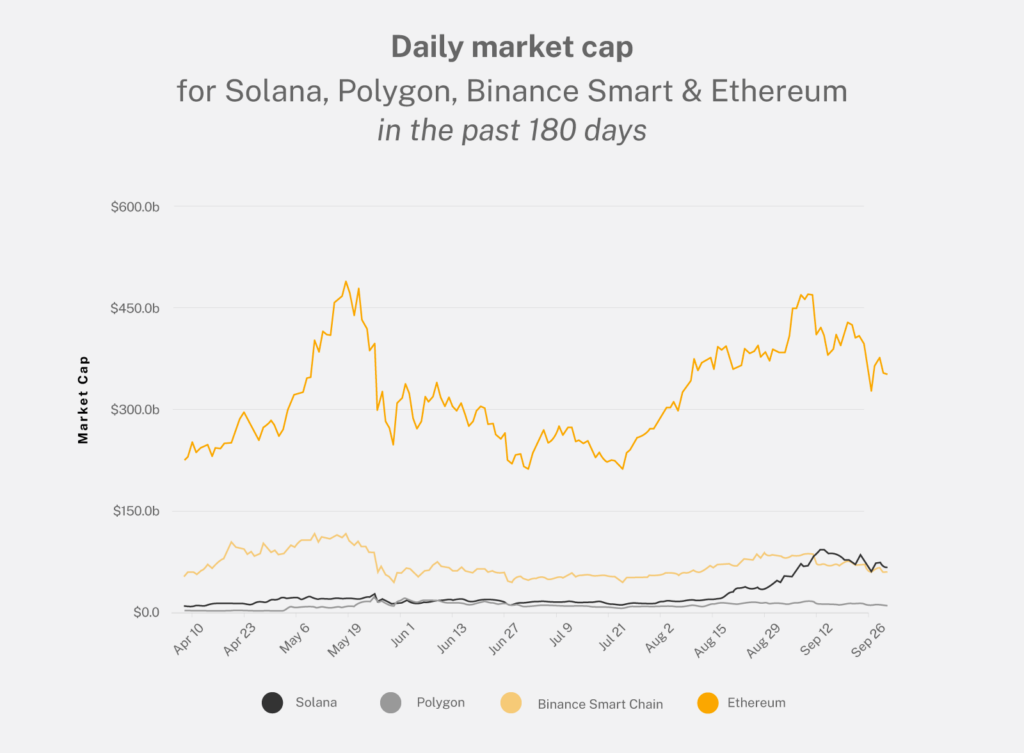

Diagrammet nedan visar det aktuella börsvärdet för Solana, Polygon, Ethereum och Binance Smart Chain. Ethereum representerar vad marknaden har bedömt, som det nuvarande bästa användningsfallet för blockchain-teknologi, medan användningsfallet för smarta kontrakt kan hävdas vara lika värdefullt på lång sikt. Binance Smart Chain och Solana är nätverk som på liknande sätt upplevde en betydande tillväxt under första halvåret 2021 och fungerar som jämförelse för ekosystemutveckling.

Total Value Locked

Det här avsnittet jämför den nuvarande TVL för Polygon i förhållande till andra stora nätverk som Ethereum, Binance, Terra, Solana och Bitcoin. TVL kan vara ett användbart verktyg för att jämföra nätverksanvändning och en metod för att mäta kapitalflödet inom DeFi.

Avgifter

Intäktsgenerering är ofta ett nyckelmått när man bedömer nätverksvärde. Genom att bedöma det totala antalet transaktioner och den genomsnittliga kostnaden per transaktion kan vi uppskatta de totala genererade intäkterna. Avgifter är en bra signal för den övergripande efterfrågan på en given smart kontraktsplattform och utan tvekan den starkaste barometern för fundamental tillväxt. Polygons 881,46 miljoner transaktioner ger en uppskattad årlig intäkt på $14,1 miljoner. Ethereums årliga intäkter uppgår till 13,32 miljarder dollar.

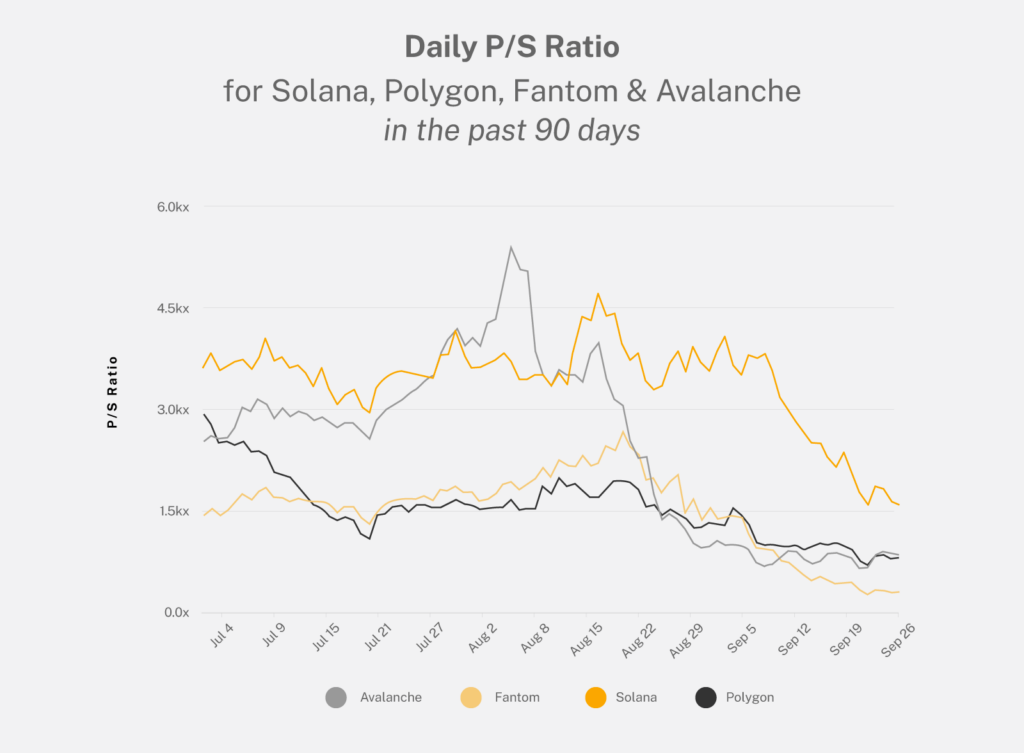

Pris-till-försäljning (P/S) Ratio jämför ett protokolls marknadsvärde med dess intäkter. Till skillnad från förhållandet mellan pris och intäkter, där uppblåsta tokenpriser kan avbildas felaktigt, härleder P/S-förhållandet nätverkets värde från konkreta intäkter. Detta mått är särskilt användbart för protokoll i tidiga skeden där inkomster ofta återinvesteras i tillväxt. Ett relativt lågt förhållande som Polygon jämfört med andra konkurrenter som Solana och Avalanche kan innebära att protokollet är undervärderat och vice versa (Token Terminal, 2020). En utvärdering av det historiska P/S-förhållandet mot dess marknadsvärde kan också visa att avgifter och intäkter är konsekventa. Detta diagram indikerar P/S-förhållandet för andra lager 1 jämfört med Polygon PoS.

Risker

Till skillnad från PoW-nätverk (Proof of Work) som kräver att gruvarbetare bidrar med datorkraft för att säkra nätverket, kräver PoS-krypteringsnätverk användare att satsa en andel eller alla sina innehav i nätverkets token för att säkra nätverket och hålla det igång.

Likviditetsrisk: Illlikviditet av insatsavkastning som ska konverteras till bitcoin eller stablecoins kan vara svårt om det finns liten eller ingen volym av den insatta tillgången. Polygon PoS har en låsningsperiod på 8-10 dagar.

Belöningens varaktighet: Liksom låsningsperioder kan vissa insatstillgångar inte betala ut insatsbelöningar dagligen och göra återinvesteringar försenade. Polygon PoS betalar ut var 8-10:e dag.

Validatorrisk: Att köra en valideringsnod kan medföra risken att ådra sig straff om ett avbrott eller dubbelsignering inträffar (slashing). Slashing är designat för att stimulera nodsäkerhet, tillgänglighet och nätverksdeltagande.

Slashing: Om en validerare missar ett visst antal valideringar eller deltar i vissa manipulativa handlingar på nätverket, kan insatta tillgångar skäras ned (dvs. hävdas av nätverket som böter). Denna risk är minimal under normala driftsförhållanden.

Tekniska risker: En dubbel utgiftsbugg i Polygons Plasm-brygga identifierades i oktober 2021, koden relaterar till ett kontrakt som låser upp till 1 miljard USD i medel på Layer 1 och används när användare flyttar pengar till och från Polygon-nätverket. Lyckligtvis hjälpte förekomsten av Polygons bug-bounty-program på ImmuneFi att identifiera och rätta till sårbarheten innan den kunde utnyttjas23. Gerhard Wagner upptäckte sårbarheten som kunde ha lett till en rad attacker på totalt cirka 850 miljoner dollar, det tog 30 minuter för Polygon att börja åtgärda problemet och Wagner belönades därefter med 2 miljoner dollar från bug-bounty-programmet.

Disclaimer

Denna rapport har utarbetats och utfärdats av 21Shares AG för publicering globalt. All information som används i publiceringen av denna rapport har sammanställts från allmänt tillgängliga källor som anses vara tillförlitliga. Vi garanterar dock inte denna rapports riktighet eller fullständighet. Handel med kryptotillgångar innebär en hög grad av risk. Kryptotillgångsmarknaden är ny för många och oprövad och kan ha potential att inte växa som förväntat.

Det finns för närvarande relativt lite användning av kryptotillgångar på den privata och kommersiella marknaden jämfört med relativt stor användning av spekulanter, vilket bidrar till prisvolatilitet som kan påverka en investering i kryptotillgångar negativt. För att delta i handeln med kryptotillgångar bör du vara kapabel att utvärdera fördelarna och riskerna med investeringen och kunna bära den ekonomiska risken att förlora hela din investering. Ingenting i den här rapporten gör eller bör betraktas som ett erbjudande från 21Shares AG och/eller dess dotterbolag att sälja eller att 21Shares AG eller dess moderbolag bjuder på något erbjudande om att köpa bitcoin eller andra kryptotillgångar eller derivat. Den här rapporten tillhandahålls endast i informations- och forskningssyfte och ska inte tolkas eller presenteras som ett erbjudande eller en motivering för någon investering. Informationen som tillhandahålls utgör inte ett prospekt eller något erbjudande och innehåller inte eller utgör ett erbjudande att sälja eller Maticicit ett erbjudande att investera i någon jurisdiktion.

Läsare varnas för att sådana framtidsinriktade uttalanden inte är garantier för framtida resultat och innebär risker och osäkerheter. Faktiska resultat kan skilja sig väsentligt från de i framåtblickande uttalanden till följd av olika faktorer. Informationen häri får inte betraktas som ekonomisk, juridisk, skattemässig eller annan rådgivning och användare varnas för att basera investeringsbeslut eller andra beslut Maticely på innehållet häri.

Du kanske gillar

Nyheter

CEB3 ETF satsar på japanska aktier och valutasäkrar dem i Euro

Publicerad

3 timmar sedanden

15 juli, 2025

iShares MSCI Japan ESG Enhanced UCITS ETF EUR Hedged (Acc) (CEB3 ETF) med ISIN IE0002SCQ8X0, försöker följa MSCI Japan ESG Enhanced Focus (EUR Hedged)-index. MSCI Japan ESG Enhanced Focus (EUR Hedged)-index följer de största företagen från Japan. Indexet är utformat för att maximera exponeringen för positiva miljö-, sociala och styrningsfaktorer (ESG) och samtidigt minska koldioxidekvivalentexponeringen för koldioxid (CO2) och andra växthusgaser (GHG) samt minimera deras exponering för potentiella utsläppsrisker från fossila bränslen reserver. Valutasäkrad till euro (EUR).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,18 % p.a. iShares MSCI Japan ESG Enhanced UCITS ETF EUR Hedged (Acc) är den enda ETF som följer MSCI Japan ESG Enhanced Focus (EUR Hedged)-index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i ETFen ackumuleras och återinvesteras.

Den börshandlade fondens lanserades den 5 augusti 2024 och har sin hemvist i Irland.

Varför CEB3?

Syftar till att ge exponering mot en portfölj av japanska aktiepapper som är en del av MSCI Japan Index och syftar till att överträffa dekarbonisering och andra minimistandarder för ett EU Climate Transition Benchmark (CTB) och maximera exponeringen mot emittenter med högre ESG-betyg.

Utesluter företag som är inblandade i kontroversiella, konventionella och kärnvapen, civila skjutvapen, termiskt kol, tobak eller okonventionell olja och gas. Företag som klassificeras som att bryta mot FN:s Global Compact-principer, har en ”Röd” MSCI ESG Controversies-poäng eller inte har bedömts av indexleverantören för en ESG-kontroverspoäng eller ett ESG-betyg.

Antar en bindande och betydande ESG-optimeringsmetod för hållbara investeringar. Detta innebär att fonden kommer att integrera ESG-information i sin investeringsprocess för att optimera exponeringen mot emittenter för att uppnå ett högre ESG-betyg och minska exponeringen mot koldioxidutsläpp jämfört med moderindexet samtidigt som optimeringsbegränsningar uppfylls.

Investeringsmål

Fonden strävar efter att uppnå avkastning på din investering, genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från MSCI Japan ESG Enhanced Focus CTB Index, fondens jämförelseindex.

Handla CEB3 ETF

iShares MSCI Japan ESG Enhanced UCITS ETF EUR Hedged (Acc) (CEB3 ETF) är en europeisk börshandlad fond. Denna fond handlas på Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | CEB3 |

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| 6758 | SONY GROUP CORP | Consumer Discretionary | 3,66 | JP3435000009 | JPY |

| 7203 | TOYOTA MOTOR CORP | Consumer Discretionary | 3,36 | JP3633400001 | JPY |

| 8306 | MITSUBISHI UFJ FINANCIAL GROUP INC | Financials | 3,15 | JP3902900004 | JPY |

| 6861 | KEYENCE CORP | Information Technology | 2,88 | JP3236200006 | JPY |

| 8316 | SUMITOMO MITSUI FINANCIAL GROUP IN | Financials | 2,43 | JP3890350006 | JPY |

| 8035 | TOKYO ELECTRON LTD | Information Technology | 2,22 | JP3571400005 | JPY |

| 8766 | TOKIO MARINE HOLDINGS INC | Financials | 2,19 | JP3910660004 | JPY |

| 4568 | DAIICHI SANKYO LTD | Health Care | 2,15 | JP3475350009 | JPY |

| 9983 | FAST RETAILING LTD | Consumer Discretionary | 2,14 | JP3802300008 | JPY |

| 6098 | RECRUIT HOLDINGS LTD | Industrials | 2,11 | JP3970300004 | JPY |

Innehav kan komma att förändras

Nyheter

UBS utökar sitt Core ETF-sortiment med räntebärande fonder

Publicerad

4 timmar sedanden

15 juli, 2025

- Sortimentet omfattar åtta omdöpta ränte-ETFer (Core ETF); sex av de åtta fonderna kommer att få en avgiftsreducering

- Core-sortimentet med räntebärande fonder erbjuder tillgång till ett brett utbud av räntebärande segment, inklusive amerikanska och Eurozonens stats- och företagsobligationer, samt inflationslänkade och inflationsskyddade produkter

UBS Asset Management (UBS AM) har meddelat att de har inkluderat åtta räntebärande fonder i sitt Core ETF-sortiment UBS Core-ETFerna med räntebärande fonder kommer att ligga bredvid Core-aktie-ETFerna och tillsammans förse kunderna med konkurrenskraftigt prissatta, högkvalitativa byggstenar för deras investeringsportföljer Core-sortimentet med räntebärande fonder inkluderar amerikanska och eurozonens stats- och företagsobligationer, samt inflationslänkade och inflationsskyddade produkter

André Mueller, chef för kundtäckning på UBS Asset Management: ”Vi har sett ett starkt gensvar från kunderna på våra Core-aktie-ETFer med inflöden på över 2,1 miljarder pund sedan lanseringen* Vi tror att kombinationen av våra Core-aktie- och ränte-ETFer kommer att vara ett attraktivt alternativ för storskaliga förmögenhetsförvaltare, institutionella och privata investerare Dessa kostnadseffektiva fonder utgör byggstenarna för portföljer och kompletteras av våra mer specialiserade, hållbara och valutasäkrade ETFer för att möta våra kunders föränderliga behov”

Det nya utbudet av UBS Core-ETFer med räntebärande tillgångar är**:

| Tidigare namn | Nytt name | Tidigare TER (%) | Ny TER (%) |

| UBS BBG EUR Treasury 1-10 UCITS ETF | UBS Core BBG EUR Gov 1-10 UCITS ETF | 0,09 | 0,09 |

| UBS BBG Euro Inflation Linked 1-10 UCITS ETF | UBS Core BBG Euro Inflation Linked Bond 1-10 UCITS ETF | 0,10 | 0,08 |

| UBS BBG US Treasury 1-3 UCITS ETF | UBS Core BBG US Treasury 1-3 UCITS ETF | 0,07 | 0,05 |

| UBS BBG US Treasury 7-10 UCITS ETF | UBS Core BBG US Treasury 1-10 UCITS ETF | 0,07 | 0,05 |

| UBS BBG US Treasury 10+ UCITS ETF | UBS Core BBG US Treasury 10+ UCITS ETF | n/a*** | 0,05 |

| UBS BBG TIPS 1-10 UCITS ETF | UBS Core BBG TIPS 1-10 UCITS ETF | 0,10 | 0,08 |

| UBS BBG MSCI Euro Area Liquid Corp 1-5 Sustainable UCITS ETF | UBS Core BBG Euro Area Liquid Corp UCITS ETF | 0,12 | 0,06 |

| UBS BBG US Liquid Corp UCITS ETF | UBS Core BBG US Liquid Corp UCITS ETF | 0,13 | 0,06 |

*Över 2,1 miljarder pund i inflöden till Core equity ETFer mellan 12 maj och 30 juni 2025

**Fonderna är registrerade för försäljning i Österrike, Tyskland, Schweiz, Danmark, Spanien, Finland, Frankrike, Storbritannien, Italien, Luxemburg, Liechtenstein, Nederländerna, Norge, Portugal och Sverige

***ETFen var tidigare endast tillgänglig som en säkrad andelsklass

Amundi MSCI World Ex USA UCITS ETF Dist (WEXF ETF) med ISIN IE0009BI8Z04, syftar till att följa MSCI World ex USA-indexet. MSCI World ex USA-indexet följer stora och medelstora aktier från utvecklade marknader världen över (exklusive USA).

Den börshandlade fondens totala kostnadskvot (TER) uppgår till 0,15 % per år. ETFen replikerar det underliggande indexets utveckling genom fullständig replikering (genom att köpa alla indexkomponenter). Utdelningen i ETFen delas ut till investerarna (årligen).

Amundi MSCI World Ex USA UCITS ETF Dist är en liten ETF med 55 miljoner euro i förvaltningstillgångar. Denna ETF lanserades den 12 februari 2025 och har sitt säte i Irland.

Investeringsmål

Amundi MSCI World Ex USA UCITS ETF Dist syftar till att så nära som möjligt, oavsett om trenden är stigande eller fallande, replikera utvecklingen för MSCI World ex USA-indexet (indexet), och att minimera spårningsfelet mellan delfondens substansvärde och indexets utveckling. Delfonden strävar efter att uppnå en nivå av spårningsfel för delfonden och dess index som normalt inte överstiger 1 %.

Handla WEXF ETF

Amundi MSCI World Ex USA UCITS ETF Dist (WEXF ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

Största innehav

| Namn | Valuta | Vikt % | Sektor |

| SAP SE / XETRA | EUR | 1,46 % | Informationsteknologi |

| ASML HOLDING NV | EUR | 1,45 % | Informationsteknologi |

| NESTLE SA-REG | CHF | 1,28 % | Dagligvaror |

| NOVO NORDISK A/S-B | DKK | 1,15 % | Health Care |

| ROCHE HOLDING AG – GENUSSS | CHF | 1,07 % | Health Care |

| NOVARTIS AG-REG | CHF | 1,06 % | Health Care |

| ASTRAZENECA GBP | GBP | 1,06 % | Health Care |

| SHELL PLC GBP | GBP | 1,03 % | Energi |

| HSBC HOLDINGS PLC | GBP | 1,00 % | Finans |

| COMMONWEALTH BANK OF AUSTRALIA | AUD | 0,94 % | Finans |

Innehav kan komma att förändras

CEB3 ETF satsar på japanska aktier och valutasäkrar dem i Euro

UBS utökar sitt Core ETF-sortiment med räntebärande fonder

WEXF ETF investerar i hela världen utom USA

Virtune lanserar Virtune Coinbase 50 Index ETP på Nasdaq Helsinki

A slice of Bitcoin gives a big portfolio boost

De bästa ETFer som investerar i europeiska utdelningsaktier

Nordea Asset Management lanserar nya ETFer på Xetra

Svenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

De bästa ETFerna med fokus på momentum

Hetaste investeringstemat i juni 2025

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSvenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDe bästa ETFerna med fokus på momentum

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHetaste investeringstemat i juni 2025

-

Nyheter2 veckor sedan

Nyheter2 veckor sedan12 000 artiklar om börshandlade fonder

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanPrimer: Injective, infrastructure for global finance

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanREX Shares lanserar tre nya covered call ETFer i Europa