Nyheter

Vilken inverkan kommer handelstullarna att få på börsen?

Publicerad

8 år sedanden

En av förra veckans stora diskussionsämnen har varit de handelstullarna som USA införde i förra veckan. Handelstullarna orsakade oro på börserna och fick många investerare att ställa sig avvaktande vid sidlinjerna.

“From this moment on, it’s going to be America First. Every decision on trade, on taxes, on immigration, on foreign affairs, will be made to benefit American workers and American families. We must protect our borders from the ravages of other countries making our products, stealing our companies, and destroying our jobs. Protection will lead to great prosperity and strength.” – From President Trump’s inaugural address on January 20, 2017

President Trump pratade om handel i hans inledande tal. Den amerikanska industrin, de globala marknader och USAs handelspartners informerades om att handelspolitik och protektionism skulle ha högsta prioritet i hans administration. Men seriösa handelsåtgärder tog ett steg tillbaka 2017 på prioriteringar som pressats av kongressens republikaner, som hälso- och sjukvård och skatter, för att inte tala om påtryckningar från personal i Vita huset. Det var kanske bara en fråga om tid innan förvaltningen återvände till en långvarig prioritering och sina kampanjlöften.

Handelstullarna kommer höjas kraftigt

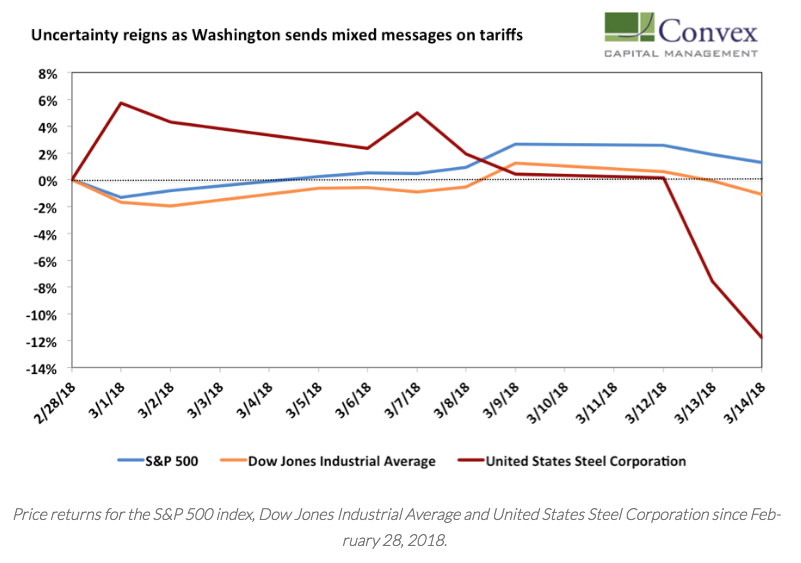

Trump tillkännagav den 1 mars att hans administration planerar att kraftiga höja handelstullarna på import av stål och aluminium till USA. USA skall dessutom införa nya tariffer. Handelstullarna kommer att ligga på 25 procent på stål och 10 procent på aluminium vilket omedelbart sänder börsen till rött. S & P 500 förlorade 1,33 procent medan Dow Jones, som inkluderar tunga användare av stål (som Ford) sjönk 1,68 procent. Samtidigt steg aktiekursen på US Steel, som förväntas dra fördel av de föreslagna tullarna, 5,75 procent.

Reaktionen från nästan alla amerikanska industrier utom stål och ekonomer har varit överväldigande negativa, med allvarliga varningar att detta skulle vara början på ett handelskrig. Men marknaden har återhämtat sig i nyheterna om att tullarna skulle vara mer begränsade, och exkludera Kanada och Mexiko, och lämnar dörren öppen för andra utläggningar. Samtidigt fortsätter presidenten att säga handelskriget i själva verket är bra och Amerika är väl positionerat för att vinna detta.

Låg ekonomisk påverkan

I teorin skulle stål- och aluminiumkostnaderna stiga, vilket ökar priset på färdiga varor för konsumenterna. Alternativt att företagen skulle komma att bära den högre kostnaden själva om de bestämmer att höjning av priser skulle minska efterfrågan. Om till exempel om Toyota höjer priset på sina bilar, kan konsumenterna köpa mindre Toyotas. I så fall skulle vinstmarginalerna minska och investerare skulle drabbas. Toyota kan också välja att tillverka sina bilar utanför USA, där tullarna inte gäller, och sedan skicka dem till USA för försäljning. Detta är ett scenario som skulle öka handelsunderskottet, motsatsen till vad administrationen söker.

En annan sak att överväga ur makroekonomisk synpunkt är var USA befinner sig i sin konjunkturcykel. Det yttersta målet med de nya handelstullarna är att öka BNP-tillväxten genom att minska handelsunderskottet. För att detta ska fungera skulle amerikanska konsumenter behöva gå från att köpa utländska varor till de som produceras inom landet. Denna strategi skulle fungera om USA hade en hel del leveranssidor, det vill säga mer lediga arbetare och industriell kapacitet.

Men med arbetslöshet nära 4 procent är det ifrågasättande hur mycket utrymme det finns. Avlastning av hushållsproduktion kan mycket väl leda till en stigande inflation, vilket i sin tur skulle leda till en mer aggressiv penningpolitik som så småningom sänder ekonomin in i en lågkonjunktur.

Handelstullarna på stål och aluminium har en relativt låg påverkan

För närvarande skulle de föreslagna handelstullarna på stål och aluminium påverka importen till USA med mindre än 2 procent. Den generella inverkan på ekonomin skulle vara liten. Vissa branscher, som biltillverkning, olja och gas, bryggerier och konstruktion, skulle emellertid ta en oproportionerlig andel av den ekonomiska träffen. The Trade Partnership, ett konsultföretag, uppskattar att den amerikanska ekonomin kommer att se en nettoförlust på 146 000 arbetstillfällen. Sysselsättningsvinsterna inom stål- och aluminiumsektorerna mer än raderas av sysselsättningsförluster i andra tillverkningssektorer som metaller och motorfordon och delar. Minskade bilförsäljningar som en följd av prishöjningar kan gör att bilindustrin förlorar upp till 40 000 jobb, vilket är en tredjedel av hela den amerikanska stålarbetskraften. Dessa uppskattningar utesluter eventuella konsekvenser av återbetalningspriser av handelspartner som omfattas av tullarna.

Å andra sidan, då Kanada och Mexiko utesluts, i alla fall för tillfället, och vinklar rum som erbjuds andra amerikanska allierade, kan effekterna från dessa taxor vara ännu mer begränsade än de ovan angivna uppskattningarna. Med tanke på den inhemska protektionismen utesluter tillhandahållande av undantag effektiviteten av tullarna. Ett icke-befriat land, som Kina eller Ryssland, kan eventuellt exportera stål och aluminium till ett undantaget land som Kanada innan detta skickas vidare till USA.

Naturligtvis kommer det ekonomiska fallet inte att hända på en gång. Det är mer sannolikt att det sker över tiden eftersom andra länder inför tullar och väljer att retaliera på sätt som skapar mer politiskt tryck än ekonomisk smärta.

Betydande geopolitisk inverkan

USA har infört handelstullarna tidigare, men de har då visat sig vara ineffektiva. President George W. Bush införde en tull på 30 % för t stål år 2002. Dessa omvändes två år före planerad utgångsperiod, eftersom USAs handelspartner klagade hos Världshandelsorganisationen (WTO) och införde egna återkravsavgifter. Senare införde president Obama avgifter på mer än 500 procent på en viss typ av kinesiskt stål och 30 procent av avgifter på kinesiska däck, något som slutade med att priserna för konsumenterna höjdes.

Nyckeln är att tidigare förvaltningar har använt antidumpningstariffer. De hävdade att ett annat land illegitimt subventionerar sin export till USA för att döda den amerikanska industrin och sålunda genom WTO-reglerna, får de ta ut en avgift för exporten. Vanligtvis tar det utsatta landet problemet med WTO, och antingen blir tullarna olagliga eller så får ta ut egna avgifter.

Trump går emellertid en annan väg.

Baserat på hans handelssekreterare, Wilbur Rosss förslag, använder han en sällan använd ”232-tariff”, som bygger på nationell säkerhet snarare än antidumpning. Formella restriktioner baserade på denna motivering har använts endast två gånger tidigare – Irans oljeimport 1979 och import av libyska olja1982.

Logiken är att Amerika vill skydda sin militära kraft och vill inte vara beroende av utländsk import för att upprätthålla detta. Ironiskt nog är försvarsdepartementet emot sådana över hela linjen. Den amerikanska militären skulle vara nöjd med den amerikanska metallindustrins nuvarande kapacitet, om den skulle komma till en situation då det var allt som den måste förlita sig på. Dessutom är de största källorna till USA: s stålimport som utgör 30 procent av det stål som konsumeras i USA från amerikanska allierade, däribland Kanada, Europeiska unionen (EU), Brasilien, Sydkorea och Japan.

Den nationella säkerhetsstrategin för tariffer utgör ett prejudikat för andra länder att använda en liknande motivering för att införa återkallande åtgärder. Till skillnad från WTO skulle det inte finnas några ramar för att lösa handelstvister. Intressant nog föreslår Vita Husets ekonomiska rapport att USA har haft största framgång med WTO: s tvistlösningsmekanism.

”USA har vunnit 85,7 procent av de fall som landet har initierat för WTO sedan 1995, jämfört med ett globalt genomsnitt på 84,4 procent. Kinas framgångsgrad är däremot bara 66,7 procent. De flesta amerikanska WTO-ärenden riktar sig mot Kina (21) och Europeiska Unionen (19). När USA är svaranden, vinner det fortfarande 25 procent av tiden, en takt som är bättre än den globala genomsnittskvoten på 16,6 procent. I jämförelse har EU och Japan vunnit 0 procent av de fall som väckts mot dem, medan Kina har vunnit endast 5,3 procent av tiden. ”

Amerikanska allierade kommer mest att känna av nya taxor

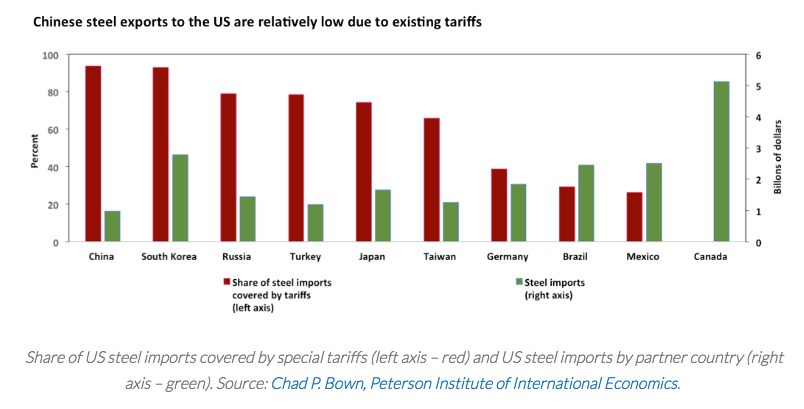

Tarifferna är uppenbarligen inriktade på att bekämpa kinesisk överkapacitet och dumpning av billigt stål på världsmarknaden. Verkligheten är emellertid att Kina endast var den 10: e största leverantören av stål till USA 2017, trots att landet producerar mer än hälften av världens stål. Som ekonomen Chad Bown (Peterson Institute for International Economics) påpekar, beror det på att de nuvarande tarifferna riktar sig till nästan 94 procent av importerat kinesiskt stål.

EU-medlemsländerna tillhandahåller kollektivt den största mängd utländska stål till den amerikanska industrin (värd 6,2 miljarder dollar år 2017), medan Kanada, Mexiko, Brasilien och Tyskland utgör de 4 främsta exportörerna av stål till USA. Mindre än 40 procent av dessa länders stålexport omfattas för närvarande av avgifter. Under de nya taxorna kommer 100 % av stålexporten att omfattas.

Historien är liknande för aluminium. Handelsskydd är relativt nytt för denna bransch, men Kina är målet för befintliga avgifter. Mer än 95 % av den kinesiska aluminiumexporten till USA är redan föremål för avgifter. De flesta andra länder har för närvarande inga avgifter på sin aluminiumexport till USA.

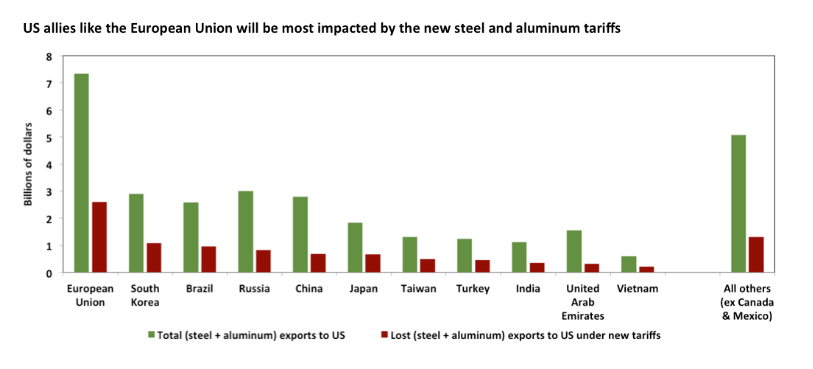

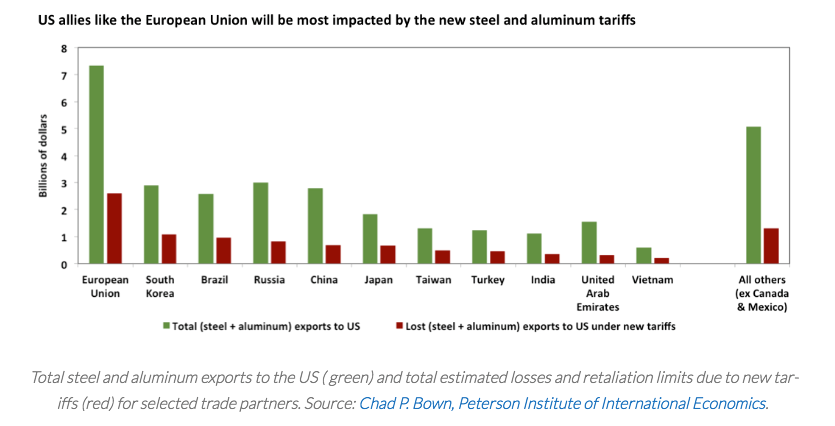

Bown uppskattar att de nya taxorna på stål och aluminium skulle påföra amerikanska handelspartner (exklusive Kanada och Mexiko) förluster på 10 miljarder dollar per år. Mer än 60 procent av dessa förluster skulle påverka amerikanska allierade, inklusive Europeiska unionen (2,6 miljarder dollar), Sydkorea (1,1 miljarder dollar), Brasilien (1,0 miljarder dollar), Japan (0,7 miljarder dollar), Taiwan (0,5 miljarder dollar) och Turkiet ). Kinas export beräknas drabbas av kostnader som är mindre än 700 miljoner dollar.

En tvist hos WTO kan ta många år i anspråk. Dessutom så måste eventuella omedelbara återbetalningstariffer av handelspartner överensstämma med dessa uppskattningar. Det antas givetvis att andra länder, eller block som EU, följer den vanliga WTO-lekboken.

Vad händer sen

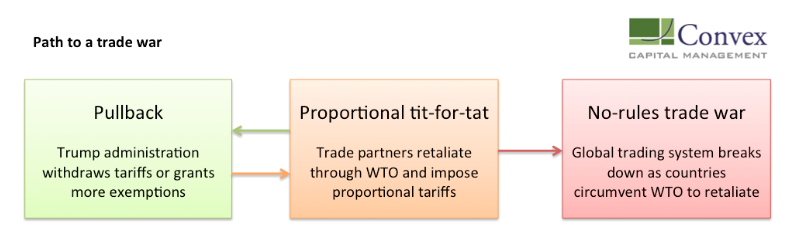

Som vi nämnde tidigare kommer de politiska effekterna av handelstullarna sannolikt att vara större än de ekonomiska konsekvenserna. USAs handelspartners kommer förmodligen att införa återbetalningspriser som är specifikt inriktade på att påverka den politiska debatten i USA.

Samtidigt föreslår rapporter att Trump överväger ytterligare riktade tullar på upp till 60 miljarder dollar kinesiska varor. Således kan stål- och aluminiumtarifferna bara vara början på en mer samordnad protektionistisk handelsstrategi. Även om detta ökar sannolikheten för ett fullt handelskrig är det fortfarande osannolikt att det sker på kort sikt, eftersom länderna planerar sin egen strategi för återföring.

’

Du kanske gillar

-

XTMT ETF ger exponering mot aktier från Taiwan

-

CEME ETF investerar på den japanska aktiemarknaden

-

AMEV ETF investerar i japanska aktier och hedgas i dollar

-

JCPN ETF investerar i japanska ESG-aktier

-

Utdelningar och försvarsfonder lockade i augusti

-

HANetf kommenterar mötet mellan USA och Sydkorea och dess konsekvenser för försvaret

Nyheter

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Publicerad

5 timmar sedanden

22 oktober, 2025

Förvärvet förenar FalconX marknadsledande Prime Brokerage-plattform med 21shares ETP-infrastruktur för att främja investeringsprodukter för digitala tillgångar

Markerar FalconX tredje strategiska transaktion under 2025, vilket understryker dess avgörande roll i att forma ekosystemet för digitala tillgångar

FalconX, en ledande institutionell Prime Brokerage-leverantör för digitala tillgångar, meddelade idag att de har gått med på att förvärva 21shares, leverantören av världens största utbud av börshandlade fonder och produkter (ETFer/ETPer) inom kryptovaluta. Transaktionen representerar en viktig milstolpe i FalconX strategi att accelerera konvergensen av noterade marknader och digitala tillgångar, samtidigt som den stärker sin globala närvaro i USA, Europa och Asien-Stillahavsområdet.

I en av de viktigaste ETP-branschtransaktionerna de senaste åren sammanför förvärvet 21shares expertis inom utveckling och distribution av tillgångsförvaltningsprodukter med FalconX institutionella infrastruktur, struktureringskapacitet och riskhanteringsplattform.

Tillsammans kommer de två företagen att accelerera skapandet av skräddarsydda investeringsprodukter som möter den växande institutionella och privata efterfrågan på reglerad exponering för digitala tillgångar.

Sedan grundandet 2018 av Hany Rashwan och Ophelia Snyder har 21shares vuxit till en global ledare inom digitala ETPer och förvaltar tillgångar till ett värde av över 11 miljarder dollar fördelat på 55 noterade produkter per den 30 september 2025. Dess egenutvecklade teknikplattform och väletablerade nätverk av partners ligger till grund för deras förmåga att snabbt och i stor skala lansera nya produkter på marknaden. FalconX, medgrundat av Raghu Yarlagadda, har underlättat handelsvolymer på över 2 biljoner dollar och en global kundbas på över 2 000 institutioner, tack vare sin kryptobaserade handels-, kredit- och teknikinfrastruktur.

”21shares har byggt en av de mest betrodda och innovativa produktplattformarna inom digitala tillgångar”, säger Raghu Yarlagadda, VD för FalconX. ”Vi bevittnar en kraftfull konvergens mellan digitala tillgångar och traditionella finansmarknader, då krypto-ETPer öppnar nya kanaler för investerarnas deltagande genom reglerade, välbekanta strukturer. FalconX har byggt den institutionella ryggraden för handel, derivat och kredit, och att utöka den infrastrukturen till börsnoterade marknader genom 21Shares är ett naturligt nästa steg mot att stärka marknadseffektiviteten. För FalconX är detta en medveten, långsiktig investering i att bygga ett varaktigt företagsvärde över marknadscykler.”

”Under de senaste 8 åren har vi byggt 21shares verksamhet från 0 dollar till mer än 11 miljarder dollar i förvaltat värde. Vi har skalat upp för att nå miljontals kunder i alla hörn av världen och fört in dem i krypto med våra produkter och vår forskning”, säger 21shares grundare Ophelia Snyder och Hany Rashwan. ”Vi ser verkligen fram emot att FalconX fortsätter att bygga vidare på denna starka grund för nästa kapitel i 21shares utveckling.”

”Vårt mål har varit att göra kryptoinvesteringar tillgängliga för alla genom branschledande börshandlade produkter”, säger Russell Barlow, VD för 21shares. ”Nu kommer FalconX att göra det möjligt för oss att agera snabbare och utöka vår räckvidd. Tillsammans kommer vi att vara pionjärer inom lösningar som möter de ständigt växande behoven hos investerare i digitala tillgångar världen över.”

Efter slutförandet kommer 21shares att fortsätta förvaltas oberoende under FalconX-paraplyet. Barlow kommer att fortsätta som VD för 21shares och arbeta nära ledningsgruppen på FalconX för att främja en gemensam vision för framtiden för ekosystemet för digitala tillgångar. Inga förändringar av konstruktionen eller investeringsmålen för de befintliga 21shares ETPerna (Europa) eller ETFerna (USA) är planerade.

Detta förvärv bygger på FalconX strategi för 2025 för att stärka sin globala verksamhet inom handel, kapitalförvaltning och marknadsinfrastruktur. Det följer integrationen av Arbelos Markets och majoritetsandelen som togs i Monarq Asset Management tidigare i år, tillsammans med expansioner i Latinamerika, Asien-Stillahavsområdet och Europa, Mellanöstern och Afrika. I takt med att digitala tillgångar utvecklas till vanliga investeringsprodukter placerar detta drag FalconX i centrum för hur institutioner och investerare får tillgång till kryptoekonomin.

Om FalconX

FalconX är en ledande mäklarfirma för digitala tillgångar för världens främsta institutioner. Vi erbjuder omfattande tillgång till global likviditet för digitala tillgångar och ett komplett utbud av handelstjänster. Vårt dedikerade team, som är tillgängligt dygnet runt för konto-, operativa och handelsbehov, gör det möjligt för investerare att navigera på marknaderna dygnet runt. FalconX Bravo, Inc., ett dotterbolag till FalconX, var den första CFTC-registrerade swap-handlaren som fokuserade på kryptovalutaderivat.

FalconX stöds av investerare som Accel, Adams Street Partners, Altimeter Capital, American Express Ventures, B Capital, GIC, Lightspeed Venture Partners, Sapphire Ventures, Thoma Bravo, Tiger Global Management och Wellington Management. FalconX har kontor i Silicon Valley, New York, London, Hongkong, Bengaluru, Singapore och Valletta. För mer information, besök falconx.io eller följ FalconX på X och LinkedIn.

”FalconX” är ett marknadsföringsnamn för FalconX Limited och dess dotterbolag. Tillgängligheten av produkter och tjänster är beroende av jurisdiktionella begränsningar och FalconX-enhetens kapacitet. För mer information om vilka juridiska personer som erbjuder specifika produkter och tjänster, vänligen se informationen på vår offentliga webbplats, som ingår häri, eller kontakta din relationskontakt.

Om 21shares

21shares är en av världens ledande leverantörer av börshandlade produkter för kryptovaluta och erbjuder de största sviterna av fysiskt stödda krypto-ETPer på marknaden. Företaget grundades för att göra kryptovaluta mer tillgänglig för investerare och för att överbrygga klyftan mellan traditionell finans och decentraliserad finans. 21shares noterade världens första fysiskt stödda krypto-ETP 2018 och byggde upp en sjuårig meritlista av att skapa börshandlade fonder för kryptovaluta som är noterade på några av de största och mest likvida värdepappersbörserna globalt. Med stöd av ett specialiserat forskarteam, egenutvecklad teknik och djupgående expertis inom kapitalmarknaden levererar 21shares innovativa, transparenta och kostnadseffektiva investeringslösningar.

För mer information, besök www.21shares.com.

Nyheter

Hybridreplikering: nästa stora grej för ETFer?

Publicerad

6 timmar sedanden

22 oktober, 2025

ETFer replikerar sitt index antingen fysiskt eller via syntetisk replikering – nu introduceras en ny replikeringsmetod av Scalable Capital

I ETF-världen sker det mindre och större produktrevolutioner då och då. En av dessa i år är förmodligen den nya ”hybridreplikeringen”. I den här artikeln tittar vi närmare på vad detta handlar om och vem som är först med att använda den i sina ETFer.

Hybridreplikering: Vad är det?

Replikeringsmetoder för ETFer kunde tidigare delas in i två grundläggande varianter: Fysisk och syntetisk replikering (även om fysisk replikering fortfarande har en underkategori med ”optimerad sampling”).

Som namnet ”hybridreplikering” antyder är denna nya replikeringsmetod en blandning av fysisk och syntetisk replikering.

ETFen replikerar således dynamiskt sitt underliggande index och kan använda både den ena och den andra varianten för att följa sitt index. Detta kan vara särskilt fördelaktigt för brett diversifierade globala ETFer för att optimalt kunna följa respektive delmarknader.

Vi ska titta närmare på exakt hur detta fungerar och fördelarna och nackdelarna med denna metod om en stund. Men först ska vi titta på de grundläggande skillnaderna mellan de olika replikeringsmetoderna.

Skillnaden: Fysisk, syntetisk och hybridreplikering av ETFer

I grund och botten erbjuder varje form av replikering vissa fördelar och nackdelar. Det är därför det tidigare fanns tre olika replikeringsmetoder som ETFer kunde använda för att replikera sitt motsvarande index. Nu läggs hybridreplikeringsmetoden till:

- (Fullständig) fysisk replikering används för att spåra lättillgängliga och mycket likvida marknader. ETF:er på DAX 40, FTSE 100 eller S&P 500 replikeras därför ofta direkt och fullständigt. De aktier som ingår är bland de största aktiebolagen i respektive land och är lätta att handla med. Dessutom är ansträngningen från ETF-leverantörernas sida att köpa några dussin eller några hundra aktier begränsad.

- Optimerad sampling används huvudsakligen för stora index med flera tusen aktiebolag. För att följa ett globalt globalt aktieindex som MSCI ACWI IMI räcker det till exempel att köpa ett representativt urval på cirka 3 500 aktier istället för de cirka 9 000 aktier som indexet innehåller. Detta sparar ETFen, och därmed dig som investerare, pengar och är mycket mer effektivt.

- Syntetisk replikering används företrädesvis för marknader som är svåra att komma åt, där direktköp av aktier är alldeles för dyrt eller försvåras av regulatoriska förhållanden. Swap-ETFer erbjuder också strukturella fördelar på vissa marknader – till exempel när det gäller källskattebesparingar. Mer om detta strax …

- Hybridreplikering är en kombination av fysisk och syntetisk replikering. En ETF som använder hybridreplikering kan själv inom ETFen bestämma vilka marknader den vill replikera direkt via fysisk replikering och vilka marknader som är bättre inkluderade i portföljen via swappar.

Jämförelse av ETF-replikeringsmetoder

| Fysisk (fullständig) | Fysisk (sampling) | Syntetiskt | Hybrid | |

| Replikerings- metod | Fullständig replikering | Sampling | Swap-based | Blandning av fysisk och syntetisk replikering |

| ETF-beskrivning | Indexet replikeras 1:1 i ETFen | ETF:n innehar ett representativt urval av indexaktier | Indexreplikering sker via en swaptransaktion | ETF innehar aktier både direkt och via swappartners |

| Underliggande tillgångar | Aktier, obligationer | Aktier, obligationer | Aktier, obligationer, råvaruindex, penningmarknadsindex, korta och hävstångsindex | Aktier |

| Typiska egenskaper hos index- komponenterna | Likvida värdepapper | (Delvis) illikvida värdepapper | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner |

| Idealt antal indexkomponenter | Lågt | Högt | Låg till hög | Låg till hög |

| Ideal utdelnings- policy | Utdelande och ackumulerande | Utdelande och ackumulerande | Övervägande ackumulerande | Övervägande |

| Exempel index | DAX, Eurostoxx 50, FTSE 100, Dow Jones 30 | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI | MSCI World, MSCI Emerging Markets, Eurostoxx 50 Rohstoff-Indizes, Short DAX, Leverage DAX | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI, Eurostoxx 50 |

Hybrida replikerande ETFer är för närvarande endast tillgängliga på aktieindex

Hur fungerar hybridreplikering med ETFer?

Styrkorna med den nya replikeringsmetoden är särskilt tydliga i brett diversifierade aktieindex som MSCI ACWI eller FTSE All World. Syftet med hybridreplikeringsmetoden är att kombinera fördelarna med fysisk replikering med fördelarna med den syntetiska replikeringsmetoden. Hur fungerar detta i praktiken?

Ett exempel är swap-ETFer på S&P 500, som har en avgörande fördel jämfört med sina fysiskt replikerande syskon – det finns ingen källskatt på utdelningar.

Hur då? Medan fysiskt replikerande ETFer måste betala minst 15 % källskatt på amerikanska utdelningar eftersom de investerar direkt i amerikanska aktier, byter en swap-ETF helt enkelt indexets avkastning med ett motsvarande finansinstitut (motparten eller swappartnern).

Inga amerikanska aktier krävs i ETFens bärarportfölj. Och där inga amerikanska aktier köps direkt uppstår ingen källskatt. Detta är också anledningen till att syntetiska ETFer på S&P 500 har något högre långsiktig avkastning än fysiska S&P 500-ETFer.

Med syntetiska ETFer kan investerare också dra nytta av en unik strukturell dynamik på den kinesiska lokala A-aktiemarknaden. Denna specifika aktiemarknad är starkt begränsad eller reglerad och erbjuder samtidigt en attraktiv miljö för professionella investerare (t.ex. hedgefonder) som följer marknadsneutrala strategier.

Dessa investerare har dock ofta begränsad tillgång, till exempel för blankning för att säkra sin marknadsrisk. Som ett resultat är dessa marknadsaktörer beredda att betala swap-motparterna i syntetiska ETFer (vanligtvis stora banker) en premie på den korta exponering som motparterna är exponerade för.

Denna extra premie förs delvis vidare till investerare i syntetiska A-aktie-ETFer och har historiskt sett lett till överavkastning. Premien kan fluktuera över tid och är främst beroende av efterfrågan från dessa marknadsaktörer.

Jämförelse

En nackdel med en syntetisk ETF jämfört med en fysiskt replikerande ETF är att den kanske inte kan genomföra värdepappersutlåning om den inte innehar de nödvändiga värdepapperen i sin portfölj. Många swap-ETFer använder ändå inte värdepappersutlåning. Detta är dock ett vanligt sätt för ETF:er att generera ytterligare intäkter för fondinvesterare.

Motpartsrisk med swap-ETFer

Med swap-ETFer anges ofta den så kallade motpartsrisken som en stor nackdel. Men är risken med swap-ETFer verkligen så stor? Det korta svaret är: Nej. Därför att:

- Som regel innehar både ETFen och swap-motparten säkerhet i form av likvida värdepapper.

- Denna säkerhet måste alltid fysiskt säkra minst 90 % av nettotillgångsvärdet (NAV). Eller tvärtom: motpartsrisken är begränsad till maximalt 10 % av fondens tillgångar och balanseras dagligen.

- I praktiken är syntetiska ETFer ofta översäkrade (säkerhet > NAV) och du kan när som helst se säkerhetsportföljen och de valda swap-partnerna transparent på webbplatserna för många ETF-leverantörer.

- Hittills har europeiska investerare inte lidit några förluster på grund av swap-motpartsrisk – inte ens under de allvarligaste kriserna (t.ex. 2008 och 2020).

Och det är här hybridreplikeringsmetoden kommer in i bilden – eftersom den till exempel kan användas för att syntetiskt replikera den amerikanska marknaden ”källskatteoptimerad” i en global ETF, medan den europeiska eller japanska aktiemarknaden fysiskt replikeras ”värdepappersutlåningskonformt”. Resultatet är faktiskt kombinationen av ”det bästa av två världar” – eftersom respektive ETF optimalt kan kartlägga motsvarande delmarknader beroende på de strukturella förhållandena och därmed möjliggöra en minimalt högre avkastning för dig som ETF-investerare.

Viktigt: Syntetiska ETFer kan också låna ut värdepapper från carrierportföljen. Det beror sedan på vilka värdepapper i carrierportföljen som är efterfrågade och hur. Med högre efterfrågan eller mindre likviditet kan till exempel vanligtvis högre avkastning uppnås än med mycket likvida värdepapper. Du kan läsa mer om detta i vår artikel om värdepappersutlåning med ETF:er.

Vilka ETFer använder den nya hybridreplikering?

I dag erbjuder endast en leverantör en ETF på MSCI ACWI med hybridreplikering: Xtrackers. Den Frankfurt-baserade kapitalförvaltaren har samarbetat med onlinemäklaren Scalable Capital för att lansera en global ETF.

Nyheter

31IG ETF företagsobligationer med förfall 2031

Publicerad

7 timmar sedanden

22 oktober, 2025

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) med ISIN IE000I2WYEU9, strävar efter att spåra Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened-index följer företagsobligationer denominerade i EUR.

Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2031) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2031 (Denna ETF kommer att stängas efteråt).

Den börshandlades fondens TER (total cost ratio) uppgår till 0,12 % p.a. iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) är den billigaste och största ETF som följer Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kupongerna) i ETFen delas ut till investerarna (Årligen).

Denna ETF lanserades den 5 november 2024 och har sin hemvist i Irland.

Investeringsmål

Fondens mål är att uppnå avkastning på din investering genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened Index, fondens jämförelseindex.

Handla 31IG ETF

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) är en europeisk börshandlad fond. Denna fond handlas på till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | 31IG |

Största innehav

| Emittent | Vikt % |

| BANQUE FEDERATIVE DU CREDIT MUTUEL SA | 2.98 |

| BANCO SANTANDER SA | 2.24 |

| INTESA SANPAOLO SPA | 1.76 |

| BPCE SA | 1.52 |

| MERCEDES-BENZ GROUP AG | 1.32 |

| CREDIT MUTUEL ARKEA | 1.31 |

| TELEFONICA EMISIONES SAU | 1.29 |

| MEDTRONIC GLOBAL HOLDINGS SCA | 1.27 |

| SIEMENS FINANCIERINGSMAATSCHAPPIJ N.V. | 1.25 |

| VOLKSWAGEN LEASING GMBH | 1.06 |

Innehav kan komma att förändras

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Hybridreplikering: nästa stora grej för ETFer?

31IG ETF företagsobligationer med förfall 2031

Investera i Worldcoin med en börshandlad produkt

ISRC ETF ger exponering mot företagsobligationer denominerade i euro

Fokus mot en helt ny börshandlad produkt i september 2025

M5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

Could Bitcoin be the key to your dream house?

Börshandlade fonder för europeiska small caps

Levler noterar ytterligare fyra börshandlade fonder i Sverige

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFokus mot en helt ny börshandlad produkt i september 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanM5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCould Bitcoin be the key to your dream house?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBörshandlade fonder för europeiska small caps

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLevler noterar ytterligare fyra börshandlade fonder i Sverige

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMiners Find Their Mojo as Gold Consolidates

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTech multi-megatrend ETF utvecklar metodologi med tillägg av exponeringar mot kvantberäkning och försvarsteknik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanState Street och Blackstone lanserar aktivt förvaltade CLO-ETFer i Europa