Nyheter

Världens största börshandlade fond blir ännu större

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVALOUR ARB SEK spårar priset på kryptovalutan Arbitrum

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMånadsutdelande ETFer uppdaterad med IncomeShares produkter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHANetfs analyserar hur ett fredsavtal kan påverka det europeiska försvaret

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetfs VD kommenterar Trump-Putin-toppmötet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe bästa innovations-ETFerna

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanUtdelningar och försvarsfonder lockade i augusti

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanADLT ETF investerar bara i riktigt långa amerikanska statsobligationer

-

Nyheter4 veckor sedan

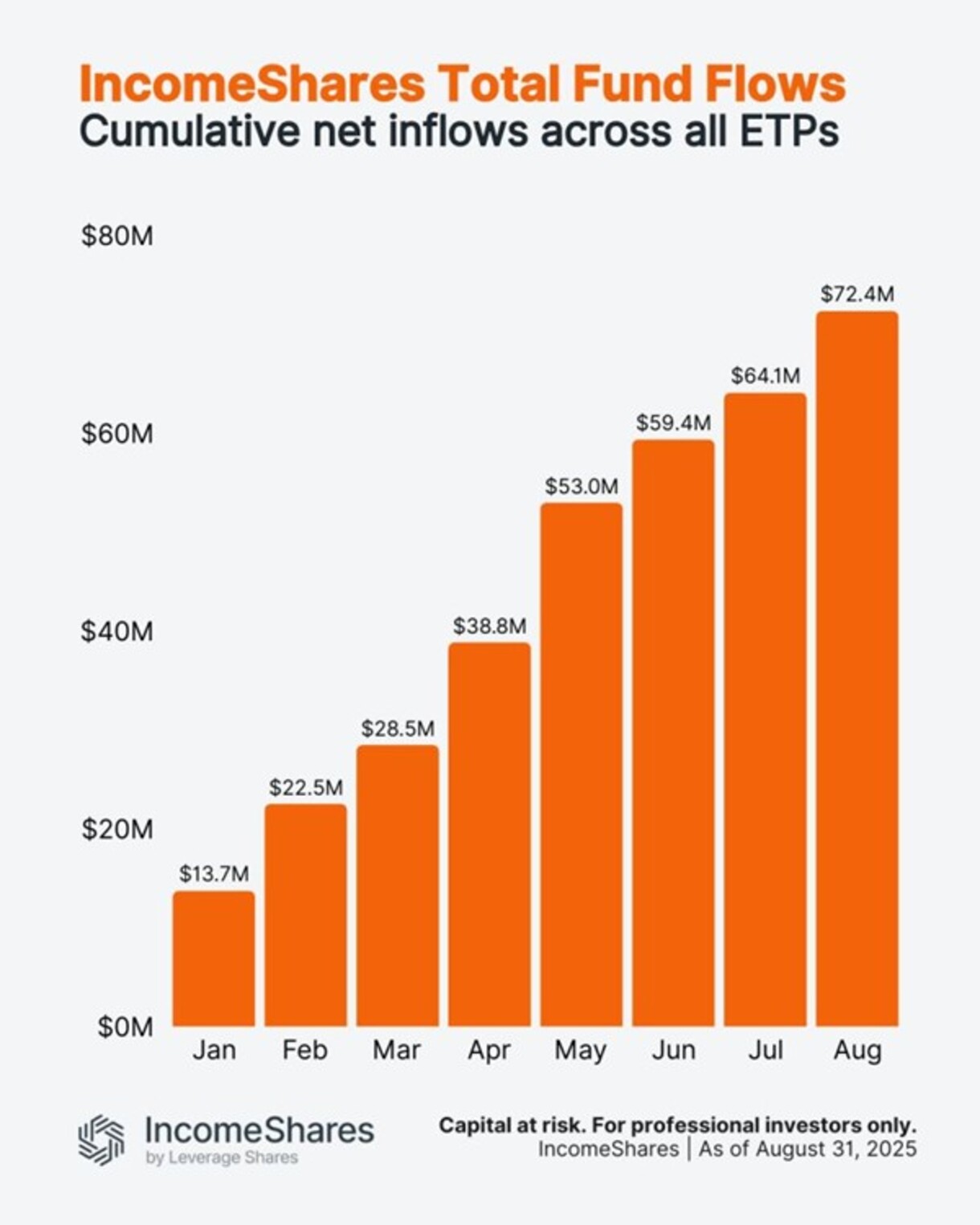

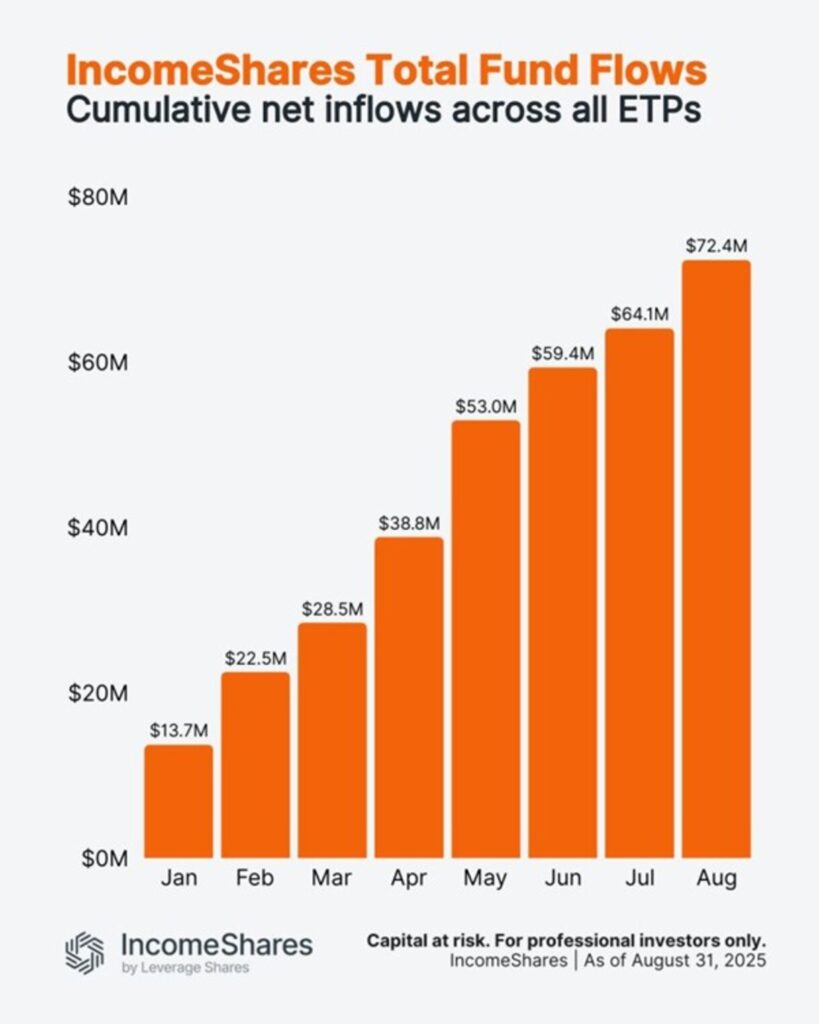

Nyheter4 veckor sedanIncomeShares når 60 miljoner dollar i förvaltat kapital – Tillväxtöversikt 2025