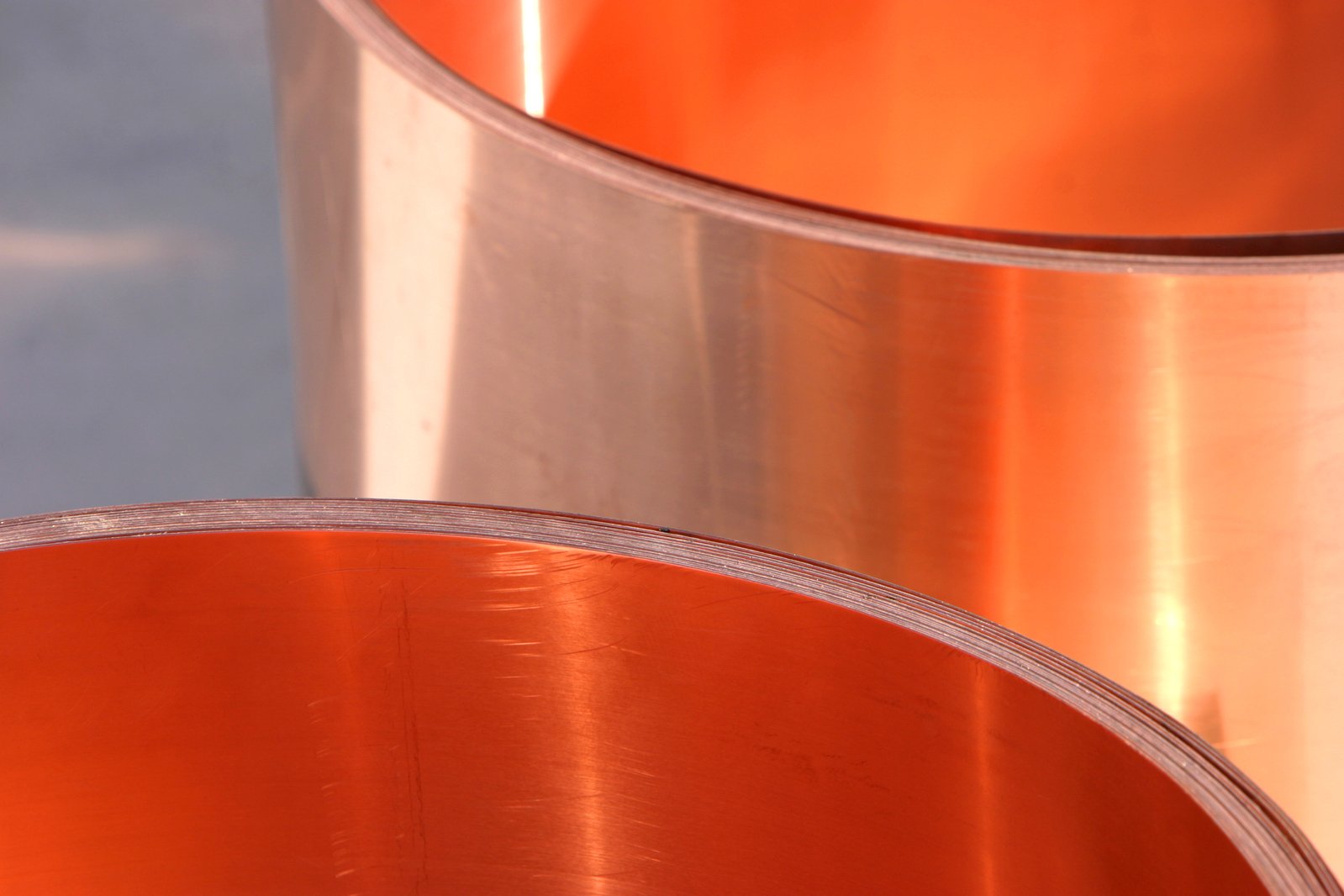

Blackrock Asset Management uppgav för ganska precis ett år sedan att bolaget var är på gång att lansera en börshandlad fond, en så kallad ETF, som skulle backas upp av fysisk koppar innehav. Tanken är att Goldman Sachs dotterbolag Metro International Trade Services LLC skall fungera som så kallad custodian och ansvara för förvaringen av koppar som är det det allra sista steget in på marknaden för industriella råvaror.

Bland de befintliga kopparrelaterade instrument som finns på marknaden i dag kan nämnas PowerShares DB Base Metals (DBB), iPath Dow Jones-UBS Copper Subindex Total Return ETN (NYSEArca: JJC), First Trust ISE Global Copper Index Fund (NYSEArca: CU) och Global X Copper Miners ETF (NYSEArca: COPX) som i dag finns etablerade på marknaden.

PowerShares DB Base Metals (DBB) är en fond inriktad på basmetaller, och består av en tredjedel av vardera koppar, aluminium och zink. COPA är en open-end börshandlad råvarufond som är utformad så att den följer UBS Copper Sub-IndexSM. Ipath Dow Jones UBS Copper ETN (JJC) är kopplat till ett index som består av terminskontrakt på koppar. Eftersom det underliggande indexet använder terminer är JJC känsliga för avkastningen i marknaden, och känsligt för så kallad contango, men går bättre än marknaden i tider av backwardation.

Det finns också flera fonder som erbjuder exponering mot koppar genom innehav aktier i företag som bedriver utvinning av metallen, till exempel Global X Copper Miners ETF (COPX) och First Trust ISE Global Coppper Index Fund (CU). Av dessa två, är COPX mer inrikta på företag som arbetar med kopparbrytning, medan det första First Trust ingår aktier i bolag som till exempel Rio Tinto och andra företag som är engagerade i utvinningen av både ädla och industriella metaller.

Just innovationsrikedomen har länge varit ett av de primära kännetecknen för hela ETF-industrin, men inget hörn av denna marknad har visat på en större uppfinningsrikedom än den delen som riktar in sig på råvarumarknaden.

I första hand amerikanska, men i en allt större utsträckning även europeiska och asiatiska investerare har nu möjlighet att investera i dussintals sorters naturresurser, främst genom börshandlade fonder som består av terminskontrakt. Förutom en ökning av antalet tillgängliga produkter, har emittenterna fortsatt att förfina det sätt på vilket exponering erbjuds på. Med tanke på de stora kassaflöden till råvarumarknaden som vi sett från icke-industriella användare så har ETF-industrin lyckats väl med sina föresatser att skapa diversifiering till traditionella aktie-och obligationsportföljer.

Men en del investerare har också uttryckt frustration över den avkastning som genereras av terminsbaserade investeringsstrategier, som i allmänhet visar starka samband med spotpriser, men kan släpa efter den fysiska varan på grund av kostnader som uppstår när terminskontrakten ”rullas”.

Mot denna bakgrund in bland annat Goldman Sachs och JP Morgan båda lanserat tanken på en ETF som är uppbackad av fysiska kopparlager.

För närvarande finns det åtta fysiskt uppbackade råvarufonder, varav tre inriktade på guld, två på silver, och en vardera på palladium och platina. Förra året lanserade ETF Securities GLTR, som erbjuder exponering mot en korg bestående av de fyra ädla metallerna guld, silver, platina och palladium.

Medan en fysiskt-stödd koppar ETF skulle eliminera contango-relaterad prissättning som kan plåga befintlig industriell metall fonder, kan andra frågor uppstår. Eftersom ädelmetaller har ett högt värde i förhållande till sin vikt kan en sådan fond ta ut en relativt låg kostnad. Ett koppar ETF med fysiska innehav skulle få betala betydligt högre procentuella avgifter för förvaringen av sina tillgångar.

Rättsliga hinder

Fysiskt-stödda industrimetaller börshandlade fonder kommer troligen att dra på sig en granskning från USA: s tillsynsmyndigheter. Medan USA-noterade guld ETF äger mer än $ 60 miljarder i ädelmetaller, varav en del är lagrad utanför USA, har effekten på priserna inte diskuterats eftersom det finns få industriella användningsområden för metall. Ett fysiskt-uppbackad koppar ETF å andra sidan, skulle kunna ackumuleras lagernivåer som skulle kunna påverka den globala prissättningen och störa verksamheten i otaliga företag.

De fonder som föreslås av JP Morgan och Goldman Sachs skulle vara de första för den amerikanska industrin, även om fysiskt-stödda metaller ETF: er är nära att bli en verklighet i Europa. ETF Securities, en jätte i den europeiska ETF utrymme som nu erbjuder fem fysiskt sådana börshandlade fonder på koppar, aluminium, bly, nickel, tenn och zink.

De av Goldman Sachs föreslagna fonden kommer att gå under namnet iShares Copper och varje handelspost skall bestå av 2.500 andelar motsvarande 25 ton koppar i form av warranter som handlas på London Metal Exchange med av LME godkänd koppar som underliggande värde.

Blackrock Asset Management lämnade in sin ansökan för denna kopparfond till den amerikanska Finansinspektionen, the Securities and Exchange Commission, SEC den 26 oktober 2010, men efter detta har det varit tämligen tyst om detta.

Lustigt nog sammanföll ansökan från Blackrock Asset Management med en rapport från Goldman Sachs, som visade på att börshandlade fonder skulle förvärra volatiliteten i marknaden och dra marknader på kort sikt, och pekade ut koppar som den mest känsliga basmetallen för en ETF. Enligt Goldman Sachs så är en kallade Exchange Traded Funds som köper 50.000 ton koppar tillräcklig för att störa marknadens jämnvikt. Detta motsvarar cirka nästan 500 miljoner USD och cirka 14 procent av dagens lager på London Metal Exchange, LME.

Att fonden skall kopplas till warranter på koppar som förvaras i London Metal Exchanges lager har skapat en viss skepsis hos andra aktörer på marknaden. Precis som alla andra aktörer som finns på marknaden, så är den som förvaltar en Exchange Traded Fund, en så kallad ETF, underkastad stränga placeringsregler för att undvika att en enskild aktör får en dominerande ställning på marknaden.

Vanligtvis innebär det att den investeraren som får en för dominerande position på marknaden skulle bli tvungen att minska sina positioner om dennes innehav blev för dominerande på den aktuella marknaden allt för länge. Detta skulle inte komma att accepteras av innehavarna av dessa ETF:er eftersom de då inte skulle veta vad det var de ägde, de skulle inte ha en position som replikerade marknaden för den underliggande tillgången.

Reglerna utlöses när en aktör innehar 50 procent eller mer av teckningsoptioner och / eller avistapositionerna som finns i relation till lager. För marknader som koppar, där LME lagren är relativt små, är sannolikheten mycket större att en ETF-produkt skulle locka tillräckligt mycket investeringar för få denna att bli marknadsdominerande.

Efter att ha varit i kontakt med iShares vet vi i dag att det ännu inte har fattats något beslut om denna fond skall lanseras, men efter vad vi erfar så skall fonden – om och när den lanseras – rikta sig till amerikanska placerare. Konceptet är intressant, det öppnar en relativt ny möjlighet för exponering mot en tillgångsklass som annars varit få förunnat att kunna delta i.

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan