Nyheter

Forrester förutspår ökning i molnbaserad teknik

Publicerad

3 år sedanden

Företagens reaktioner på pandeminsvaret har lutat kraftigt mot molnet. Efterfrågan och intäkterna eskalerade för bolag som AWS, Azure, Google Cloud och Alibaba. Vidare skriver analysföretaget Forrester dessa intäkter förväntas växa mer 2021 som en följd av en ökning i molnbaserad teknik.

Inte för att någon nödvändigtvis letade efter ”en stjärna” mitt i pandemiåterhämtningen. Om ett livlöst objekt skulle kunna betraktas som en sådan skulle det vara molnet, som har tagit centrum, enligt den nyligen släppta ”ForresterNow Prognoser 2021: Cloud Computing. ” Rapporten hävdar att om de företag som har lyckats med att undvika lokala säkerhetskopior och har flyttat katastrofåterställning till molnet, har något tekniker förespråkat under en tid.

Rapporten fann att cloud-native tech kommer att fortsätta att driva de digitala transformationsstrategierna. I själva verket förutspår rapporten att AWS, Azure, Google Cloud och Alibabamförväntas växa mer 2021. Rapporten förutspådde att i slutet av 2021 kommer 60 procent av företagen att utnyttja containrar på offentliga molnplattformar och 25 procent av utvecklare kommer att utnyttja serverlösa.

Som det är fallet i de flesta saker kommer molnadoption att stöta på utmaningar 2021. Detta kommer också att vara den tid då regeringar måste börja utöva inflytande över hur och när företag kan använda molnet.

Pandemin signalerade hur viktigt molnet är, eftersom det var nödvändigt för tjänster, verktyg och appar som gjorde det möjligt för företag att skicka sina arbetare från kontoret för att arbeta hemifrån. Det upprätthöll också globala försörjningskedjor eller flyttade hela branschens affärsmodeller på bara några veckor.

Pandeminsvaret avslöjade också vilka företag som var fast i motstånd mot förändringar och antingen motstånd, uppskjutna eller underfinansierade teknologier. Leta efter en höjning 2021 för företag att aggressivt välja molnet, vilket ger mer användning för företaget, molnleverantörens intäkter och affärsvärde 2021.

Intäkter

Den offentliga molninfrastrukturen underlättade företagets framväxt till pandemiutmaningen. Det svängde snabbt, anpassade nya affärsmodeller och utvecklade och distribuerade nya appar snabbt för att hålla miljontals anställda runt om i världen anslutna.

Coronavirus påverkar mer eller mindre starkt beväpnade företag för att prioritera hastighet och kundupplevelse (CX) framför kostnadsbesparingar och effektivitet. Detta var något vilket resulterar i en rusning till molnet. Till exempel:

Lowe’s hade en hämtningsapp som är på gång inom tre dagar

Moderna använde AWS för att påskynda COVID-19-vaccinforskningen

Etsy använde den nya Google Cloud-infrastrukturen för att ta itu med Coronavirus-orsakad e-handelstopp

I mitten av pandemin fortsätter de fyra största offentliga molnen att få en mycket stark intäktsökning genom att påskynda molnmigrationer, pressa ut nya appar för att möta ständigt växande konsumentkrav: AWS: 29 %, Microsoft Azure: 47 %, Google Cloud: 43 % och Alibaba: 59 %.

Forrester förutspår

Rapporten förutspår att den globala offentliga molninfrastrukturen kommer att växa med 35% till 120 miljarder dollar 2021 och att Alibaba Cloud kommer att flytta till nummer 3-positionen globalt, efter AWS och Azure.

Blir föråldrad

Före 2020 gjorde få företag övergången från DR-verksamhet till det offentliga molnhöjningsskalret på grund av

Ojämnheter i infrastrukturteknik

Nätverk

Applikationsportabilitet

Licensskillnader mellan datacenter och molnteknologier

Motståndskraft är absolut nödvändigt och leverantörer av flexibilitetsteknik har tagit sig an utmaningarna för att ta bort hinder. Företag som var dåligt förberedda för återhämtning avslöjades, eftersom Coronaviruspandemin och vad den framkallade visade att det fanns ett verkligt behov av att förbättra dess nuvarande motståndskraft.

Men företag som var på väg mot ekonomiska förluster och utmaningen för den avlägsna arbetskraften tittar nu för att ta reda på om det offentliga molnet faktiskt är ett föredraget DR-mål. För 2021 beräknade Forrester därefter ytterligare 20% av företagen kommer att göra övergången från DR-verksamhet till offentligt moln för en varierad del av affärsappar. Men det betyder inte att vissa hanterade DR-tjänster eller aktivt aktiva datacentermodeller kommer att vara helt föråldrade, eftersom det kan finnas applikationer och infrastruktur som körs på egna stackar som inte kan återhämta sig i det offentliga molnet.

Cloud-native tech kommer att öka

Containers, Kubernetes och server less molnbaserad teknik hjälper företag att byta från datacentret till molnet så att de kan:

- Bygga

- 2. Migrera

- Modernisera kundinriktade appar i stor skala

Prepandemi använde 19 % av utvecklarna serverlösa funktioner och 22 % använde regelbundet containrar för att bygga och utveckla applikationsprogramvara i molnet.

Idag använder cirka 25% av utvecklarna containrar, och vid pandemiåterhämtningen kommer konsumtionen att öka dramatiskt. Forrester ser att företag kommer att behöva anta vad de kallar ”public-cloud-native-first” -strategi, ett sätt att snabbt utveckla appar, eftersom de utan tvekan vill konsumera snarare än att utveckla moln-native plattformar lokalt.

I slutet av 2021 kommer regelbunden containeranvändning att vara 28% och 25% av utvecklarna kommer regelbundet att använda serverlös. Rapporten noterade också att AWS har en majoritet av serverlös marknadsandel och Lambda, konkurrenterna Azure, Google och Alibaba Cloud kommer att hitta en starkare efterfrågan på FaaS och CaaS än förväntat.

Regeringen mot det offentliga molnet

Molnleverantörer, framgångsrika och multinationella företag finns i USA eller Kina och alla står inför regler utanför hemlandet.

Företagen måste samarbeta med lokala leverantörer för att se molntjänster i Kina. Men det finns begränsningar, med tillstånd av den amerikanska regeringen för Huawei och Huawei molnbolag och för företag som Tencent, Alibaba och Baidu och andra kinesiska molnföretag.

GAIA-X, ett suveränt moln får fart, men det finns en lång väg mot omfattande tjänster. Det finns också kollapsen och dess konsekvenser för ett datadelningsavtal mellan USA och Europa – och detta kommer att fortsätta fram till 2021 och därefter.

Trots behovet har den lokala leverantören kämpat för att matcha multinationella molnleverantörer för

Global räckvidd

Tempo av innovation och

Utvecklare

Det är reglerna 2021 som kommer att utgöra en utmaning för molnanvändare att bestämma vad som fungerar bäst och fatta beslut om olika molnpartner måste betjäna varje affärsregion.

Ökad adoption

Marknadsplatser är den nya svarta som rapporten beskriver och tillade att ”alla har en, men användningen är lätt.” Det här är inte en tid för storskaliga inköp eller strategiska val, eftersom det på SaaS-marknadsplatser är majoriteten av affärerna mindre inköp. De flesta köp varierar med vissa undantag från 10 till 300 USD.

Forrester rapporterade att endast Docker Hub, som är gratis, bland utvecklarmarknader, har betydande aktiva användare och deltagande genom tusentals containerbilder.

Innan den globala pandemin utnyttjade endast en procent av köparna marknadsplatser som inköpskanal. I en nyare undersökning hoppas 28 procent av de globala köparna att marknadsintäkterna ska öka.

Teknologisk marknadsanvändning kommer att tredubblas under 2021, förutspår Forrester. Även det kommer bara att uppskattas till 3% av vad som spenderas på all teknik. Marknadsplatser som lyckas kommer att fortsätta att dra ytterligare erbjudanden. Bättre granskning och hitta sätt (standardisera kontrakt och faktureringsvillkor) för att förenkla hantering av flera leverantörer.

DIGI ETF är en börshandlad fond för detta område

En tematisk ETF med fokus på digital infrastruktur och anslutning sponsrad av Quikro lanseras över hela Europa via HANetf-plattformen. Digital Infrastructure and Connectivity UCITS ETF (DIGI) har ursprungligen noterats på London Stock Exchange. I Sverige går det att handla denna börshandlade fond genom de flesta nätmäklare då den är noterad på tyska Xetra.

Den nya ETFen investerar i företag som är positionerade för att dra mest nytta av den explosiva tillväxten av den digitala infrastrukturens goda krets av expanderande användare, data, applikationer och bandbredd. Den globala internettrafiken förväntas växa 370 procent fram till 2022 enligt Cisco Systems. Detta eftersom antalet användare, antalet enheter per användare och mängden data per enhet ökar. Detta underbyggs av massiva förändringar i ekonomiska, kulturella och sociala behov när människor i allt högre grad digitaliserar hur de lever, arbetar, studerar, handlar och kommunicerar.

Digital Infrastructure and Connectivity UCITS ETF (DIGI) handlas både på London Stock Exchange och på tyska Xetra/Deutsche Börse. Det betyder att det går att handla denna fond genom de flesta svenska nätmäklarna, som till exempel Nordnet och Avanza.

Du kanske gillar

-

Den goda cirkeln fortsätter inom digital infrastruktur

-

Förvaltare delar sina åsikter om AI och renare livsstil

-

Fond för digital infrastruktur hade ett mycket starkt första halvår

-

Tematicas Chris Versace lyfter fram faktorer som påverkar digital infrastruktur

-

HANS-GINS Tech Megatrend Equal Weight vinner SFDR Artikel 8-status

-

HANetf en av de snabbast växande ETF-leverantörerna i Europa

Nyheter

Geopolitical Conflict on the Rise, while Ethereum Receives its Biggest Boost

Publicerad

14 timmar sedanden

17 april, 2024

• Expanding Geopolitical Conflict Throws Crypto in Turmoil, Hong Kong ETFs Revive Hope

• Ethereum’s Most Anticipated Application of the Year is Live

Expanding Geopolitical Conflict Throws Crypto in Turmoil, Hong Kong ETFs Revive Hope

The latest Consumer Price Index (CPI) report released last Wednesday revealed a hotter-than-expected inflation rate of 3.5%, exceeding forecasts of 3.4%. This marks the fourth consecutive month where inflation has surpassed expectations, dimming hopes of rate cuts in the near future, resulting in a sustained high interest environment. This is further evidenced by interest rate futures currently pricing in just two rate cuts for the entirety of 2024, a significant shift from four months ago, when markets were predicting a more hawkish approach. Further, the conflict between Iran and Israel escalated more this weekend, as Iran launched a drone strike towards Israel, who are said to be potentially preparing for ‘retaliation’. This rise in geopolitical tensions coincided with a decline in the crypto market as Bitcoin (BTC) and Ethereum (ETH) prices fell by 8.22% and 11.29% respectively.

That said, it’s worth remembering that Bitcoin is viewed as a flight to safety during geopolitical conflicts. For instance, BTC grew by almost 17% during Russia’s invasion of Ukraine. This was driven by the fact that the average Russian citizen was able to withdraw their capital out of banks promptly before the imposed sanctions. Similarly, Ukrainians leveraged Bitcoin’s decentralized nature to navigate the overall shutdown of their financial system, while leveraging it to resume raising donations, showcasing its value as a decentralized and globally accessible asset immune to disruptions.

However, Bitcoin’s response to Iran’s recent escalation may have been adverse. This is given the gravity and the complexity of the geopolitical situation and its potential to entangle several other actors into the conflict, potentially affecting a broader swath of the world, including global trade and economic stability. Nevertheless, Bitcoin’s properties uniquely position it to serve a dual function as both a risk-on and risk-off asset. This duality could explain why its behavior diverged from that of gold in recent days, facing a drawdown last week versus benefiting from Russia’s conflict in 2022, as shown below in Figure 1.

Figure 1: BTC vs Gold Performance in 2022 vs 2024 – On a Weekly Timeframe

Source: TradingView

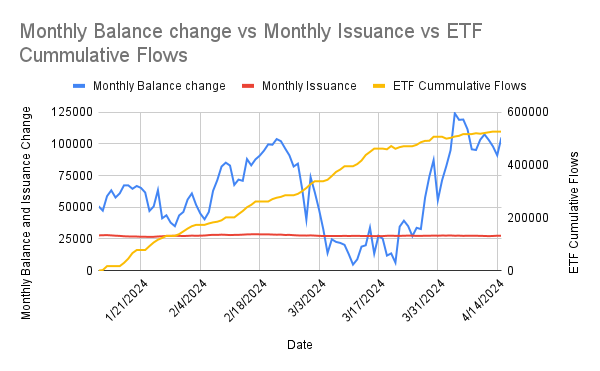

Finally, while the industry showed signs of a tentative recovery following last week’s economic challenges, evidenced by BTC soaring to nearly $67K on Monday, it’s crucial to maintain vigilance and closely monitor Israel’s response as it could have additional repercussions on the global market. Bitcoin faces a pivotal week with the highly anticipated Bitcoin Halving event scheduled in just four days, which will cut the issuance of new BTC in half, further tightening its already limited supply. This scarcity narrative is often seen as a bullish signal, which potentially bolsters Bitcoin’s position as a store of value and a hedge against inflation, as investors seek refuge in the current environment.

Adding to the positive sentiment, the Hong Kong Securities and Futures Commission (SFC) recently granted conditional approval for the launch of the first spot Bitcoin and Ethereum ETFs. The investment vehicle could unlock up to $25B in demand from Chinese investors via the Southbound Stock Connect program, according to Matrixport. The approval could also expand BTC’s market penetration into the wealth management sector in Hong Kong valued at $1.15T. The combined effect of the halving and the ETF approvals could provide a much-needed boost to the industry’s current momentum. A trend which is evident in Figure 2 below, indicating that flows into BTC have remained positive since the beginning of the year.

Figure 2 – *BTC Monthly Balance Change vs BTC Monthly Issuance vs ETF Cumulative Flows

Source: Glassnode

*Monthly Balance Change includes different cohort of investors that hold >1, >10, >100, >1K BTC

Ethereum’s Most Anticipated Application of the Year is Live

EigenLayer, a protocol that allows ETH users to “re-stake” their existing staked ETH to validate the security of external networks known as Actively Validated Services (AVS), has finally deployed on mainnet. EigenLayer has been long anticipated as it enables capital efficiency by allowing users to earn additional yield on top of their ETH staking yield. Further, it allows younger protocols to borrow the security assurances of Ethereum. This is crucial, as it circumvents the need for non-established protocols to develop their own security measures from scratch. This translates to a more cost-efficient approach while simultaneously bolstering their decentralization, as newer projects can anchor their security to Ethereum’s.

By opting to earn additional yield, users subject themselves to heightened smart contract risks, as they become exposed to the vulnerabilities of both Ethereum and the additional protocol relying on its security. Further, a large portion of ETH could end up being “re-staked” in EigenLayer instead of just validating the security of Ethereum, creating a problem of misalignment. In simpler terms, some validators might focus on maximizing their profits by pursuing strategies that prioritize short-term gains over the long-term security of the network. Moreover, the growing enthusiasm for the protocol suggests that a significant portion of the crypto economy might rely on Ethereum’s security assurances. Currently, 14% of all staked ETH is being allocated towards Eigen’s re-staking strategy. The continuation of this trend could lead to centralization, posing a risk as Ethereum might inadvertently become a single point of failure over a longer time horizon.

Wide-spread slashing is another concern. In essence, if a substantial amount of ETH is restaked in a single protocol, then a slashing event due to malicious or unintended behavior could significantly impact honest ETH stakers. Thus, Eigen proposed a slashing committee, comprising esteemed ETH developers and trusted community members, empowered to veto such occurrences and safeguard Ethereum’s integrity.

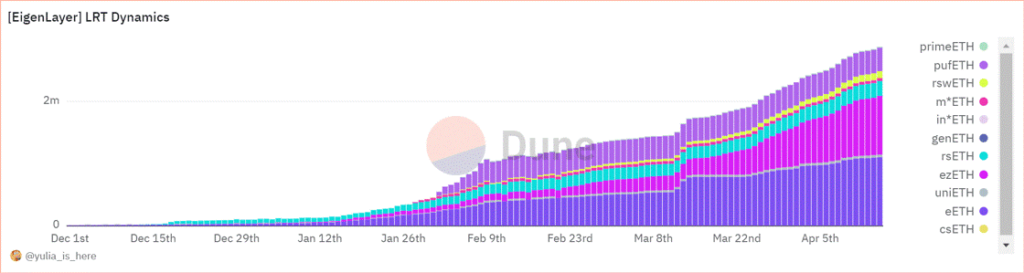

The final risk concerns a new breed of tokens known as Liquid Restaking Tokens (LRTs), which operate atop EigenLayer. LRTs, akin to Liquid Staking Tokens (LSTs) issued by the established Lido protocol in 2021, aim to unlock similar capital efficiency by allowing users to use their re-staked ETH as collateral for lending and borrowing. Given that restaked ETH in Eigen can’t be used across DeFi platforms, users have turned to LRT protocols like Ether.fi and Renzo to seek higher levels of capital flexibility, with their restaked assets. For context, LRTs grew exponentially by a factor of 28 throughout Q1, increasing from nearly 100K units to the current figure of 2.8M, as can be seen below in Figure 3, showing its soaring demand.

Figure 3 – Growth of Liquid Restaking Tokens (LRTs) on EigenLayer

Source: @yulia_is_here on Dune

While LRTs can offer amplified gains through leveraged lending, they can also exacerbate losses, potentially increasing systemic risk in market downturns. Since some LRT protocols can’t offer withdrawal yet, users may be forced to swap their LRT token into ETH on thinly traded secondary markets and intensify their drawdowns.

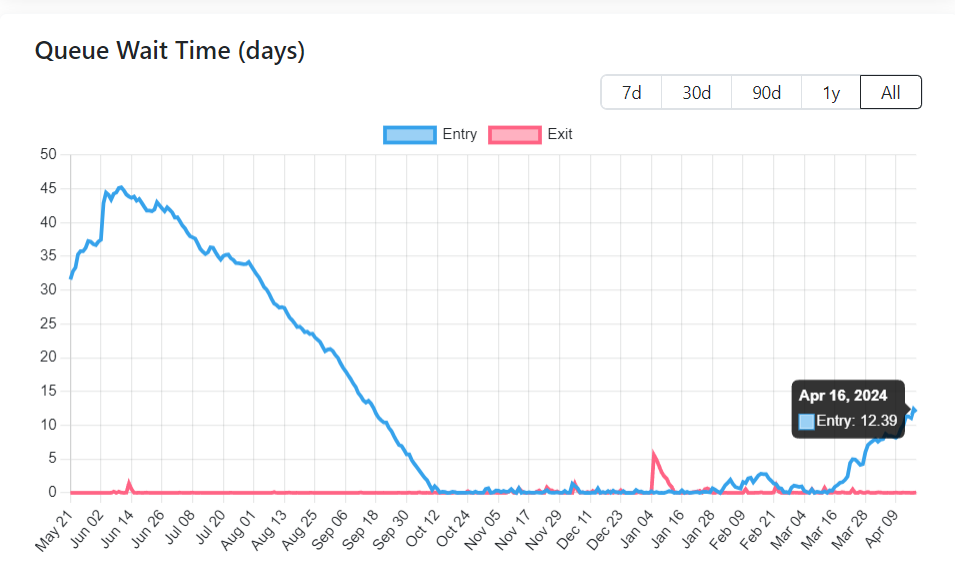

All in all, the impact of Eigenlayer is not to be understated, as the excitement surrounding the new primitive has propelled it to become the second largest protocol on Ethereum by Total Value Locked (TVL), boasting an impressive $12.6B. This already eclipses the TVL of established players like Solana by fourfold, highlighting the immense potential and adoption that EigenLayer is witnessing despite its brief existence. Further, the excitement building up to its launch since they unveiled their roadmap in March has propelled the Ethereum validator entry queue to its highest level since September. The queue now necessitates a minimum waiting period of ~12 days before new validators can join the network, as seen below in Figure 4. Nevertheless, keep an eye out as we prepare to release a more in-depth exploration of EigenLayer risks over the coming weeks.

Figure 4: Ethereum Validator Entry Queue in Days

Source: ValidatorQueue

Bookmarks

Have you read our latest report, The Bitcoin Halving and Beyond? Click here to get a digital copy.

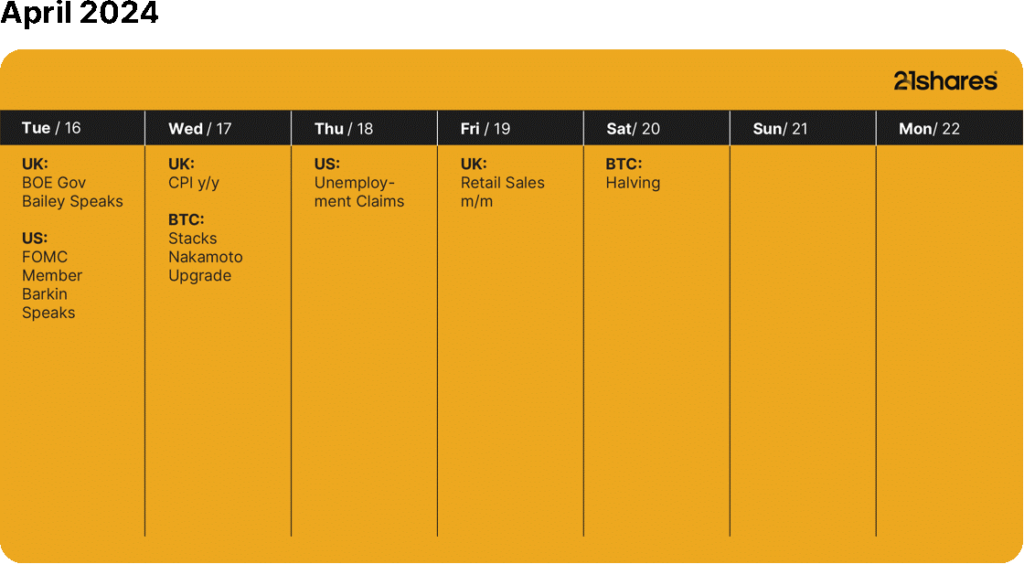

This Week’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

H4Z7 ETF investerar i fastighetsbolag från utvecklade länder

Publicerad

15 timmar sedanden

17 april, 2024

HSBC FTSE EPRA NAREIT Developed UCITS ETF USD (Acc) (H4Z7 ETF) med ISIN IE000G6GSP88, försöker följa FTSE EPRA/NAREIT Developed-indexet. FTSE EPRA/NAREIT Developed Index följer de största fastighetsbolagen på världens utvecklade aktiemarknader.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,24 % p.a. HSBC FTSE EPRA NAREIT Developed UCITS ETF USD (Acc) är den billigaste ETF som följer FTSE EPRA/NAREIT Developed-index. Denna ETF replikerar det underliggande indexets prestanda genom full replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

HSBC FTSE EPRA NAREIT Developed UCITS ETF USD (Acc) är en liten ETF med tillgångar på 38 miljoner euro under förvaltning. Denna ETF lanserades den 19 juli 2022 och har sin hemvist i Irland.

Investeringsmål

Fonden strävar efter att så nära som möjligt följa avkastningen för FTSE EPRA NAREIT Developed Index (”Indexet”). Fonden kommer att investera i eller få exponering mot aktier i företag som utgör indexet.

Investeringspolicy

Indexet består av de största börsnoterade fastighetsbolagen och real estate investment trusts (REITS) på världens utvecklade aktiemarknader, enligt definitionen av indexleverantören. Fonden kommer att förvaltas passivt och har som mål att investera i aktierna av företagen i i stort sett samma andel som i Index. Det kan dock finnas omständigheter då det inte är möjligt eller praktiskt för fonden att investera i alla indexets beståndsdelar.

Om fonden inte kan investera direkt i de företag som utgör indexet kan den få exponering genom att använda andra investeringar som depåbevis, derivat eller fonder. Fonden kan investera upp till 35 % av sina tillgångar i värdepapper från en enda emittent under exceptionella marknadsförhållanden. Fonden kan investera upp till 10 % av sina tillgångar i totalavkastningsswappar och kontrakt för skillnad. Fonden kan investera upp till 10 % av sina tillgångar i andra fonder, inklusive HSBC-fonder.

Handla H4Z7 ETF

HSBC FTSE EPRA NAREIT Developed UCITS ETF USD (Acc) (H4Z7 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

Största innehav

| ISIN | Värdepapper | Land | Valuta | Vikt % |

| US74340W1036 | Prologis Inc | USA | USD | 6,89435 |

| US29444U7000 | Equinix Inc | USA | USD | 4,4877 |

| US95040Q1040 | Welltower Inc | USA | USD | 3,09556 |

| US8288061091 | Simon Property Group Inc | USA | USD | 2,92488 |

| US7561091049 | Realty Income Corp | USA | USD | 2,68616 |

| US74460D1090 | Public Storage | USA | USD | 2,67706 |

| US2538681030 | Digital Realty Trust Inc | USA | USD | 2,64512 |

| AU000000GMG2 | Goodman Group | Australien | AUD | 2,4141 |

| US30225T1025 | Extra Space Storage Inc | USA | USD | 1,84507 |

| US9256521090 | VICI Properties Inc Ordinary Shares | USA | USD | 1,80055 |

Innehav kan komma att förändras

Nyheter

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

Publicerad

2 dagar sedanden

16 april, 2024

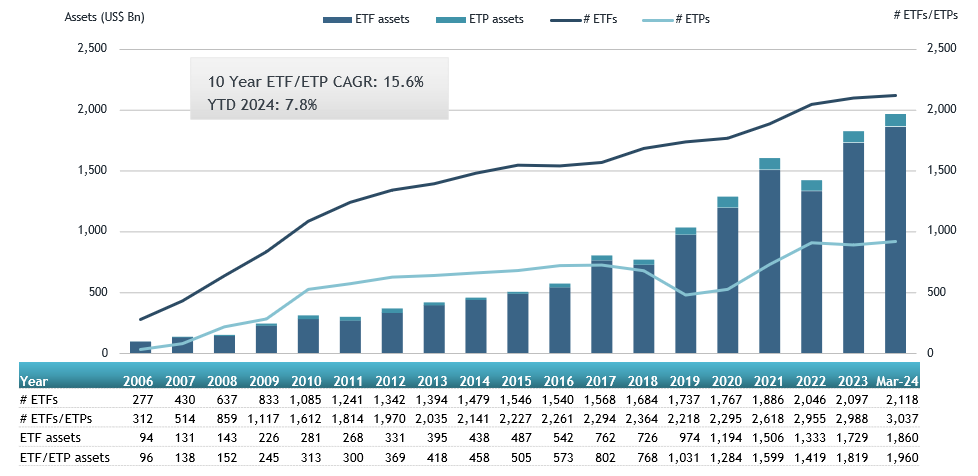

ETFGI, ett ledande oberoende forsknings- och konsultföretag som täcker trender i det globala ETF-ekosystemet, rapporterar att ETFmarknaden i Europa firar sitt 24-årsjubileum med rekordtillgångar på nästan 2 biljoner US-dollar. De första europanoterade ETF:erna gjorde sin debut den 11 april 2000. Dessa två ETFer var baserade på Euro Stoxx 50– och Stoxx Europe 50-indexen, och de var noterade på Deutsche Boerse i Tyskland.

Tillgångar som investerats i ETF-branschen i Europa nådde rekordhöga 1,96 biljoner USD i slutet av mars. Under mars samlade ETF-branschen i Europa nettoinflöden på 11,02 miljarder USD, vilket ger årets nettoinflöden till 49,52 miljarder USD, enligt ETFGIs mars 2024 europeiska ETFer och ETPers industrilandskapsrapport, den månatliga rapporten som är en del av en årlig betald forskningsprenumerationstjänst. (Alla dollarvärden i USD om inget annat anges.)

Höjdpunkter

- Tillgångar som investerats på ETFmarknaden i Europa nådde ett rekord på 1,96 Tn i slutet av mars och slog det tidigare rekordet på 1,90 Tn i slutet av februari 2024.

- Tillgångarna ökade med 7,8 % YTD 2024, från 1,82 Tn USD i slutet av 2023 till 1,96 Tn USD.

- Nettoinflöden på 11,02 miljarder USD i mars 2024.

- YTD nettoinflöden på 49,52 miljarder USD är tredje högsta någonsin efter YTD nettoinflöden på 59,30 miljarder USD 2021 och YTD nettoinflöden på 49,73 miljarder USD 2022.

- Artonde månaden med på varandra följande nettoinflöden.

”S&P 500-indexet ökade med 3,22 % i mars och är upp 10,56 % YTD 2024. De utvecklade marknaderna exklusive det amerikanska indexet ökade med 3,62 % i mars och steg 5,26 % YTD 2024. Spanien (upp 10,72 %) och Italien (upp 6,34 %) såg de största ökningarna bland de utvecklade marknaderna i mars. Emerging markets-indexet ökade med 1,50 % under mars och steg 2,08 % YTD 2024. Peru (upp 10,27 %) och Columbia (upp 8,19 %) såg de största ökningarna bland tillväxtmarknaderna i mars”, enligt Deborah Fuhr, managing partner, grundare och ägare av ETFGI.

Tillgångstillväxt i ETF-branschen i slutet av mars

Källa: ETFGI

I slutet av mars hade ETFmarknaden i Europa 3 037 produkter, med 12 209 noteringar, tillgångar på $1,96 Tn, från 99 leverantörer listade på 29 börser i 24 länder.

Under mars samlade ETFer nettoinflöden till 11,02 miljarder USD. Aktie-ETFer samlade nettoinflöden på 9,81 miljarder USD under mars, vilket förde YTD nettoinflöden till 39,30 miljarder USD, högre än 19,38 miljarder USD i nettoinflöden av eget kapital YTD 2023. Ränte-ETFer rapporterade nettoinflöden på 719,00 USD YTD under 1 mars, vilket gav 25 USD nettoinflöden. miljarder, lägre än 15,49 miljarder USD i nettoinflöden YTD år 2023. Råvaru-ETFer rapporterade nettoutflöden på 75,35 miljoner USD under mars, vilket förde YTD nettoutflöden till 2,32 miljarder USD, lägre än 1,67 miljarder USD i nettoinflöden YTD 2023. på 670,27 miljoner USD under månaden, vilket samlade ett nettoinflöde för året i Europa på 2,33 miljarder USD, högre än 2,17 miljarder USD i nettoinflöden YTD 2023.

Betydande inflöden kan tillskrivas de 20 bästa ETFerna av nya nettotillgångar, som samlat in 9,63 miljarder USD under mars. iShares Core S&P 500 UCITS ETF – Acc (CSSPX SW) samlade in 918,91 miljoner USD, det största enskilda nettoinflödet.

Topp 20 ETFer efter nettoinflöden i mars 2024: Europa

| Namn | Kortnamn | Assets ($ Mn) Mar-24 | NNA ($ Mn) YTD-24 | NNA ($ Mn) Mar-24 |

| iShares Core S&P 500 UCITS ETF – Acc | CSSPX SW | 84,308.60 | 4,744.81 | 918.91 |

| UBS ETF (LU) MSCI United Kingdom UCITS ETF (GBP) A-acc – Acc | UKGBPB SW | 2,485.72 | 653.33 | 753.94 |

| Invesco MSCI USA ESG Universal Screened UCITS ETF – Acc | ESGU LN | 2,188.25 | 792.66 | 741.48 |

| Xtrackers II EUR Overnight Rate Swap UCITS ETF – 1C – Acc | XEON GY | 7,281.96 | 2,089.43 | 596.35 |

| HSBC S&P 500 UCITS ETF | HSPX LN | 6,756.08 | 661.46 | 562.23 |

| iShares MSCI EM ESG Enhanced UCITS ETF | EEDM LN | 5,000.88 | 886.95 | 556.22 |

| Vanguard FTSE All-World UCITS ETF | VWRD LN | 24,771.34 | 1,410.78 | 545.51 |

| Invesco S&P 500 UCITS ETF – Acc | SPXS LN | 25,176.99 | 939.08 | 497.72 |

| iShares MSCI ACWI UCITS ETF – Acc | ISAC LN | 12,806.01 | 1,453.06 | 469.35 |

| iShares USD Treasury Bond 0-1yr UCITS ETF | IBTU LN | 14,990.95 | 1,433.49 | 431.07 |

| iShares € High Yield Corp Bond UCITS ETF | IHYG LN | 7,694.75 | 1,427.77 | 413.53 |

| SPDR S&P 500 UCITS ETF | SPY5 GY | 12,491.17 | 3,418.58 | 388.74 |

| iShares Core MSCI World UCITS ETF – Acc | IWDA LN | 75,051.88 | 3,236.70 | 382.75 |

| Amundi Bloomberg Equal-weight Commodity ex-Agriculture UCITS ETF – Acc | COMO FP | 1,668.95 | 367.30 | 378.26 |

| iShares STOXX Europe Small 200 UCITS ETF (DE) | SCXPEX GY | 916.86 | 401.43 | 357.42 |

| Amundi MSCI Japan UCITS ETF – Acc | LCUJ GY | 4,400.85 | 158.96 | 343.86 |

| UBS ETF (CH) – MSCI Switzerland (CHF) A-dis – Acc | SWICHA SW | 1,126.17 | 354.69 | 335.87 |

| SPDR MSCI World UCITS ETF – Acc | SPPW GY | 5,653.51 | 715.38 | 324.95 |

| Amundi S&P 500 Climate Net Zero Ambition PAB UCITS ETF | ZPA5 GY | 3,965.66 | 925.46 | 320.42 |

| JPMorgan US Research Enhanced Index Equity ESG UCITS ETF – Acc | JREU LN | 7,047.30 | 1,230.55 | 315.09 |

Källa ETFGI

De 10 bästa ETPerna av nya nettotillgångar samlade ihop 1,69 miljarder USD under mars. WisdomTree Physical Silver – Acc (PHAG LN) samlade in 832,90 miljoner USD, det största enskilda nettoinflödet.

Topp 10 ETPer efter nettoinflöden i mars 2024: Europa

| Namn | Kortnamn | Assets ($ Mn) Mar-24 | NNA ($ Mn) YTD-24 | NNA ($ Mn) Mar-24 |

| WisdomTree Physical Silver – Acc | PHAG LN | 2,057.21 | 793.35 | 832.90 |

| iShares Physical Silver ETC – Acc | SSLN LN | 785.65 | 254.30 | 245.97 |

| Xtrackers IE Physical Gold ETC Securities – Acc | XGDU LN | 3,640.08 | 231.87 | 167.72 |

| AMUNDI PHYSICAL GOLD ETC (C) – Acc | GOLD FP | 4,575.61 | 307.29 | 127.12 |

| Xtrackers Physical Gold ETC (EUR) – Acc | XAD5 GY | 2,202.38 | 92.10 | 80.28 |

| WisdomTree Copper – Acc | COPA LN | 1,667.78 | 337.85 | 68.51 |

| Xtrackers Physical Gold Euro Hedged ETC – Acc | XAD1 GY | 1,335.65 | 5.06 | 50.49 |

| SG ETC FTSE MIB -3x Daily Short Collateralized – Acc | MIB3S IM | 33.07 | 88.10 | 40.49 |

| 21Shares Toncoin Staking ETP | TONN SW | 40.81 | 39.94 | 39.94 |

| Invesco Physical Gold ETC – EUR Hdg Acc | SGLE IM | 564.18 | 59.65 | 33.11 |

Källa: ETFGI

Investerare har tenderat att investera i Equity ETFs under mars.

Geopolitical Conflict on the Rise, while Ethereum Receives its Biggest Boost

H4Z7 ETF investerar i fastighetsbolag från utvecklade länder

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

JPNY ETF spårar en korg bestående av 400 japanska aktier

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

De mest populära börshandlade fonderna mars 2024

3 ETF:er du nog inte visste finns

FUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

Ny fond ger tillgång till företag från tillväxtmarknader exklusive Kina

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe mest populära börshandlade fonderna mars 2024

-

Nyheter3 veckor sedan

Nyheter3 veckor sedan3 ETF:er du nog inte visste finns

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNy fond ger tillgång till företag från tillväxtmarknader exklusive Kina

-

Nyheter2 dagar sedan

Nyheter2 dagar sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFonder för att investera i batteriboomen…

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index