Nyheter

Fördelarna med Master Limited Partnerships

Publicerad

3 år sedanden

Ett Master Limited Partnerships (MLP) är en unik investering som kombinerar skattefördelarna med ett kommanditbolag (LP) med likviditeten i ett stamaktie. Medan en MLP har en partnerskapsstruktur utfärdar den aktier som handlas på en börs som stamaktier. I denna artikel tittar vi på fördelarna med Master Limited Partnerships

Dagens MLP definieras av Tax Reform Act of 1986 och Revenue Act of 1987, som beskriver hur företag kan strukturera sin verksamhet för att realisera vissa skattefördelar och definiera vilka företag som är berättigade. För att kvalificera sig måste ett företag tjäna 90% av sin inkomst genom aktiviteter eller ränte- och utdelningsbetalningar relaterade till naturresurser, råvaror eller fastigheter.

Så här kan MLP:erna ge olika fördelar:

Skattefördelar

Skattekonsekvenser för MLP skiljer sig väsentligt från företag för både företaget och dess investerare. Liksom andra kommanditbolag finns det ingen skatt på företagsnivå. Detta sänker i huvudsak en MLP:s kapitalkostnad, eftersom det inte drabbas av problemet med dubbelbeskattning på utdelning. Företag som är berättigade att bli MLP har ett starkt incitament att göra det eftersom det ger en kostnadsfördel jämfört med deras inblandade kollegor.

I en MLP, i stället för att betala en bolagsskatt, överförs företagets skatteskuld till dess andelsägare. En gång per år får varje investerare ett K-1-uttalande (som liknar ett 1099-DIV-formulär) som beskriver sin andel av partnerskapets nettoresultat, som sedan beskattas med investerarens individuella skattesats.

En viktig skillnad måste göras här: Medan MLP:s inkomster överförs till sina investerare för skattemässiga ändamål, har de faktiska kontantutdelningarna till andelsägarna lite att göra med företagets inkomster. Istället baseras kontantutdelningar på MLP:s utdelningsbara kassaflöde (DCF), liknar fritt kassaflöde (FCF). Till skillnad från utdelning beskattas inte dessa utdelningar när de tas emot. I stället betraktas de som minskningar av investeringens kostnadsbas och skapar en skatteskuld som skjuts upp tills MLP säljs.

Lyckligtvis för investerare har MLP i allmänhet mycket högre distribuerbart kassaflöde än de har skattepliktig inkomst. Detta är ett resultat av betydande avskrivningar och andra skatteavdrag och gäller särskilt naturgas- och oljelednings- och lagringsföretag, som är de vanligaste företagen att välja en MLP-struktur.

Investerare får sedan högre kontantbetalningar än det belopp de beskattas på, vilket skapar ett effektivt sätt att skjuta upp skatt. Den skattepliktiga inkomsten som överförs till investerare är ofta bara 10% till 20% av kontantutdelningen, medan de andra 80% till 90% anses vara en kapitalavkastning och subtraheras från den ursprungliga kostnadsbasen för den ursprungliga investeringen.

Kassaflöden och skatter

Låt oss titta på ett exempel på mekanismen för kassaflöden och skatter som uppstår när du håller och säljer MLP. Låt oss anta att en MLP köps för $ 25 per aktie, som hålls i tre år, gör kontantutdelningar på $ 1,50 / enhet per år och passerar 0,30 USD av skattepliktig inkomst till varje enhet per år.

Beräkna först förändringen i kostnadsbasis orsakad av kapitalavkastningen netto – kontantutdelning minus fördelning av skattepliktig inkomst – över investeringens livstid. För enkelhetens skull antar du att den skattepliktiga inkomsten och kontantfördelningen förblir konstant under hela investeringens livstid, även om dessa i verkligheten troligen skulle fluktuera varje år.

| År 1 | År 2 | År 3 | |

| Cost Basis at Beginning of Yea | $25.00 | $23.80 | $22.60 |

| Allocation of Taxable Income | $0.30 | $0.30 | $0.30 |

| Cash Distributions | $1.50 | $1.50 | $1.50 |

| Net Reduction of Cost Basis | $1.20 | $1.20 | $1.20 |

| Adjust Cost Basis at End of Year | $23.80 | $22.60 | $21.40 |

Om MLP säljs i slutet av det tredje året för $ 26 per enhet, skulle investeraren (LP) visa en vinst på $ 4,60. En dollar av detta skulle vara en normal kapitalvinst – efter att ha köpt till $ 25 och sålt till $ 26 – och skulle beskattas enligt den långsiktiga skattesatsen för kapitalvinster. De återstående $ 3,60 vinsten är resultatet av $ 1,20 avkastning på kapital varje år och detta belopp skulle beskattas med investerarens personliga inkomstskattesats. Tabellen nedan visar kassaflöden, inklusive skatter relaterade till, under investeringens löptid. Vi antar en skattesats på 35% och en kapitalvinst på 15%.

| Cash Flows | Year 1 | Year 2 | Year 3 |

| Purchase of Security | -$ 25.00 | $23.80 | $22.60 |

| Income Tax from Allocation of MLP Income ($0.30×35%) | -$0.11 | -$0.11 | -$0.11 |

| Cash Distributions | $1.50 | $1.50 | $1.50 |

| Sale of Security | — | — | $26.00 |

| Capital Gains Tax on Difference Between Purchase Prices and Sale Price | — | — | -$0.15 |

| Income Tax on Difference Between Purchase Prise and Adjusted Cost Basis at End of Year 3 ($3.60×35%) | — | — | -$1.26 |

| Total: | -23.61 | $1.39 | $25.98 |

En viktig sidoanteckning om begreppet att sänka kostnadsbasen: Om och när investeringens kostnadsbas sjunker till noll blir eventuell kontantfördelning omedelbart skattepliktig, snarare än att skjutas upp till försäljningen av värdepapperet. Detta beror på att investeringen inte kan falla i en negativ kostnadsbas. Detta kan inträffa om en MLP hålls i många år.

MLP kan användas för att få löpande intäkter samtidigt som man skjuter upp skatter, vilket framgår av exemplet ovan. Detta kan tas ett steg längre när en MLP-investering används som ett medel för fastighetsplanering. När en andelsägare i MLP dör och investeringen överförs till en arving återställs kostnadsbasen till marknadspriset vid överföringsdagen, vilket eliminerar eventuell upplupen skatteskuld orsakad av kapitalavkastning.

Partnerskapsstruktur

MLP innehåller två affärsenheter: den begränsade partnern och den allmänna partnern (GP). Den begränsade partnern investerar kapital i satsningen och får periodiska kontantutdelningar, medan den allmänna partnern övervakar MLP: s verksamhet och får incitamentsdistributionsrättigheter (IDR). IDR är strukturerade när partnerskapet bildas och ger läkaren prestationsbaserad lön för framgångsrik hantering av MLP, mätt genom kontantutdelning till den begränsade partnern.

I allmänhet får den allmänna partnern minst 2% av LP-distributionen, men i takt med att betalningen till LP-andelsägare ökar, ökar också GP-procentsatsen genom IDR, ofta till högst 50%. Tabellen nedan visar en hypotetisk IDR-struktur som beskriver betalningsdelningen mellan LP och GP vid olika distributionsnivåer.

| — | LP Distribution Per Unit | LP | GP |

| Tier 1 | Below $1.00 | 98% | 2% |

| Tier 2 | Between $1.00 and $2.00 | 80% | 20% |

| Tier 3 | Between $2.00 and $3.00 | 65% | 35% |

| Tier 4 | Above $3.00 | 50% | 50% |

För varje inkrementell dollar som distribueras till LP-andelsägare realiserar den allmänna partnern högre marginella IDR-betalningar. Om vi till exempel antar 1000 utestående LP-enheter, om $ 1000 distribueras till LP-andelsägare ($ 1,00 per enhet), kommer den allmänna partnern att få $ 20 (2% av $ 1000). Men om $ 5000 distribueras till LP-andelsägare ($ 5,00 per enhet), kommer läkaren att få $ 2 810, som beskrivs nedan.

| — | LP Distribution | GP IDR Level | GP Payment Per LP Unit |

| Tier 1 | $1.00 | 2% | $0.02 |

| Tier 2 | $1.00 | 20% | $0.25 |

| Tier 3 | $1.00 | 35% | $0.54 |

| Tier 4 | $2.00 | 50% | $2.00 |

| Total | $5.00 | — | $2.81 |

Beräkningen för den allmänna partnerns betalning för varje nivå är inte en rak multiplicering av GP: s IDR med LP: s fördelning. Beräkningen går enligt följande: (LP-distribution / LP: s IDR) x GP IDR Således, vid tredje nivån, skulle GP-betalningen vara ($ 1 / 0,65) x0,35 = 0,538 eller $ 0,54

Här ser vi att den allmänna partnern har ett betydande ekonomiskt incitament att öka kontantutdelningen till andelsägare med begränsad partner; medan LP-distribution ökar 500%, från $ 1 000 till $ 5 000, ökar GP-distributionen med mer än 14 000% och ökar från $ 20 till $ 2 810.

Observera i beräkningarna i ovanstående tabell att IDR-betalningen inte är en procentsats av det inkrementella LP-distributionsbeloppet, utan snarare en procentandel av det totala beloppet fördelat på marginalnivå. Till exempel, i den tredje nivån distribueras $ 1,54 per LP-enhet; 1,00 $ (65%) av det belopp som betalats till LP-andelsägare, $ 0,54 (35%) betalas till GP.

Företagsstrukturen för MLP kan vara mer komplex än en enkel uppdelning mellan de begränsade och allmänna partnerskapets intressen. I vissa fall kan den allmänna partnern äga LP-aktier. I andra fall kan den allmänna partnern för en MLP handlas offentligt och ha sin egen LP / GP-split. Eller MLP kan ha andra relationer med ytterligare enheter på grund av finansieringsarrangemang. Men det viktigaste förhållandet för MLP-investeraren att tänka på är kontantfördelningen mellan LP och GP, och hur detta kommer att förändras över tid när distributionen fluktuerar.

Ska du äga MLP?

MLP har varit relativt okända delvis på grund av deras låga institutionella äganderätt och därmed bristande uppmärksamhet på säljsidan. Fonder var till stor del begränsade från att äga dem fram till 2004, men även nu presenterar MLP en besvärlig investering eftersom fonder måste skicka ut 1099 formulär till sina investerare som beskriver inkomster och kapitalvinster i november, men kanske inte får K-1-uttalanden från MLP förrän i februari . Detta orsakar potentialen för kostsamma misstag i uppskattningen.

Skattebefriade institutionella investeringsfonder som pensioner, kapital och 401 (k) planer är begränsade från att äga MLP eftersom de kontanta utdelningarna som erhålls anses vara orelaterade affärsskattepliktiga inkomster (UBTI) – inkomst som inte är relaterad till den aktivitet som ger fondskatten -undantagen status. Detta kan skapa en skatteplikt vid varje fördelning på mer än 1 000 dollar. Detta gäller också för individer när de innehar MLP på ett IRA-konto. därför är det bästa sättet att hålla dem på ett vanligt mäklarkonto.

Enskilda investerare är huvudägare av MLP. Eftersom få individer vet mycket om sin struktur och komplexa skattekonsekvenser, köps de ofta för privatpersoner av privatkundens förmögenhetsförvaltare, även om detta inte behöver vara fallet. Så länge individen – eller hans eller hennes revisor – förstår hur hanterar K-1-kontoutdraget och kontantutdelningar, kan denna investering vara perfekt för en investerare som söker aktuella inkomster och skatteuppskjutande.

Köp MLP, Master Limited Partnerships, som en ETF

Alerian Midstream Energy Dividend UCITS ETF noteras på den tyska börsen, på Xetra. Det gör att det går att köpa andelar i denna fond genom de flesta svenska nätmäklare, till exempel DEGIRO, Nordnet och Avanza.

Du kanske gillar

-

H4Z7 ETF investerar i fastighetsbolag från utvecklade länder

-

IUKP ETF investerar i brittiska fastighetsbolag

-

BCFC ETF investerar i hållbara råvaror

-

BATJ ETF erbjuder en bred och diversifierad exponering mot råvarumarknaden

-

Vilken potential kan råvaror uppnå 2024?

-

De mest populära börshandlade fonderna februari 2024

Nyheter

Tillgång till italienska statsobligationer med fast löptid

Publicerad

6 timmar sedanden

24 april, 2024

Sedan i onsdags har två nya börshandlade fonder utgivna av iShares kunnat handlas på Xetra och Börse Frankfurt. Dessa börshandlade fonder ger tillgång till italienska statsobligationer med fast löptid.

De två iShares iBonds dec 2026 och iShares iBonds dec 2028 Term € Italy Govt Bond UCITS ETFer ger investerare tillgång till en portfölj av eurodenominerade italienska statsobligationer som förfaller under samma kalenderår som ETFernas förfallodatum. Förfallodagen är satt till slutet av 2026 eller 2028. Vid löptidens slut likvideras den börshandlade fonden och portföljvärdet betalas ut till andelsägarna.

| Namn | ISIN | Avgift % | Utdelnings-policy | Referens- index |

| iShares iBonds Dec 2026 Term € Italy Govt Bond UCITS ETF (EUR) Dist) (26TP) | IE000LZ7BZW8 | 0,12 % | Utdelning | ICE 2026 Maturity Italy UCITS Index |

| iShares iBonds Dec 2028 Term € Italy Govt Bond UCITS ETF (EUR) Dist) (28IY) | IE000Q2EQ5K8 | 0,12 % | Utdelning | ICE 2028 Maturity Italy UCITS Index |

Produktutbudet i Deutsche Börses XTF-segment omfattar för närvarande totalt 2 156 ETFer. Med detta urval och en genomsnittlig månatlig handelsvolym på cirka 14 miljarder euro är Xetra den ledande handelsplatsen för ETFer i Europa.

Nyheter

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

Publicerad

7 timmar sedanden

24 april, 2024

• Bitcoin Weathers Macroeconomic Storm

• Heightened User Activity, Soaring Transaction Fees, While Miners Sell Less

• Runes Protocol and Bitcoin’s Ever-Growing Ecosystem

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

This newsletter will be a Bitcoin-centric edition as we dissect the impact of recent macroeconomic events on Bitcoin’s price, followed up with an on-chain analysis of the network’s behavior post-halving. Additionally, we’ll explore some of the exciting innovations emerging within the Bitcoin ecosystem that were timed following the latest halving.

Bitcoin Weathers Macroeconomic Storm

The past two weeks have presented a challenging market environment for the crypto industry. As mentioned in our last newsletter, rising inflation in the U.S. remains, as evidenced by the higher-than-expected CPI print on April 9. Additionally, escalating conflict in the Middle East poses a significant threat to regional stability and added stress on the U.S. The potential of wider involvement from additional militant groups such as Lebanon’s Hezbollah, coupled with Iran’s control of a crucial maritime passage for commodity trading, the Strait of Hormuz, raise concerns about potential energy price hikes, steepening inflationary pressures and their effect on various asset classes.

Bitcoin initially reacted negatively to these events, experiencing an 8.22% drop in the immediate aftermath. Despite the 24/7 nature of crypto markets, which could have amplified the initial price shocks, Bitcoin’s underlying resilience shines through upon closer inspection. The S&P 500 fell by 2.03% on the market reopening last Monday and continues to tumble, while Bitcoin has recovered over 3.28% since the drawdowns, evidenced in Figure 1. This suggests a potentially more robust response to geopolitical turmoil compared to traditional assets, which is unsurprising given Bitcoin’s narrative as a flight to safety.

Figure 1: Bitcoin vs. Gold Price Performance Amid Geopolitical Tension

Source: TradingView

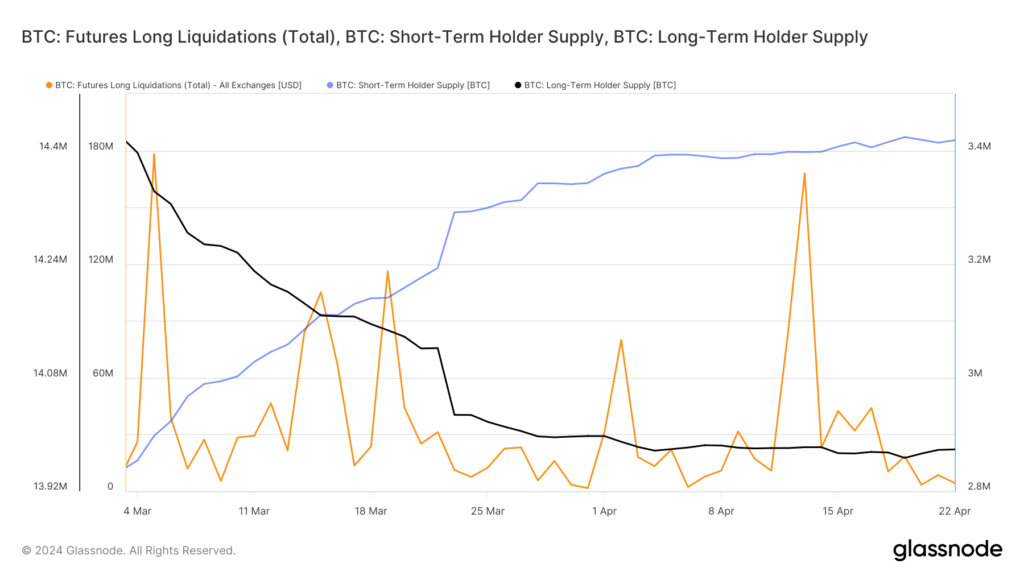

Examining Bitcoin’s market data, we see clear evidence that the futures market played a significant role in the initial price drops, which were attributed to the macroeconomic events of the last few weeks. A significant spike in long liquidations on the day of the attack, at $168M, suggests that some leveraged traders exited their positions, as shown below in Figure 2. Additionally, the high open interest at $35B leading up to the CPI print was followed by a recent $5B cool-off, indicating a correction in the futures market, reflected in the consolidation of the Bitcoin price.

Figure 2: Bitcoin Futures Long Liquidations, Short-Term and Long-Term Holder Supply

Source: Glassnode

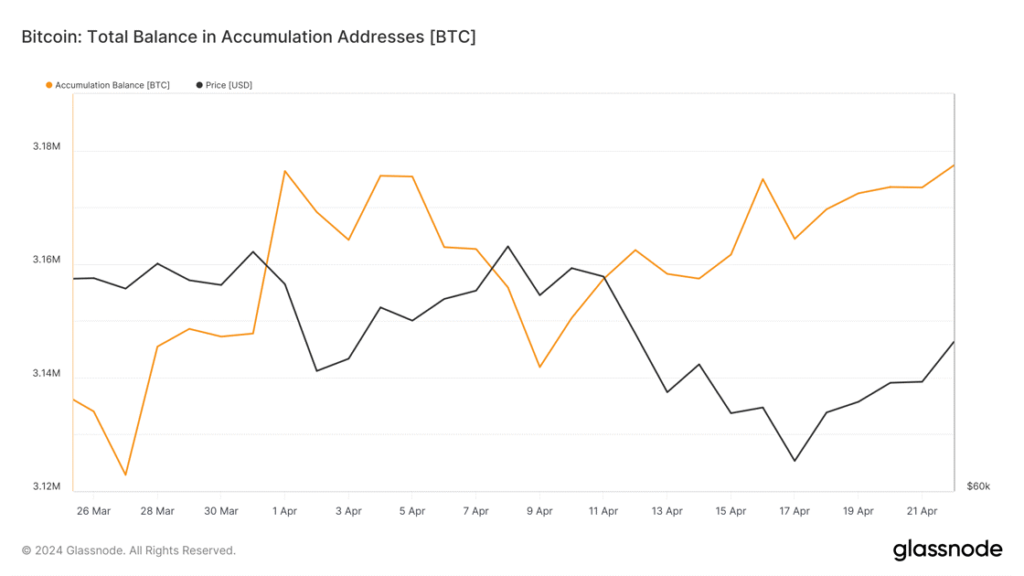

Importantly, the spot market paints a more optimistic picture. In the last 10 days, which includes last week’s turbulence, long-term holders displayed minimal selling activity. Their holdings decreased by only 0.05%, while short-term holders continued to accumulate BTC, increasing their holdings by 0.5%. Notably, “Accumulation Addresses,” characterized by having no outbound transactions, holding more than 10 BTC, and not being affiliated with centralized exchanges or miners, have capitalized on the recent market dip. They currently hold over 3.17M BTC, accumulating over $2.3B since the CPI print, as evidenced below by Figure 3.

Figure 3 – Total Balance in Accumulation Addresses

Source: Glassnode

Further bolstering the positive outlook, the 90-day due diligence period for U.S. spot Bitcoin ETFs has now concluded. According to Bloomberg, over 100 fund managers have disclosed their ownership of these products, signifying the growing institutional appetite for Bitcoin exposure, adding another layer of support to the asset class.

Heightened Activity, Soaring Transaction Fees, While Miners Sell Less

In the world of Bitcoin, transactions get logged onto a whiteboard-like structure, divided into cells called “blockspace,” where each cell represents a limited amount of space. Transaction fees play a crucial role in managing limited block space on the Bitcoin network. Users who pay higher fees get their transactions prioritized for confirmation within these blocks. This ensures smoother operation by preventing congestion and disincentivizing low-value spam transactions. Additionally, transaction fees serve as an important security measure. They incentivize miners to dedicate significant computing power to validate transactions and secure the network. Without these fees, mining might become less profitable, potentially jeopardizing network security.

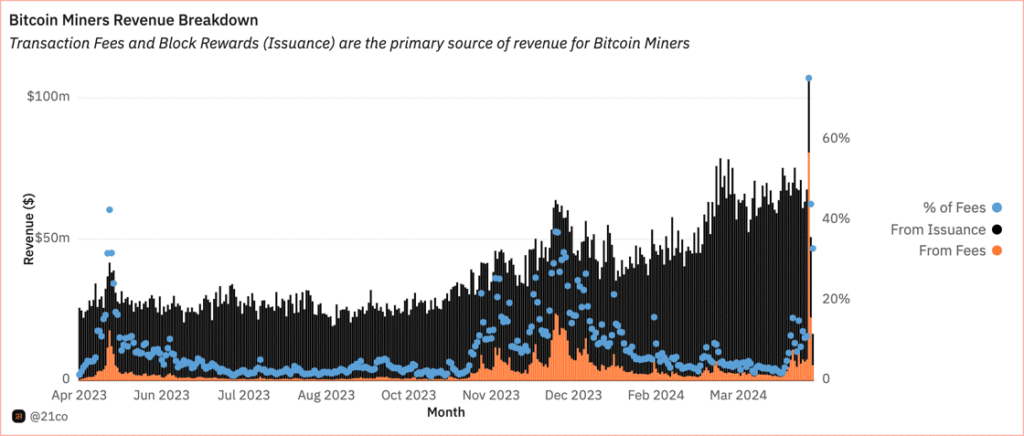

Finally, transaction fees are at the core of Bitcoin’s economic sustainability as the mining reward gets halved every 210,000 blocks, transaction fees step up to fill the gap and pump miners’ revenue. We can already see the early innings of transaction fees rising against the issuance or block rewards since the launch of Ordinals in 2023, as shown in the chart below.

Figure 4 – Bitcoin Miners Revenue Breakdown

Source: 21co on Dune

It is no surprise that Bitcoin network activity has been high this year, with the amount of active addresses hovering between 700K and 1 million since January, up until the halving event. On-chain data reveals a lower-than-expected drop in active addresses following the halving, with transaction fees reaching new highs. While active addresses did experience a significant drop (43%) on April 19, falling from over 893K to 500K, they have already recovered 70K since then. Historically, the halving typically leads to a smaller decrease in active addresses (3-9%). This larger drop could indicate that rising fees are pricing some users out of the market for now, but as we’ll cover later, there are certain solutions being worked on to help alleviate this issue.

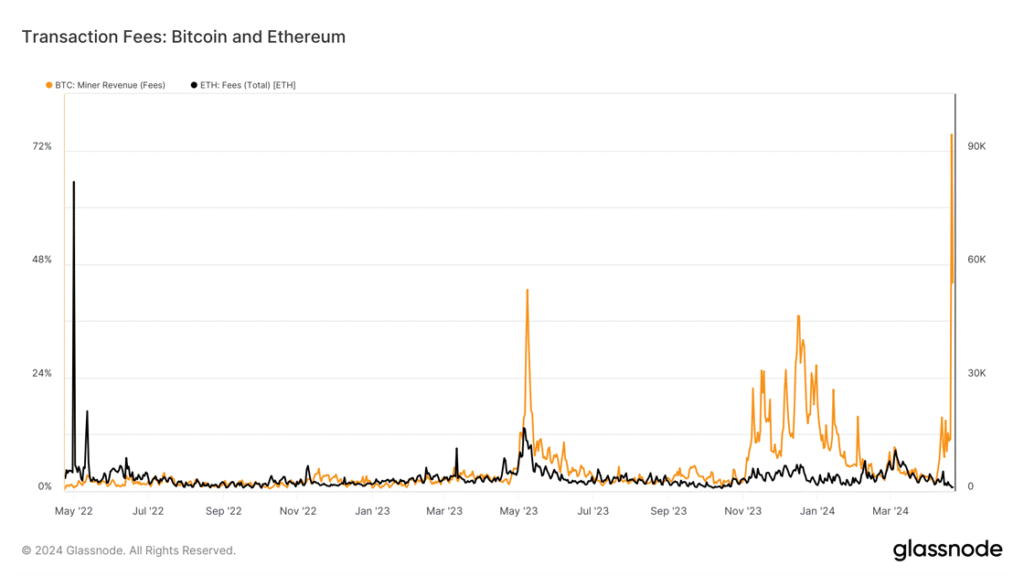

That said, transaction fees soared up to $128 on April 20, breaking $78M, tripling the previous all-time high, and making up 75% of Bitcoin miner revenue, as shown in Figure 4. The spike was primarily due to Ordinal-like inscriptions which have recently seen a spike thanks to Runes protocol, which we’ll delve deeper into in the last section. In line with this, the burgeoning Bitcoin ecosystem, expedited by Rune, has not only pushed Bitcoin out of its comfort zone unlocking new use cases, but also its transaction fees to surpass Ethereum’s since May 2023, as seen in Figure 5.

Figure 5 – BTC vs ETH fees (2 Years)

Source: Glassnode

The growth in transaction fees is appreciated even further, especially when we examine miner behavior following the halving event. Miners are now less motivated to immediately liquidate their freshly acquired BTC, as they can capitalize on an additional revenue stream apart from block rewards.

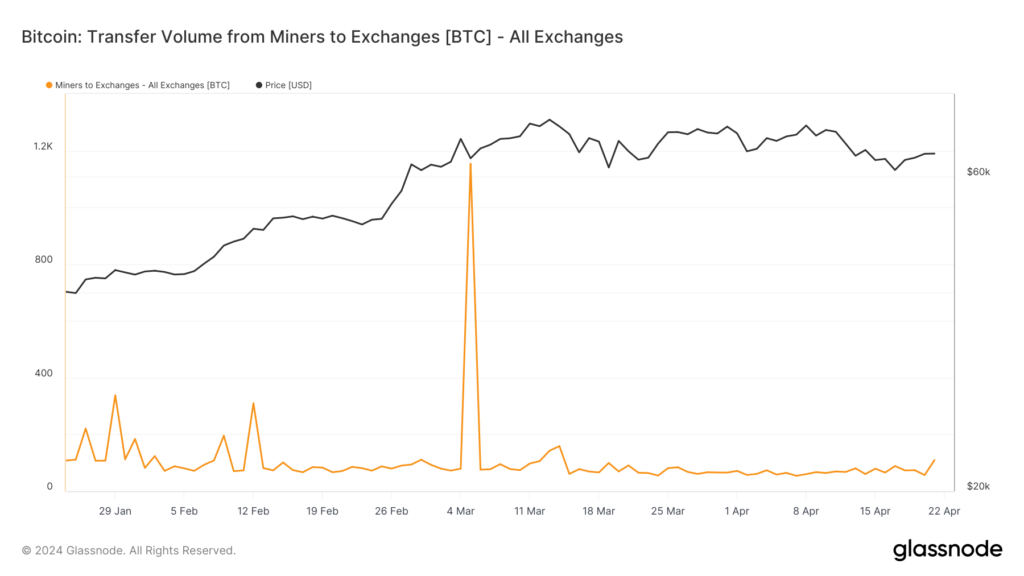

Let’s zoom in on miner activity after the halving. About 50 BTC were sold on centralized exchanges on April 20, which doesn’t compare to the sell-off of March 5 when approximately 1,154 BTC were sent to exchanges, pulling the asset to ~$64K, down from ~$68K, as shown in the chart below. The recent sale also doesn’t compare to the 307 BTC sold on the day following the previous halving in May 2020, when the asset was trading just below $9K.

Figure 6 – Transfer Volume from Bitcoin Miners to Exchanges in BTC (YTD)

Source: Glassnode

The rising importance of Ordinal inscription, akin to non fungible tokens (NFTs), can be seen with Bitcoin generating $475M in real NFT sales versus Ethereum, which helps miners rake in more revenue and become sustainable. That said, the growing adoption of the Runes protocol is expected to drive even more activity toward the miners over the coming months.

Runes Protocol and Bitcoin’s Evergrowing Ecosystem

To recap, Runes streamlines the creation and management of fungible tokens on top of Bitcoin. It addresses the inefficiencies of the BRC20 standard, which have burdened the Bitcoin blockchain due to its inefficient data handling approach. That said, Runes achieves this in two key ways. Firstly, it optimizes transaction fees by consolidating multiple Unspent Transaction Output (UTXO) transactions into one bundle, leveraging Bitcoin’s accounting UTXO model. Additionally, it utilizes Bitcoin’s script, OP_Return, to inscribe data directly onto the blockchain, which serves to assign and transfer Runes balances within the network’s UTXOs. By minimizing data usage to 80 bytes, compared to BRC20’s 4MB, Runes prevents unnecessary bloat on the Bitcoin blockchain.

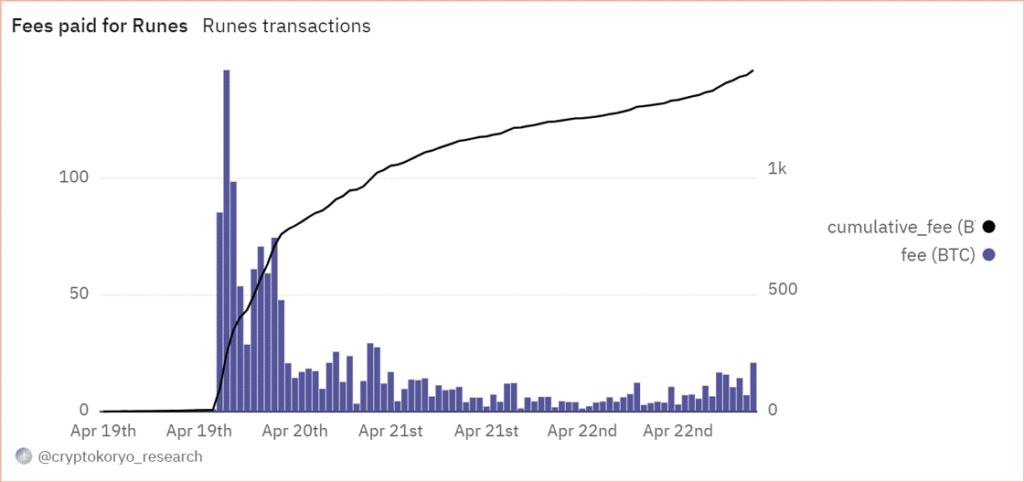

Ultimately, Runes presents an innovation aimed at bolstering Bitcoin’s security budget, offering miners an alternative revenue source to reduce their dependence on Bitcoin’s subsidized rewards over the long term. In fact, miners have earned about 1,500 BTC, valued at close to $100M in less than three days of trading activity, as seen below in Figure 7. To that end, Runes has garnered widespread support from the outset, with multiple Tier 2 exchanges such as OKX and Gate.io already announcing the listing of early collections like UNCOMMON.GOODS and MEME.ECONOMICS, which were among the first collections minted. Additionally, Binance appears to be hinting at support for meme tokens like Wizard and Pups, which were also among the first tokens to migrate from the BRC20 to the Runes standard. Meanwhile, NFT platforms like Magic Eden and Bitcoin-focused wallet provider Unisat are also joining the trend to capitalize on Runes’ growing popularity.

Figure 7: Fees Paid by Users to Mint Tokens Using the New Runes Protocol

Source: CryptoKoryo on Dune

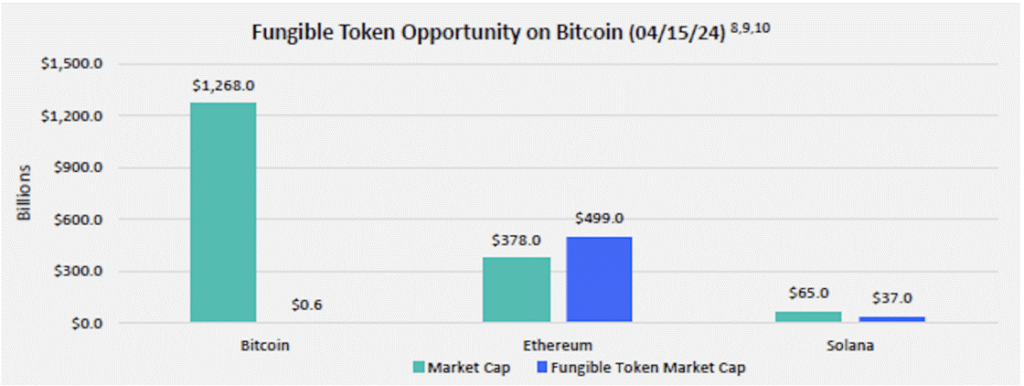

Following the pattern of past hype cycles, we anticipate that the initial excitement surrounding Runes will gradually subside, followed by a surge of heightened activity in the long run. This trend is often observed because the initial wave of interest tends to be on meme tokens, which can be quickly deployed and attract the masses’ attention, but often don’t add substantial value. However, as time progresses, sophisticated primitives like exchanges, automated market makers, and other DeFi lego blocks will begin emerging. These advancements will bolster Bitcoin’s capabilities at the application layer, streamlining the process of token trading on the Bitcoin network, much like ERC20/ERC721 did for Ethereum. In fact, when considering Bitcoin’s untapped market potential to establish its own fungible market ecosystem compared to other smart contract platforms, it becomes evident that there is substantial room for growth for this new generation of tokens, as illustrated in Figure 8 below.

Figure 8: The Market Opportunity for Bitcoin’s Fungible Tokens Ecosystem

Source: FranklinTempleton

That said, Ordinals and Runes aren’t the only source of excitement pushing the boundaries of Bitcoin. For one, Bitcoin’s scaling solution Stacks began the first phase of its Nakamoto upgrade, called the instantiation stage, on April 22, while its final phase is expected to culminate by the end of May. As part of the upgrade, Stacks will introduce faster block processing times, enabling transactions to be finalized in under 5 seconds, a significant improvement from Bitcoin’s average of 10-30 minutes. Additionally, Stacks will leverage Bitcoin’s robust security guarantees, making transaction reversals on the Stacks network as challenging as those on the Bitcoin network. Furthermore, the upgrade will introduce a 1:1 BTC-backed asset (sBTC), enhancing the utility of Bitcoin by enabling its use across a diverse ecosystem of financial and gaming applications built on top of the scaling solution. The growing excitement surrounding its upgrade has pushed the total valued locked on the network to its highest point last week, reaching $170M.

On the other hand, there is a growing ecosystem of scaling solutions emerging on the back of BitVM, released last year. Standing for Bitcoin Virtual machine, this primitive is an operating system that allows for native smart-contract functionality on top of Bitcoin. It does so by introducing what’s known as a two-party provider verifier model that allows for complex computation to be executed off-chain, which can then be challenged on top of Bitcoin using fraud proofs, akin to how Arbitrum and Optimism function. To put it simply, BitVM enables Bitcoin to host more complex applications, which is giving birth to an embryonic L2 landscape, including Chainway, BitLayer, and Bob, amongst others, aiming to alleviate the issue of rising transaction costs. However, we will be closely monitoring this emerging sector, as there are numerous projects attempting to exploit the unprecedented enthusiasm for Bitcoin to launch potentially fraudulent protocols.

Bookmarks

Have you read our latest report, The Bitcoin Halving and Beyond? Click here to get a digital copy.

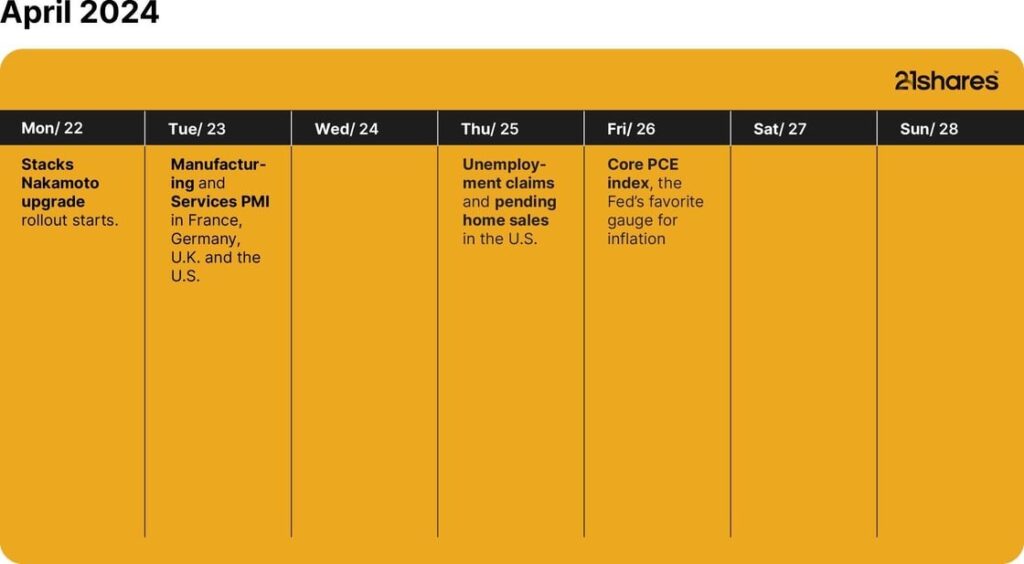

This Week’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

WisdomTree utökar sortimentet med US Quality Growth UCITS ETF (QGRW)

Publicerad

8 timmar sedanden

24 april, 2024

WisdomTree har igår lanserat WisdomTree US Quality Growth UCITS ETF (QGRW). QGRW strävar efter att spåra pris- och avkastningsutvecklingen, före avgifter och utgifter, för WisdomTree US Quality Growth UCITS Index (”Indexet”) och har en total kostnadskvot (TER) på 0,33 %. QGRW, som idag är noterat på Börse Xetra och Borsa Italiana, kommer att noteras på Londonbörsen den 24 april 2024.

Det proprietära indexet är utformat för att spåra resultatet för amerikanska storbolag med stark kvalitet (t.ex. hög lönsamhet) och tillväxtegenskaper som uppfyller WisdomTrees ESG-kriterier (miljö, social och styrning).

WisdomTrees tillvägagångssätt syftar till att ge högre uppåtdeltagande på tjurmarknader och generera positiv överavkastning över en hel marknadscykel. Tillväxtfaktorn syftar till att fånga företag som upplever tillväxt i försäljning, realiserade intäkter och förväntade intäkter, ofta inklusive disruptiva företag och tekniska jättar, vilket möjliggör större deltagande uppåt. Kvalitetsfaktorn ger stabilitet till en portfölj och hjälper till att filtrera bort de mest olönsamma, mycket spekulativa och lågkvalitativa namnen. Denna kombination positionerar WisdomTree US Quality Growth UCITS ETF som en strategisk, långsiktig aktielösning för investerare som letar efter genomtänkt exponering mot tillväxtsegmentet på den amerikanska aktiemarknaden utan att offra kvaliteten på sin portfölj.

Pierre Debru, chef för Quantitative Research & Multi Asset Solutions, WisdomTree, sa: ”Tillväxt tenderar att fånga störande och växande företag, vilket leder till högre allokering till tekniska jättar, men historisk avkastning tyder på att investeringar i tillväxtaktier utan filter kan vara en förlora spel på lång sikt. Att tillämpa en kvalitetsskärm på tillväxtaktier kan hjälpa till att säkerställa att portföljbolagen är sunda och kan leverera resultat över tid. Tillväxtaktier av hög kvalitet har historiskt sett varit bättre på att hjälpa investerare att klara avdrag än en ren tillväxtallokering utan att offra förmågan att delta i marknadsåterhämtning. Den nya ETF:n är ett alternativ till tillväxtstrategier som Nasdaq 100, eftersom den tar ett mer holistiskt tillvägagångssätt för portföljkonstruktion istället för att enbart fokusera på marknadsvärde för beståndsdelar eller deras börsnotering.”

Europeiska investerare kan nu få tillgång till QGRW, som redan är en tillgänglig strategi i USA, som initialt lanserades 2022. WisdomTree US Quality Growth UCITS ETF kommer att ansluta sig till WisdomTrees sortiment av 360 miljoner USD av Quality Growth ETFer.

Genom WisdomTree US Quality Growth UCITS ETF kan investerare fortsätta att dra nytta av WisdomTrees stilkonsekventa, transparenta och systematiska investeringsprocess med rötter i akademiskt driven forskning.

Alexis Marinof, Europachef, WisdomTree, tillade: ”Sedan WisdomTree grundades har vi fokuserat på att lansera differentierade och mervärdesinvesteringslösningar för våra kunder. Kärnan i vår aktiefilosofi är tron att kvalitetsaktier bör vara hörnstenen i varje aktieportfölj. De är avgörande för att bygga motståndskraftiga portföljer som kan hjälpa investerare att bygga upp välstånd på lång sikt och navigera i de oundvikliga stormarna. Vi vet att investerare positionerar portföljer för att dra nytta av de kommande räntesänkningarna i USA, vilket förväntas bli en positiv katalysator för tillväxtorienterade amerikanska aktier. Men som vi har sett de senaste åren utlovas ingenting på finansmarknaderna. Så, genom att fokusera på kvalitet snarare än börsvärde, kan investerare dra nytta av ett mer robust tillvägagångssätt än marknadsvärdevägda tillväxtfonder, utan att offra avkastningen på uppåtgående marknader.”

ETF information

| Namn | Avgift | Börs | Valuta | Kortnamn | ISIN |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | London Stock Exchange | USD | QGRW | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | London Stock Exchange | GBx | QGRP | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | Borsa Italiana | EUR | QGRW | IE000YGEAK03 |

| WisdomTree US Quality Growth UCITS ETF – USD Acc | 0.33% | Börse Xetra | EUR | QGRW | IE000YGEAK03 |

Tillgång till italienska statsobligationer med fast löptid

Navigating Macro Headwinds, On-Chain Optics, and The Rise of Runes

WisdomTree utökar sortimentet med US Quality Growth UCITS ETF (QGRW)

SJPD ETF köper alla slags japanska aktier

Franklin Templeton lanserar ny fond som följer katolska principer

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

De mest populära börshandlade fonderna mars 2024

3 ETF:er du nog inte visste finns

FUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe mest populära börshandlade fonderna mars 2024

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan3 ETF:er du nog inte visste finns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanTillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVad händer härnäst för Bitcoin?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index