Nyheter

ESG-överväganden för energiinfrastruktur

Publicerad

5 år sedanden

ESG-rapporteringen har fortsatt att få dragkraft i Midstream med sju fler beståndsdelar i Alerian Midstream Energy Dividend Index (AEDW), det underliggande indexet för MMLP ETF. Denna börshandlade fond publicerar sina inledande hållbarhetsrapporter sedan augusti 2020. Sammantaget tillhandahåller 21 av 31 AEDW-beståndsdelar hållbarhetsrapporter.

Energiinfrastruktur har gjort anmärkningsvärda förbättringar av ESG-rapportering och prestanda. Framöver bör Midstreamföretag fortsätta att anta omfattande och transparent hållbarhetsrapportering och sträva efter att förbättra sina säkerhets-, utsläpps- och styrningsvärden.

En av de mest populära trenderna för investeringar under de senaste åren har varit ökningen av miljö-, social- och styrningsinvesteringar (ESG). Energiinfrastruktur är kanske inte den första sektorn som kommer att tänka på när man tänker på ESG-vänliga investeringar, men antagandet av hållbarhetsredovisning har blivit vanligare bland Midstreamföretag. Även om midstream verkligen fortfarande har ett sätt att gå i sina ansträngningar för att tillgodose ESG-överväganden, har det skett anmärkningsvärda förbättringar sedan Alerians ESG-vitbok, First Steps: Introducing ESG Issues in Midstream, publicerades i oktober 2019. Denna artikel undersöker utvecklingen inom hållbarhet. rapportering och prestanda i rymden och diskuterar nästa steg för branschen, med fokus på Alerian Midstream Energy Dividend Index (AEDW).

ESG-rapportering fortsätter att få dragkraft för Midstreamföretag

Även mot bakgrund av en utmanande och bullrig makromiljö för energi i år har ESG varit i fokus för både investerare och mittströmsledningsteam. Sedan augusti 2020 har ytterligare sju energiinfrastrukturföretag publicerat sina inledande hållbarhetsrapporter.

Detta innebär att summan över AEDW-indexets beståndsdelar uppgår till 21. Detta exkluderar Phillips 66 Partners (PSXP), vars förälder publicerar ESG-data för MLP. Sammantaget tenderar kanadensiska företag att leda vägen när det gäller ESG-rapportering i mitten, med de stora amerikanska C-Corps som också tillhandahåller hållbarhetsrapporter. MLP:er som en grupp har visat förbättringar de senaste månaderna eftersom några av de största MLP: erna, inklusive Energy Transfer (ET), Enterprise Products Partners (EPD) och Magellan Midstream Partners (MMP) har släppt hållbarhetsrapporter. EPD och andra har integrerat ESG till bredare investerarmaterial. Som ett exempel inkluderade en nyligen presenterad presentation från EPD en särskild hållbarhetssektion som belyste den roll som amerikansk energi kommer att spela för att förbättra livskvaliteten runt om i världen. En handfull företag har också uppdaterat sina hållbarhetsrapporter under det senaste året för att inkludera ytterligare data eller en mer omfattande diskussion om deras verksamhet, vilket visar branschens pågående engagemang för ESG-rapportering.

Med hållbarhets- och ESG-överväganden i allt högre grad hos investerare, bör ESG också vara ett fokus för ledningsteam i mellanström som försöker locka nya investerare till rymden. Drivkraften kring ESG-orienterade investeringar fortsätter att växa, särskilt bland yngre investerare, och mittström bör vara lyhörda för denna trend. För midstream är ESG-rapportering sannolikt en förutsättning för att locka generalistiska investerare med ESG-känslighet. Dessutom kan antagande av ESG gynna mittström eftersom större offentlig granskning läggs på energiinfrastrukturprojekt. Rörledningar tenderar att få kritik från miljögrupper, men i verkligheten är de den säkraste metoden för transport av olja och naturgas. Transparenta uppgifter om arbetstagarnas säkerhet, rörledningsutsläpp och utsläpp kan hjälpa till att försäkra intressenterna om att företag arbetar på ett säkert och effektivt sätt.

Midstreamföretagen visar förbättringar i viktiga ESG-mätvärden och ökar transparensen

I en första analys av ESG i mellanström, noterade Alerian Midstream Energy Dividend UCITS ETF att de första stegen för energiinfrastrukturföretag skulle vara att engagera sig med investerare. Det omfattar även att öka informationen och främja enhetlighet och transparens i dessa uppgifter.

Baserat på nyligen publicerade hållbarhetsrapporter verkar det som om utrymmet är i färd med att ta dessa steg. Den ökade rapporteringen har gjort det lättare för investerare att jämföra ESG-resultaten för enskilda företag och mäta en operatörs ställning bland branschen. Även om det fortfarande finns en viss variation i mätvärdena som visas, tenderar de flesta hållbarhetsrapporter att inkludera vanliga viktiga datapunkter. Det utbredda antagandet av ett rapporteringsramverk, som de som erbjuds av Global Reporting Initiative (GRI) eller Sustainability Accounting Standards Board (SASB), kan bidra till att ytterligare förbättra enhetligheten i branschen. Många midstreamföretag använder redan en eller båda av dessa ramar för hållbarhetsredovisning.

De senaste hållbarhetsrapporterna visar också förbättringar i nyckeltal de senaste åren, särskilt när det gäller säkerhet. Med tanke på karaktären av midstreamsverksamheten lägger hållbarhetsrapporter ofta starkt betoning på säker verksamhet, vilket endast förstärkts av den pågående pandemin. Ett viktigt exempel på detta bland AEDW-beståndsdelar är Crestwood Equity Partners (CEQP), som binder 20% av företagets kompensation till fem säkerhetsmått, såsom Total Recordable Incident Rate (TRIR). TRIR, ett mått på arbetsrelaterade skador eller sjukdomar, ingår i varje hållbarhetsrapport av de 21 beståndsdelarna som tillhandahåller dem förutom International Seaways (INSW), som rapporterar enbart tappade incidenthastigheter. För företagen som rapporterade minskade TRIR med 11,0% i genomsnitt på årsbasis jämfört med den senaste rapporteringsperioden. Flera företag tillhandahåller även TRIR-mål. Gibson Energy (GEI) och ONEOK (OKE), efter att ha sett nedgångar i deras skadefrekvens under 2019, angav mål för att ytterligare minska TRIR 2020.

Växthusgasutsläpp är en annan nyckelkomponent i hållbarhetsredovisningen och kommer sannolikt att vara en viktig faktor för ESG-fokuserade investerare framöver. Även om utsläppsmätvärdena fortsätter att variera från företag till företag, tillhandahöll varje midstream hållbarhetsrapport några uppgifter som beskriver företagets miljöpåverkan. Majoriteten av rapporterna nämner till och med det hot som klimatförändringarna utgör för både miljön och deras företag, med Enbridge (ENB), TC Energy (TRP) och Williams (WMB) som båda innehåller mer omfattande avsnitt om klimatförändringar i sina rapporter. I slutet av augusti tillkännagav WMB målet att minska utsläppen av växthusgaser med 56% från 2005 års nivåer fram till 2030, eftersom företaget riktar sig till nollutsläpp av koldioxid till år 2050. WMB investerar 400 miljoner dollar i solprojekt till kraftföretags anläggningar i nio stater. På samma sätt tillkännagav ENB i november ett nettomål för nollutsläpp för 2050 tillsammans med ytterligare ESG-mål för de kommande åren. Som WMB och ENB exemplifierar kan ESG-överväganden och midstream vara kompatibla.

Dessutom kan midstream hjälpa till att underlätta en övergång till renare naturgas i USA och runt om i världen genom export av flytande naturgas. Cirka 63% av beståndsdelarna i AEDW-indexet efter viktning är främst inriktade på transport och bearbetning av naturgas, som i stor utsträckning har utsetts som bryggan för energiövergången. Till dess att förnybar kraft blir mer tillgänglig eller pålitlig kommer naturgas att spela en viktig roll för att tillhandahålla prisvärdare, renare kraft, särskilt i förhållande till kol.

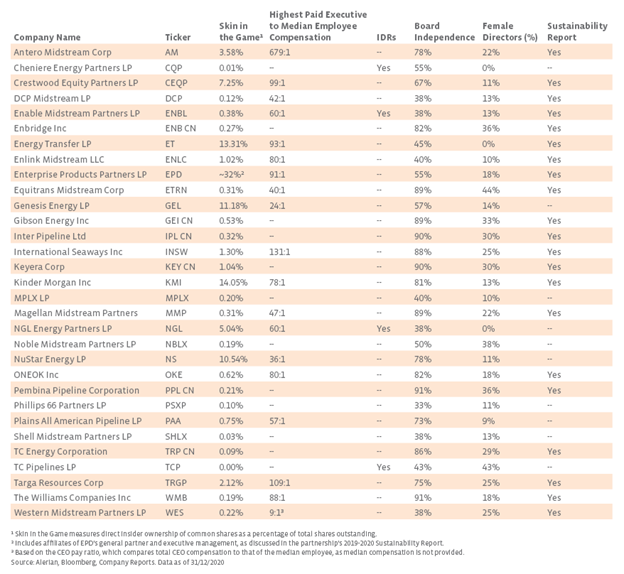

Styrningsfaktorer är en viktig del av ESG-diskussionen för mellanström. Tabellen nedan ger en uppdatering av styrningsstatistiken för beståndsdelar i AEDW, varav några är innehav i Alerian Midstream Energy Dividend UCITS ETF. Observera att Plains GP Holdings (PAGP) är uteslutet med tanke på dess överlappning med Plains All American (PAA). När det gäller styrelsens oberoende har 20 av 31 analyserade företag en majoritetsoberoende styrelse. Inget företag har en styrelse som är majoritetskvinnlig och tre företag har inte någon kvinnlig styrelseledamot alls. Sedan augusti har styrelsedynamik och ledningsteams hud i spelet inte förändrats i stort. Många av namnen som listas nedan, nämligen CEQP och Genesis Energy (GEL), såg emellertid att skinnet i spelet tippade upp tidigare i år då insatser inom midstream utnyttjade försäljningen under 1Q20 för att köpa betydande mängder av deras företags aktier på öppen marknad, bättre anpassa sina ekonomiska intressen till aktieägarnas.

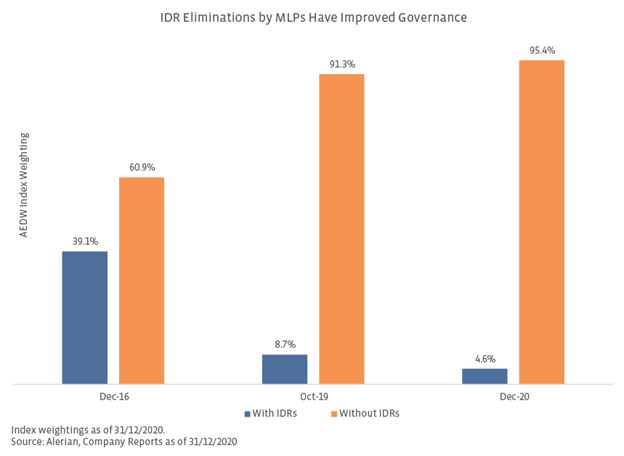

En annan anmärkningsvärd förbättring av styrningen som har fortsatt under det senaste året har varit eliminering av incitamentsfördelningsrättigheter (IDR) av MLP. IDR har i stor utsträckning fallit i fel hos investerare och deras avlägsnande bidrar till att sänka en MLP:s kapitalkostnad samtidigt som de allmänna och begränsade partnerns intressen bättre anpassas. Sedan oktober 2019 har DCP Midstream (DCP), Noble Midstream Partners (NBLX) och Shell Midstream Partners (SHLX) alla avslutade IDR-elimineringstransaktioner. Som framgår av diagrammet nedan har 95,4% av AEDW efter viktning inte längre IDR, en märkbar förbättring från 60,9% i slutet av 2016. Framöver förväntas den del av MLP-universumet med IDR fortsätta att krympa.

Vilka är nästa steg för ESG för midstream företag?

Midstream har börjat ta sina första steg för att utveckla sin hållbarhetsprofil genom allmänna förbättringar av ESG-rapportering och statistik, men var går utrymmet härifrån? Först och främst måste de åtgärder som vidtagits av företagen som lyfts fram i denna rapport omfattas av resten av energiinfrastrukturuniverset.

Förbättringen av det totala antalet företag som utfärdar hållbarhetsrapporter har noterats under de senaste månaderna och representerar nu majoriteten av namnen i indexet. Men 10 företag utfärdar fortfarande inte dessa informativa rapporter. Dessutom, när företag tar upp ESG-överväganden, bör det vara på ett heltäckande och öppet sätt, helst med ett standardiserat rapporteringsramverk för investerare att enkelt jämföra. Slutligen bör ledningsgrupper fortsätta att prioritera ESG-frågor genom att betona säkerhet, minska utsläpp, engagera sig för mångfald och anpassa sina intressen till aktieägarnas.

Alternativa energiprojekt, såsom investeringar i vind- eller solenergi, kan utgöra en möjlighet för mellanströmsoperatörer att förbättra sina utsläppsprofiler samtidigt som de kan diversifiera sina intäktsströmmar. Även om branschen helt klart har ett sätt att gå, bör de framsteg som gjorts under de senaste månaderna ge investerare förtroende för att ESG-fokus inom energiinfrastruktur är här för att stanna.

Slutsats

Ökande fokus på ESG-överväganden har krävt att företag inom branscher måste ta itu med relaterade problem, inklusive midstream. Medan midstream tjänar pengar genom att transportera, lagra och bearbeta kolväten, gör verksamheten inte ESG-bekymmer irrelevanta, och å andra sidan utesluter det inte investerare med ESG-känslighet från att investera i midstream. ESG-investering kan omfatta investeringar i midstream om företag i midstream fortsätter att tillhandahålla transparenta och jämförbara hållbarhetsrapporter och visa förbättringar i ESG-mätvärden över tiden.

Om Alerian Midstream Energy Dividend UCITS ETF

Alerian Midstream Energy Dividend UCITS ETF är en UCITS-kompatibel Exchange Traded Fund med säte på Irland. Fonden strävar efter att ge diversifierad exponering till energibolag som är involverade i bearbetning, transport och lagring av olja, naturgas och naturgasvätskor på den amerikanska och kanadensiska marknaden. Fonden följer ett utdelningsviktat index baserat på den likvida, utdelningsdelande delen av den amerikanska och kanadensiska energiinfrastrukturmarknaden och inkluderar MLP och C-Corps.

Alerian Midstream Energy Dividend UCITS ETF (MMLP) noteras på den tyska börsen, på Xetra, vilket gör att det går att köpa andelar i denna fond genom de flesta svenska nätmäklare, till exempel Nordnet och Avanza.

Du kanske gillar

-

ISRU ETF köper aktier i stora amerikanska företag

-

CEME ETF investerar på den japanska aktiemarknaden

-

CEUH ETF spårar aktier från Europa och hedgas i Euro

-

IN0A ETF spårar S&P 500 med fokus på företag med höga ESG-betyg

-

MWOU ETF spårar ledande amerikanska ESG-företag

-

JCPN ETF investerar i japanska ESG-aktier

Nyheter

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Publicerad

3 timmar sedanden

22 oktober, 2025

Förvärvet förenar FalconX marknadsledande Prime Brokerage-plattform med 21shares ETP-infrastruktur för att främja investeringsprodukter för digitala tillgångar

Markerar FalconX tredje strategiska transaktion under 2025, vilket understryker dess avgörande roll i att forma ekosystemet för digitala tillgångar

FalconX, en ledande institutionell Prime Brokerage-leverantör för digitala tillgångar, meddelade idag att de har gått med på att förvärva 21shares, leverantören av världens största utbud av börshandlade fonder och produkter (ETFer/ETPer) inom kryptovaluta. Transaktionen representerar en viktig milstolpe i FalconX strategi att accelerera konvergensen av noterade marknader och digitala tillgångar, samtidigt som den stärker sin globala närvaro i USA, Europa och Asien-Stillahavsområdet.

I en av de viktigaste ETP-branschtransaktionerna de senaste åren sammanför förvärvet 21shares expertis inom utveckling och distribution av tillgångsförvaltningsprodukter med FalconX institutionella infrastruktur, struktureringskapacitet och riskhanteringsplattform.

Tillsammans kommer de två företagen att accelerera skapandet av skräddarsydda investeringsprodukter som möter den växande institutionella och privata efterfrågan på reglerad exponering för digitala tillgångar.

Sedan grundandet 2018 av Hany Rashwan och Ophelia Snyder har 21shares vuxit till en global ledare inom digitala ETPer och förvaltar tillgångar till ett värde av över 11 miljarder dollar fördelat på 55 noterade produkter per den 30 september 2025. Dess egenutvecklade teknikplattform och väletablerade nätverk av partners ligger till grund för deras förmåga att snabbt och i stor skala lansera nya produkter på marknaden. FalconX, medgrundat av Raghu Yarlagadda, har underlättat handelsvolymer på över 2 biljoner dollar och en global kundbas på över 2 000 institutioner, tack vare sin kryptobaserade handels-, kredit- och teknikinfrastruktur.

”21shares har byggt en av de mest betrodda och innovativa produktplattformarna inom digitala tillgångar”, säger Raghu Yarlagadda, VD för FalconX. ”Vi bevittnar en kraftfull konvergens mellan digitala tillgångar och traditionella finansmarknader, då krypto-ETPer öppnar nya kanaler för investerarnas deltagande genom reglerade, välbekanta strukturer. FalconX har byggt den institutionella ryggraden för handel, derivat och kredit, och att utöka den infrastrukturen till börsnoterade marknader genom 21Shares är ett naturligt nästa steg mot att stärka marknadseffektiviteten. För FalconX är detta en medveten, långsiktig investering i att bygga ett varaktigt företagsvärde över marknadscykler.”

”Under de senaste 8 åren har vi byggt 21shares verksamhet från 0 dollar till mer än 11 miljarder dollar i förvaltat värde. Vi har skalat upp för att nå miljontals kunder i alla hörn av världen och fört in dem i krypto med våra produkter och vår forskning”, säger 21shares grundare Ophelia Snyder och Hany Rashwan. ”Vi ser verkligen fram emot att FalconX fortsätter att bygga vidare på denna starka grund för nästa kapitel i 21shares utveckling.”

”Vårt mål har varit att göra kryptoinvesteringar tillgängliga för alla genom branschledande börshandlade produkter”, säger Russell Barlow, VD för 21shares. ”Nu kommer FalconX att göra det möjligt för oss att agera snabbare och utöka vår räckvidd. Tillsammans kommer vi att vara pionjärer inom lösningar som möter de ständigt växande behoven hos investerare i digitala tillgångar världen över.”

Efter slutförandet kommer 21shares att fortsätta förvaltas oberoende under FalconX-paraplyet. Barlow kommer att fortsätta som VD för 21shares och arbeta nära ledningsgruppen på FalconX för att främja en gemensam vision för framtiden för ekosystemet för digitala tillgångar. Inga förändringar av konstruktionen eller investeringsmålen för de befintliga 21shares ETPerna (Europa) eller ETFerna (USA) är planerade.

Detta förvärv bygger på FalconX strategi för 2025 för att stärka sin globala verksamhet inom handel, kapitalförvaltning och marknadsinfrastruktur. Det följer integrationen av Arbelos Markets och majoritetsandelen som togs i Monarq Asset Management tidigare i år, tillsammans med expansioner i Latinamerika, Asien-Stillahavsområdet och Europa, Mellanöstern och Afrika. I takt med att digitala tillgångar utvecklas till vanliga investeringsprodukter placerar detta drag FalconX i centrum för hur institutioner och investerare får tillgång till kryptoekonomin.

Om FalconX

FalconX är en ledande mäklarfirma för digitala tillgångar för världens främsta institutioner. Vi erbjuder omfattande tillgång till global likviditet för digitala tillgångar och ett komplett utbud av handelstjänster. Vårt dedikerade team, som är tillgängligt dygnet runt för konto-, operativa och handelsbehov, gör det möjligt för investerare att navigera på marknaderna dygnet runt. FalconX Bravo, Inc., ett dotterbolag till FalconX, var den första CFTC-registrerade swap-handlaren som fokuserade på kryptovalutaderivat.

FalconX stöds av investerare som Accel, Adams Street Partners, Altimeter Capital, American Express Ventures, B Capital, GIC, Lightspeed Venture Partners, Sapphire Ventures, Thoma Bravo, Tiger Global Management och Wellington Management. FalconX har kontor i Silicon Valley, New York, London, Hongkong, Bengaluru, Singapore och Valletta. För mer information, besök falconx.io eller följ FalconX på X och LinkedIn.

”FalconX” är ett marknadsföringsnamn för FalconX Limited och dess dotterbolag. Tillgängligheten av produkter och tjänster är beroende av jurisdiktionella begränsningar och FalconX-enhetens kapacitet. För mer information om vilka juridiska personer som erbjuder specifika produkter och tjänster, vänligen se informationen på vår offentliga webbplats, som ingår häri, eller kontakta din relationskontakt.

Om 21shares

21shares är en av världens ledande leverantörer av börshandlade produkter för kryptovaluta och erbjuder de största sviterna av fysiskt stödda krypto-ETPer på marknaden. Företaget grundades för att göra kryptovaluta mer tillgänglig för investerare och för att överbrygga klyftan mellan traditionell finans och decentraliserad finans. 21shares noterade världens första fysiskt stödda krypto-ETP 2018 och byggde upp en sjuårig meritlista av att skapa börshandlade fonder för kryptovaluta som är noterade på några av de största och mest likvida värdepappersbörserna globalt. Med stöd av ett specialiserat forskarteam, egenutvecklad teknik och djupgående expertis inom kapitalmarknaden levererar 21shares innovativa, transparenta och kostnadseffektiva investeringslösningar.

För mer information, besök www.21shares.com.

Nyheter

Hybridreplikering: nästa stora grej för ETFer?

Publicerad

4 timmar sedanden

22 oktober, 2025

ETFer replikerar sitt index antingen fysiskt eller via syntetisk replikering – nu introduceras en ny replikeringsmetod av Scalable Capital

I ETF-världen sker det mindre och större produktrevolutioner då och då. En av dessa i år är förmodligen den nya ”hybridreplikeringen”. I den här artikeln tittar vi närmare på vad detta handlar om och vem som är först med att använda den i sina ETFer.

Hybridreplikering: Vad är det?

Replikeringsmetoder för ETFer kunde tidigare delas in i två grundläggande varianter: Fysisk och syntetisk replikering (även om fysisk replikering fortfarande har en underkategori med ”optimerad sampling”).

Som namnet ”hybridreplikering” antyder är denna nya replikeringsmetod en blandning av fysisk och syntetisk replikering.

ETFen replikerar således dynamiskt sitt underliggande index och kan använda både den ena och den andra varianten för att följa sitt index. Detta kan vara särskilt fördelaktigt för brett diversifierade globala ETFer för att optimalt kunna följa respektive delmarknader.

Vi ska titta närmare på exakt hur detta fungerar och fördelarna och nackdelarna med denna metod om en stund. Men först ska vi titta på de grundläggande skillnaderna mellan de olika replikeringsmetoderna.

Skillnaden: Fysisk, syntetisk och hybridreplikering av ETFer

I grund och botten erbjuder varje form av replikering vissa fördelar och nackdelar. Det är därför det tidigare fanns tre olika replikeringsmetoder som ETFer kunde använda för att replikera sitt motsvarande index. Nu läggs hybridreplikeringsmetoden till:

- (Fullständig) fysisk replikering används för att spåra lättillgängliga och mycket likvida marknader. ETF:er på DAX 40, FTSE 100 eller S&P 500 replikeras därför ofta direkt och fullständigt. De aktier som ingår är bland de största aktiebolagen i respektive land och är lätta att handla med. Dessutom är ansträngningen från ETF-leverantörernas sida att köpa några dussin eller några hundra aktier begränsad.

- Optimerad sampling används huvudsakligen för stora index med flera tusen aktiebolag. För att följa ett globalt globalt aktieindex som MSCI ACWI IMI räcker det till exempel att köpa ett representativt urval på cirka 3 500 aktier istället för de cirka 9 000 aktier som indexet innehåller. Detta sparar ETFen, och därmed dig som investerare, pengar och är mycket mer effektivt.

- Syntetisk replikering används företrädesvis för marknader som är svåra att komma åt, där direktköp av aktier är alldeles för dyrt eller försvåras av regulatoriska förhållanden. Swap-ETFer erbjuder också strukturella fördelar på vissa marknader – till exempel när det gäller källskattebesparingar. Mer om detta strax …

- Hybridreplikering är en kombination av fysisk och syntetisk replikering. En ETF som använder hybridreplikering kan själv inom ETFen bestämma vilka marknader den vill replikera direkt via fysisk replikering och vilka marknader som är bättre inkluderade i portföljen via swappar.

Jämförelse av ETF-replikeringsmetoder

| Fysisk (fullständig) | Fysisk (sampling) | Syntetiskt | Hybrid | |

| Replikerings- metod | Fullständig replikering | Sampling | Swap-based | Blandning av fysisk och syntetisk replikering |

| ETF-beskrivning | Indexet replikeras 1:1 i ETFen | ETF:n innehar ett representativt urval av indexaktier | Indexreplikering sker via en swaptransaktion | ETF innehar aktier både direkt och via swappartners |

| Underliggande tillgångar | Aktier, obligationer | Aktier, obligationer | Aktier, obligationer, råvaruindex, penningmarknadsindex, korta och hävstångsindex | Aktier |

| Typiska egenskaper hos index- komponenterna | Likvida värdepapper | (Delvis) illikvida värdepapper | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner | Likvida och illikvida värdepapper, investeringsrestriktioner (handelsrestriktioner, beskattning), olika tidszoner |

| Idealt antal indexkomponenter | Lågt | Högt | Låg till hög | Låg till hög |

| Ideal utdelnings- policy | Utdelande och ackumulerande | Utdelande och ackumulerande | Övervägande ackumulerande | Övervägande |

| Exempel index | DAX, Eurostoxx 50, FTSE 100, Dow Jones 30 | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI | MSCI World, MSCI Emerging Markets, Eurostoxx 50 Rohstoff-Indizes, Short DAX, Leverage DAX | MSCI World, MSCI Emerging Markets, MSCI ACWI IMI, Eurostoxx 50 |

Hybrida replikerande ETFer är för närvarande endast tillgängliga på aktieindex

Hur fungerar hybridreplikering med ETFer?

Styrkorna med den nya replikeringsmetoden är särskilt tydliga i brett diversifierade aktieindex som MSCI ACWI eller FTSE All World. Syftet med hybridreplikeringsmetoden är att kombinera fördelarna med fysisk replikering med fördelarna med den syntetiska replikeringsmetoden. Hur fungerar detta i praktiken?

Ett exempel är swap-ETFer på S&P 500, som har en avgörande fördel jämfört med sina fysiskt replikerande syskon – det finns ingen källskatt på utdelningar.

Hur då? Medan fysiskt replikerande ETFer måste betala minst 15 % källskatt på amerikanska utdelningar eftersom de investerar direkt i amerikanska aktier, byter en swap-ETF helt enkelt indexets avkastning med ett motsvarande finansinstitut (motparten eller swappartnern).

Inga amerikanska aktier krävs i ETFens bärarportfölj. Och där inga amerikanska aktier köps direkt uppstår ingen källskatt. Detta är också anledningen till att syntetiska ETFer på S&P 500 har något högre långsiktig avkastning än fysiska S&P 500-ETFer.

Med syntetiska ETFer kan investerare också dra nytta av en unik strukturell dynamik på den kinesiska lokala A-aktiemarknaden. Denna specifika aktiemarknad är starkt begränsad eller reglerad och erbjuder samtidigt en attraktiv miljö för professionella investerare (t.ex. hedgefonder) som följer marknadsneutrala strategier.

Dessa investerare har dock ofta begränsad tillgång, till exempel för blankning för att säkra sin marknadsrisk. Som ett resultat är dessa marknadsaktörer beredda att betala swap-motparterna i syntetiska ETFer (vanligtvis stora banker) en premie på den korta exponering som motparterna är exponerade för.

Denna extra premie förs delvis vidare till investerare i syntetiska A-aktie-ETFer och har historiskt sett lett till överavkastning. Premien kan fluktuera över tid och är främst beroende av efterfrågan från dessa marknadsaktörer.

Jämförelse

En nackdel med en syntetisk ETF jämfört med en fysiskt replikerande ETF är att den kanske inte kan genomföra värdepappersutlåning om den inte innehar de nödvändiga värdepapperen i sin portfölj. Många swap-ETFer använder ändå inte värdepappersutlåning. Detta är dock ett vanligt sätt för ETF:er att generera ytterligare intäkter för fondinvesterare.

Motpartsrisk med swap-ETFer

Med swap-ETFer anges ofta den så kallade motpartsrisken som en stor nackdel. Men är risken med swap-ETFer verkligen så stor? Det korta svaret är: Nej. Därför att:

- Som regel innehar både ETFen och swap-motparten säkerhet i form av likvida värdepapper.

- Denna säkerhet måste alltid fysiskt säkra minst 90 % av nettotillgångsvärdet (NAV). Eller tvärtom: motpartsrisken är begränsad till maximalt 10 % av fondens tillgångar och balanseras dagligen.

- I praktiken är syntetiska ETFer ofta översäkrade (säkerhet > NAV) och du kan när som helst se säkerhetsportföljen och de valda swap-partnerna transparent på webbplatserna för många ETF-leverantörer.

- Hittills har europeiska investerare inte lidit några förluster på grund av swap-motpartsrisk – inte ens under de allvarligaste kriserna (t.ex. 2008 och 2020).

Och det är här hybridreplikeringsmetoden kommer in i bilden – eftersom den till exempel kan användas för att syntetiskt replikera den amerikanska marknaden ”källskatteoptimerad” i en global ETF, medan den europeiska eller japanska aktiemarknaden fysiskt replikeras ”värdepappersutlåningskonformt”. Resultatet är faktiskt kombinationen av ”det bästa av två världar” – eftersom respektive ETF optimalt kan kartlägga motsvarande delmarknader beroende på de strukturella förhållandena och därmed möjliggöra en minimalt högre avkastning för dig som ETF-investerare.

Viktigt: Syntetiska ETFer kan också låna ut värdepapper från carrierportföljen. Det beror sedan på vilka värdepapper i carrierportföljen som är efterfrågade och hur. Med högre efterfrågan eller mindre likviditet kan till exempel vanligtvis högre avkastning uppnås än med mycket likvida värdepapper. Du kan läsa mer om detta i vår artikel om värdepappersutlåning med ETF:er.

Vilka ETFer använder den nya hybridreplikering?

I dag erbjuder endast en leverantör en ETF på MSCI ACWI med hybridreplikering: Xtrackers. Den Frankfurt-baserade kapitalförvaltaren har samarbetat med onlinemäklaren Scalable Capital för att lansera en global ETF.

Nyheter

31IG ETF företagsobligationer med förfall 2031

Publicerad

5 timmar sedanden

22 oktober, 2025

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) med ISIN IE000I2WYEU9, strävar efter att spåra Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened-index följer företagsobligationer denominerade i EUR.

Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2031) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2031 (Denna ETF kommer att stängas efteråt).

Den börshandlades fondens TER (total cost ratio) uppgår till 0,12 % p.a. iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) är den billigaste och största ETF som följer Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kupongerna) i ETFen delas ut till investerarna (Årligen).

Denna ETF lanserades den 5 november 2024 och har sin hemvist i Irland.

Investeringsmål

Fondens mål är att uppnå avkastning på din investering genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från Bloomberg MSCI December 2031 Maturity EUR Corporate ESG Screened Index, fondens jämförelseindex.

Handla 31IG ETF

iShares iBonds Dec 2031 Term EUR Corporate UCITS ETF EUR (Dist) (31IG ETF) är en europeisk börshandlad fond. Denna fond handlas på till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | 31IG |

Största innehav

| Emittent | Vikt % |

| BANQUE FEDERATIVE DU CREDIT MUTUEL SA | 2.98 |

| BANCO SANTANDER SA | 2.24 |

| INTESA SANPAOLO SPA | 1.76 |

| BPCE SA | 1.52 |

| MERCEDES-BENZ GROUP AG | 1.32 |

| CREDIT MUTUEL ARKEA | 1.31 |

| TELEFONICA EMISIONES SAU | 1.29 |

| MEDTRONIC GLOBAL HOLDINGS SCA | 1.27 |

| SIEMENS FINANCIERINGSMAATSCHAPPIJ N.V. | 1.25 |

| VOLKSWAGEN LEASING GMBH | 1.06 |

Innehav kan komma att förändras

FalconX förvärvar den ledande ETP-leverantören 21shares, vilket accelererar konvergensen av digitala tillgångar och traditionell finans

Hybridreplikering: nästa stora grej för ETFer?

31IG ETF företagsobligationer med förfall 2031

Investera i Worldcoin med en börshandlad produkt

ISRC ETF ger exponering mot företagsobligationer denominerade i euro

Fokus mot en helt ny börshandlad produkt i september 2025

M5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

Could Bitcoin be the key to your dream house?

Börshandlade fonder för europeiska small caps

Levler noterar ytterligare fyra börshandlade fonder i Sverige

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFokus mot en helt ny börshandlad produkt i september 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanM5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCould Bitcoin be the key to your dream house?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBörshandlade fonder för europeiska small caps

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLevler noterar ytterligare fyra börshandlade fonder i Sverige

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMiners Find Their Mojo as Gold Consolidates

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTech multi-megatrend ETF utvecklar metodologi med tillägg av exponeringar mot kvantberäkning och försvarsteknik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanState Street och Blackstone lanserar aktivt förvaltade CLO-ETFer i Europa