Nyheter

En introduktion till Solana (SOL)

Publicerad

4 år sedanden

Denna introduktion till Solana är en guide för att förstå den smarta kontraktsplattformen Solana. Denna rapport kommer att förklara vad Solana gör och vad dess framträdande användningsfall är. 21Shares kommer också att förklara de primära metoderna för att värdera Solana och analysera de omedelbara riskerna med att investera i Solana.

Sammanfattning

På 21shares är vi glada över att ha lanserat världens första Solana ETP på SIX Swiss Exchange den 29 juni 2021 (21XL| ISIN: CH1114873776). Solana (SOL) är ett mycket funktionellt projekt med öppen källkod som bygger på blockkedjeteknologins tillåtelselösa natur för att tillhandahålla Decentralized Finance (DeFi)-lösningar. Medan idén och det första arbetet med projektet började 2017, lanserades Solana officiellt i mars 2020 av Solana Foundation med huvudkontor i Genève, Schweiz, med Anatoly Yakovenko i spetsen.

Solana strävar efter att förbättra användarupplevelsen för både byggare och slutanvändare med sin nya konsensusmekanism kallad Proof of History (PoH). PoH hjälper till att minska överbelastningen i nätverket, vilket har varit en plåga för decentraliserad blockchain under höga användningstider. Solana blockchain bearbetar 1 000+ transaktioner per sekund jämfört med ~15 TPS för Ethereum. Som ett komplement till Ethereum har Solana en av de mest levande gemenskaperna och en märkbar utvecklaraktivitet med över 300 projekt som bygger decentraliserade finansiella tjänster och kryptonative spel, konst – och ljudströmning och mediatjänster på sin plattform.

I den här rapporten kommer 21Shares att erbjuda en uttömmande översikt av Solana-nätverket, SOL-kryptotillgången och diskutera de olika investeringsriskerna förknippade med Solana – förutom hur en investerare kan tänka på det framtida värdet av dess underliggande kryptotillgång. Solana är en av de bäst presterande kryptotillgångarna med stora bolag under de senaste månaderna, och denna rapport erbjuder den mest uttömmande täckningen av Solana och SOL som finns på marknaden.

Hur Solana fungerar

Det här avsnittet kommer kortfattat att beskriva hur Solana blockchain fungerar – inklusive dess konsensusmekanism, hur block produceras på dess decentraliserade distribuerade nätverk och hur den tar itu med problem som är vanliga på liknande smarta kontraktsplattformar som Ethereum. Att njuta av en hög genomströmning av bearbetning av upp till 50 000 transaktioner per sekund och blocktidsgenerering på 400ms (0,4 sekunder) sätter Solana-nätverket i paritet med högkvalitativa centraliserade system. Kärnan i dessa funktioner är nätverkets förmåga att tillhandahålla medel för att nå konsensus om en global klocka utan behov av betydande peer-to-peer-meddelanden.

Proof of History (PoH)

Före uppgörelser på Ethereum blockchain prioriterar gruvarbetare i allmänhet transaktioner från höga till låga transaktionsavgifter snarare än deras respektive tidsstämpel. Som sådan leder detta till uteslutningar av transaktioner med relativt lägre avgifter – och prissätter därför mikrotransaktioner. Med tanke på Ethereums design med öppen källkod, utnyttjar bots dessutom marknadssignaler för att prioritera sina affärer i ett block för att ta vara på möjligheter – som att delta i tid i en token-försäljning eller en NFT-auktion. Detta koncept kallas Miner Extractable Value (MEV) eftersom transaktionsavgifter representerar en del av gruvarbetarnas intäkter tillsammans med blockbelöningen.

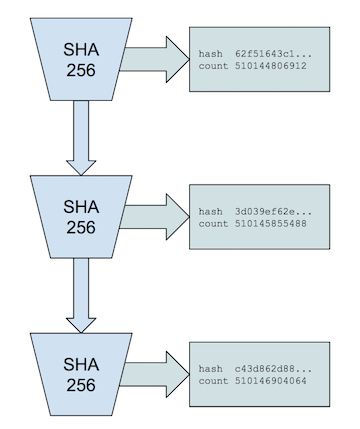

Solanas Proof-of-History (PoH) syftar till att ta itu med detta problem genom att etablera en tillförlitlig, säker tidskälla eller en global klocka som förhindrar arbitrage baserat på transaktionsavgifter och tidsavvikelser mellan validerare. Proof of History är ett tilläggsprotokoll – inte en konsensusmekanism – som bäddar in tidens gång i blockchain-datastrukturen eftersom det konstruerar en kronologisk registrering av händelser. Det kan uppnå detta resultat eftersom det är en högfrekvent verifierbar fördröjningsfunktion (VDF). Denna algoritm dikterar tillämpning av en uppsättning på varandra följande steg för korrekt utvärdering utan parallell bearbetning.

Källa: Solana blog

Solana förlitar sig på en serialiserad reiterativ algoritm, SHA-256, för att hasha varje transaktion och dokumentera deras kronologiska ordning. Som sådan hashas bearbetade transaktioner och introduceras som indata för den efterföljande transaktionen. Detta koncept är analogt med en gammal tidningsbild på en telefon där man skulle bevisa att tidningen har sitt ursprung före deras enhet. Som ett resultat av detta påskyndar harmonin kring tidpunkten och ordningen för transaktionerna den tid som behövs för att verifiera dem, eftersom denna process inte kräver validatorkommunikation.

Tower bysantinsk feltolerans

En integrerad del av Solanas konsensusmekanism involverar Tower Byzantine Fault Tolerance (BFT) som utnyttjar PoH som nätverkets globala klocka för att nå en överenskommelse samtidigt som man bevarar egenskaperna hos BFT och avstår från synkronisering på varje block. Protokollet säkerställer att nätverksvaliderare eller noder agerar i nätverkets bästa intresse genom att tillåta upp till en tredjedel av felaktiga nätverksnoder. Dessutom håller protokollet dem i harmoni genom att använda Proof of History som en kryptografisk klocka som bakar in röstlås när validerare går och röstar på en viss gaffel.

Turbin

En annan viktig komponent som hjälper till med snabb spridning av data är turbinprotokollet. Turbin är ett blockutbredningsprotokoll som bryter ned transaktionsdata i mindre paket, uppfunnit av Solana och starkt påverkat av Bit-Torrent-teknologin. Det förbättrar avsevärt nätverkets bearbetningsmöjligheter eftersom distribution av stora mängder data till alla noder kan vara ett betydande hinder. Solanas arkitektur gör det möjligt för nätverksledare att bryta upp blockens data i mindre paket och sedan sändas till en grupp validerare som kallas en stadsdel. De sprider sedan ytterligare en del av data till följande grannskap, och så vidare. En potentiell svaghet kan vara en nods ovilja att återsända data; inte desto mindre adresseras det med vidarebefordran av raderingskoder vid sidan av datapaketen. Detta system hjälper till att öka nätverkskapaciteten eftersom det förhindrar att hela kopior av huvudboken sprids, vilket möjliggör högre transaktionsgenomströmning.

Sealevel

Sealevel är Solanas parallella körtid för smarta kontrakt. De flesta andra generationens blockkedjor är enkeltrådade processorer – vilket indikerar att endast ett smart kontrakt kan ändra nätverkets tillstånd åt gången. Detta skapar en flaskhals eftersom Ethereum Virtual Machine (EVM), till exempel, inspekterar varje transaktion för att säkerställa att den inte är i konflikt med varandra. Dessutom undersöker EVM statusen för alla kontosaldon, oavsett om det är individer eller smarta kontrakt, som lagras i nätverkets tillstånd.

Det Solana introducerar är en transaktionsmotor för hyperparallellisering som kan behandla upp till tusentals smarta kontrakt samtidigt. Eftersom Solanas transaktioner ”specificerar tillstånden som en transaktion kommer att läsa eller skriva under exekvering.” I så fall kan icke-överlappande transaktioner som befinns vara i samma tillstånd köras samtidigt utan problem, vilket leder till högre nätverksprestanda.

SOL-token

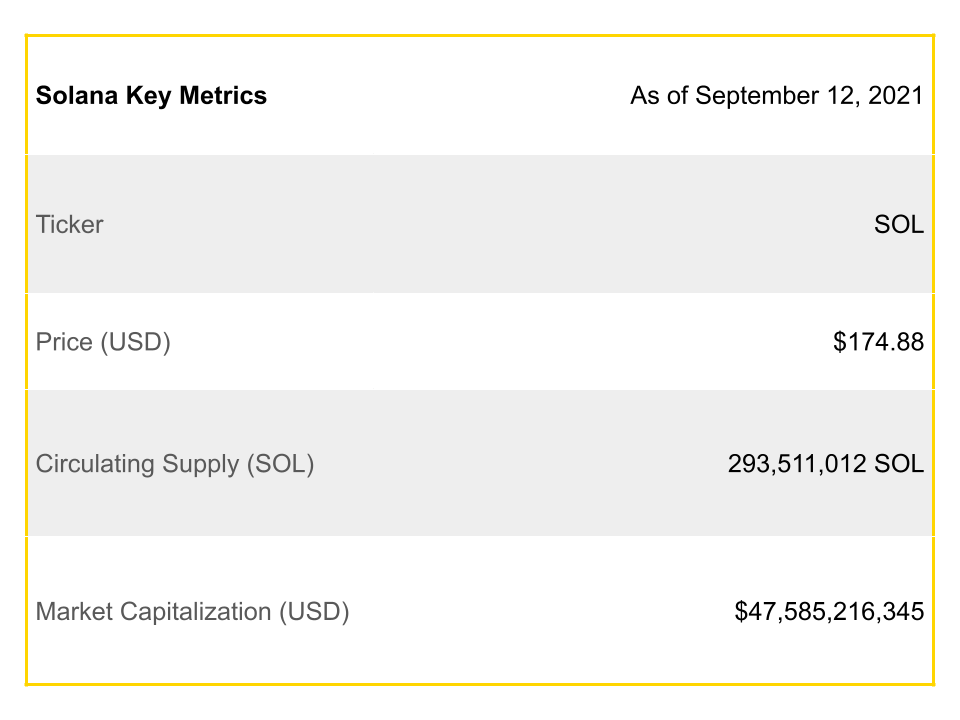

SOL-token är den ursprungliga valutan för Solana-nätverket. Den har en maximal tillgång på ~ 489 miljoner SOL, med en nuvarande cirkulerande tillgång på 296 miljoner. Valutan fungerar som ett utility token som används för att komma åt tjänster på ekosystemet och driva dem, nämligen för att betala transaktionsavgifter när man utfärdar överföringar eller interagerar med smarta kontrakt. SOL-tokenen kan också användas för att satsa för att generera belöningar och så småningom delta i styrning i kedjan.

Nätverket gör en balans mellan deflations- och inflationsmodeller eftersom det har en inflation på 7,7 % som kan hänföras till insats. Denna ränta kommer att minska med 15 % årligen tills en långsiktigt stabil ränta på 1,5 % uppnås. Det finns också en deflationsmodell genom dess tokenbränningsprocedur för varje utfärdad transaktionsavgift eller genom slashing. 100% av transaktionsavgifterna bränns, men siffran förväntas sjunka till 50% för att betala validerare.

Styrning och finansförvaltning

Solana Foundation, en schweizisk ideell organisation, förväntas behålla innehavet av nätverkets immateriella rättigheter och hjälpa till med den bredare utvecklingen av blockkedjan med Solana Labs. På samma sätt förväntas den senare också fortsätta som en kärnbidragsgivare till nätverkets tillväxt.

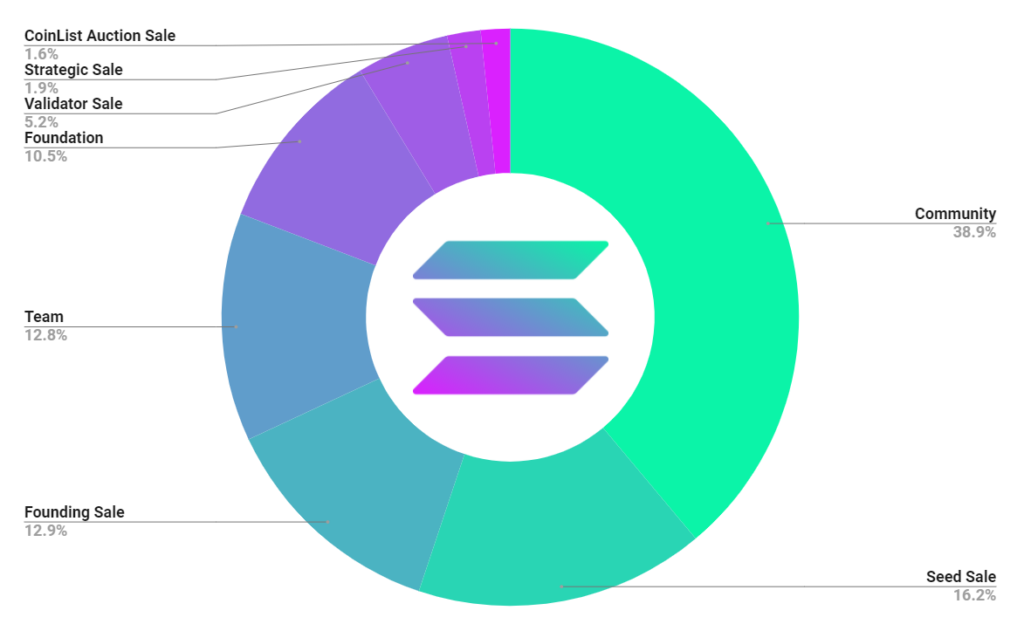

När det gäller token-fördelningen tilldelades 16,23% av det totala utbudet till fröförsäljning, 12,92% för grundförsäljning, 5,18% riktades till validatorförsäljning, 1,88% till strategisk försäljning, 1,64% avsedd för CoinList Auction, 12,74 % för teamet, 10,64 % för stiftelsen, medan 38,89 % var avsedda för community-tokendistribution.

The State Of Solana

Anatoly Yakovenko publicerade Solana whitepaper i november 2017 med den första öppen källkodsprototypen demonstrerad i februari 2018. Framgången för testnätet med en enda nod följdes kort av lanseringen av Multi-Node testnätet i mitten av 2018, som illustrerar skalbarhetsmöjligheterna hos nätverket Solana. Under 2019 lanserades on-chain-program, multi-region, multi-cloud och incitament testnät. Sedan Mainnet-lanseringen i mars 2020 har kontinuerliga förbättringar och optimeringar gjorts av nätverket, vilket ökar dess stabilitet och säkerhet

Solanas ICO samlade in 1,75 miljoner USD till 0,22 USD i mars 2020, från och med september 2021 noterade SOL en tillväxt på 795 gånger i värde sedan starten eller +79 445,4 %. Från den initiala ICO har Solanas börsvärde vuxit till 39 miljarder dollar, ranking nummer 7 på Coingecko, med 8 543,7 % YTD-tillväxt och en 24-timmars handelsvolym på över 3 miljarder dollar på olika börser. Total Value Locked (TVL) i Solana nådde 8 miljarder dollar i september 2021 med 34 % dominans från Sabre, en av Solanas inhemska decentraliserade börser – motsvarigheten till Curve Finance. Om man jämför Solanas utveckling med andra nätverk är nuvarande Solana TVL likvärdig med Ethereums i september 2020. I skrivande stund kommer över 60 % av Solanas totala värdelåsta (TVL) från tre projekt — två automatiserade marknadsgaranter (AMM), Sabre och Raydium och en avkastningsaggregator, Sunny. På 21Shares förväntar vi oss att kryptotillgångar satsas på ett större antal projekt med uppkomsten av nya finansiella tjänster som utnyttjar Solana-nätverket.

I skrivande stund har Solana-nätverket registrerat 30 miljarder transaktioner genom ett levande ekosystem som består av mer än 360 applikationer inom olika sektorer, främst decentraliserade finansiella tjänster och kryptokonst och spel. Användningen av Rust över EVM-kompatibel Solidity som kärnprogrammeringsspråk har identifierats som en av de viktigaste begränsningarna för utvecklare som bygger på Solana. För att underlätta ekosystemtillväxt arrangerar Solana Foundation årliga hackathons. I det senaste evenemanget var det 13 000 deltagare med över 350 projektbidrag, vilket visar intresset och styrkan hos det växande samhället och fortsatt stöd för utvecklare.

Genom att granska Solanas prestanda under det senaste året har nätverket upplevt en betydande och exponentiell tillväxt. Värdet och det snabba införandet av nätverket återspeglades i att SOL-priset hoppade med 199,8 % enbart i augusti 2021, vilket överträffade Bitcoins 50 % YTD-prestanda. Denna tillväxt har till stor del tillskrivits olika komponenter: den virala lanseringen av Degenerate Ape Academy i mitten av augusti i år, högavkastningsincitament såväl som lanseringen av flera legitima finansiella applikationer som DeFi yield aggregator, Sunny och Solana- fokuserad plånbok, Phantom.

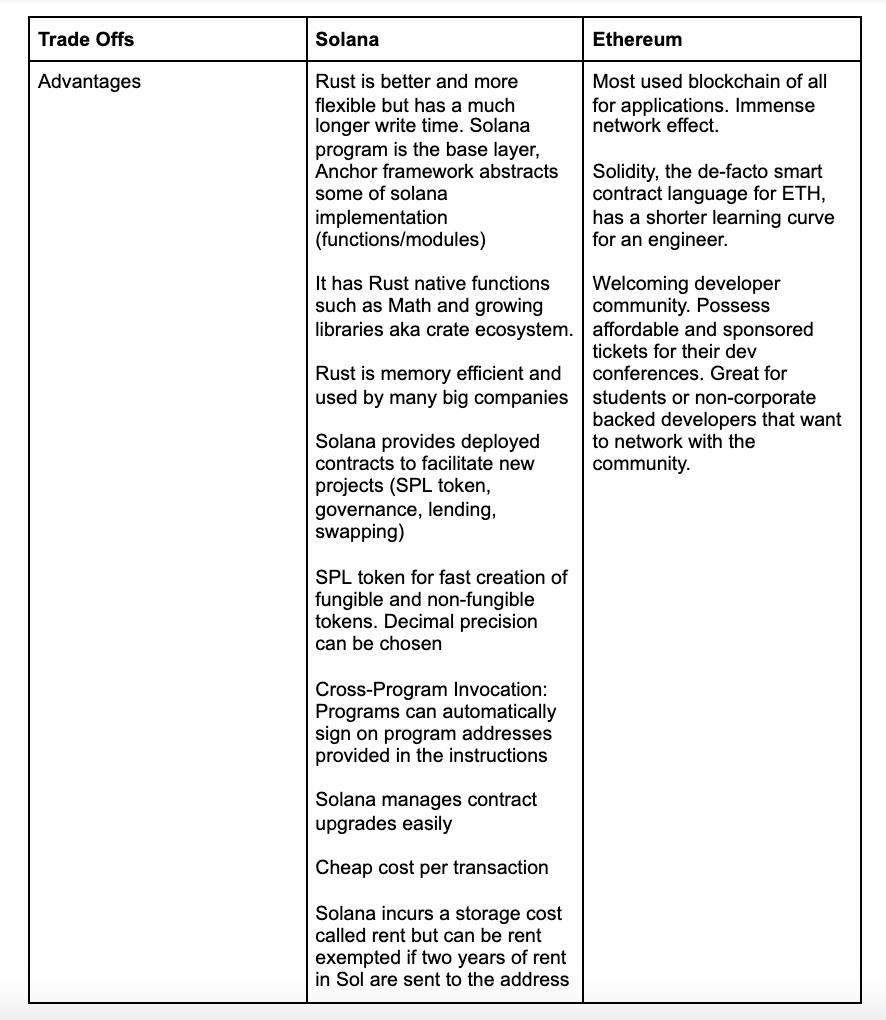

Tekniska insikter

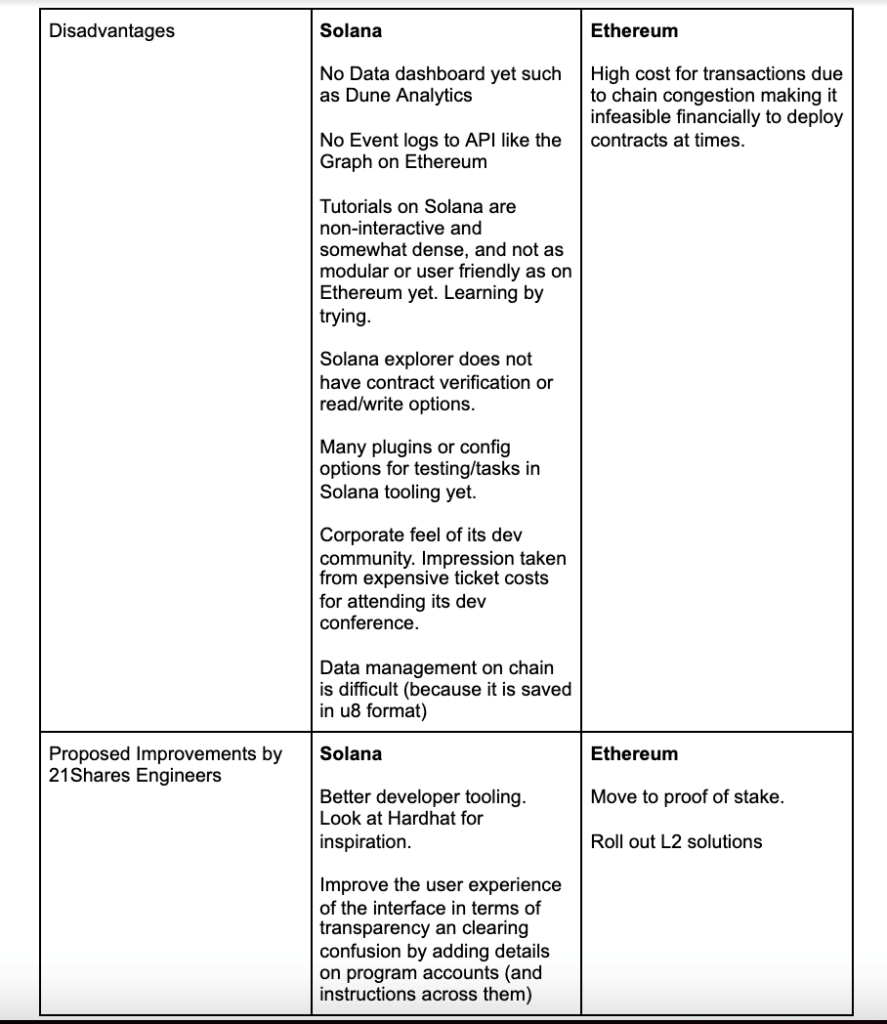

Det här avsnittet hjälper dig att förstå de stora avvägningarna att bygga på Solana jämfört med Ethereum eftersom den senare är den mest dominerande utvecklarplattformen. Vårt ingenjörsteam gav sina tekniska insikter om Solana som en smart kontraktsplattform som fungerar som en indikation på det nuvarande tillståndet i Solana när det gäller att bygga en levande och klibbig utvecklargemenskap.

Sammanfattning

Solanas framtid

Solanas nätverksutsikter verkar vara exceptionellt lovande, särskilt med den senaste omgången av privata tokenförsäljningsfinansiering (340 miljoner USD) ledd av Andreessen Horowitz och Polychain Capital, tillsammans med andra anmärkningsvärda riskkapitalister som Alameda Research och CMS-innehav. VC-investeringar av sådan omfattning är typiskt indikativa på att ett projekt visar upp det lämpliga materialet för välstånd. Kapitalanskaffningen som hanteras av Solana Labs kommer att användas för nästa utvecklingsfas av att ”inträda en miljard användare”.

Medlen kommer att inriktas på att anställa lämpliga ingenjörer och personal som behövs för att driva upp de nya innovationerna och utveckla det växande ekosystemet genom insatser från Solana Labs. Bland de planerade produkterna kommer en inkubationsstudio som hjälper till med uppstart av Solana-baserade projekt och ett ramverk för att förenkla kapitalanskaffningsinvesteringar. Listan kommer också att inkludera en dedikerad handelsdisk för ekosystemet, tillsammans med en riskinvesteringsarm.

Värderar Solana

Det finns två sätt vi kan tänka på det potentiella värdet av Solanas inhemska tillgång, SOL. Den första är att genomföra en marknadsstorleksövning för att jämföra dess värde med värdet av dess huvudkonkurrenter som målmarknad. För det andra kan vi jämföra Solanas nuvarande adoption – genom proxy för avgifter som betalas på nätverket – med Ethereums för att förstå om det nuvarande värdet av Solana kan motiveras om det finns en lämplig produktmarknad.

Marknadsstorlek

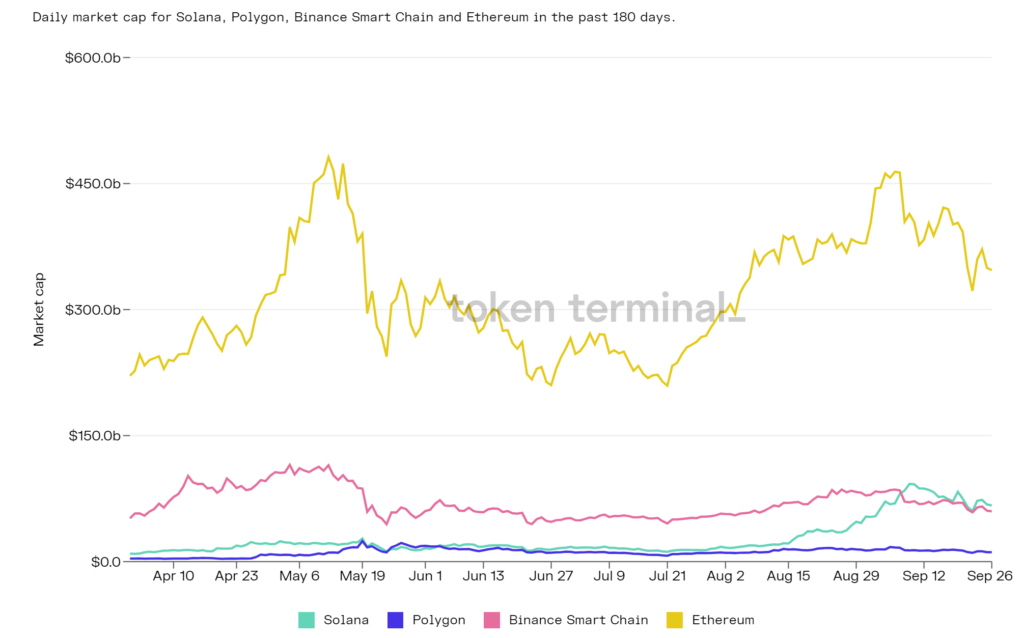

Diagrammet nedan visar det aktuella börsvärdet för Solana, Polygon, Ethereum och Bitcoin. Bitcoin och Ethereum representerar vad marknaden har bedömt som de nuvarande bästa användningsfallen för blockkedjeteknik, särskilt användningsfallet för smarta kontrakt där Solana konkurrerar kan hävdas vara lika värdefullt på lång sikt. Binance, Terra och Polygon är nätverk som på liknande sätt upplevde en betydande tillväxt under första halvåret 2021 och fungerar som jämförelse för ekosystemutveckling.

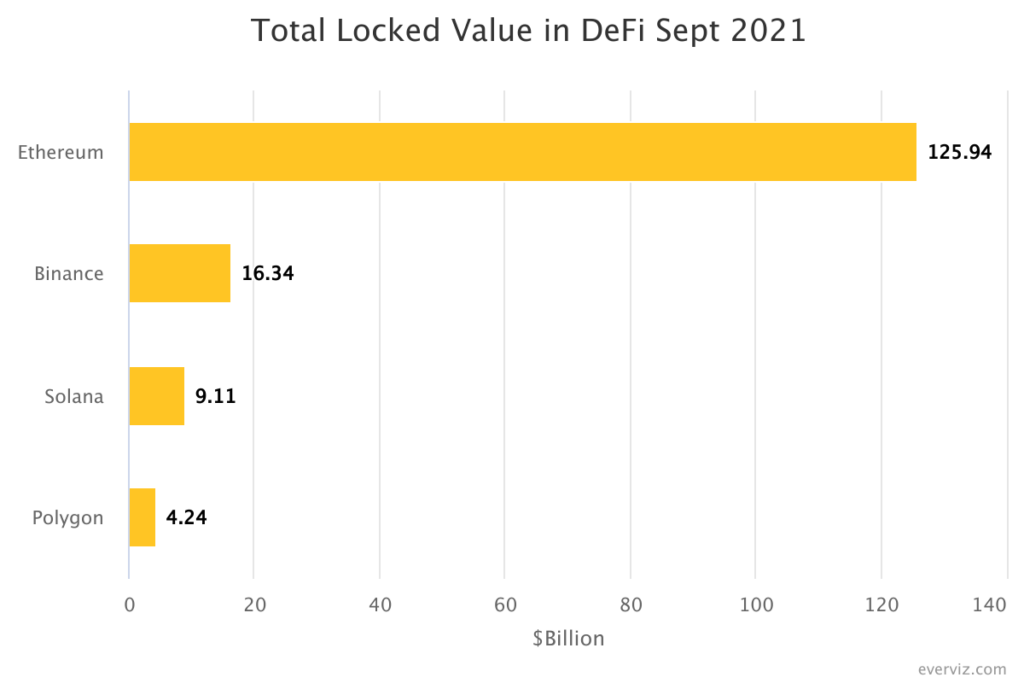

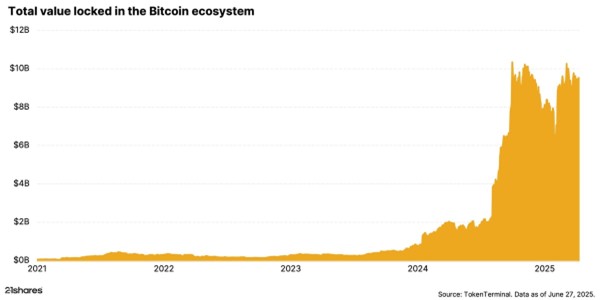

Total Value Locked

Det här avsnittet jämför Solanas nuvarande Total-Value-Locked (TVL) i förhållande till andra stora nätverk som Ethereum, Binance, Terra, Polygon och Bitcoin. TVL kan vara ett användbart verktyg för att jämföra nätverksanvändning och en metod för att mäta kapitalflödet inom DeFi.

På 21Shares utforskar vi mått bortom prisrörelser eftersom marknader tenderar att vara framåtblickande. För Ethereum-konkurrenter som Solana, Avalanche eller Fantom bedömer vi kvaliteten på användarens dragkraft genom det totala värdet låst (TVL) på dessa plattformar. Dessa investeringar satsas på finansiella applikationer, främst inhemska decentraliserade börser – motsvarigheterna till Uniswap och Sushiswap: totalt 8,73 miljarder USD för Solana, 3,14 miljarder USD för Avalanche och 1,25 miljarder USD för Fantom. Solana är den snabbast växande kedjan som når 1 miljard dollar i TVL på 95 dagar, 140 dagar för Fantom och 199 dagar för Avalanche. Men när man jämför samma TVL-mängder av dessa nätverk mot Ethereum indikerar det att Solana sannolikt är undervärderat – även om andra komponenter kan påverka marknadssentimentet och prisutvecklingen som det oväntade avbrottet för Solana blockchain.

Vi kan se bruttomarknadsvärdet för Ethereum som riktmärket för det potentiella värde som Solana kan fånga på lång sikt. Om vi gör det kan vi se att Solana lätt kan fånga minst 10 gånger mer värde från de befintliga DeFi-applikationerna för att nå Ethereums nuvarande TVL – och detta säger lite om det nya värde som plattformen kommer att fortsätta skapa i form av nya områden som konst och spelapplikationer. Icke desto mindre är L1 eller smarta kontraktsvertikalen mycket konkurrenskraftig och kommer att fortsätta att vara fallet framöver. Solana-nätverket kommer att behöva ta med fler utvecklare och kreativa artister för att bli den bästa platsen där Solana-baserade och differentierade internettjänster byggs eller integreras före andra nätverk.

Total Value Locked in DeFi Sept 2021

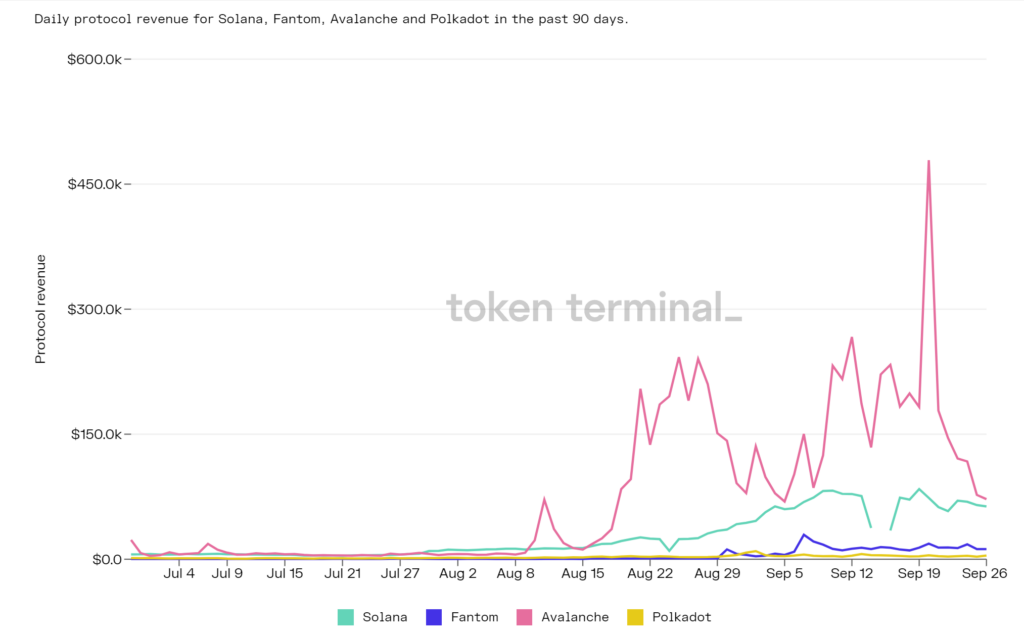

Avgifter

Intäktsgenerering är ofta ett nyckelmått när man bedömer nätverksvärde. Genom att bedöma det totala antalet transaktioner och den genomsnittliga kostnaden per transaktion kan vi uppskatta de totala genererade intäkterna. Avgifter är en bra signal för den övergripande efterfrågan på en given smart kontraktsplattform och utan tvekan den starkaste barometern för fundamental tillväxt. Solanas 30 miljarder transaktioner med en genomsnittlig kostnad på $0,00025 ger en uppskattad intäkt på $7,5 miljoner sedan lanseringen av mainet i mars 2020. Ethereums årliga omsättning uppgår till $13,32 miljarder.

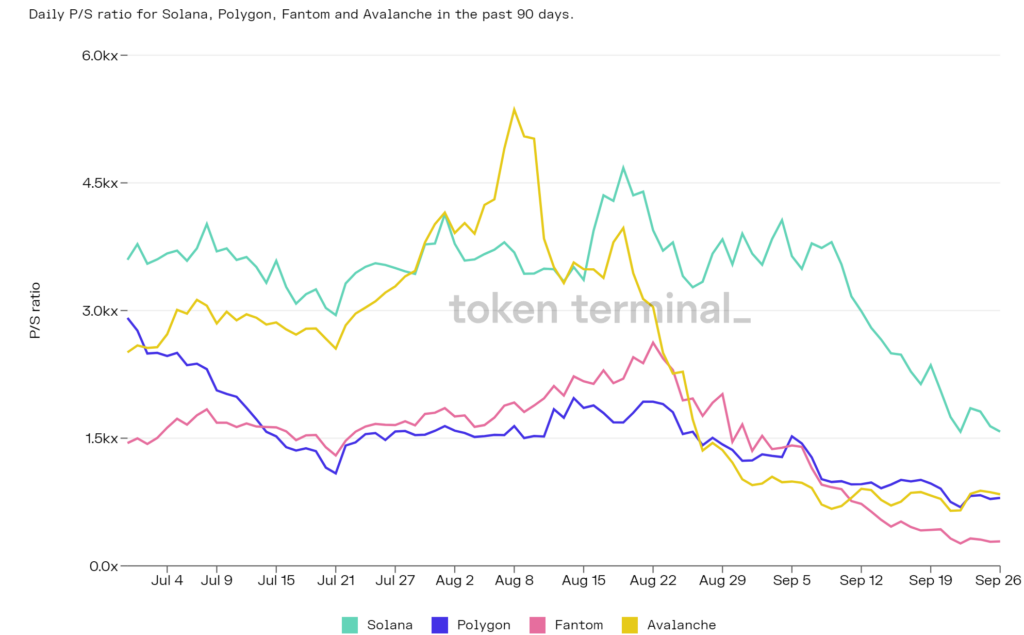

Pris-till-försäljning (P/S) Ratio jämför ett protokolls marknadsvärde med dess intäkter. Detta mått är särskilt användbart för protokoll i tidiga skeden där inkomster ofta återinvesteras i tillväxt. Ett lågt förhållande kan innebära att protokollet är undervärderat och vice versa. En utvärdering av det historiska P/S-förhållandet mot dess marknadsvärde kan också visa att avgifter och intäkter är konsekventa.

Figur 1 visar P/S-förhållandet för andra Layer 1 jämfört med Solana.

Detta mått indikerar att Solanas nätverk fortfarande är i sin linda jämfört med Ethereum, det är uppenbart att det finns utrymme för tillväxt och värdegenerering när ekosystemet utvecklas och en större användaradoption.

Risker

Tekniska risker

Ett av hindren som potentiellt undergräver decentraliseringen av blockkedjan är de omåttliga kostnaderna för att driva en solana-valideringsnod. Minsta hårdvarukrav som är avgörande för att driva en nod beräknas kosta någonstans mellan 3000-5000 dollar – för att skaffa avancerad CPU, eftersom validatorer förväntas ha maskiner inlåsta med minst 128 GB RAM-minne, moderkort med minst 256 GB kapacitet och en CPU med 24 trådar. Med andra ord, blivande noder skulle titta på att skaffa hårdvara med avancerade specifikationer som inte är överkomliga för genomsnittliga detaljhandelskonsumenter, som när man jämför de ekonomiska hårdvaruspecifikationerna som krävs för att driva en ethereum-gruvnod. Solanas motbevisning till utmaningen är att hårdvaran ständigt kommer att förbättras, på grundval av Moores lag, vilket gradvis resulterar i billigare utrustning och därigenom sänker inträdesbarriären för den mer genomsnittliga konsumenten.

En annan potentiell delikatess uppstår från den semi-centraliserade strukturen av nätverksledare som gör att nätverket kan uppnå sin höga transaktionsgenomströmning. Istället för att förlita sig på noder som korskommunicerar för att säkerställa att de är synkroniserade innan de fortsätter att validera transaktioner, har Solana en nätverksledare som har till uppgift att producera en proof-of-history-sekvens som garanterar en distinkt global ordning av transaktioner för effektiv bearbetning av validerarna. Därefter sänds transaktioner sedan ut till validerare med en signatur av det slutliga tillståndet som manifesterar ledarens identitet via hans publika nyckel. En hållbar nackdel med detta system är att ge centrala ledare möjlighet att censurera transaktioner och röster. Det är därför ledare roterar vart fjärde block, eller 1,6 sekund.

En sista talande kritik av nätverket gäller koncentrationen av insatser i händerna på ett fåtal enheter, som vanligtvis finns i liknande PoS-blockkedjor. När detta skrivs äger nästan 2 % av nätverkets aktiva validerare (17 av 845) cirka ⅓ av insatsen – det minsta som krävs för att stoppa nätverket. Men eftersom nätverket tillåter delegering av insatser – designat för mindre enheter som hoppas kunna generera en avkastning genom att överlämna sina tokens till större validerare med kapabel hårdvara, har Solana försökt lösa problemet med flera lösningar. Först är Stake-O-Matic-delegationsmatchningsprogrammet, medan Solana Foundation uppmuntrar delegering av insatser mot mindre noder för att optimera för decentralisering. En annan är en automatiserad delegeringsstrategi där en pool på 100 miljoner SOL-tokens systematiskt distribueras bland ett större antal validerare för att öka antalet noder som utgör 33 % av den globala insatsen, i syfte att förstärka nätverkets säkerhet.

I slutet av september i år gick Solana-nätverket i stopp på grund av blockkedjans oförmåga att producera nya block i nästan 17 timmar. Även om den officiella tekniska obduktionen inte har släppts ännu, verkar nätverket i skrivande stund ha stött på en skadlig Denial-of-Service-attack (DOS). Denna attack orsakades av handelsbots som syftade till att våga klippa det nya Initial DEX Offering (IDO) av Grape-projektet som lanserades ovanpå Raydium-protokollet, Uniswaps motsvarighet till Solanas ekosystem. Den preliminära tekniska översikten från Solana Foundation förklarade att den explosiva botaktiviteten översteg nätverkets kapacitet på 50 000 transaktioner per sekund för att nå 400 000 transaktioner per sekund. Detta fick nätverket att producera flera gafflar av sig självt, samtidigt som det tvingade noder att gå offline eftersom de inte kunde komma överens om nätverkets korrekta tillstånd. Nätverket hade sedan dess kommit tillbaka online efter Anatolys uppmaningar att samordna ansträngningar och bland validatorerna över Discord och Twitter.

Anmärkningsvärt med denna utveckling är vitaliteten hos stridstestande samtida teknologier som Solana. Det är nu tydligare att blockkedjans teoretiskt överlägsna bearbetningsförmåga måste ses över eftersom 50 000 tx/s inte kommer att minska det för nätverket om det verkligen skulle syfta till att rikta in sig på marknadsandelen för plattformar som Nasdaq, och försöka ombord över en miljard användare.

Adoptionsrisker

I motsats till jämförbara layer 1 smarta kontraktsbaserade nätverk är Solanas blockchain inte EVM-kompatibel, vilket innebär att ETH-baserade dApps inte kan köras direkt ovanpå nätverkets operativsystem. Solanas arkitektur oförenlighet motiverar Ethereums dApps som vill migrera över för att återmonteras från grunden. Alternativt tillåter nätverket att utveckla smarta kontrakt med programmeringsspråket Rust, som trots att det erbjuder överlägsna möjligheter att designa snabbare och mer hållbara applikationer, fortfarande är ett ungt programmeringsspråk inom branschen. Det kan visa sig vara en utmaning mot antagandet av Solana eftersom det hindrar att dra nytta av Ethereums nätverkseffekter och försvara portabiliteten för den tvärkedjevers vi siktar mot. Hur som helst, ett antal privata lösningar dyker upp på marknaden, såsom Neon EVM – en virtuell förmedlarmaskin som möjliggör drift av smarta ETH-kontrakt ovanpå Solana – som testas på nätverkets testnät.

Regulatoriska risker

I karaktär med liknande layer 1-blockkedjor, sattes Solana på bankrulle genom 4 privata finansieringsronder som började i mars 2018 och kulminerade med den offentliga ICO som hölls i mars 2020. Nätverkets mainnet-beta lanserades kort efter den offentliga ICO, som visar upp enkla transaktionsmöjligheter tillsammans med sätt att implementera smarta kontrakt. Som diskuterats kan SOL-tokenen konsumeras för att betala för transaktionsavgifter i kombination med passiv inkomst som genereras genom dess insatsmekanism. Även om det nu kan hävdas att SOL ursprungligen var ett säkerhetserbjudande eftersom tokeninnehavare skördade frukterna av dess prisuppskattning enbart från utvecklingsteamets och marknadsförarnas ansträngningar, är tokenens betahuvudnät – som fungerar som det fullt fungerande underliggande nätverket. har redan inlett ett flertal finansiella, konst- och spelapplikationer som lanseras ovanpå det. Det vill säga att man kommer att behöva betala med SOL för att få tillgång till tjänsterna för dessa Dapps som liknar hur interaktion med DeFi på Ethereum-nätverket hanteras. Således kan ekosystemets tillväxt i kombination med ytterligare decentraliserad styrning av nätverket – när det väl når en rimlig mognadsfas där det är självständigt utan inblandning av Solana Labs ansträngningar kan hjälpa till att fastställa tillgången som en icke-säkerhets- och avvärjningsfaktor juridisk granskning

Disclaimer

Denna rapport har utarbetats och utfärdats av 21Shares AG för publicering globalt. All information som används i publiceringen av denna rapport har sammanställts från allmänt tillgängliga källor som anses vara tillförlitliga. Vi garanterar dock inte denna rapports riktighet eller fullständighet. Handel med kryptotillgångar innebär en hög grad av risk. Kryptotillgångsmarknaden är ny för många och oprövad och kan ha potential att inte växa som förväntat.

Det finns för närvarande relativt lite användning av kryptotillgångar på den privata och kommersiella marknaden jämfört med relativt stor användning av spekulanter, vilket bidrar till prisvolatilitet som kan påverka en investering i kryptotillgångar negativt. För att delta i handeln med kryptotillgångar bör du vara kapabel att utvärdera fördelarna och riskerna med investeringen och kunna bära den ekonomiska risken att förlora hela din investering.

Ingenting i det här e-postmeddelandet gör eller bör betraktas som ett erbjudande från 21Shares AG och/eller dess dotterbolag att sälja eller en uppmaning från 21Shares AG eller dess moderbolag till något erbjudande att köpa bitcoin eller andra kryptotillgångar eller derivat. Denna rapport tillhandahålls endast i informations- och forskningssyfte och ska inte tolkas eller presenteras som ett erbjudande eller en uppmaning till någon investering. Den tillhandahållna informationen utgör inte ett prospekt eller något erbjudande och innehåller inte eller utgör ett erbjudande att sälja eller begära ett erbjudande om att investera i någon jurisdiktion.

Läsare varnas för att sådana framtidsinriktade uttalanden inte är garantier för framtida resultat och innebär risker och osäkerheter och att faktiska resultat kan skilja sig väsentligt från de i framåtblickande uttalanden som ett resultat av olika faktorer. Informationen häri får inte betraktas som ekonomisk, juridisk, skattemässig eller annan rådgivning och användare varnas för att basera investeringsbeslut eller andra beslut enbart på innehållet häri.

Du kanske gillar

-

Why Bitcoin belongs in your portfolio

-

Thinking of buying your first Bitcoin? Read these 5 tips first

-

Primer: Injective, infrastructure for global finance

-

Bitcoin is resilient despite the Middle East war

-

Svenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

UK looking to lift the retail ban on crypto ETPs

Bitcoin is now worth over $100,000, thanks to clearer regulations and growing interest from both big investors and everyday people. What began quietly in 2009 as a digital experiment has evolved into a globally recognized asset. That’s why it’s important to understand why people invest in Bitcoin.

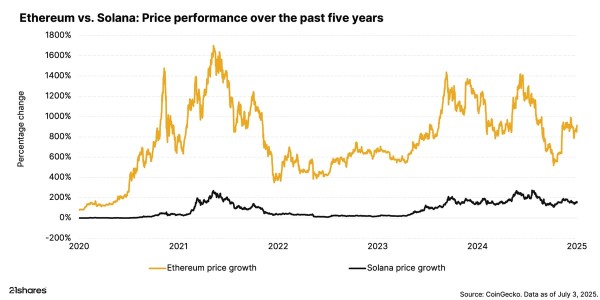

Mid-year momentum: What are Ethereum and Solana up to?

We’re halfway through 2025, and Ethereum and Solana have already made big moves. Both networks are rolling out major upgrades that could reshape how the crypto space works in the months ahead.

Beyond digital gold: Bitcoin enters the DeFi world

Bitcoin is often seen as a store of value, like digital gold, but hasn’t been known for doing much beyond that. That’s now changing. In 2025, a new trend called Bitcoin Finance (BTC-Fi) is gaining traction, turning Bitcoin into an active part of the broader crypto ecosystem.

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

USB7 ETF köper amerikanska statsobligationer med löptid upp till tio år

Publicerad

17 timmar sedanden

7 juli, 2025

Amundi US Treasury Bond 7-10Y UCITS ETF Acc (USB7 ETF) med ISIN LU1407887915, försöker följa Bloomberg US Treasury 7-10-index. Bloomberg US Treasury 7-10-index följer amerikanska statsobligationer. Tid till mognad: 7-10 år. Betyg: AAA.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,06% p.a. Amundi US Treasury Bond 7-10Y UCITS ETF Acc är den enda ETF som följer Bloomberg US Treasury 7-10 index. ETFen replikerar det underliggande indexets prestanda genom fullständig replikering (köper alla indexbeståndsdelar). Ränteintäkterna (kupongerna) i ETFen ackumuleras och återinvesteras.

Amundi US Treasury Bond 7-10Y UCITS ETF Acc är en stor ETF med tillgångar på 751 miljoner euro under förvaltning. Denna ETF lanserades den 2 juni 2023 och har sin hemvist i Luxemburg.

Investeringsmål

Amundi US Treasury Bond 7-10Y UCITS ETF Acc strävar efter att så nära som möjligt replikera resultatet för Bloomberg US Treasury 7-10 Year Index (”Referensindex”), denominerat i USD, oavsett om trenden stiger eller faller medan minimera volatiliteten i skillnaden mellan delfondens avkastning och indexets avkastning (”Spårningsfelet” För ytterligare information om indexregler, se fondprospektet eller KID).

Handla USB7 ETF

Amundi US Treasury Bond 7-10Y UCITS ETF Acc (USB7 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Borsa Italiana.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

Nyheter

Kryptons revansch: Därför lockar bitcoin investerare igen – så enkelt kan du få dubbel exponering

Publicerad

18 timmar sedanden

7 juli, 2025

Bitcoin har åter klivit in i rampljuset. Efter några volatila år växer intresset för kryptovalutor – och det kommer inte bara från teknikentusiaster och privatsparare, utan i allt högre grad från institutionella investerare, stora företag och det politiska ledare.

Men vad driver uppgången – och hur kan du som investerare positionera dig?

En anledning till att bitcoin är hett igen är den nya räntemiljön och oron för ihållande inflation. Många investerare söker tillgångar som kan bevara sitt värde, och bitcoin ses i allt högre grad som ett digitalt guld.

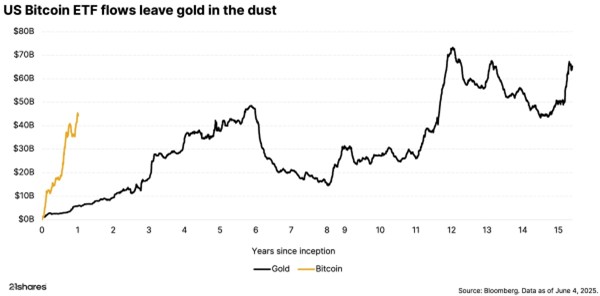

För det andra har bitcoin fått ökad legitimitet bland institutionella investerare. Ifjol godkändes de första spot-ETF:erna för bitcoin i USA – en historisk milstolpe. Dessutom har företag som Visa, Mastercard och PayPal integrerat kryptovalutor i sina system. Denna institutionella genomslag signalerar att bitcoin inte längre är en nischinvestering.

Bitcoin har också en begränsad tillgång, till skillnad från fiatvalutor som kan tryckas i obegränsade mängder. Bitcoin har ett förutbestämt tak på 21 miljoner i antal, vilket gör det attraktivt för den som vill skydda sig mot urholkad köpkraft.

För det fjärde har tekniken har också blivit snabbare, och det är nu enklare än någonsin att använda bitcoin i praktiken. Samtidigt är det nu möjligt att investera i kryptovalutor via vanliga depåer och reglerade börser, utan att behöva hantera privata nycklar eller sätta sig in i tekniska detaljer.

Så får du dubbel exponering – utan terminer eller marginalkonto:

Om du tror på en fortsatt uppgång i kryptomarknaden och vill ha förstärkt exponering, har HANetf lanserat en 2x long bitcoin ETP. Med två gånger hävstång rör sig produktens värde dubbelt så mycket som den underliggande kryptovalutan, dag för dag. Till exempel motsvarar 2 procent uppgång i bitcoin 4 procent ökning i produkten.

En stor fördel med detta investeringsinstrument är att du inte behöver använda derivat, ta lån eller öppna ett särskilt (marginal)konto.

HANetf vill göra taktisk exponering mot krypto tillgänglig för fler investerare på ett reglerat och säkert sätt. Deras utbud av hävstångsprodukter inom krypto (leveraged crypto ETPs) kan handlas via plattformar som Avanza, precis som aktier eller vanliga börshandlade fonder (ETF:er). Den fullständiga listan över handelsplattformar finns på HANetfs webbplats.

Förbindelsen går åt båda hållen – HANetf erbjuder också en Daily Short Bitcoin ETP, som är utformad för att ge investerare ett sätt att få daglig kort exponering mot bitcoin.

Men det är också viktigt att förstå riskerna:

Produkter med hävstång förstärker både vinster och förluster. Därför är det avgörande att ha en tydlig strategi och förstå hur daglig hävstång fungerar. För en mer djupgående genomgång av hur dagliga hävstångs- och short-ETP:er fungerar, kan du läsa hela förklaringsguiden på HANetf:s webbplats.

Dessa produkter passar bäst för erfarna investerare med ett kortsiktigt perspektiv.

HANetf erbjuder också en motsvarande 2x hävstång för kryptovalutan Ethereum.

Handla 2LBT ETC

2x Long Bitcoin ETC (2LBT ETC) är en europeisk börshandlad kryptovaluta. Denna börshandlade produkt handlas på Nasdaq Stockholm.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, Levler, DEGIRO och Avanza.

Handla 2LET ETC

2x Long Ethereum (2LET ETC) är en europeisk börshandlad kryptovaluta. Denna börshandlade produkt handlas på Nasdaq Stockholm.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, Levler, DEGIRO och Avanza.

Handla 2SBT ETC

2x Short Bitcoin (2SBT ETC) är en europeisk börshandlad kryptovaluta. Denna börshandlade produkt handlas på Nasdaq Stockholm.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, Levler, DEGIRO och Avanza.

OM HANetf:

HANetf är en oberoende leverantör av börshandlade produkter (ETP:er) som samarbetar med kapitalförvaltare för att erbjuda unika, moderna och innovativa investeringsmöjligheter för europeiska investerare.

Genom en white-label-plattform erbjuds en komplett lösning för att lansera och hantera UCITS-ETFer och ETC:er – inklusive drift, regelverk, distribution och marknadsföring – åt kapitalförvaltare över hela världen.

Why Bitcoin belongs in your portfolio

USB7 ETF köper amerikanska statsobligationer med löptid upp till tio år

Kryptons revansch: Därför lockar bitcoin investerare igen – så enkelt kan du få dubbel exponering

DFNC ETF ger exponering mot försvarsindustrin i Europa

Why are major institutions looking to Solana for stablecoin issuance in Europe?

De bästa ETFer som investerar i europeiska utdelningsaktier

YieldMax® lanserar sin andra produkt för europeiska investerare

Big News for Nuclear Energy—What It Means for Investors

Svenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanYieldMax® lanserar sin andra produkt för europeiska investerare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBig News for Nuclear Energy—What It Means for Investors

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSvenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter1 vecka sedan

Nyheter1 vecka sedan12 000 artiklar om börshandlade fonder

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanHetaste investeringstemat i juni 2025