21Shares AG (”21Shares”), en av världens största emittenter av kryptobörshandlade produkter (ETP), uppmanar European Securities and Markets Authority (ESMA) att skapa ett enhetligt regelverk för att inkludera krypto. tillgångar i UCITS-fonder (Undertakings for Collective Investment in Transferable Securities). Denna åtgärd skulle ge välbehövlig klarhet för privata och institutionella investerare över hela Europa.

Som det ser ut är reglerna för att inkludera kryptotillgångar i UCITS-fonder inkonsekventa över hela Europa. Det finns UCITS som håller krypto i länder som Tyskland och Malta, medan det i andra länder, som Luxemburg och Irland, inte är fallet. Dessa avvikelser skapar förvirring, vilket gör det svårt för investerare att förstå och jämföra sina alternativ. Avsaknaden av ett gemensamt tillvägagångssätt kan leda till luckor i investerarskyddet, eftersom investerare måste komma åt tillgången på andra sätt, ofta dyrare och mindre professionellt förvaltade.

21Shares anser att ESMA bör fastställa tydliga, konsekventa riktlinjer kring indirekt exponering mot kryptotillgångar som gäller i alla EU:s medlemsländer. Detta skulle säkerställa en hög skyddsnivå för investerare. Direktinvesteringar i kryptovaluta är nyanserade för institutionella investerare och UCITS-fonder, medan krypto-ETP, som handlas som värdepapper, erbjuder ett sömlöst alternativ utan behov av ytterligare installation.

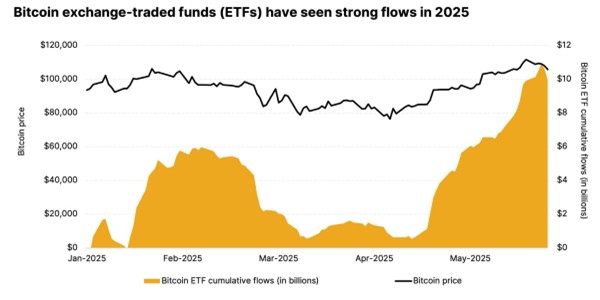

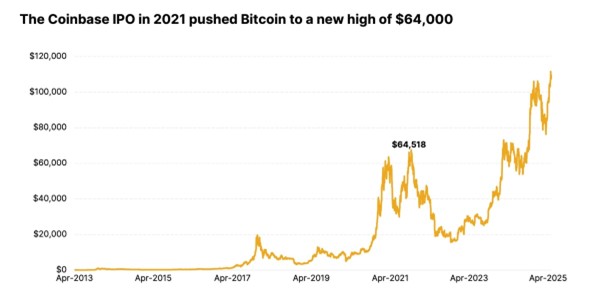

Ett enhetligt ramverk skulle anpassa Europa till andra stora marknader, såsom USA och Hongkong, som redan har godkänt Bitcoin och Ethereum börshandlade fonder (ETF).

Mandy Chiu, chef för finansiell produktutveckling på 21Shares sa,”Det nuvarande lapptäcket av regler skapar förvirring och hindrar privata investerare från att få tillgång till den fulla potentialen hos kryptotillgångar. Genom att tillhandahålla en konsekvent uppsättning regler i hela Europa kan ESMA öppna nya vägar för investerare att diversifiera och förbättra sina portföljer i en reglerad miljö som är utformad för investerarskydd. På 21Shares fokuserar vi på att göra kryptoprodukter enklare, säkrare och mer konventionella att handla – för att möta den växande efterfrågan från investerare som vill inkludera dessa tillgångar i sina strategier.”

”Med en enhetlig reglerande hållning kan Europa placera sig i framkanten av finansiell innovation. Tydlig vägledning från ESMA skulle inte bara främja marknadsstabilitet och investerarskydd utan också uppmuntra ytterligare tillväxt och utveckling inom kryptotillgångsområdet. Vi tror att det är dags att gå framåt och tillhandahålla ett ramverk som är i linje med Europas tradition att stödja innovation och konkurrenskraftiga marknader.”

Kryptomarknaden håller på att mogna, med högre nivåer av transparens och likviditet nu jämförbara med andra traditionella finansiella instrument. Stora globala börser och förvaringsinstitut erbjuder nu robusta data och skyddsåtgärder, vilket minskar risker som hacking och marknadsmanipulation.

Genom att inkludera kryptotillgångar genom reglerade ETPer kan UCITS-fonder tillhandahålla ett kostnadseffektivt och effektivt sätt att få exponering mot dessa tillgångar.

21Shares lyfter också fram vikten av att agera snabbt för att undvika att hamna efter andra globala marknader. Med stora jurisdiktioner som USA och Hongkong som redan erkänner och reglerar krypto-ETFer, måste Europa gå snabbt för att förbli konkurrenskraftigt och förhindra investerare från att vända sig till mindre reglerade alternativ.

- ESMA lanserade sin uppmaning till bevis om översynen av direktivet om godkända tillgångar för fondföretag den 7 maj 2024. Samrådet, som avslutades den 7 augusti 2024, eftersökte synpunkter från branschens intressenter, inklusive fondförvaltare, institutionella investerare och branschorganisationer, om huruvida de nuvarande reglerna bör uppdateras för att inbegripa bland annat kryptotillgångar och ETPer som godtagbara investeringar inom UCITS-fonder. ESMA överväger nu den feedback som mottagits för att utveckla ett balanserat och välgrundat förhållningssätt till potentiella regeländringar.

- UCITS Eligible Assets Directive (EAD) går tillbaka till 2007. Sedan dess har finansmarknaderna utvecklats avsevärt och fler tillgångsklasser har vuxit fram. Marknadsaktörer och tillsynsmyndigheter har haft olika åsikter och tillvägagångssätt under åren, vilket lett till förvirring och fragmentering. I juni 2023 gav Europeiska kommissionen Esma i uppdrag att genomföra en översyn av EAD och ge rekommendationer.

- 21Shares är en av världens första och största emittenter av kryptobörshandlade produkter (ETP), som erbjuder ett reglerat och tillgängligt sätt för institutionella investerare att få exponering mot digitala tillgångar som Bitcoin, Ethereum och andra ledande kryptovalutor. 21Shares, som lanserades 2018, skapade den första fysiskt stödda krypto-ETP, och förvaltar idag över 3 miljarder dollar i tillgångar globalt.

- 21Shares produktsvit inkluderar mer än 40 ETPer noterade på mer än 11 olika börser över hela världen, utformade för att ge institutionella investerare enkel tillgång till kryptomarknaden samtidigt som de säkerställer efterlevnad av strikta regulatoriska standarder. 21Shares är dedikerade till att bygga broar mellan traditionell finans och den framväxande världen av digitala tillgångar, för att säkerställa att dess produkter är enkla och transparenta för alla investerare.

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter1 vecka sedan

Nyheter1 vecka sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan