Carry trade

En carry trade är en handelsstrategi som innebär lån till låg ränta och investering i en tillgång som ger högre avkastning. En sådan trade baseras vanligtvis på upplåning i en låg räntevaluta och konvertering av det lånade beloppet till en annan valuta. I allmänhet skulle intäkterna deponeras i den andra valutan om den erbjuder en högre ränta. Intäkterna kan också distribueras i tillgångar såsom aktier, råvaror, obligationer eller fastigheter som är denominerade i den andra valutan.

Carry trade strategin är bäst lämpad för sofistikerade enskilda eller institutionella investerare med djupa fickor och hög risktolerans.

Riskerna med carry trade

Även om transaktioner kan innehålla potentiella ekonomiska fördelar kan denna strategi också utgöra betydande risker, inklusive

• Risken för en kraftig nedgång i priset på de investerade tillgångarna

• Den implicita valutarisken, eller valutarisken, när finansieringsvalutan skiljer sig från låntagarens inhemska valuta

Valutarisk i en carry-trade säkras sällan eftersom säkring antingen skulle medföra en extra kostnad eller negera den positiva räntedifferensen om valutaterminer – eller kontrakt som låser in växelkursen en tid framöver – används.

Carry trade är populära när det finns riklig aptit för risker. Men om den finansiella miljön förändras plötsligt och spekulanter tvingas varva ner sina transaktioner, kan detta få negativa konsekvenser för den globala ekonomin.

Hur en carry trade kan påverka ekonomin negativt

Till exempel hade 2007 den handel som involverade den japanska yenen 2007 nått 1 biljon dollar, eftersom yenen hade blivit en favoritvaluta för upplåning tack vare nästan noll räntor. Men när den globala ekonomin försämrades under finanskrisen 2008, ledde kollapsen i praktiskt taget alla tillgångspriser till avvecklingen av yen carry trade. I sin tur ökade carry tradem så mycket som 29% mot yenen 2008 och 19% mot den amerikanska dollarn senast 2009.

Hur fungerar en carry trade?

Har du någonsin varit frestad att ta ett kontantförskott på 0% som erbjuds av kreditkortsutgivare under begränsade perioder för att investera i en tillgång med högre avkastning? Denna taktik är carry trade sirenanrop.

Många kreditkortsutgivare frestar konsumenter med ett erbjudande om 0% ränta för perioder som sträcker sig från sex månader till så länge som ett år, men de kräver en platt 1% ”transaktionsavgift” som betalas i förskott. Med 1% som kostnad för medel för ett kontantförskott på 10 000 USD, anta att en investerare investerat detta lånade belopp i ett års insättningsintyg (CD) som har en räntesats på 3%. En sådan carry trade skulle resultera i en vinst på $ 200 ($ 10.000 x [3% – 1%]) eller 2%.

Hur en transaktion kan påverka en investerare negativt

Istället för en CD kan en investerare besluta att investera 10 000 USD på aktiemarknaden i syfte att göra en totalavkastning på 10%. I detta fall skulle nettoavkastningen vara 9% om marknaderna samarbetar. Men tänk om det plötsligt sker en marknadskorrigering och investerarens portfölj faller med 20% vid årets slut när kreditkortsförskottet på 10 000 USD förfaller? I denna situation har carry traden gått fel, och investeraren har nu ett underskott på $ 2000 istället för en vinst på 9%.

Om vi tar detta exempel ett steg längre, låt oss säga att istället för aktiemarknaden konverterade investeraren det lånade beloppet på 10 000 USD och placerade det i en exotisk valutainsättning (EC) som erbjuder en räntesats på 6%. Om valutakursen mellan dollarn och EG är densamma vid årsskiftet är avkastningen på denna carry traden 5% (6% – 1%). Om EG har uppskattat med 10% skulle avkastningen vara 15% (5% + 10%). Om EG dock sjunker med 10% skulle avkastningen vara -5% (5% – 10%).

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDe bästa ETFer som investerar i europeiska utdelningsaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanYieldMax® lanserar sin andra produkt för europeiska investerare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBig News for Nuclear Energy—What It Means for Investors

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSvenska investerare — 21Shares Nasdaq Stockholm-sortiment har just blivit starkare

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan3EDS ETN ger tre gånger den negativa avkastningen på flyg- och försvarsindustrin

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNordea Asset Management lanserar nya ETFer på Xetra

-

Nyheter1 vecka sedan

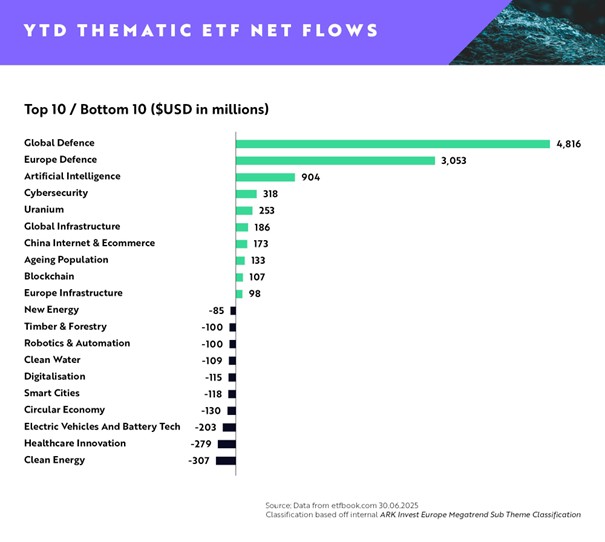

Nyheter1 vecka sedanHetaste investeringstemat i juni 2025

-

Nyheter1 vecka sedan

Nyheter1 vecka sedan12 000 artiklar om börshandlade fonder