Räntebärande ETF-leverantören Tabula har anställt Abdallah Muhammad för att växa sin nordiska kundbas. Företagets VD berättar hur de vill få en större del av en marknad som ”har upplevt en betydande tillväxt av intresse i alla kundsegment.”

Londonsbaserade räntebörsnoterade fondleverantör Tabula Investment Management tillkännagav denna vecka att man strävar efter att utöka sin nordiska verksamhet.

Under de senaste åren har investeringsförvaltaren haft ett par representanter i regionen som etablerat en kundbas. Men möjligheten i Norden är enorm, och Tabula säger att det kommer att dra nytta av ökat fokus på regionen av en välkänd professionell. För att locka fler kunder har Tabula rullat in Abdallah Muhammad för att leda täckning av Norden. Muhammad är en erfaren ETF-professionell vars resumé inkluderar institutionell försäljning för Blackrock, Janus Capital Group och senast Invesco.

”Under de senaste åren har intresset för räntebärande ETF: er ökat betydligt i Norden inom alla kundsegment”, säger Muhammad. ”Fler investerare försöker få exponering för delar av ränteuniversumet genom ETF: er.”

Tabula är i kontakt med några tusen investerare, distributörer och andra intressanta personer för ETF-leverantören, enligt företagets VD Michael John Lytle, som säger att de första nordiska investerarna som investerade i Tabulas produkter var mindre institutioner och kapitalförvaltare. Nu har företaget börjat doppa tårna i samtal med investerare från de regionala försäkrings- och pensionsmarknaderna.

Lytle säger att det först och främst är viktigt att ha ESG-produkter för att attrahera kapital från nordiska investerare, och att Tabula förbereder sig för en lansering som förhoppningsvis kommer att äga rum ”före årets slut. Som kapitalförvaltare behöver du helt enkelt ha ett intressant ESG-erbjudande, och det är därför vi har anställt Abdallah nu för att inleda samtal med nordiska kunder”, säger han.

Skärningspunkt mellan kapitalförvaltning och bank

Den verkställande direktören beskriver sitt företag som leverantör av lösningar inom ränteutrymmet med kredit, företagsobligationer och alternativa riskpremie-ETF: er med löpande avgifter mellan 0,29 och 0,55 punkter.

”Ränteinkomsten har legat efter aktier av mycket uppenbara skäl”, förklarar Lytle. Han hävdar att investerare för tio år sedan ifrågasatte huruvida ränteinkomster var relevanta för passiva investerare, till skillnad från aktier, består ränteintäkterna av flera undertillgångsklasser som högavkastning, investeringsgrad, tillväxtmarknader och statsobligationer. Dessutom är det stora antalet värdepapper cirka nio miljoner i fast inkomst, jämfört med cirka 70 000 i börsnoterade aktier.

”Data är också ett problem. I aktievärlden kan du bara anta att om du väljer ett företag som är noterat på en normal börs, kommer det att ha ett levande pris och en avslutande auktion, vilket ger dig ett dagskurs och där” Jag kommer att handla i företaget varje dag. Det kan du inte anta med ränteinkomster, säger Lytle.

Lytle pekar på det faktum att börshandlade fonder utdelades från aktiehandelsföretagen hos investeringsbankerna vilket skapade ett naturligt fokus på aktieklassen.

När han kom ut ur Morgan Stanley 2009 grundade Tabula CEO CEO UK-baserade Source, som nu är ETF-delen av Invesco i Europa. Han beskriver Source som ett joint venture mellan Morgan Stanley och en annan Wall Street behemoth – Goldman Sachs.

”Senare lade vi till Merrill Lynch, JP Morgan och Nomura i partnerskapet. Det fanns ett växande erkännande av att ETF-utrymmet faktiskt är en korsning mellan kapitalförvaltning och bankverksamhet”, säger VD, som arbetade 18 år på Morgan Stanley. , mellan åren 1990 och 2009.

Lytle säger att ETF: er ur en kapitalförvaltares perspektiv använder en annan distributionsmekanism, vilket representerar både en möjlighet och en utmaning.

”ETF-marknaden är utmanande för en traditionell kapitalförvaltare eftersom de (kapitalförvaltarna, red.) Förväntar sig att känna sina kunder, genomföra affärer direkt, ha kontroll över transaktionsprocessen och veta exakt vem som äger sina medel, medan ETF-världen är mycket mer som marknadsdistribution. Du måste se till att ett mycket stort antal institutionella investerare är medvetna om dina produkter, säger Lytle, tidigare Blackrock-verkställande direktör.

Medan banker fokuserar på relativt kortsiktiga mål behöver ett kapitalförvaltningsföretag en långsiktig investeringsstrategi. ”Och det är det vi fokuserar på i Tabula”, säger han.

Fler första gångsköpare

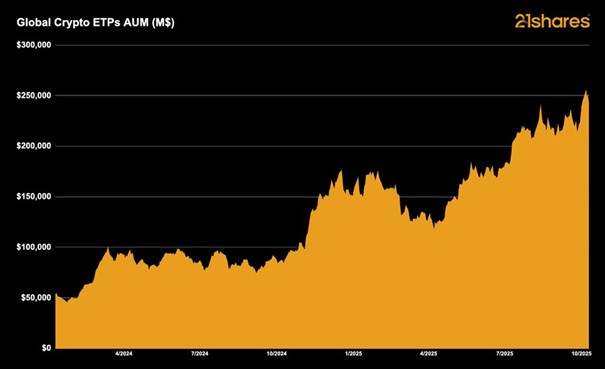

Globala räntebärande ETF: er ökade AUM med 30 procent under det senaste året och slutade den 30 juni, då den hade nått 1,3 miljoner USD i tillgångar under förvaltning globalt. Inte överraskande förväntar sig marknadsledaren Blackrock att de globala ETF-tillgångarna kommer att nå 2 USD USD 2024.

Europeiska fixed income -ETF den 6 oktober 2020

European Fixed Income ETF AuM är 284,4 miljarder USD

YTD European Fixed Income ETF Flows är 29,7 miljarder USD

Europeiska räntebärande ETF Blackrock iShares marknadsandel är 62 procent

Källa: Tabula

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Pingback: Tabula Investments Management expanderar på den nordiska marknaden - ETF-marknaden