En era av ultra-billiga börshandlade fonder (ETF) ligger över oss, och kapitalförvaltare står upp för att vara konkurrenskraftiga på en marknad utan brist på urval. Flera av dessa företag satsar på nya erbjudanden med rörliga avgifter i ett försök att locka investerare. Detta kallas ofta för Fulcrum-avgifter.

Under de senaste åren har flera stora fondförvaltare infört nya fonder vars avgifter stiger med avkastning och fall när ETFerna presterar bättre än marknaden. I investeringsförbundet kallas denna avgiftsstruktur en fulcrumavgift.

Fulcrum Avgifter: En introduktion

Enkelt sagt är en fulcrumavgift en prestationsbaserad avgift som går upp eller ner baserat på hur bra en viss fond utför mot sitt riktmärke. Fonder som använder fulcrumavgifter tar ut mer när de överträffar sitt referensvärde (i glidande skala) och sänker sina avgifter när de presterar bättre än marknaden. Även om låg aavgifter har funnits länge, börjar dessa nya produkter med en lägre basavgift som stiger och faller mer kraftigt beroende på prestanda. Fulcrum avgifter berätta för investerare att fondförvaltaren är övertygad om att den kan överträffa marknaden, och kommer att ge en typ av försäkring om de inte gör det.

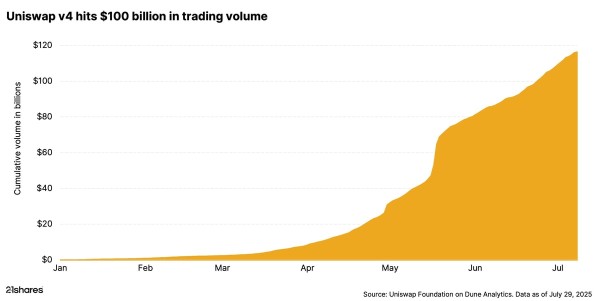

Följande diagram, med tillstånd av Fidelity International Limited, visar hur fulcrumavgiften fungerar. I det här diagrammet tar en fond en ”högsta avgift” när den överstiger referensvärdet (med avgift) med 2%.

Källa: Fidelity

Fidelity sätter taket på 0,2% över basförvaltningsavgiften och golvet på 0,2% under det. Detta gör att Fidelity fulcrum-avgiften är helt symmetrisk, vilket undviker en av de viktigaste kritikerna av rörliga avgiftsmedel (nämligen ”huvud upp vi vinner, pil du förlorar”). I det här exemplet börjar taket in när fonden utför 2% eller bättre. Golvet utlöses när fonden underperformar marknaden med 2% eller mer.

Från och med 2016 anställde mindre än 2% av de registrerade amerikanska fonderna fulcrumavgifter. Analytikerna förväntar sig dock att deras användning stiger stadigt, eftersom tillgångsförvaltare svarar på ökat tryck över att sänka sina avgifter.

Regelbundna överväganden

Amerikanska föreskrifter sätter gränser för de typer av prestationsbaserade avgifter som fondförvaltare och finansiella rådgivare kan debitera. Investment Advisers Act från 1940 var den första lagstiftningen som innebär ett direkt förbud mot prestationsbaserade avgifter eftersom de ger rådgivare för mycket incitament att ta stora risker.

Lagstiftare tillät först prestationsbaserade avgifter (dvs. fulcrum fee) 1970, men endast av Registered Investment Advisers (RIA) som förvaltar fonder. Det skulle ta ytterligare 15 år innan Securities and Exchange Commission (SEC) tillåter användningen av fulcrumavgifter med detaljhandelskunder med utgångspunkt i att rådgivaren var lika med fondens resultat som investerare.

Till denna dag kräver SEC att två villkor uppfylls för att en rådgivare ska ta ut en fulla avgift:

• Avkastningen måste överstiga referensvärdet; Om de inte gör det måste avgiften minskas.

• Endast ”kvalificerade kunder” definierade enligt regel 205-3 i Investment Advisers Act från 1940 kan debiteras en fulcrumavgift. Detta inkluderar personer eller registrerade värdepappersföretag med ett kontovärde på mer än 1 miljon dollar eller ett nettovärde högre än 2,1 miljoner dollar.

Möjligheter och kostnader

Beroende på dina investeringsmål ger fulcrumavgifterna både möjligheter och risker. Å ena sidan kan medel som använder en sådan modell attrahera investerare med mer aggressiva portföljer såväl som dem som letar efter strategier för marknadsbeslut utan de risker som läggs till. Fulcrum avgifter berättar väsentligen investeraren att fondförvaltaren är säker på att de kan överträffa sitt riktmärke och kommer att försäkra sig om de inte kan.

Fulcrum avgifter tar också hänsyn till kostnadsmedvetna investerare som inte vill betala högre avgifter för medel som inte alltid slår marknaden. Detta ger dem incitament att arbeta med en viss fond utan att betala premie under nedgångar eller grova fläckar.

På motsatta sidan av spektrumet kan fulcrumavgifter vara kostsamma. Till att börja med använder endast en liten minoritet av medel en sådan strategi och det finns inte tillräckligt med data för att avgöra om de konsekvent överträffar sina riktmärken eller inte. Samtidigt, med så många ETF att välja mellan, är det inte helt klart att denna smala del av fonduniverset erbjuder någon taktisk fördel även när den överträffar marknaden. För många investerare kan ETF: er med låg avgift ge ett bättre alternativ.

Investor Due Diligence

Medan alla fulcrumfonder opererar på en glidningsavgift, kan de variera väsentligt vad gäller struktur. Investerare måste därför utföra sin noggrannhet när de väljer vilka fonder som ska ingå i deras portfölj.

Till att börja med är det viktigt att jämföra avgiftsstrukturen för en viss fond i förhållande till andra. Inte alla fonder i denna kategori fungerar som Fidelity fulcrum-fonden som beskrivs ovan, så det är viktigt att få fart på hur kostnaden för tak och golv beräknas. Investerare bör bara välja medel med en transparent avgiftsstruktur som är lätt att förstå. Detta gäller för alla ETF, men särskilt de som tar ut en rörlig avgift.

För det andra spårar inte alla fonder samma index. Investerare som betalar för prestanda bör överväga medel med ett index som inte är mycket lätt att slå. Det är trots allt inte meningsfullt att välja en fond som tar ut en högre premie för att överträffa ett riktmärke som de flesta passiva fondförvaltare redan slår. Som ett exempel var det relativt lätt att prestera S-P 500 under den så kallade Trump-reflationen efter 2016-valet med tanke på tjurmarknadens omfattning.

Poängen

Begreppet fulcrumavgifter går inte fort någon gång snart. Eftersom tillgångsförvaltare svarar på ökat industriellt tryck kan investerare förvänta sig att prestationsbaserade avgifter kommer att växa på kort sikt.

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter1 vecka sedan

Nyheter1 vecka sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter5 dagar sedan

Nyheter5 dagar sedan

Nyheter1 vecka sedan

Nyheter1 vecka sedan